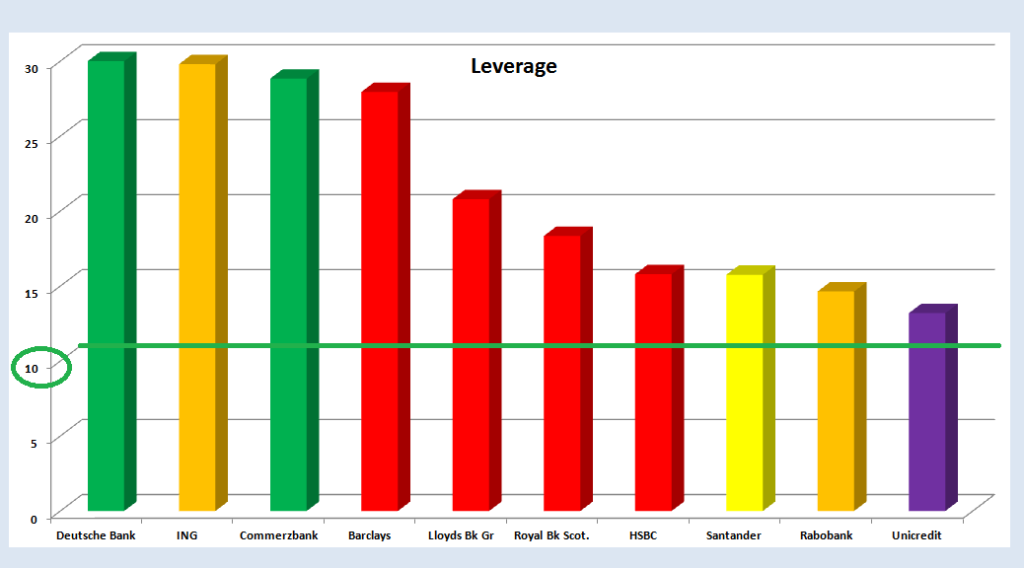

Petit récapitulatif du multiple d’endettement d’autres banques européennes, leverage en anglais, mon µ…

Document 1 :

Cliquer sur le graphique pour l’agrandir.

Document 2 :

| Liabilities | Equity | Leverage | Tier 1 | |

|---|---|---|---|---|

| Deutsche Bank | 1 799,64 | 50,055 | 36 | 2,8 |

| ING | 1 200,44 | 40,288 | 29,8 | 3,4 |

| Commerzbank | 660,766 | 22,915 | 28,8 | 3,5 |

| Barclays | 1 441,35 | 51,572 | 27,9 | 3,6 |

| Lloyds Bk Gr | 934,042 | 44,909 | 20,8 | 4,8 |

| Royal Bk Scot. | 1 371,23 | 74,744 | 18,3 | 5,5 |

| HSBC | 2 530,74 | 160,25 | 15,8 | 6,3 |

| Santander | 1 158,38 | 73,532 | 15,8 | 6,3 |

| Rabobank | 622,44 | 42,513 | 14,6 | 6,8 |

| Unicredit | 854,046 | 64,726 | 13,2 | 7,6 |

Aucune de ces banques ne respecte cette règle prudentielle d’endettement mais Unicredit et Rabobank n’en sont pas loin.

Les couleurs correspondent sur ce graphique au pays auquel ces banques sont rattachées.

C’est simple, tout est simple…

Vendredi 14 octobre 2011 :

Banques européennes : recapitalisation à 298 milliards d’euros, selon une étude de Goldman Sachs.

Les nouveaux tests de résistance menés par l’autorité bancaire européenne (EBA) pourraient révéler des besoins de recapitalisation de 298 milliards d’euros, selon une simulation réalisée par les analystes de la banque américaine Goldman Sachs publiée vendredi.

Pour obtenir ce résultat, les analystes ont repris les hypothèses macroéconomiques dégradées retenues lors de la précédente vague de tests, dont les résultats ont été publiés mi-juillet.

Ils y ont ajouté une décote de 60% sur la valeur des titres grecs, de 40% sur les titres irlandais et portugais, et enfin de 20% sur les titres italiens et espagnols. Ils ont également relevé l’exigence minimale de ratio de fonds propres « durs » (capital et bénéfices mis en réserve rapportés aux crédits accordés).

Le ratio a été fixé à 9%, niveau qui devrait être imposé comme référence par le régulateur européen dans un délai de trois à six mois, selon une source européenne.

Des 91 banques passées au crible, 68 échoueraient à ces nouveaux tests, faisant apparaître un besoin de fonds propres supplémentaires de 298 milliards d’euros.

Les besoins les plus importants proviendraient des établissements grecs et chypriotes (65 milliards pour les deux pays), d’Espagne (58), d’Allemagne (43) et de France (40).

Dans le détail, les établissements hellènes EFG Eurobank et National Bank of Greece (NBG) accuseraient des insuffisances respectives de 12,1 et 14,8 milliards ce qui, dans ce scénario, induirait une aide d’urgence pour les recapitaliser.

Seraient aussi durement sanctionnées les françaises BNP Paribas (13,0 milliards de besoins de fonds propres), Société Générale (11,6) et BPCE (10,5), ainsi que les allemandes Deutsche Bank (12,2) et Commerzbank (10,7).

Jeudi, les analystes de la banque helvétique Credit Suisse avaient évalué les besoins de fonds propres au terme de tests de même nature à 221 milliards d’euros.

http://www.boursorama.com/actualites/banques-recapitalisation-a-298-mds-d-euros-selon-etude-de-goldman-sachs-3048b13de67d602ad2a15bc3431158c8

Merci pour le récap. Ca confirme que les too big to bail allemandes n’échapperont pas non plus à une recapitalisation en dépit de leurs réactions outrées.

cela fait plus de 6 mois que le CEO de Deutsche Bank déclare que les banques allemandes manquent de fonds propres, y compris la sienne