Les grandes banques systémiques mondiales faisant partie de la liste des SIFIs (Systemically Important Financial Institutions) ont publié leurs résultats du 4° trimestre 2012.

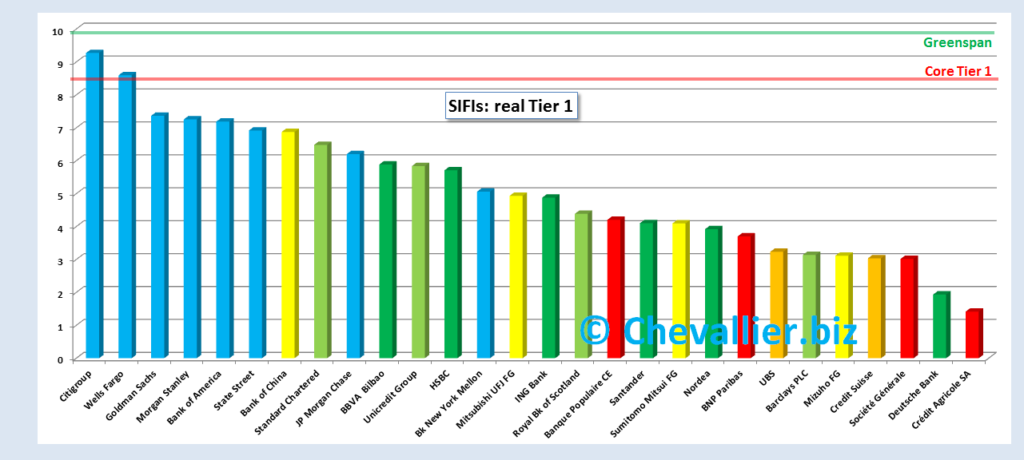

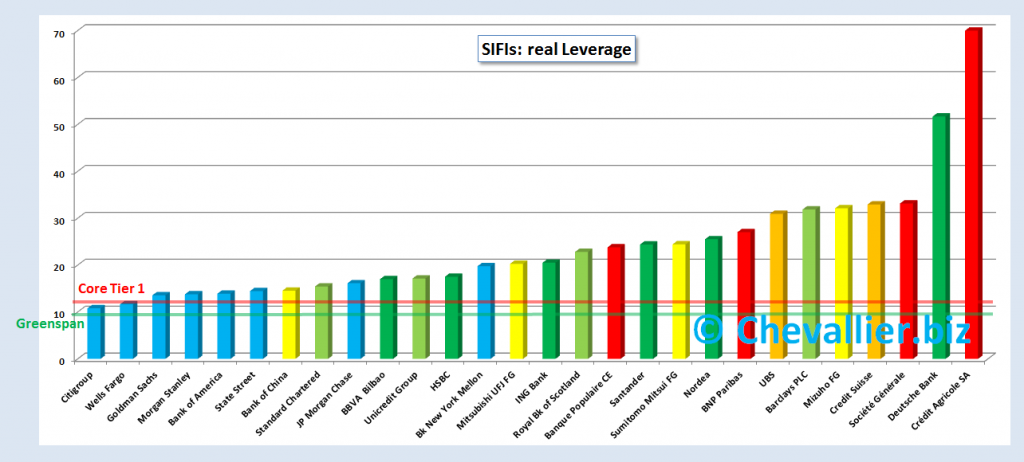

En comptabilisant correctement les capitaux propres à leur juste valeur de marché (les actifs tangibles), le leverage et son inverse le ratio Core Tier 1 d’origine montrent qu’à la fin de 2012 aucune de ces banques ne respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 %,

Document 1 :

| Rank | Banks 2012 Q4 | Liabilities | Tangible equity | Leverage | Core Tier 1 |

|---|---|---|---|---|---|

| 1 | Citigroup | 1 706,43 | 158,23 | 10,8 | 9,3 |

| 2 | Wells Fargo | 1 310,32 | 112,644 | 11,6 | 8,6 |

| 3 | Goldman Sachs | 874,583 | 64,417 | 13,6 | 7,4 |

| 4 | Morgan Stanley | 729,446 | 52,927 | 13,8 | 7,3 |

| 5 | Bank of America | 2 061,76 | 148,212 | 13,9 | 7,2 |

| 6 | State Street | 208,179 | 14,403 | 14,5 | 6,9 |

| 7 | Bank of China | 11 999,60 | 824,677 | 14,6 | 6,9 |

| 8 | Standard Chartered | 597,775 | 38,743 | 15,4 | 6,5 |

| 9 | JP Morgan Chase | 2 221,41 | 137,736 | 16,1 | 6,2 |

| 10 | BBVA Bilbao | 602,409 | 35,451 | 17 | 5,9 |

| 11 | Unicredit Group | 875,721 | 51,106 | 17,1 | 5,8 |

| 12 | HSBC | 2 547,15 | 145,389 | 17,5 | 5,7 |

| 13 | Bk New York Mellon | 341,702 | 17,288 | 19,8 | 5,1 |

| 14 | Mitsubishi UFJ FG | 213 916 | 10 555 | 20,3 | 4,9 |

| 15 | ING Bank | 1 114,28 | 54,357 | 20,5 | 4,9 |

| 16 | Royal Bk of Scotland | 1 257,17 | 55,13 | 22,8 | 4,4 |

| 17 | Banque Populaire CE | 1 101,22 | 46,305 | 23,8 | 4,2 |

| 18 | Santander | 1 219,60 | 50,028 | 24,38 | 4,1 |

| 19 | Sumitomo Mitsui FG | 137 268 | 5 623 | 24,41 | 4,1 |

| 20 | Nordea | 651,865 | 25,555 | 25,5 | 3,9 |

| 21 | BNP Paribas | 1 839,24 | 68,054 | 27 | 3,7 |

| 22 | UBS | 1 219,80 | 39,434 | 30,9 | 3,2 |

| 23 | Barclays PLC | 1 444,96 | 45,359 | 31,9 | 3,1 |

| 24 | Mizuho FG | 166 301,70 | 5 181,50 | 32,1 | 3,1 |

| 25 | Credit Suisse | 896,944 | 27,243 | 32,9 | 3 |

| 26 | Société Générale | 1 214,06 | 36,636 | 33,1 | 3 |

| 27 | Deutsche Bank | 1 973,80 | 38,2 | 51,7 | 1,9 |

| 28 | Crédit Agricole SA | 1 816,62 | 25,744 | 70,6 | 1,4 |

Sommes en milliards de monnaie nationale.

Seules Citigroup et Wells Fargo s’en rapprochent. Standard Chartered est la seule banque européenne qui arrive à s’immiscer indubitablement parmi les meilleures banques mondiales où se retrouvent presque toutes les grandes banques américaines et Bank of China,

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert clair les banques relevant de Bank Of England, en vert foncé les autres banques européennes, en jaune les banques… asiatiques.

Il n’est pas certain que les résultats publiés par les banques japonaises donnent une image fidèle de la réalité car ces banques ne font pas état d’écarts d’acquisition (goodwill) alors qu’elles sont connues pour avoir investi d’une façon importante dans des entreprises dont les résultats ne sont pas toujours fiables.

Les résultats publiés par les autres banques sont a priori fiables malgré les réserves que l’on peut formuler pour certaines d’entre elles. A défaut de certitudes, ils donnent une image la plus fidèle possible de la réalité, ce qui est important et même indispensable pour connaitre les risques posés par ces banques.

Considérer que toutes les grandes banques publient des résultats non fiables par principe serait une grave erreur. Il en est de même des craintes infondées concernant les éléments hors bilan qui sont indispensables et sans incidences notables s’ils sont bien gérés.

Comme le rappelait ce bon vieux Greenspan, le plus important pour les banques est d’avoir suffisamment de capitaux propres pour faire face à toute éventualité, tout actif non tangible étant à considérer comme… l’étant par définition (!), c’est-à-dire susceptible de devoir être déprécié.

Le leverage est donc bien le meilleur instrument d’analyse (et le plus simple) permettant de mesurer les risques encourus par les banques et non pas les ratios calculés à partir des actifs pondérés par les risques (Risk-Weighted Assets, RWA).

Crédit Agricole et Deutsche Bank sont de loin les pires élèves de la classe bancaire mondiale,

Document 3 :

Le leverage moyen de ces 28 banques est de 23,8 (15,4 pour la première moitié) correspondant à un ratio Tier 1 réel de 5,0 % (6,7 % pour la première moitié) très loin des exigences de ce bon vieux Greenspan.

Seules Citigroup et Wells Fargo respectent donc d’une façon acceptable les règles prudentielles d’endettement. Les banques européennes et japonaises présentent des risques encore trop élevés, ce qui est dangereux en cas de retour de grandes turbulences, et toujours possible avec la crise provoquée par le maintien de l’euro.

Tout est simple.

Cliquer ici pour voir le classement précédent (avant cette correction) fin 2012 des SIMIs.

Pour chacune de ces banques, voir l’article présentant la justification de ces données.

Hoenig met en cause la pondération des actifs par les risques, ce qui effectivement introduit un autre niveau de manipulation dans les ratios. Il a raison?

http://www.fdic.gov/news/news/speeches/spapr0913.html

Oui, bien sûr ! Greenspan n’était pas tout seul à la Fed ! et je ne fais que reprendre leurs analyses…

bonjour.je vous livre un article qui confirme vos dire sur les gos banks françaises.merci

Nouveau : la BCE donne pouvoir à la France de battre monnaie

Mais que se passe-t-il ? Voici que notre Mario Draghi, président de la Banque centrale européenne (BCE), vient en catimini, il y a quelques jours, de donner à un pays de la zone euro le droit de battre lui-même monnaie. Et qui plus est de façon quasi “illimitée” (le mot à la mode pour la finance internationale).

Mais attention, pas à Chypre, pas à la Grèce, pas à l’Espagne, pas au Portugal, pas à l’Irlande, pas à l’Italie. Non, à la France. À nous tout seuls ! Et, attention encore, pas dans n’importe quelle monnaie, pas en francs. Non, en euros sonnants et trébuchants (c’est le cas de le dire, comme on va le voir).

Certains observateurs avisés y ont (ironiquement) vu un signe plutôt positif. Paul Krugman, prix Nobel (forcément, un prix Nobel !) :

« La France a de nouveau sa propre monnaie. »

Figurez-vous, je ne suis pas prix Nobel (du moins pas encore), mais je serais presque d’accord avec l’éditorialiste nobelisé du New York Times : enfin un retour aux monnaies nationales dans l’Union européenne !

Sauf que, hum, toujours en euros, pas dans tous les pays membres… Vous seriez aspirant prix Nobel, vous vous demanderiez doctement tout ce que cela cache, n’est-ce pas ?

Les “économistes” entrent en scène

Eh bien, les Nouvelles économiques allemandes — Deutsche Wirtschafts Nachrichten (DWN) — ont, elles, des idées bien plus vicieuses, bien plus perverses sur la question :

« Cette action doit empêcher qu’une banque française ne s’écroule. »

Les DWN indiquent qu’une banque française serait particulièrement dans le collimateur, mais sans que son nom soit officiellement indiqué. Les DWN citent trois banques françaises systémiques (BNP Paribas, Société générale, Crédit agricole), avec mention particulière pour le Crédit agricole (qui a terminé l’année 2012 dans le rouge).

Quelques économistes de forums ont au contraire voulu y voir un camouflet… pour « les tenants de la sortie de l’euro » :

« Leur principal argument [celui des europhobes, ndlr] s’effondre : la BCE se comporte comme la BdF [Banque de France] et on peut maintenant jouer sur la monnaie sans qu’en plus cela entraine forcément une dévaluation. »

Bon, ok, façon très originale de voir (ces savants tout de même !). Mais donner tout pouvoir monétaire apparent à un pays membre contredit pourtant sérieusement les règlements européens. Et si une institution comme la BCE viole ainsi ses propres prérogatives, c’est qu’il y a forcément anguille tortueuse sous roche.

L’offense du Sud à l’Allemagne

Un petit péril en la demeure à propos de la défaillance prévisible d’une banque française systémique, par exemple ? Une urgence incontinente à agir séance tenante ? Et empêcher en passant l’Allemagne de mettre son nez dans le sauvetage d’un nouveau coq boiteux de cette maudite zone pour laquelle tout irait si magnifiquement bien sans toutes ces fichues emmerdes ?

C’est en tout cas ce qu’insinuent méchamment et sans détour les DWN qui dénoncent un complot (contraint et forcé par leur triste état) des pays éclopés du Sud contre l’impuissante Allemagne :

« Il se développe en France, sous les radars, une gigantesque bulle financière. L’Allemagne doit, impuissante, assister à ce qui se produit. Le chef de la Bundesbank, Jens Weidmann, peut tenir à ce sujet des prêches dominicaux. C’est tout. Cette action montre que la fraction Sud, dans les coulisses de la BCE a déjà largement pris le contrôle sur la structure de l’Europe. »

Autrement dit, dans le sauve-qui-peut général, un meurtrier coup de canif vient d’être porté à l’intégrité de la monnaie unique. Mais chut, tout va pour le mieux dans le meilleur des mondes européens unis possible. Et qui diantre ose ici parler de fébrilité et de panique ambiantes ?

a lire