Les grandes banques systémiques mondiales faisant partie de la liste des SIFIs (Systemically Important Financial Institutions) ont publié leurs résultats de ce dernier trimestre sauf Unicredit, Standard Chartered, Royal Bank of Scotland et Bank of China.

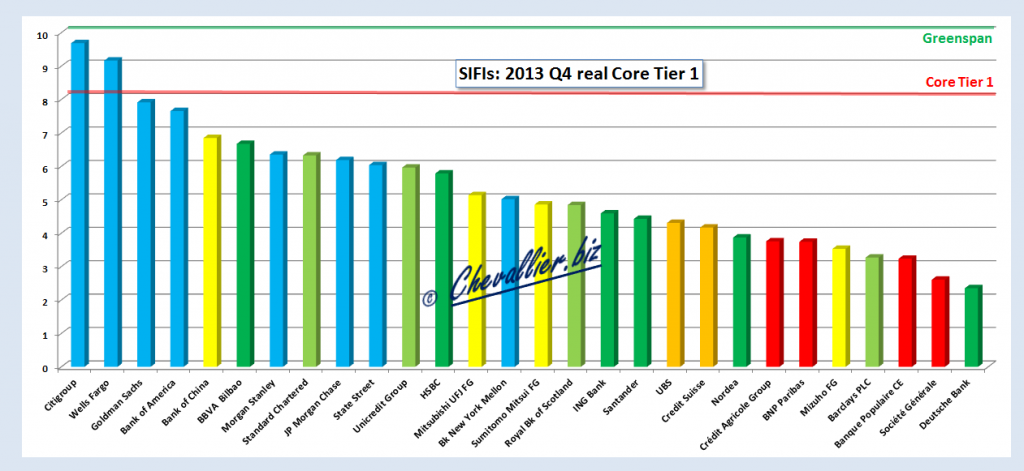

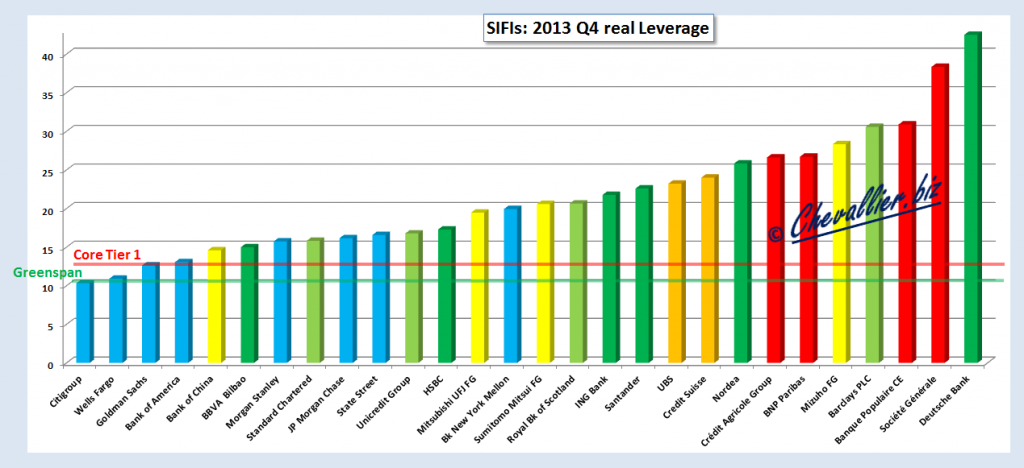

En comptabilisant correctement les capitaux propres à leur juste valeur de marché (les actifs dits tangibles), en conformité avec l’EBA, le leverage réel et son inverse le ratio Core Tier 1 d’origine montrent qu’à la fin de ce dernier trimestre, aucune de ces banques ne respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 %,

Document 1 :

| Rank | Banks 2013 Q4 | Liabilities | Tangible equity | Leverage | Core Tier 1 |

|---|---|---|---|---|---|

| 1 | Citigroup | 1 714,53 | 166,089 | 10,3 | 9,7 |

| 2 | Wells Fargo | 1 398,78 | 128,238 | 10,9 | 9,2 |

| 3 | Goldman Sachs | 845,106 | 66,894 | 12,6 | 7,9 |

| 4 | Bank of America | 1 952,78 | 149,489 | 13,1 | 7,7 |

| 5 | Bank of China | 12 406,23 | 849,978 | 14,6 | 6,9 |

| 6 | BBVA Bilbao | 561,99 | 37,492 | 15 | 6,7 |

| 7 | Morgan Stanley | 782,184 | 149,489 | 15,7 | 6,4 |

| 8 | Standard Chartered | 611,289 | 38,668 | 15,8 | 6,3 |

| 9 | JP Morgan Chase | 2 274,91 | 140,781 | 16,2 | 6,19 |

| 10 | State Street | 229,44 | 13,851 | 16,6 | 6 |

| 11 | Unicredit Group | 834,053 | 49,749 | 16,8 | 5,96 |

| 12 | HSBC | 2 525,22 | 146,102 | 17,3 | 5,8 |

| 13 | Mitsubishi UFJ FG | 245 813 | 12 629 | 19,5 | 5,138 |

| 14 | Bk New York Mellon | 356,424 | 17,886 | 19,9 | 5,02 |

| 15 | Sumitomo Mitsui FG | 149 822 | 7 281 | 20,58 | 4,86 |

| 16 | Royal Bk of Scotland | 1 160,05 | 56,183 | 20,6 | 4,84 |

| 17 | ING Bank | 720,773 | 33,11 | 21,8 | 4,6 |

| 18 | Santander | 1 068,33 | 47,306 | 22,58 | 4,4 |

| 19 | UBS | 968,151 | 41,709 | 23,2 | 4,3 |

| 20 | Credit Suisse | 837,694 | 34,908 | 24 | 4,17 |

| 21 | Nordea | 597,113 | 23,112 | 25,8 | 3,9 |

| 22 | Crédit Agricole Group | 1 644,50 | 61,8 | 26,6 | 3,8 |

| 23 | BNP Paribas | 1 735,16 | 64,977 | 26,7 | 3,74 |

| 24 | Mizuho FG | 181 885,80 | 6 422,16 | 28,3 | 3,5 |

| 25 | Barclays PLC | 1 270,70 | 41,569 | 30,6 | 3,3 |

| 26 | Banque Populaire CE | 1 582,38 | 51,239 | 30,9 | 3,2 |

| 27 | Société Générale | 1 203,90 | 31,4 | 38,3 | 2,6 |

| 28 | Deutsche Bank | 1 611,10 | 37,905 | 42,5 | 2,4 |

Sommes en milliards de monnaie nationale.

Seules Citigroup et Wells Fargo s’en rapprochent. Bank of China, BBVA Bilbao et Standard Chartered sont les seules banques qui arrivent à s’immiscer parmi les meilleures banques mondiales où se retrouvent presque toutes les grandes banques américaines,

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert clair les banques relevant de Bank Of England, en vert foncé les autres banques européennes, en jaune les banques… asiatiques.

Comme le rappelait ce bon vieux Greenspan, le plus important pour les banques est d’avoir suffisamment de capitaux propres pour faire face à toute éventualité. A priori, aucun actif n’est certain, tout actif est susceptible de devoir être déprécié. Il ne faut donc pas pondérer les actifs en fonction de risques évalués ex ante.

Le leverage est donc bien le meilleur instrument d’analyse (et le plus simple) permettant de mesurer les risques encourus par les banques et non pas les ratios calculés à partir des actifs pondérés par les risques (Risk-Weighted Assets, RWA).

Deutsche Bank et la Société Générale sont de loin les pires élèves de la classe bancaire mondiale quand on retient leurs derniers chiffres publiés en conformité avec les règles internationales,

Document 3 :

Le leverage moyen de ces 28 banques est de 21,3 (correspondant à un ratio Core Tier 1 réel de 5,3 %) en très légère progression d’une année sur l’autre mais très loin des exigences de ce bon vieux Greenspan.

Seules Citigroup et Wells Fargo respectent donc d’une façon acceptable les règles prudentielles d’endettement. Les banques européennes et japonaises présentent des risques encore trop élevés, ce qui est dangereux en cas de retour de grandes turbulences, et toujours possible avec la crise provoquée par le maintien de l’euro.

Tout est simple.

Quelques rappels…

Le leverage calculé ici l’est en conformité avec les règles préconisées par la BRI, Axel Weber, l’EBA et la Prudential Regulatory Authority du Royaume-Uni, comme je le calcule habituellement depuis plusieurs années.

Pour le Crédit Agricole, les chiffres consolidés du groupe sont pris ici en considération et non pas ceux de la seule entité cotée (CASA) qui devrait être sauvée en premier ressort par les caisses régionales en cas de risque de faillite.

Les chiffres de Natixis n’apparaissent pas dans cette liste des banques systémiques mais cette entité cotée qui a le statut de banque a un leverage qui devrait la conduire à une déclaration de faillite par le Mécanisme de Supervision Bancaire Européen (Supervisory Board of the Single Supervisory Mechanism) en gestation, ce qui peut provoquer un effet domino qui n’est pas pris en considération dans le cadre des SIFIs.

Il n’est pas certain que les résultats publiés par les banques asiatiques donnent une image fidèle de la réalité car ces banques ne font pas état d’écarts d’acquisition (goodwill) alors qu’elles sont connues pour avoir investi d’une façon importante dans des entreprises dont les résultats ne sont pas toujours fiables.

Les résultats publiés par les autres banques sont a priori fiables malgré les réserves que l’on peut formuler pour certaines d’entre elles. A défaut de certitudes, ils donnent une image la plus fidèle possible de la réalité, ce qui est important et même indispensable pour connaitre les risques posés par ces banques.

Considérer que toutes les grandes banques publient des résultats non fiables par principe serait une grave erreur. Il en est de même des craintes infondées concernant les éléments hors bilan qui sont indispensables et sans incidences notables s’ils sont bien gérés.

Cliquer ici pour voir le classement précédent pour fin 2012 des SIFIs.

Bonsoir monsieur Chevallier,

A quant les résultats du crédit mutuel ?

Merci de nous informer courageusement

pourriez-vous nous indiquer le ratio tiers réel du crédit mutuel, puisque tous les chiffres officiels ne sont plus vraiment fiables

Il suffit de chercher le Crédit Mutuel par la fenêtre prévue…

@Bankrun

Il faudra attendre Octobre 2014 comme en 2013.

Pour info:

Une rumeur circule dans le Finistère : le groupe ARKEA se séparerai du Crédit Mutuel Groupe pour devenir une banque autonome.

——————————————————————————–

Autre info :

http://lesmoutonsenrages.fr/2014/02/25/deutsche-bank-transfere-100-milliards-de-dollars-hors-des-etats-unis-pour-obeir-a-la-fed/

Merci gmrb, mais quelque chose m’échappe: les grosses banques systémiques style Crédit Agricole ou BNP publient des résultats tous les trimestres et le Crédit mutuel échapperait à cette règle ?! Est ce bien raisonnable d’avoir des liquidités dans une banque qui ne publie pas ses résultats comme toutes les autres banques?

Pour avoir une réponse à votre question concernant la publication des résultats du Crédit Mutuel, je vous conseille d’appeler l’AMF (Gendarme boursier) et de leur demander pourquoi il ne font pas appliquer la loi pour cette banque.

A mon avis, l’erreur actuel est de faire une double pondération. En effet, la bonne règle des 10% d’actifs est en soi une pondération empirique raisonnable moyenne. Vouloir calculer son risque réel n’est pas une mauvais pratique en soi. Mais l’erreur actuel est que ce calcul de risque est fait en plus de la pondération de 10%. cela revient à pondérer deux fois le même risque, une fois forfaitairement, un fois dans le détail … On peut de plus remarquer que cette double pondération mène nécessairement à des ratios inférieurs à 10% … C’est donc un calcul « à charge » dont on connait à l’avance le résultat ce qui permet d’augmenter l’effet de levier donc les rendements des banques (donc les primes et autres avantages).

L’euro rejoindra le florin d’Autriche-Hongrie, la couronne de Tchécoslovaquie, le dinar de Yougoslavie, le rouble de l’URSS, etc, dans le grand cimetière des monnaies plurinationales.

Même les plus acharnés partisans de l’euro commencent à comprendre ce que nous devons préparer :

Nous devons préparer l’après-euro.

Même Jean-Marc Vittori vient de le comprendre !

Même Jean-Marc Vittori !

Mieux vaut tard que jamais.

Mardi 25 février 2014 :

Se préparer à l’après-euro.

http://www.lesechos.fr/opinions/chroniques/0203335771066-se-preparer-a-l-apres-euro-652624.php

Le Franc suisse et le Dollars canadien sont egalement des monnaies transnationales.

Comme leurs etats, qui sont des etats transnationaux.

L’inde aussi d’ailleurs. Comme l’Afrique du sud, le Pakistan et d’autres etats dans le monde.

@gmrb : c’est une rumeur qui existe depuis la nuit des temps.

Arkéa a une vraie autonomie de gestion et notamment une activité sur les métiers de l’assurance extrêmement développée.

Après, quid des statuts de ces banques fédéro-mutualistes… comment sortir du « groupe Crédit Mutuel » ?

bonjour.

fortuneo fait parti d’arkea donc du crédit mutuel.

si arkéa devient autonome il va falloir vérifier sa solidité financière.j y ai quelques billes….à suivre

http://echelledejacob.blogspot.fr/2014/02/la-fed-voudrait-creer-un-effondrement.html#more

il est dit dans cet article: Je dois vous avouer que je ne comprends pas trop où veut en venir la FED!!!

Réponse: les banques europeenne n’ayant pas compris les QE us vont comprendre bientot. en fait elle s compris mais trop tard. les banques us sont aux 10% requis pour attaquer et les autres a 3%.

opa en cours par pression des cotations standar and poor et baisse forte des actions de banque. Rachat pour pas chère en cours

Mr.JP vous parlez jamais des banques russes et pays est !!!!!!!!!!!!!et liaisons SG,KBC,ING,DB sur ces pays.

Since 2000, There Are 29 Percent More Big Banks and 24 Percent Fewer Small Banks

http://www.nationalreview.com/corner/371907/2000-there-are-29-percent-more-big-banks-and-24-percent-fewer-small-banks-veronique-de

bonsoir.

même si la banque postale ne fait pas partie des banques systémiques pourriez vous m’indiquer si cette banque à un ratio dette/cash correct ? trés cordialement.

Une question, compte tenu du fait que le sort des pires de ces banques systemiques tient a un fil peut on en conclure que les etats correspondants (France, Allemagne, Japon..) sont « tenus par les C*? »

Pourriez vous donner des precisions sur les actionnaires de UBS et Credit Suisse, car en effet cela ne ressemble pas aux Suisses de manquer ainsi de prudence !

Merci pour vos analyses et pardonnez moi mon biais « conspirationniste » ?

S.

Réponse à O.

O. écrit : « Le Franc suisse et le Dollars canadien sont egalement des monnaies transnationales. Comme leurs etats, qui sont des etats transnationaux. L’inde aussi d’ailleurs. Comme l’Afrique du sud, le Pakistan et d’autres etats dans le monde. »

Non.

O. confond deux choses :

1- Une nation.

2- Un groupe de 18 nations.

Ces deux choses n’ont rien à voir.

La Suisse est une nation, et elle contrôle sa monnaie nationale.

Le Canada est une nation, et il contrôle sa monnaie nationale.

L’Inde est une nation, et elle contrôle sa monnaie nationale.

L’Afrique du sud est une nation, et elle contrôle sa monnaie nationale.

Le Pakistan est une nation, et il contrôle sa monnaie nationale.

Mais en revanche la zone euro N’est PAS une nation.

La zone euro est un groupe de 18 nations.

Et ces 18 nations n’ont aucune solidarité les unes envers les autres.

Et donc mon pronostic est le suivant : nous allons assister à l’éclatement de la zone euro.

Chacune de ces 18 nations reprendra le contrôle de sa monnaie nationale.

La Suisse n’est pas une nation….

Le Canada n’est pas une nation….

Etc.

N’importe quoi.

Voici ce qu’est une nation :

La Suisse est une des 197 nations représentées à l’Organisation des NATIONS Unies. La Suisse a un siège à l’ONU. La Suisse voit son équipe NATIONALE participer à la Coupe du Monde de football. La Suisse contrôle sa monnaie NATIONALE.

Le Canada est une des 197 nations représentées à l’Organisation des NATIONS Unies. Le Canada a un siège à l’ONU. Le Canada voit son équipe NATIONALE participer à la Coupe du Monde de football. Le Canada contrôle sa monnaie NATIONALE.

Maintenant, voici ce qu’est un groupe de 18 nations différentes :

La zone euro est un groupe de 18 nations différentes.

Chacune de ces 18 nations est représentée à l’Organisation des NATIONS Unies.

Chacune de ces 18 nations a un siège à l’ONU.

Chacune de ces 18 nations voit son équipe NATIONALE participer à la Coupe du Monde de football, ou au moins à la phase de qualifications.

MAIS – et c’est là tout le problème – ces 18 nations ont choisi de détruire leur monnaie nationale pour créer une monnaie unique.

Et cette expérience de tarés est un échec total.

« Et cette expérience de tarés »

rire de bon coeur

Amusant.

Un des faits élémentaires pour être une nation étant de partager la même identité et langue maternelle (certains diront la langue et les cimetieres), Le Canada et la Suisse sont des états et constructions politiques, mais certainement pas des nations… Comme la Belgique d’ailleurs.

Il est vrai que cette confusion entre « état » et « nation » est souvent faite d’un point de vue juridique, et dialectique par les politiciens. En partie pour des raisons idéologique.

Mon commentaire ne se voulait pas en contradiction avec l’auteur du blog. Il était simplement l’observation, sans jugement, que la Suisse et le Canada, états multinationaux, multilinguistiques, avec même un antagonisme intérieur pour le Canada, ont pu, eux, faire fonctionner leurs monnaies.

.. et le Royaume Uni (UK), est-ce une nation ? (ou faudra-t-il attendre le référendum en Ecosse pour le savoir ?)

Question subsidiaire : et est-ce que finalement tout ceci a vraiment de l’importance ? Pourquoi devrait-on avoir 1 monnaie = 1 nation = 1 état ? (il y a de nombreux contre-exemples en tout cas, et aussi des monnaies qui disparaissent bien que n’étant que l’apanage d’un état/d’une nation).

« Et cette expérience de tarés »

Rire jaune, … et encore !!

Merci, Mr Chevallier pour ce joli tableau qui montre une certaine amélioration comparée avec celui d’avant.

Mais combien d’années faudra-t-il pour que tout devienne normal, vu les besoins en fond propre de toutes ces banques pour que les banques recommencent à se faire confiance sans l’intervention des BC ? Où sommes-nous dans une nouvelle normalité ?

Oui, je sais, Mr Chevallier, vous allez me répondre que c’est normal jusqu’au prochain tsunami…

Rbs,classée 16ème ça sens le dépôt de bilan!

Le Canada est une nation.

La Suisse est une nation.

La Belgique est une nation.

Le Royaume-Uni est une nation.

Maintenant, je reconnais bien volontiers qu’il y a des partis indépendantistes à l’intérieur de chacune de ces nations.

Et alors ?

Est-ce que chacune de ces nations a éclaté ?

Est-ce que ces partis indépendantistes font des scores de 50 % aux élections ?

Non.

Donc ça prouve qu’il existe, pour chacune de toutes ces nations, un sentiment national.

Vous comprenez, ça ?

Le sentiment national, ça existe.

Cet été, au moment de la Coupe du monde de football, vous pourrez en voir un exemple flagrant.

La nation du Canada supportera son équipe nationale.

La nation de la Suisse supportera son équipe nationale.

Etc, etc.