Des tableaux de chiffres, c’est bien, c’est clair, précis, complet mais ça demande un certain effort pour les interpréter alors que des graphiques permettent de voir d’une façon évidente certains aspects importants du sujet traité et finalement de mieux les comprendre…

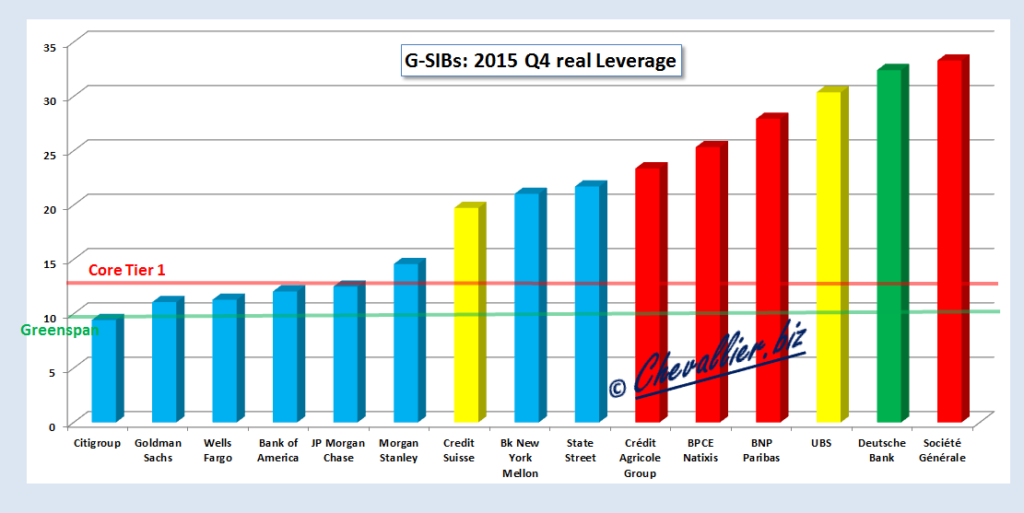

Ainsi en est-il du multiple d’endettement des big banks too big to fail, le leverage qui montre clairement que pour la plupart, les big banks américaines (… c’est-à-dire des Etats-Unis) respectent les règles prudentielles édictées dans les années 80 par ce bon vieux Greenspan, à savoir que le total de leurs dettes ne doit pas dépasser 12,5 fois le montant de leurs capitaux propres…

Document 1 :

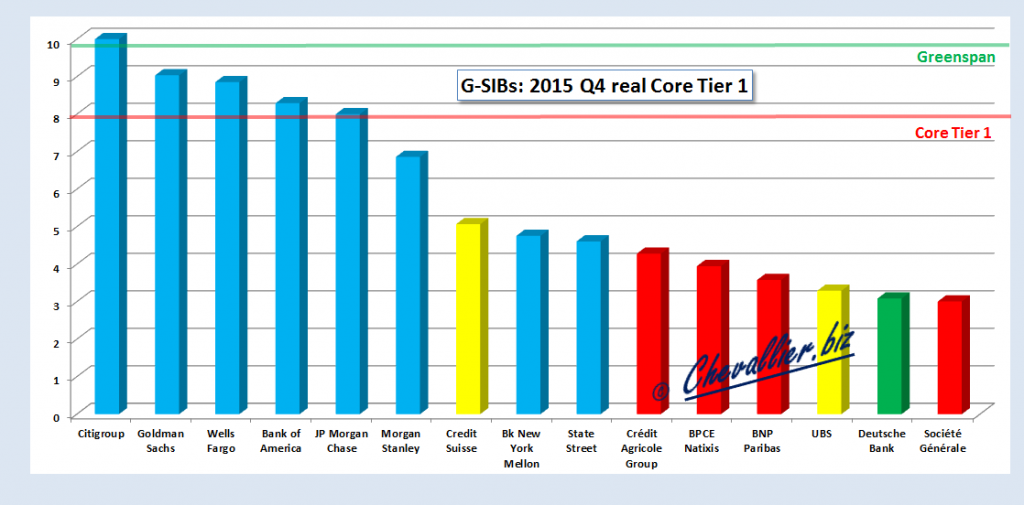

… règle plus connue sous l’expression de ratio Core Tier 1 (d’origine, l’inverse du leverage en pourcentage) qui doit être supérieur à 8 %,

Document 2 :

Seules les (relativement petites) banques américaines State Street et Bank of New York Mellon sont loin de respecter ces règles prudentielles d’endettement.

Les autres banques américaines ont un leverage acceptable, seule Citigroup se détachant du lot en respectant les nouvelles règles édictées par ce bon vieux Greenspan après les turbulences financières des années 2008, à savoir un leverage inférieur à 10.

Document 3 :

| Rank | Banks 2015 Q4 | Liabilities | Tangible equity | Leverage | Core Tier 1 |

|---|---|---|---|---|---|

| 1 | Citigroup | 1 565,14 | 166,072 | 9,42 | 10,61 |

| 2 | Goldman Sachs | 790,015 | 71,38 | 11,07 | 9,04 |

| 3 | Wells Fargo | 1 642,24 | 145,389 | 11,3 | 8,85 |

| 4 | Bank of America | 1 980,15 | 164,171 | 12,06 | 8,29 |

| 5 | JP Morgan Chase | 2 177,52 | 174,18 | 12,5 | 8 |

| 6 | Morgan Stanley | 737,407 | 50,578 | 14,58 | 6,86 |

| 7 | Credit Suisse | 781,231 | 39,574 | 19,74 | 5,07 |

| 8 | Bk New York Mellon | 375,853 | 17,867 | 21,04 | 4,75 |

| 9 | State Street | 267,172 | 12,304 | 21,71 | 4,61 |

| 10 | Crédit Agricole Group | 1 629,20 | 69,7 | 23,37 | 4,28 |

| 11 | BPCE Natixis | 1 603,54 | 63,3 | 25,33 | 3,95 |

| 12 | BNP Paribas | 1 925,29 | 68,9 | 27,94 | 3,58 |

| 13 | UBS | 912,775 | 30,044 | 30,38 | 3,29 |

| 14 | Deutsche Bank | 1 577,35 | 48,651 | 32,42 | 3,08 |

| 15 | Société Générale | 1 296 | 39 | 33,3 | 3 |

Les banques européennes sont loin d’être fiables, en particulier les Gos banques françaises, les mécanos de la Générale étant les plusses pires !

Bravo les artistes !

Seul Tidjane Thiam (X, Mines, INSEAD), le nouveau patron de Crédit Suisse depuis juin 2015, un noir franco-ivoirien trop noir (et trop compétent) pour la nomenklatura franchouillarde bancaire, est manifestement conscient qu’il faut impérativement restaurer les fondamentaux c’est-à-dire diminuer le multiple d’endettement, en restructurant les activités pour augmenter les bénéfices, en recourant à une augmentation de capital (6 milliards de francs en octobre dernier) et en utilisant au besoin d’autres solutions…

Les résultats obtenus sont déjà remarquables !

Par ailleurs, il faut préciser pour les idiots inutiles voire nuisibles qui critiquent mes travaux, que la comparaison entre les banques européennes et américaine est fiable car, s’il y a des différences entre les règles comptables des deux côtés de l’Atlantique, elles sont finalement négligeables…

En effet, ces idiots qui prétendent que les banques européennes comptabilisent selon les règles IFRS les produits dérivés, ce qui gonfle leurs bilans alors qu’il n’en est pas de même aux Etats-Unis, se couvrent de ridicule car, quel que soit le système comptable, seules doivent être enregistrées les opérations qui ont eu effectivement lieu au cours de l’exercice.

C’est là un principe comptable universel appliqué en IFRS comme aux Etats-Unis et ailleurs.

Comme les produits dérivés sont des engagements à terme non réalisés, ils ne doivent donc pas être comptabilisés dans le bilan, mais hors bilan.

Ils portent généralement sur des montants considérables : de l’ordre de plus de 10 fois le total du bilan des banques, mais, à terme, une fois les sous-jacents levés, les gains et les pertes comptabilisés sont très faibles du moins si ces opérations ont été effectuées correctement.

Bien entendu, les Gos banquiers français refusent de présenter ces problèmes bancaires simplement de façon à ce que le bon peuple puisse les comprendre. Ils peuvent alors dire : vous voyez, les métiers de la banque sont très compliqués, faites-nous confiance, laissez-vous faire !

Et ça marche !

Le leverage des autres grandes banques présentant un risque systémique d’après la liste retenue par la BRI (Global Systemically Important Banks (G-SIBs) se trouve dans une zone intermédiaire entre celui de Crédit Suisse et celui des mécanos de la Générale.

Les chiffres publiés par les banques asiatiques sont peu fiables. Les banques du Royaume plus ou moins Uni sont soit hors normes comme Bank of Scotland, soit, bien que londoniennes, exercent l’essentiel de leur activité à l’étranger comme Standard Chartered et HSBC.

Les banques italiennes et espagnoles sont engluées dans des situations dangereuses, ce qui rend non significatifs les leverages de celles qui font partie des G-SIBs.

Une fois de plus, tout est simple.

Merci pour l’explication sur la comptabilisation des produits dérivés! Cela fait longtemps que je l’attendais!

https://www2.isda.org/attachment/NDQxOQ==/Offsetting%20under%20US%20GAAP%20and%20IFRS%20-%20May%202012.pdf

Bonjour,

Ce n’est pas très gentil de traiter d’idiots ceux qui vous posent des questions.

C’est très bien de faire un ratio equity / total liabilities avec quelques ajustements (goodwill, intangibles). Cependant, ne pensez-vous pas que vous pourriez faire une analyse plus fine ?

Plusieurs remarques / questions pour répondre à votre propos peu agréable:

1/ Vous considérez que les titres subordonnées ne sont pas des capitaux propres et une tricherie.

Je vous donne raison. Néanmoins, je pense que vous savez que les banques ont récemment émis de nouvelles obligations hybrides (Coco, tier 1…)? La différence par rapport aux anciennes obligations hybride est importante. Lors de la crise de 2008 les régulateurs se sont aperçus que les obligations émises (tier 1 et autres titres hybrides) ne jouaient pas leur rôle (être convertis en actions ou paiements des coupons repoussés le temps que les choses aillent mieux). Depuis, les règles du jeu ont changé et lors des nouvelles émissions, il est écrit (d’après des sources, à confirmer pour ceux qui veulent lire les prospectus) que ces obligations peuvent converti automatiquement en actions (ou certains paiements de coupons repoussés (ainsi que bonus et dividendes)) si certains ratios passent en dessous certains niveaux (en général core tier one tel que défini par les régulateur). Ne pensez-vous que cela rend les banques « légèrement moins risquées » ? Je vous concède que cela ne change pas énormément les choses, mais peut-être est-ce utile de le mentionner ?

2/ Les banques pondèrent leurs actifs par le risque (RWA) et votre propos est que c’est une fausse méthode. Je suis d’accord avec vous mais je trouve ça un peu simpliste. Il est clair que pondérer les actifs par le risque minorent grossièrement les besoins en fonds propres. Néanmoins, la méthode du total leverage ratio (votre core tier 1 sans pondérer les risques) posent problème car elle considère tous les actifs comme aussi risqués les uns que les autres (prêt à une entreprise au bord de la faillite = aussi risqué que du 2 ans Allemand). Pouvez-vous affiner ? Quelles banques « optimisent » le plus ? Pour calculer leurs RWA, les banques peuvent utiliser soit la méthode classique (actifs valorisés au prix du marché) soit la méthode interne. Pour utiliser la méthode interne, il faut que le model soit valider par le régulateur (à priori le régulateur validait facilement…). Est-ce que vous avez pensé à regarder quelle était la répartition des 2 méthodes pour chaque banque ? Si oui, changent-elles de modèles régulièrement (prix du marché lorsque ça arrange) ?

3/ Dans vos analyses vous ne parlez pas des « non performing loans ». Non performing loans = prêts n’ayant pas payés ses coupons depuis 3 mois (en général) donc susceptible de ne pas être remboursés. Connaissez-vous cette pratique courante en Espagne et Italie, d’aller vois ces créanciers (en défaut virtuel) et de leurs proposer un nouveau prêt (avec les même coupons) ? Cela a pour effet de ne pas faire apparaître ces non performing loans au bilan laissant croire que la qualité du crédit ne se détériore pas. Avez-vous investigué cette affaire ? Si oui, j’aimerais bien connaître le moyen.

4/ Dans vos analyses, vous ne parlez pas des différents métiers de la banque, ce qui veut dire qu’une banque retail est aussi risquée qu’une banque d’investissement ou de gestion d’actifs. Ne pensez-vous pas que certaines aurait le droit à plus de leverage (ou plutôt) devrait être moins recapitalisées que d’autres car (légèrement) plus résilientes ?

5/ Les normes IFRS et US Gaap. Je ne suis pas un expert et d’après vous cela ne concerne que les opérations dérivées… Je me suis livré à un petit calcul (d’idiot ?)

Quand je regarde votre tableau et que j’additionne le total liabilities des banques US et des banques européennes j’obtiens à peu près le même résultat (9 535 et 9 725). Donc, le total des liabilities de toutes les plus importantes banques US = le total des liabilities de BNP, Soce Ge, CA, Deutsche Bank, Credit Suisse et UBS.

Plusieurs banques européennes ne sont pas mentionnées Santander, BBVA, RBC, Intesa, Unicredit, Commerzbank, Ing… Sans parler des banques anglaises et scandinaves (qui sont mieux capitalisées pour les scandinaves). Cela voudrait dire que le secteur bancaire est à ce point dominant en Europe et pèse largement plus que le secteur bancaire américain (comme démontré par votre analyse du total liabilities de BNP vs France PIB par rapport à JP Morgan vs PIB US) ? Certes, le financement aux US s’effectue principalement via les marchés et les banques titrisent certaines créances (au détriment de la qualité de leurs bilans ?), mais pensez- vous que le secteur soit à ce point énorme en Europe comparé aux US car la différence semble vraiment énorme? Vous ne pensez pas que cette différence comptable pourrait-être une partie de l’explication (bien que ne remettant pas en cause la sous-capitalisation des banques européennes)?

Si je puis me permettre une anecdote qui m’a été racontée… Merril Lynch utilisait un procédé amusant pour ne pas inquiéter la FED :

Merril avait des obligs CCC (subprimes ?). Pour ne pas les faire apparaître au bilan c’était assez simple : quelques jours avant une clôture comptable, Merril swapait avec une contrepartie ses obligs pourries contre des obligs bien notées(AAA) pendant quelques jours. Ainsi, lors de la clôture comptable Merril était exposée aux rendements des obligations AAA qui apparaissaient au bilan (ce qui rassurait le régulateur) et la contrepartie aux rendements des obligations CCC. Evidemment, cela changeait quelques jours plus tard. Bien entendu, les swaps étant OTC, il était facile de modifier les termes des contrats pour les rendre attractifs à la contrepartie. La contrepartie devait « juste » supporter le risque CCC et prier pour que ça ne pète pas (avec un rendement attractif). Ce petit jeu s’est arrêté lorsque la contrepartie n’a plus voulu suivre (trop peur). Par conséquent, est apparu au grand jour, l’exposition de Merril Lynch à ces obligs pourries.

Je ne sais pas si cette histoire est vraie, mais d‘après ma modeste expérience les US ont souvent été au centre de manipulations comptables ou de pratiques comptables agressives. Ce qui explique ma question, car me semble-t-il cette règle ne concerne pas que les dérivées. Même si je partage votre avis global, je cherche à mieux comprendre ce secteur ce qui explique mes questions d’idiot…

Pour Thiam, il a à priori fait un excellent travail chez Prudential.

Brièvement : Greenspan a rappelé que tout actif est par définition risqué, donc, ce qui importe, ce sont d’avoir des cx pr importants / dettes, le reste, c’est du détail,

le total des bilans de bk européennes / PIB de leur pays est affolant, surtout / US !

les bk US trichent avant l’échéance, c’est connu mais ce n’est pas catastrophique…

Tout actif est par définition risqué mais certains plus que d’autres. Enfin, pour faire le tri c’est compliqué et les banques ne donneront jamais tout. Merci de faire vos analyses qui donnent un tableau d’ensemble clair.

Si je peux ajouter quelque chose à vos analyses. Les capitaux propres des banques ont progressé grâce à des augmentations de capitaux à répétition (il est amusant de regarder l’évolution du nombre d’actions chaque année, par exemple pour Soce Ge), ce qui veut dire qu’une partie de la progression des fonds propres n’est pas liée à la progression de leurs résultats. Si encore, elles avaient des bénéfices confortables on pourrait espérer qu’elles puissent se déleverager. En plus, toutes les obligations d’états qu’elles détiennent ont été tirées (artificiellement?) à la hausse par la BCE, ce qui a logiquement du contribuer à leurs résultats. Même en ayant augmenter leurs capitaux régulièrement et avec certains actifs tirés à la hausse, elles sont toujours autant leveragées, ce qui en dit long sur la qualité du business…

bonjour.d’après les communiqués le Crédit Mutuel aurait un core tiers one de 6,2 % en 2015, ce qui la placerait en tête des banques françaises, ratio cependant encore insuffisant en suivant vos préconisations.Merci

Pour Thiam, comme vous le dites, même si il n’était pas noir, il reste néanmoins trop compétent pour la clique d’énarques et d’inspecteurs des Finances qui nous gouvernent. Le meilleur d’entre nous, que dis-je, le seul …

Hallo

Je ne pas parle francais

Wat te doen met onze spaarcentjes

Indien banken falliet gaan of de euro er niet meer zal zijn

Is goud kopen beter

Groetjes François

Non : l’or n’est pas une bonne solution !