Les banques helvètes ont une excellente réputation mais il n’est plus certain qu’elles soient encore fiables comme elles l’ont été jadis.

Ainsi par exemple, UBS a été sauvée des eaux par la BNS lors des turbulences financières qui ont suivi la faillite de la banque des frères Lehman, l’ancien patron de Raiffeisen est sorti de prison récemment, ceci constituant quelques exemples de la partie émergée de l’iceberg de banques suisses peu recommandables…

Quid des banques privées ?

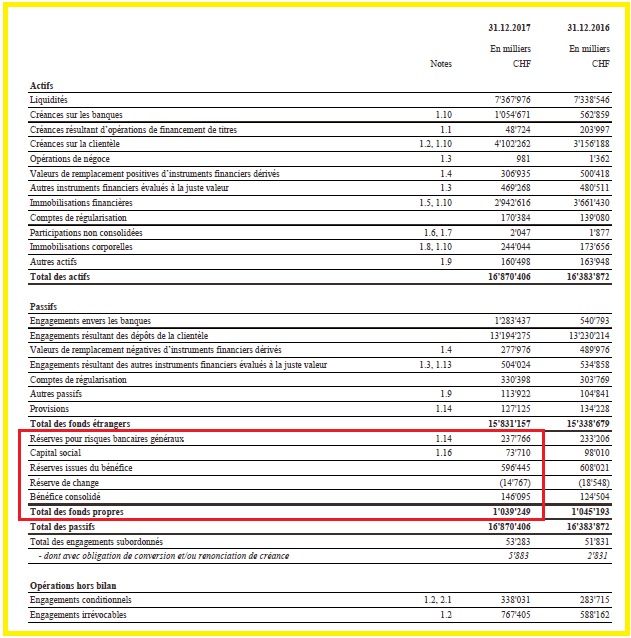

Lombard Odier, l’une des plus connues de la place genevoise, présente un multiple d’endettement qui ne respecte pas les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan,

Document 1 :

| Lombard Odier | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|

| 1 Assets | 18,511 | 16,253 | 16,384 | 16,87 |

| 2 Equity | 0,979 | 1,094 | 1,045 | 1,039 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | ||||

| 5 Tangible eq | 0,979 | 1,094 | 1,045 | 1,039 |

| 6 Liabilities | 17,532 | 15,159 | 15,339 | 15,831 |

| 7 Leverage (µ) | 17,9 | 13,9 | 14,7 | 15,2 |

| 8 Tier 1 (%) | 5,6 | 7,2 | 6,8 | 6,6 |

Sommes en milliards de francs suisses.

Là encore, le chief economist de la banque répète ce que tous ses confrères rabâchent, à savoir que tout va bien, qu’il n’y a pas de risque d’€-crash ni de récession imminente, surtout aux Etats-Unis…

Document 2 :

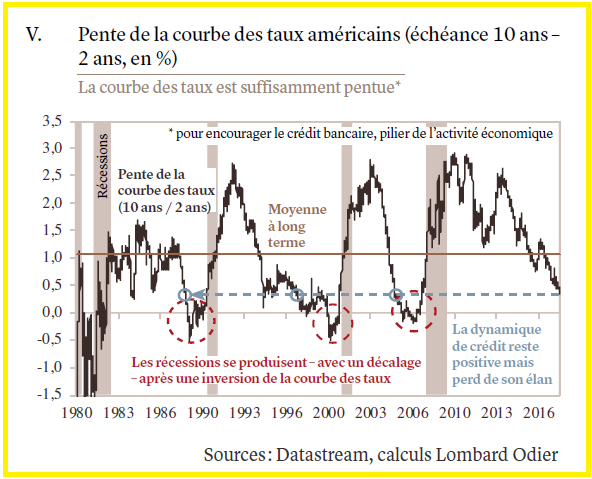

… en se basant sur l’évolution de la courbe des taux !

Document 3 :

Aucune analyse des causes de l’aplatissement de cette courbe des taux, aucune analyse monétariste, évidemment, ce qui conduit à des conseils perdants, mais c’est ce qui alimente la spéculation gagnante pour ceux qui maitrisent les bons instruments d’analyse…

Document 4 :

Cliquer ici pour accéder au site de la banque Lombard Odier.

Bonjour.le crédit mutuel reste la moins pire des gos banques françaises avec un leverage de 17,30 et un tier one de 5,77.en légère amélioration mais pas suffisant en cas de tsunami.

n’est-ce pas aussi la guerre commerciale qui est le catalyseur de cette chute de l’écart de taux 10 ans – 2 ans ? écart qui se réduit comme symptôme du déclenchement d’une guerre commerciale puis monétaire qui fait que les spéculateurs se placent sur les bons d’état à long terme en zone $. l’euro certes fait partie des éléments qui pourraient déclencher une crise majeure, mais il y a aussi le brexit qui devient source de clash puis la guerre commerciale initiée par trump (dont on ne sait pas si c’est du bluff), la remontée du $ qui entraînerait des défauts pour ceux qui sont endettés en $ ,ect. ça fait beaucoup d’éléments pour cette fin de cycle après une période d’expansion (à coup de crédit) de plus de 10 ans en zone $.

Si la crise italienne s’amplifie, alors oui, vous aurez raison. d’ailleurs, depuis vendredi, il n’y a pas que les taux allemands qui remontent, mais aussi les taux américains. Dans ce cas, nous aurons peut être un dernier round à la hausse sur les taux longs US, avant votre scénario. Le timing reste délicat, même si jusqu’à maintenant le vôtre aura été plutôt bon. On peut simplement dire que l’incertitude politique, commerciale et monétaire croît depuis que trump est au pouvoir, et que cela va provoquer une catastrophe tôt ou tard. Si le $ remonte, les us sont cuits avec nous car on aura le scénario des années 30 : retour case départ pour les $, banqueroute ailleurs, déflation massive. d’ailleurs, la situation en zone euro a l’air de vous réjouir : vous ne devriez pas. Nous sommes gouvernés par des gens qui voient peut-être venir la débâcle mais n’arriveront pas à l’empêcher. B.Lemaire l’a dit : « l’europe ne fonctionne plus » ou quelque chose dans ce style. Ils savent très bien, mais peuvent ils convaincre les Allemands qui se pensent plus malins que les autres, alors que plus de la moitié de leur business se fait avec le reste de l’europe qui est en déficit commercial structurel avec l’Allemagne ? Non, il ne vont pas réussir à les convaincre, et on aura peut être une crise majeure telle que vous la décrivez. bank run et compagnie, effondrement qui sera limité par les fameuses mesures de bail in ou autres sauvetages étatiques non dits (comme en italie). la perte de confiance sera telle que c’est l’économie qui s’effondrera bien avant les banques elles mêmes, qu’on pourra renflouer avec de l’argent virtuel, ce qui ne sera jamais le cas des particuliers qui seront sur la paille.

Merci pour ces analyses!

Quid des banques Asiatiques notamment a Singapour et Hong Kong?

L’avenir est aux crypto monnaies qui échappent aux états , vos fonds en euro seront transformés et jamais liquides.

Non !

Si,si Mr Chevallier toute les banques ne jettent sur cet eldorado sans limites avec des fintech et lèvent des fonds des incroyables.

Les états suivront ….bonne façon de s’en dedouanner et puis si ca crache se sera avec le reste.

Mr Chevallier si vous pensez honnêtement avec l’argent vous avez faux.

Pourquoi law , Louis 14 , weymar,40,crédit lyonnais,60000 faillites/an, dettes de 100% du pib ,la bourse , 2% de profits , etc……

Car nous sommes dans un système de vol pas dans un système de gain.

Si vous pensez sérieux honnête…….nous sommes en erreur.

C’est bien pourquoi la crypto sera le prochain vol et bouc émissaire des états bien contents de lui faire supporter les événements.

Pourquoi respecter se ration d’endettement puisque tout le monde en Europe fait n’importe quoi …

qu’ils le respecte ou non, en cas de crack, les banque saines devrons contribuer a renflouer les mauvais …

Alors pourquoi être vertueux autant faire comme tout le monde, le résultat sera le même ! !

Si on veut une banque saine en minimisant au maximum les risques, cela ne sert a rien de chercher en Europe, voir directement au US et ne pas avoir la nationaliste « Européenne » car dans tous les cas vous vous ferait piller directement ou indirectement (taxe, impôt, exceptionnel ou non ….)

L’Europe est morte, et la suisse en paiera aussi les pots cassés