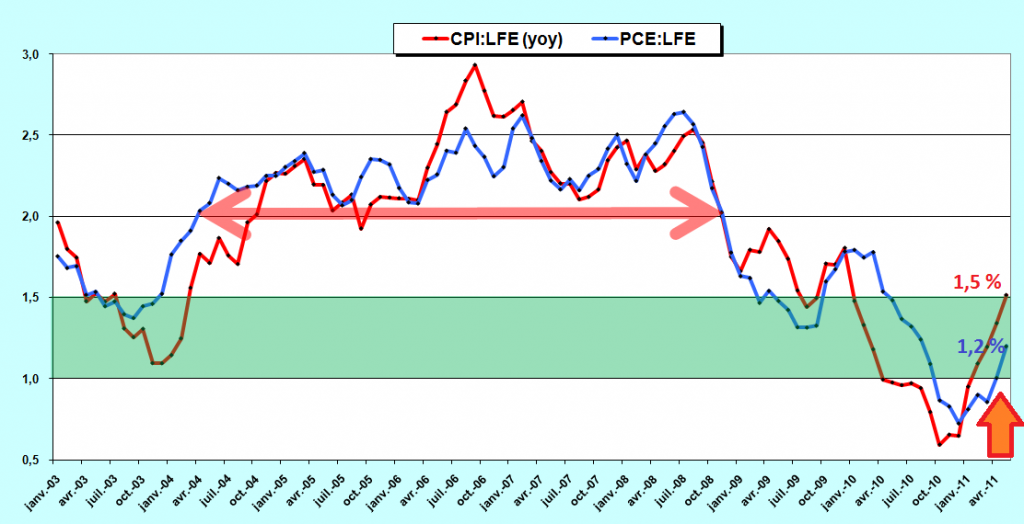

L’inflation est de retour aux Etats-Unis : le PCE:LFE (Personal Consumption Expenditures: Chain-Type Price Index Less Food and Energy) était à 1,2 % en mai, déjà en plein milieu de la bande optimale d’inflation et la tendance lourde est nettement haussière,

Le CPI:LFE (Consumer Price Index for All Urban Consumers: All Items Less Food & Energy) qui donne une image moins fidèle de la réalité est déjà au-dessus des normes.

La Fed sera dans l’obligation de relever rapidement et fortement son taux de base… si la zone euro n’éclate pas, ce qui la fera… éclater.

Si la zone euro éclate toute seule, les prix aux Etats-Unis ne monteront pas dans la zone dangereuse.

De toute façon, le jeu est perdant pour les malheureux Euro-zonards quelles que soient les issues.

Complément : ce sont maintenant les rendements des bons des Trésors italiens et français qui montent…

Visiblement les européens auraeint une solution :

AFP le 27/06/2011 à 17:11

*********************************************

Banques et assureurs français ont conçu avec le Trésor une solution de principe pour contribuer au nouveau plan d’aide à la Grèce, qui se traduirait par un renouvellement sur 30 ans de la moitié des engagements des créanciers privés, laissant du temps au pays pour se redresser.

Concrètement, les établissements français réinvestiraient, chaque fois qu’une obligation grecque arriverait à échéance et serait remboursée au cours des trois prochaines années, 70% de la somme qui leur serait restituée.

Sur ces 70%, 50% seulement iraient directement dans des obligations à 30 ans de l’Etat grec et les 20% restants seraient mis en réserve pour constituer une sorte de garantie sur cette nouvelle dette grecque.

Le taux des nouvelles obligations grecques serait proche de ceux obtenus par le Fonds de stabilité européen (FESF), qui bénéficie d’une notation « AAA, » la meilleure possible.

Environ 76,5 milliards d’euros d’obligations grecques doivent arriver à échéance d’ici fin 2014, selon des chiffres de l’Agence de gestion de la dette publique grecque.

« Ce n’est pas un plan français, c’est une initiative des banques privées », sans soutien, de garantie publique, a souligné une source gouvernementale.

Le président français Nicolas Sarkozy a estimé lundi qu' »il y avait là un système que chaque pays pourrait sans doute trouver intéressant », ajoutant qu’il « espérait » que ce plan soit adopté par l’Union européenne.

Il devait être présenté lundi à Rome lors d’une réunion entre l’Institut de la finance internationale (IIF), le lobby des grandes banques internationales, et des responsables gouvernementaux européens, dont Vittorio Grilli, président du Comité Economique et Financier européen.

« L’idée, c’est qu’on ne soit pas tous seuls à y aller », a expliqué un banquier français sous couvert d’anonymat.

Le ministère des Finances allemand a salué lundi l’initiative des créanciers français, par la voix d’un porte-parole.

Peter Chatwell, stratégiste de Crédit Agricole CIB, a souligné que la réaction des marchés à ces annonces a été plutôt modérée lundi, signe que le schéma est plutôt bien perçu.

Pour Gilles Moec, économiste de Deutsche Bank, cette formule présente l’avantage d’offrir à la Grèce un délai raisonnable pour redresser ses finances.

Cet allongement de maturité permettrait « que le marché n’ait pas le sentiment que, dans quelque temps, (la Grèce) va se retrouver dans une situation identique » à celle qu’elle connaît aujourd’hui, a acquiescé la directrice générale de la Fédération bancaire française (FBF), Ariane Obolensky.

Autre qualité essentielle de ce plan, il « éviterait probablement de déclencher un événement de crédit » et ne serait pas considérée par les agences de notation comme un défaut, selon M. Moec, évitant ainsi à la Grèce et à l’Europe les deux principales menaces susceptibles d’affoler les marchés.

Pour autant, si la formule semble fonctionner, « c’est une concession supplémentaire faite aux banques », juge Cyril Regnat, stratégiste obligataire de la banque Natixis, car leur engagement direct vis-à-vis de la Grèce serait réduit de moitié.

Pour lui, « le problème, c’est qu’on ne couvre que 50% » des engagements et que le reste pourrait prendre la forme d' »une aide supplémentaire qui viendrait des pays de la zone euro ».

Une source gouvernementale française évoquait, pour remédier à ce « trou » de 50%, la possibilité « d’élargir le champ » à d’autres créanciers privés, comme les fonds de pension, et obtenir d’eux l’engagement d’un maintien total ou partiel de leur exposition à la Grèce.

Ils en ont déjà d’autres en préparation pour le cas où celui-ci ne marcherait pas, etc.

Bonjour,

A JP Chevallier,

Quels sont les scénarios concrets pour notre épargne, assurance vie, livrets, cash ? Faut-il échanger nos Euros pour une autre devise, $US, CHF ? A titre individuel, en France, je ne sais pas exactement quels risques nous prenons actuellement.

J’ai déjà répondu clairement à ces questions, mais j’y reviendrai peut-être…

Lundi 27 juin 2011 :

La réunion des chefs d’Etat et des chefs de gouvernement européens n’a pas du tout rassuré les investisseurs internationaux.

Les taux des obligations d’Etat continuent à exploser.

Portugal, Irlande, Grèce : les courbes des taux sont inversées !

Portugal : taux des obligations à 2 ans : 14,632 %. Record historique battu.

Portugal : taux des obligations à 3 ans : 15,765 %. Record historique battu.

Portugal : taux des obligations à 10 ans : 11,681 %. Record historique battu.

http://www.bloomberg.com/apps/quote?ticker=GSPT10YR:IND

Irlande : taux des obligations à 2 ans : 14,047 %. Record historique battu.

Irlande : taux des obligations à 3 ans : 15,500 %. Record historique battu.

Irlande : taux des obligations à 10 ans : 12,095 %. Record historique battu.

Grèce : taux des obligations à 2 ans : 29,382 %.

Grèce : taux des obligations à 3 ans : 29,365 %.

Grèce : taux des obligations à 10 ans : 16,806 %.

ça fuit de partout tout le temps : maintenant, c’est surtout le Portugal qui plonge !