Après la dernière réunion du FOMC, une petite mise à jour de la structuration des taux s’impose…

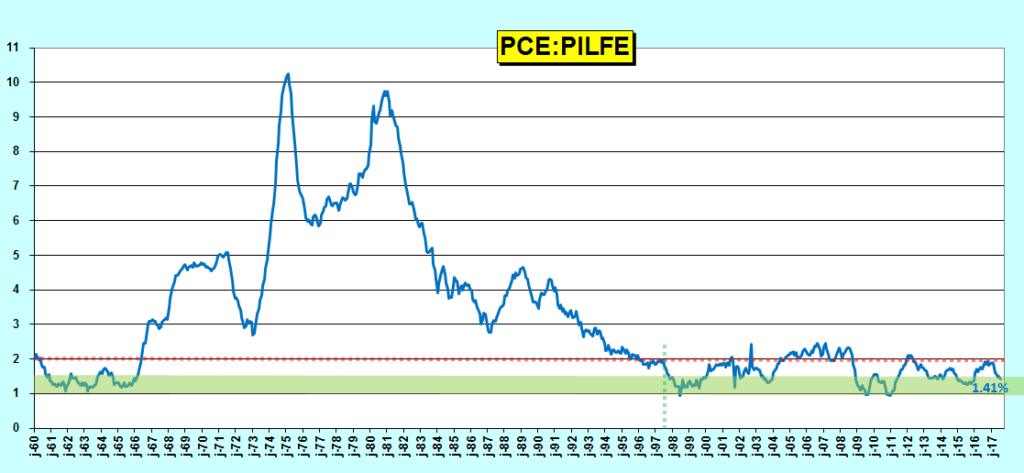

L’inflation qui s’est développée aux États-Unis à partir de 1966 et qui a sévi pendant trois décennies a été jugulée et elle fluctue depuis 1997 dans la bande des 1 %, préférentiellement entre 1,0 et 1,5 % d’après ce bon vieux Greenspan, et elle devrait fluctuer autour de 2 % maintenant pour les membres du FOMC,

Document 1 :

En effet, il est indispensable qu’il y ait un peu d’inflation pour ne pas risquer de tomber en déflation (ce qui est pire que l’inflation) mais il ne faut pas que l’inflation soit trop forte car, dépassant les 2 %, elle peut vite devenir difficilement contrôlable.

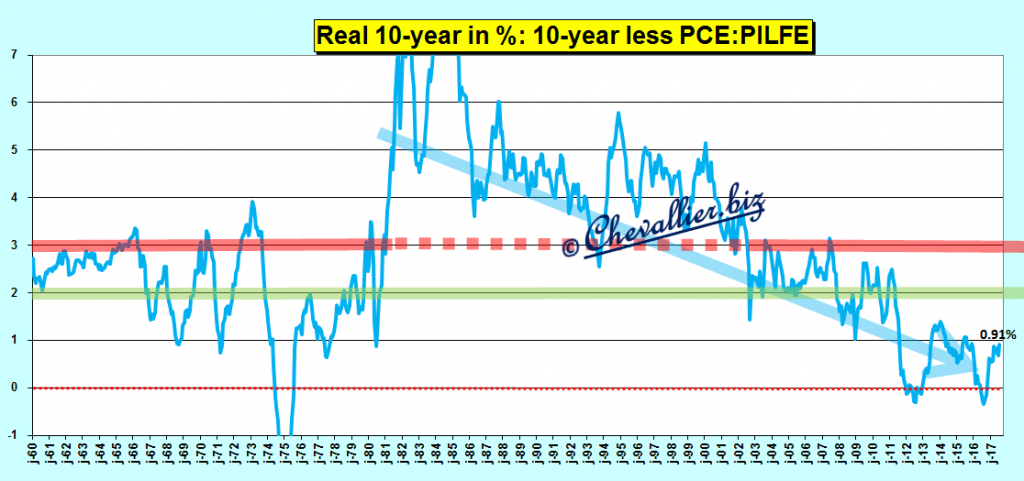

Dès lors, les rendements réels des Notes à 10 ans doivent fluctuer aux alentours de 2 % pour assurer à ce type de placement dit de père de famille une rentabilité faible mais acceptable, mais ils ne doivent pas dépasser la barre des 3 % car dans ce cas la rémunération réelle des placements en actions ne devient plus rentable, ce qui pénalise l’investissement, c’est-à-dire la création de valeur, et la croissance,

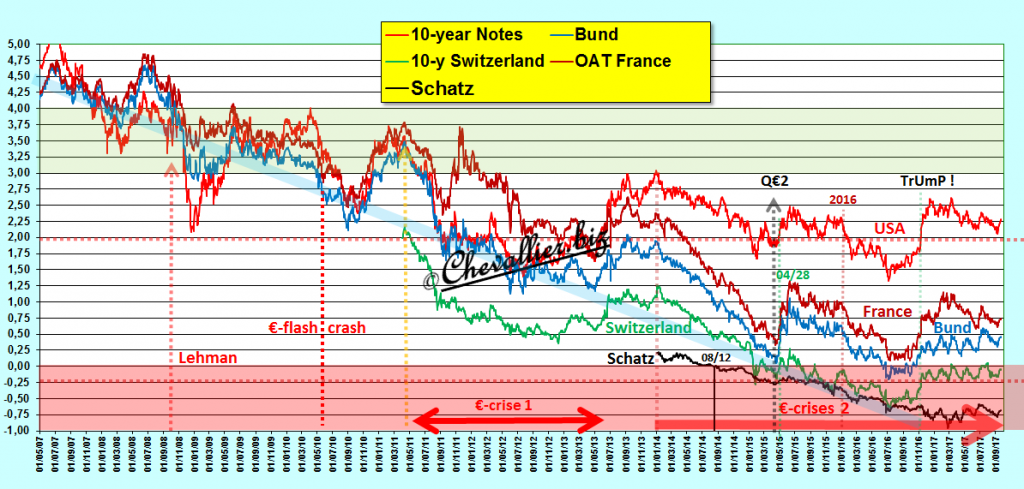

Document 2 :

En conséquence, les rendements des Notes à 10 ans devraient fluctuer idéalement dans la bande des 3 %, ce qui a été le cas pendant une courte période après la crise dite des sub-prime et avant l’accentuation de l’€-crise (de 2009 à 2011),

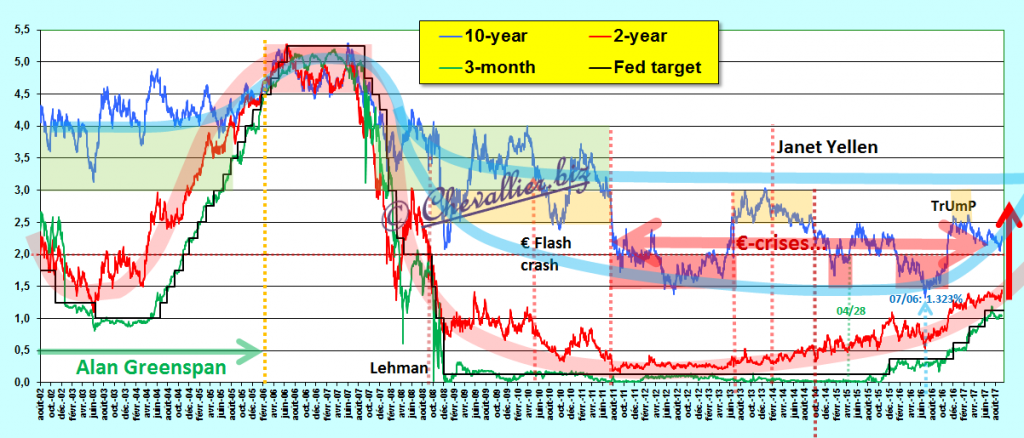

Document 3 :

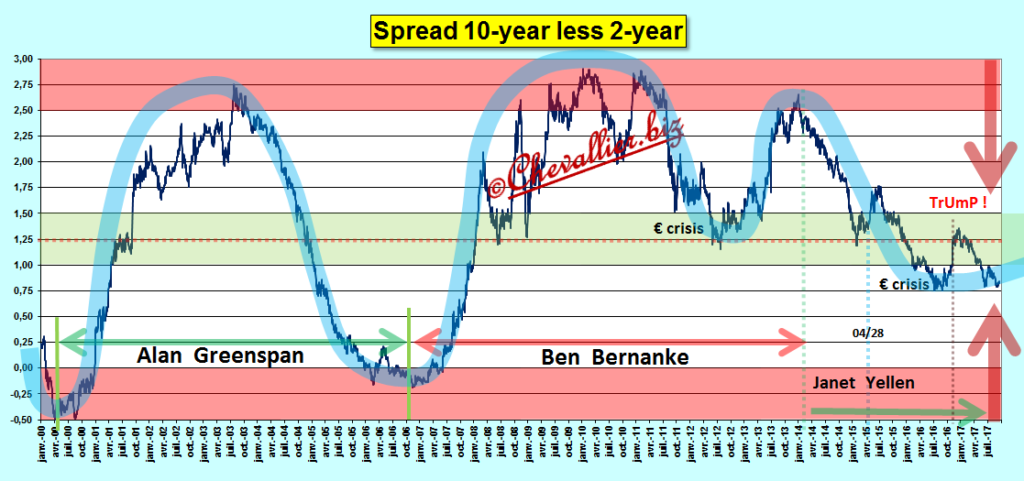

Pour casser les cycles qui se produisaient auparavant, l’écart entre les rendements des Notes à 10 ans et à 2 ans devrait fluctuer autour de 125 points de base,

Document 4 :

Les rendements des Notes à 2 ans devraient alors fluctuer autour de 2 % avec plus ou moins 25 points de base.

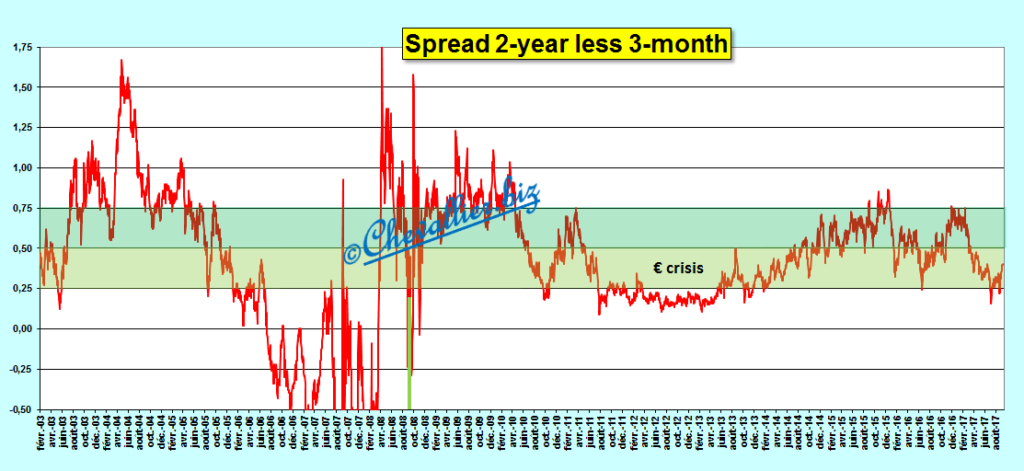

Comme l’écart entre les rendements des Notes à 2 ans et ceux des bons à court terme (les Bills à 3 mois qui suivent ceux du taux de base de la Fed) devrait être de 50 à 75 points de base…

Document 5 :

… le niveau optimal des taux de la Fed devrait être de 1,50 % avec plus ou moins 25 points de base.

Logiquement donc, les taux de la Fed sont proches de leur optimum et il est difficilement compréhensible que les membres du FOMC puissent envisager de relever leur taux de base entre 2,5 et 3 % comme ils le révèlent imprudemment dans la publication de leurs projections,

Document 6 :

Le communiqué du FOMC de sa dernière réunion a fait rebondir les rendements des Notes à 10 ans (en fait, le rebond a été antérieur, il y a donc eu soit des délits d’initiés, soit une bonne anticipation d’investisseurs), mais ces rendements ne remontent pas, ce qui montre que les bons spéculateurs ne croient pas aux prévisions des membres du FOMC.

Ces bons spéculateurs, c’est-à-dire les investisseurs qui voient juste et loin, savent que ça va mal dans la zone euro, de plus en plus mal depuis le mois de juillet 2007, ce qui fait plonger les rendements des Notes sous leurs niveaux normaux,

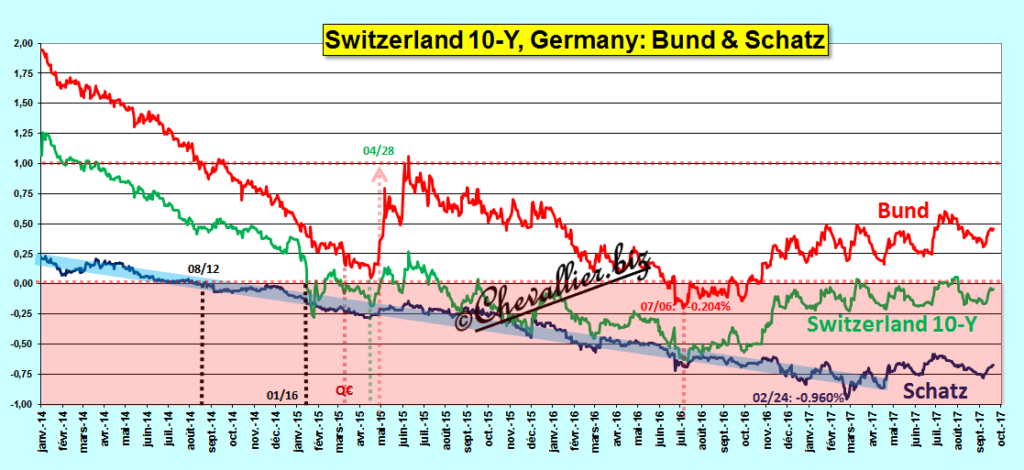

Document 7 :

En effet, des taux négatifs, ça n’existe pas, c’est impensable, inimaginable, inconcevable comme l’a fort justement dit Jean-Claude Le Tricheur, la preuve : ceux du Schatz sont négatifs depuis la mi-août 2014, ceux du 10 ans helvète depuis mi-janvier 2015 !

Document 8 :

Les titulaires de capitaux préfèrent payer actuellement un peu pour avoir des créances sur les Trésors allemands et suisses plutôt que de perdre beaucoup un jour avec de la monnaie de singe issue de l’€ffondrement.

Quelques petits rappels : d’après le bilan de la BCE, les Marioles sont obligés de prêter… 770 milliards d’euros à des banques de la zone pour leur éviter de faire faillite, et toujours d’après son bilan, les nuls de la Banque de France sont obligés de prêter… 330 milliards d’euros à des banques en France pour leur éviter de faire faillite, soit au total… 1 100 milliards ! … auxquels il faut ajouter les dizaines de milliards qui ont été investis en Italie et en Espagne pour sauver quelques banques qui avaient passé avec succès les tests de stress des Zautorités de supervision bancaire, et il y a encore des cadavres dans les placards des banksters ! … ce qui s’ajoute à l’hypertrophie de la masse monétaire dans la zone euro !

Les membres du FOMC ont raison de diminuer leurs avoirs en titres mais ils ont tort d’envisager de relever leur taux de base à des niveaux qui provoqueraient une crise totalement inutile.

Une autre hypothèse est envisageable : les membres du FOMC occultent volontairement la gravité des problèmes européens pour mieux laisser cette situation s’envenimer.

Tout est simple.

Toujours investi en obligations européennes mais merci quand même !

J’suis un mauvais spéculateur

Pourquoi les « bons spéculateurs » préfèrent-ils perdre sur les oblig allemandes plutôt que placer dans l’économie US ?

Ils ne seraient pas si bons que ça ?

http://www.shadowstats.com/alternate_data/inflation-charts

Cher Jean-Pierre,

Vu leur comportement, les marchés des obligations et de l’or ne croient pas en une normalisation du bilan de la Fed ou dans une hausse durable des taux. En plus, les actions US restent au zénith. Les marchés ne parieraient-ils pas sur davantage de QE? J’ai m’impression que les marchés se fichent de tout et veulent toujours plus de liquidités.

Une autre question: si les taux obligataires rebaissent malgré la Fed, pourquoi le bazar dans l’Eurozone en serait-il responsable avec simultanément un dollar qui chute en 2017?

1/ les marchés se fichent de tout et veulent toujours plus de liquidités : Non ! le QE US ne fournit pas + de liquidités !

2/ le risque d’€ffondrement fait toujours baisser les rdmts, cf. mes graphs depuis 2007

Merci pour vos réponses.

1) Je me suis mal exprimé et parlais de liquidités au niveau mondial.

Oui, c’est vrai, le bilan de la Fed est stable et il n’y a plus de QE aux USA: https://fred.stlouisfed.org/series/WALCL

Cependant, la Fed intervient systématiquement dès que le marché boursier baisse: http://realinvestmentadvice.com/wp-content/uploads/2017/09/Fed-Balance-Sheet-Changes-092017.png

Cela est inquiétant car aujourd’hui la Fed protège les investisseurs, et un jour prochain, elle fera éclater la bulle M3-M2 (en utilisant vos termes) et cela sera un massacre… A moins qu’elle ne décide de réagir à un certain stade de la correction (-10%, -20%, etc.) avec un QE4.

NON !!! Le doc de Real Investment Advice est une pure invention (désinformation ou propagande) sans aucun rapport avec la réalité comme le montre bien le graph de Fred !!!

Je suis parfaitement d’accord avec vous à propos de l’Eurozone.

Mais je ne comprends pas pourquoi le dollar a tant baissé vis à vis de l’euro.

Même en cas de suppression du plafond de la dette par Trump, le dollar devrait malgré tout être davantage une monnaie refuge que l’euro?

Il est possible que les bons investisseurs – c’est-à-dire les investisseurs qui voient juste et loin : ) – sont en train de faire baisser le dollar et pousser la Fed dans ses retranchements pour la forcer à augmenter ces taux directeurs…

Le $ baisse parce que c’est + avantageux pour les entreprises US !

Ces marchés des devises sont… manipulés… Il ne faut pas croire au Père Noël, i.e. aux marchés libres…