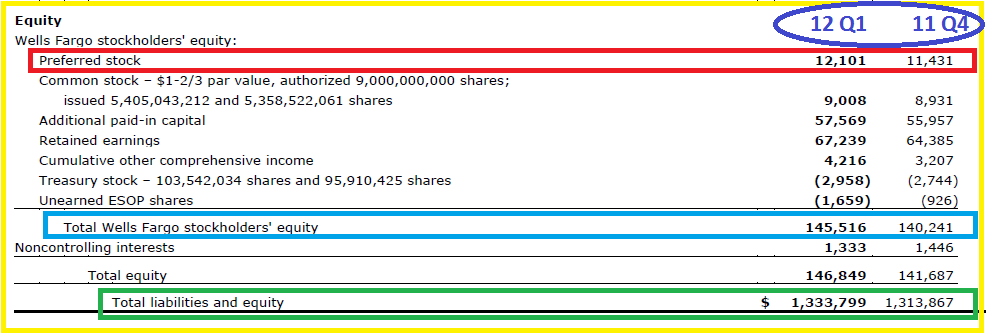

Wells Fargo est une fois encore l’un des meilleurs élèves de la classe des big banks américaines et des banques systémiques mondiales car, non seulement elle va bien au-delà des exigences des règles prudentielles d’endettement dites de Bâle III avec un multiple (mon µ, le leverage en anglais) qui vient de tomber à 9,0 très exactement en ce 1° trimestre 2012, ce qui correspond à un véritable ratio Tier 1 de 11,1 %, mais encore, elle est rentable avec un bénéfice de 4,022 milliards de dollars sur le trimestre, ce qui fait un ROE de 12,1 % (annualisé) très proche de la norme de 15 %, ce qui est plus que parfait !

| Wells Fargo | 2011 Q1 | 2011 Q2 | 2011 Q3 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Pref. stocks | 11,897 | 11,73 | 11,566 | 11,431 | 12,101 |

| Liabilities | 1 123,09 | 1 135,06 | 1 178,74 | 1 185,06 | 1 200,38 |

| Equity | 121,574 | 124,671 | 126,202 | 128,81 | 133,415 |

| Leverage (µ) | 9,2 | 9,1 | 9,3 | 9,2 | 9 |

| Tier 1 (%) | 10,8 | 11 | 10,7 | 10,9 | 11,1 |

Sommes en milliards de dollars. Les capitaux propres retenus excluent les actions de préférence et les minoritaires selon les règles édictées par ce bon vieux Greenspan et la BRI.

Sur ces derniers trimestres, Wells Fargo réussit même à augmenter ses capitaux propres plus rapidement que le total de ses dettes… ce qui est plus que parfait !

Comme je l’ai déjà écrit, évidemment, la meute des pires idiots ne peut que se déchainer contre les banques, surtout celles des Etats-Unis, ce qui leur assure un succès facile et garanti auprès de leurs innombrables congénères.

Il est curieux de constater que les moyens de communication les plus modernes et les plus sophistiqués ne conduisent pas à une meilleure connaissance (comme le prédisait ce bon vieux Greenspan) mais à l’obscurantisme le plus total, le retour aux croyances les plus folles, sans aucun rapport avec la réalité. C’est le triomphe de l’absence totale de réflexion, des réactions panurgistes de l’immédiat (avec par exemple les Tweets, Facebook, etc.).

Cependant, ces idiots a priori inutiles deviennent miraculeusement utiles car ils alimentent la spéculation gagnante qui est basée sur des analyses justes.

Face à la bonne santé des banques américaines et des bons fondamentaux des Etats-Unis, il n’est pas étonnant que les cours de nos Gos banques plongent en attendant pire.

Cliquer ici pour voir les résultats de Wells Fargo pour ce 1° trimestre 2012.

Non!!!

http://www.google.com/m/finance#search/NYSE%3AWFC

http://www.google.com/m/finance#search/NYSE%3AWFC

http://www.google.com/m/finance#search/NYSE%3AWFC

http://www.google.com/m/finance#search/NYSE%3AWFC

il n’y a pas de fumee san feu. tout est simple…

?

A propos des banques suisses Pictet et Lombard Odier :

Lundi 12 décembre 2011 :

Pierre-Henri de Menthon est directeur de la rédaction de « Challenges », et chroniqueur sur la chaîne BFM Business.

Le 12 décembre 2011, Pierre-Henri de Menthon révèle que les Français les plus riches réalisent des retraits et que cela se passe « loin des caméras, à l’abri des bureaux cossus des banquiers privés, ceux qui gèrent le patrimoine des grandes fortunes ! »

Dans la vidéo ci-dessous, il est précisé :

« Chez Pictet et Lombard Odier, deux grandes banques privées de Genève, les ouvertures de comptes par les Français se multiplient, des dizaines de millions d’euros affluent tous les jours. »

http://www.youtube.com/watch?feature=player_embedded&v=_oEWxIkVA7o#!

bonjour,

tout d’abord merci pour votre travail,j’ai une question a vous poser:

en lisant vos articles j’ai découvert que boursorama ( j’y ai mon compte titre et pea ) était filiale de la SG

vous avez dit qu’en cas de faillite de la générale ( ce qui est possible vu son leverage ratio…)boursorama serait emportée.cela m’inquiète un peu!

voila ma question:ou tranférer son compte titre et son PEA tout en gardant la mème facilité d’utilisation en ligne que bourso ? pouyanne et martin maurel sont ils bons dans ce domaine ? est il préférable de chercher une filiale de banque étrangère ? lasquelle ?

bonne soirée

swissquote est pas mal …

merci kaziroc je vais étudier swissquote par contre je doute que l’on puisse y transférer un pea…

bonne soirée

Crédit Agricole : Leverage = 66

http://www.zerohedge.com/news/mark-grant-dangerous-road-ahead

Mark Grant On The Dangerous Road Ahead

Submitted by Tyler Durden on 04/14/2012 – 10:53

Of the twenty-five largest banks in the world there is only one that does not need to raise additional capital to de-lever to a 20x leverage and a 5% of Tangible Capital Ratio and that is Citigroup which has a current leverage of just 13 times and I also point out that Wells Fargo with a 14 times leverage needs a minor amount of capital to accomplish these goals. At the far other end of this scale is Deutsche Bank which is levered 62 times and would need a massive amount of new capital and tremendous shrinkage to accomplish these goals. The assets of DB are also equivalent to the entire GDP of Germany so that the bank could devour the country if Deutsche Bank were to hit the wall. Then the most leverage can be found at Credit Agricole at 66 times which would also swamp France, given its size, if asset values continue to decline or if Spain or Italy need to be bailed out and the contagion worsens.

Samedi 14 avril 2012 :

La fuite des capitaux trahit la fragilité de la monnaie européenne.

http://www.bloomberg.com/news/2012-04-12/europe-s-capital-flight-betrays-currency-s-fragility.html

Lundi 16 avril 2012 :

BOURSE/Tokyo : le Nikkei clôture en baisse de 1,74%, inquiétudes pour l’économie.

Tokyo (awp/afp) – La Bourse de Tokyo a terminé la séance de lundi en nette baisse de 1,74%, les investisseurs s’inquiétant de la dette européenne, de la conjoncture mondiale en général et du renchérissement du yen.

A la clôture, l’indice Nikkei 225 des valeurs vedettes a chuté de 167,35 points à 9470,64 points.

L’indice élargi Topix de tous les titres du premier tableau a abandonné de son côté 1,43%, soit 11,65 points à 803,83 points.

L’activité a été faible, avec 1,52 milliard d’actions échangées sur le premier marché.

L’angoisse pour la dette européenne est progressivement revenue sur le marché, après une accalmie en début d’année consécutive à l’effacement d’une partie de la dette de la Grèce et de l’adoption d’un nouveau plan d’aide européen à ce pays très endetté.

Mais c’est l’Espagne qui est désormais au centre de l’attention, le taux d’intérêt de ses emprunts obligataires à 10 ans frôlant les 6%, un niveau difficilement viable à terme d’autant que ce pays est en récession.

(Dépêche AFP)

Lundi 16 avril 2012 :

Taux des obligations espagnoles à 10 ans : 6,12 %.

http://www.bloomberg.com/quote/GSPG10YR:IND

Taux des obligations italiennes à 10 ans : 5,63 %.

http://www.bloomberg.com/quote/GBTPGR10:IND

C’est drôle, les cours des Gos banques françaises baissent, pourtant, elles sont très bien capitalisées aux dires de tout le monde !

Soros : « Il a expliqué que la crise de l’euro allait empirer et s’est même avancé en disant : le sort de l’euro sera connu dans les deux prochaines semaines et la devise européenne connaîtra un virage très compromettant, y compris l’Union européenne.

Pour George Soros, la Chancelière Merkel et le président de la BCE M. Draghi peuvent raconter ce qu’ils veulent, la prochaine crise de l’euro sera pire que les précédentes. »

C’est vrai ? Je doute de la source http://liesidotorg.wordpress.com/2012/04/16/le-prophete-g-soros-vient-de-sexprimer-sur-leuro-la-magie-du-marche/

La seule inconnue est la date ! ça aurait pu se produire déjà, ça peut durer un certain temps, impossible de prédire la date, la seule certitude est que l’€ éclatera un jour, et ça fera mal !

Bonjour Monsieur Chevallier,

Je regarde régulièrement vos postes et j’ai les même craintes que vous mais quel est votre banque à VOUS ?

Et les CDS de l’Espagne ?

Comment évoluent les CDS de l’Espagne ?

Lundi 16 avril 2012 :

CDS Espagne 5 ans : 510. Record historique battu.

http://intermarketandmore.finanza.com/crisi-spagna-cds-a-510bp-nuovo-massimo-44599.html

On comprend que les régulateurs des banques de la zone euro veuillent éviter les crises de liquidité et les risques de défaut des banques. Pour cela, il leur demande aujourd’hui de détenir davantage de fonds propres et de réserves de liquidité en toutes circonstances, ce qui a trois inconvénients majeurs :

contraction du crédit ;

stérilisation d’une partie du bilan des banques qui ne sert pas à financer l’économie ;

détention d’actifs qui ne sont peut-être pas sans risque et liquides en cas de crise (dettes publiques, covered bonds).

Nous préférons que les banques de la zone euro disposent de fonds propres et de liquidités contingents, mobilisables en cas de crise :

obligations convertibles contingentes ;

plan de cession d’actifs ;

collatéral minimum éligible à la BCE, sachant que la BCE joue le rôle de prêteur en dernier ressort en cas de crise.

RECHERCHE ECONOMIQUE

Rédacteur :

Patrick ARTUS

http://cib.natixis.com/flushdoc.aspx?id=63524

Ah ! ça fait toujours plaisir d’avoir des nouvelles des grosses têtes de Natixis !

Oui c’est vrai. ça fait 3 semaines qu’on a plus notre Nordine Naam du Lundi pour nous faire marrer …

(avant le Delamarche du mardi…)

Du coup c’est son boss qui le remplace….

« Nous préférons que les banques de la zone euro disposent de fonds propres et de liquidités contingents, mobilisables en cas de crise »

et qui plaide pour une nouvelle « amélioration des liquidités des banques », ce qui serait, bien entendu, une bonne nouvelle.