Les 33 milliards de dollars d’écarts d’acquisition de Wells Fargo lui font perdre la première place de la liste des banques systémiques mondiales (les SIFIs) mais elle reste la seule avec Citigroup à respecter les règles de Bâle I.

Il est parfois délicat de déterminer les véritables capitaux propres des banques car les données peuvent varier d’un document à un autre.

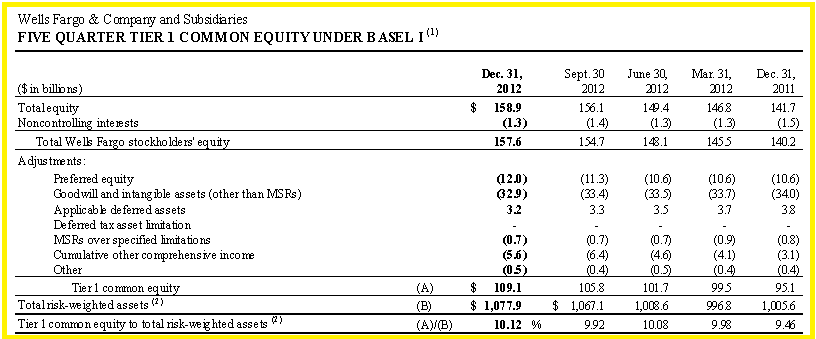

Le 4Q12 Quarterly Supplement donne finalement clairement tous les éléments nécessaires. Ces données sont préférables à celles que j’ai utilisées précédemment,

Document 1 :

Les banques européennes pourraient adopter cette présentation exemplaire.

Il faudrait augmenter les capitaux propres de 17 milliards de dollars pour respecter les règles de ce bon vieux Greenspan.

Document 2 :

| Wells Fargo | 2011 Q4 | 2012 Q1 | 2012 Q2 | 2012 Q3 | 2012 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 1 313,87 | 1 333,80 | 1 336,20 | 1 374,72 | 1 422,97 |

| 2 Equity | 140,241 | 145,516 | 148,07 | 154,679 | 157,544 |

| 3 Preferred st | 10,6 | 10,6 | 10,6 | 11,3 | 12 |

| 4 Goodwill | 34 | 33,7 | 33,5 | 33,4 | 32,9 |

| 5 Tangible eq | 95,641 | 101,216 | 103,97 | 109,979 | 112,644 |

| 6 Liabilities | 1 218,23 | 1 232,58 | 1 232,23 | 1 264,74 | 1 310,32 |

| 7 Leverage (µ) | 12,7 | 12,2 | 11,9 | 11,5 | 11,6 |

| 8 Tier 1 (%) | 7,9 | 8,2 | 8,4 | 8,7 | 8,6 |

Cliquer ici pour lire le document d’où sont tirées ces données.

Je trouve remarquable vos efforts d’analyse des bilans mais je reste surpris du peu de réserve apporté à la qualité des chiffres disponibles. Il est de notoriété publique que les règles d’évaluation d’actifs ont été considérablement « allégées » (quasiment « mark to wahtever you want ») et ne parlons même pas des engagements hors bilan qui ne doivent pas être rapportés, sans oublier les cas de fraude manifeste (Monte Paschi est un récent exemple plein d’enseignements sur la qualité du reporting bancaire… ). Bref je me demande sincèrement si tous ces efforts ont vraiment un sens ?

La présentation de Wells Fargo est exemplaire! Je suis épaté…

Voyez-vous des signes allant dans le sens de l’application de « nouvelles » réglementations concernant les actifs pondérés ou la comptabilisation du goodwill aux USA?

Dimanche 17 février 2013 :

Natixis : bénéfice net 2012 en baisse de 42%, à 901 millions d’euros.

La banque Natixis, filiale du groupe BPCE, a enregistré en 2012 un bénéfice net de 901 millions d’euros, en baisse de 42% du fait d’éléments exceptionnels, de l’augmentation du coût du risque (provisions pour crédits impayés) et d’un ralentissement de l’activité.

La vente des certificats d’investissements Caisse d’Epargne et Banques populaire détenus par Natixis à la BPCE va permettre la distribution d’un dividende exceptionnel de 2,0 milliards d’euros en 2013.

C’est l’équivalent de 0,65 euro par action, une somme très substantielle au regard du cours d’une action qui a terminé à 2,84 euros vendredi à la Bourse de Paris.

Vendredi 15 février 2013 : l’action Natixis était à 2,84 euros.

Evolution du cours de l’action Natixis :

– depuis 3 ans : baisse de 15.53%

18 février 2010 : l’action Natixis était à 3,62 euros.

– depuis 5 ans : baisse de 50.80%

18 février 2008 : l’action Natixis était à 5,78 euros.

http://www.boursorama.com/cours.phtml?symbole=1rPKN

Merci BA de relayer l’info.

Manque plus qu’à comprendre ce que ça veut dire en français normal.

C’est dingue les effort surhumains qu’ils font pour travestir la vérité.

Un bel exercice de novlangue absconse…

« La banque Natixis, filiale du groupe BPCE, a enregistré en 2012 un bénéfice net de 901 millions d’euros, en baisse de 42% du fait d’éléments exceptionnels, de l’augmentation du coût du risque (provisions pour crédits impayés) et d’un ralentissement de l’activité. »

en français, ça veut dire :

Natxis n’est pas foutu de gagner de l’argent et a surement un gros paquet de cadavres planqués sur des opérations de leurs génies obligataires, devises, prêts trop risqués et autres cds en tous genres.

est-ce que quelqu’un peut m’expliquer en français normal la phrase ci-dessous

« La vente des certificats d’investissements Caisse d’Epargne et Banques populaire détenus par Natixis à la BPCE va permettre la distribution d’un dividende exceptionnel de 2,0 milliards d’euros en 2013. »

Donc Natixis verserait des dividendes en revendant ses obligs de BPCE pour récompenser les actionnaires. C’est bien, on récompense le travail bien fait à natixis…

d’un côté BPCE détient le cpaital de Natxis et de l’autre, Natixis rachète les obligs de BPCE.

C’est magique ce bankster 🙂