La BCE a publié récemment les chiffres des agrégats monétaires mais la Banque de France, qui publie des séries homogènes, a un peu tardé pour le faire, en les modifiant dans leur présentation, ce qui prend un certain temps pour s’y adapter… Ces données sont essentielles pour comprendre ce qui se passe dans la zone euro…

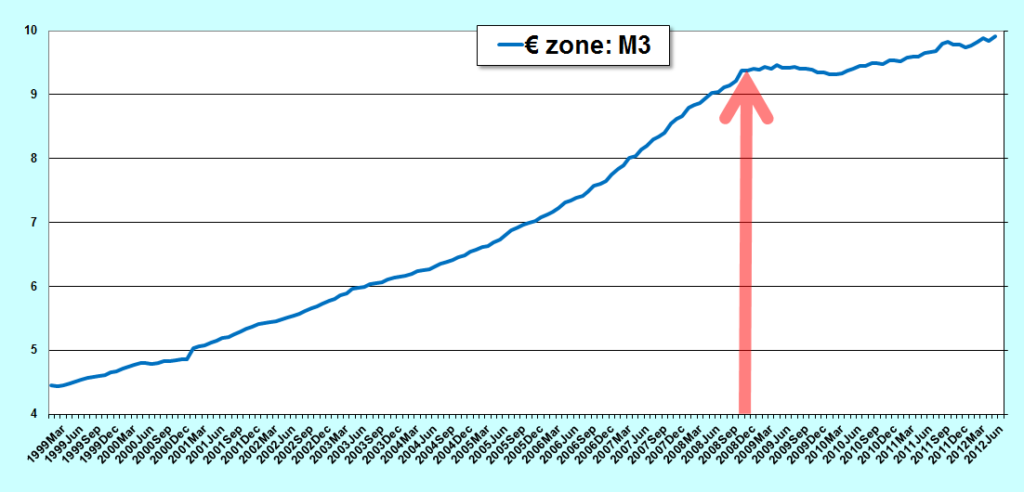

Depuis l’adoption de l’euro, M3 a beaucoup augmenté, surtout jusqu’à la faillite de la banque des frères Lehman, pour atteindre presque 10 000 milliards d’euros (9 910 en fait),

Document 1 :

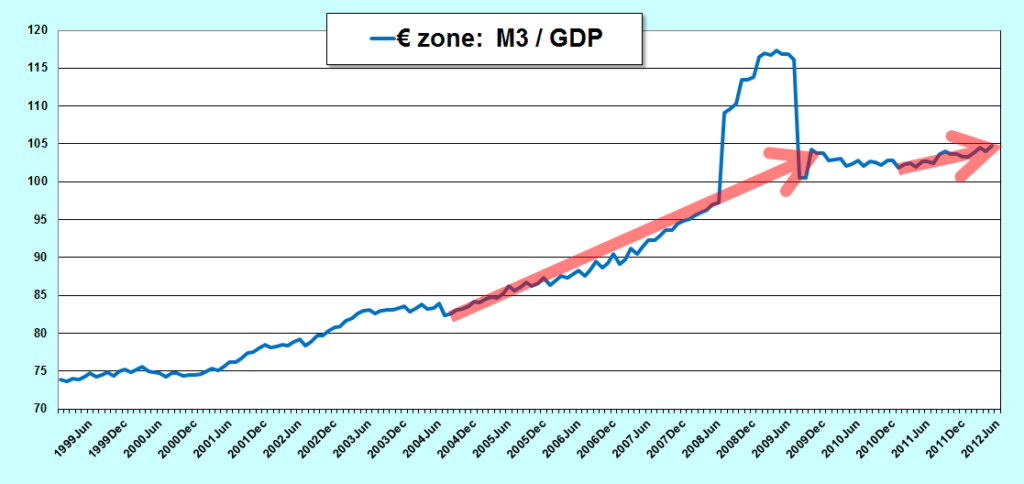

M3 est même supérieur au PIB annuel depuis le début des turbulences financières,

Document 2 :

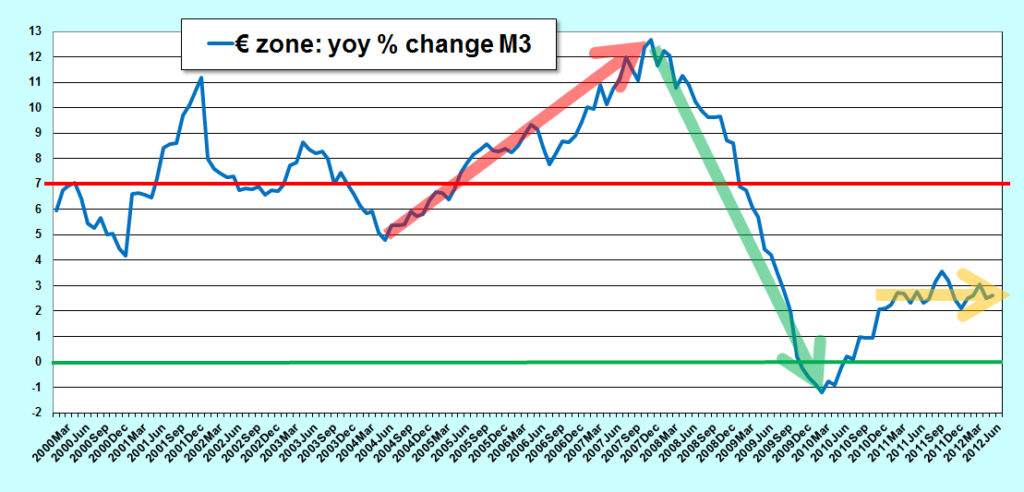

L’augmentation de M3 d’une année sur l’autre a été beaucoup trop forte jusqu’au début de ces turbulences financières,

Document 3 :

Le plus grave est que la faible augmentation de M3, de 2 à 3 % d’une année sur l’autre depuis 2010 qui devrait provoquer une hausse de la croissance du PIB ne produit absolument plus ses effets positifs car, comme je l’ai écrit maintes fois depuis… un certain temps : maintenant, c’est trop tard !

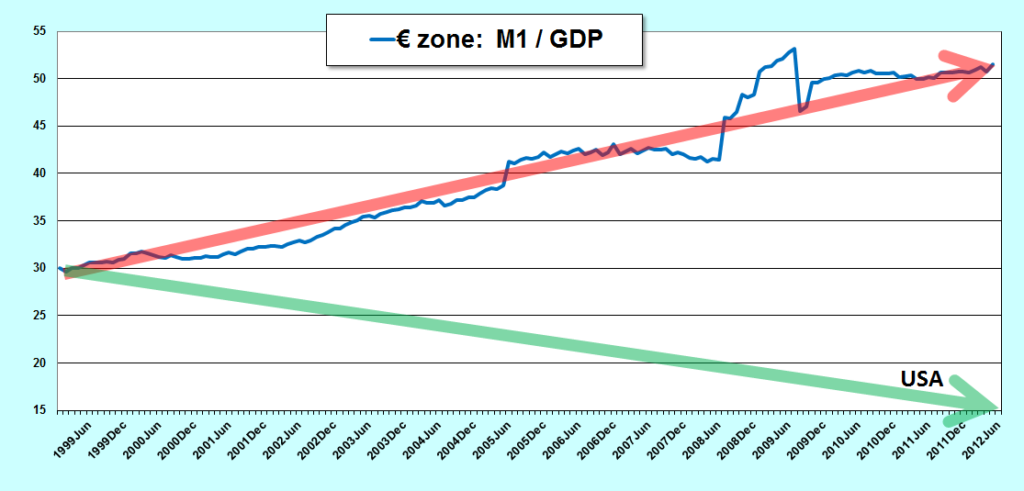

Il n’est plus possible de relancer la croissance à cause de l’hypertrophie de la masse monétaire qui est due pour l’essentiel à celle de M1 qui atteint presque 5 000 milliards d’euros (4 872),

Document 4 :

M1 représente plus de 50 % du PIB annuel dans la zone euro contre 15 % aux Etats-Unis ! … ce qui donne une idée de cette hypertrophie monétaire pour les nuls en la matière qui n’ont pas d’idées,

Document 5 :

M1 devrait se monter à 1 400 milliards d’euros pour être dans les normes.

3 450 milliards d’euros se trouvent donc anormalement dans les portefeuilles et sur les comptes bancaires d’euro-zonards.

Ce sont en fait les milliards d’euros qui ont été transférés par l’intermédiaire de la Buba aux banques centrales de ces cochons de pays du Club Med (et qui ne se trouvent pas dans les réserves en devises de la Buba).

Le bombardier furtif B-2 a réussi à faire éclater la bulle qui s’était développée en M3-M2 tout en assainissant le secteur bancaire américain.

Comme je l’ai écrit à maintes reprises, dans ces conditions, il est impossible de rétablir les fondamentaux monétaires dans la vieille Europe qui est condamnée pour des décennies à un désordre croissant dont seule une petite partie émergée est actuellement visible.

Ce fut une guerre monétariste.

Tout est simple.

Et avec la rémunération des dépôts à la BCE à 0%, est-ce que cela ne va quand même pas inciter les banques à faire circuler cet argent et créer de la valeur ajoutée ??? Ou du moins, réamorcer la pompe du marché interbancaire ?

Au moment où le scandale du LIBOR éclate au grand jour, on peut se poser légitimement la question de la valeur de l’EURIBOR… historiquement bas alors que les banques ne se prêtent pas entre elles et que l’accès aux dollars est purement fermé aux banques européennes !…..

Quelle mascarade ! Et pourtant, cela maintient, in fine, les taux commerciaux servis aux entreprises et aux particuliers relativement bas…. Question : est-ce que cette « manipulation » est bénéfique pour l’économie réelle, lorsque le coût de l’argent est moindre pour le débiteur ?

Pour info, voici les 43 contributeurs à l’élaboration de l’indice :

http://www.euribor-ebf.eu/euribor-org/panel-banks.html

De toute façon, ces taux sont pipeau car les bk ne se prêtent plus rien entre elles, cf. le bilan de la BCE

Oui, mais comme pour le LIBOR, il y a des centaines de milliards d’euros de prêts indexés sur ces indices….

Et les banques ne font que déposer à la BCE, même Martin Maurel ! Dans le rapport annuel, Mr Bernard Maurel écrit noir sur blanc : « la faiblesse des taux de nos dépôts à la BCE n’avantage pas notre rentabilité ». Ils disposent de 40% d’excédents liquidités et ils n’en font rien ! Est-ce pour autant la stratégie gagnante ?… N’est-il pas plus « normal » de prêter à 1 mois à un confrère, plutpot

Par ailleurs, afin de « faciliter » l’accès au crédit, via des conditions commerciales avantageuses, le maintien artificiel de ces taux à des niveaux planchers n’est-il pas une bonne chose ? Pour un emprunteur, il est quand même plus intéressant d’emprunter à 4% plutôt qu’à 5%….

Pour ce seul critère, c’est « sain », non ? Un client particulier ou une entreprise créera de la valeur ajoutée avec cet argent…

La gestion d’une banque n’est pas simple…