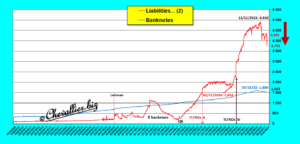

Les banksters de la zone ont remboursé fin juin plus de… 500 milliards d’euros généreusement prêtés auparavant par leurs homologues de la BCE mais ils sont encore dans une situation difficile…

***

Les banksters de la zone euro ont eu besoin d’emprunter jusqu’à plus de 2 000 milliards d’euros depuis 2020 pour pouvoir ne pas faire faillite mais ils ont été obligés d’en rembourser une grande partie en particulier à cause de l’augmentation des taux décidée par les dirigeants de la BCE, cf. document 5.

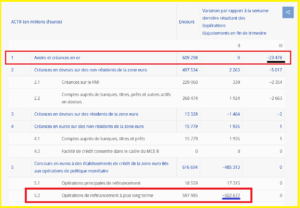

Le bilan de la BCE arrêté au 30 juin 2023 et publié le 5 juillet montre que ces banksters ont remboursé plus de 500 milliards d’euros fin juin (rubrique 5.2) mais ces prêts à long terme se montent encore à… 600 milliards !

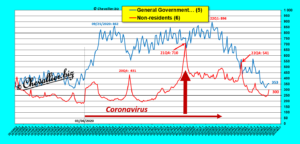

Document 1 :

Petite remarque : les avoirs en or de la BCE ont diminué de 23 milliards d’euros à la suite d’ajustements en fin de trimestre !

Les dépôts en retour des banques de la zone ont donc diminué de 500 milliards d’euros fin juin mais ils se montent encore à… 3 577 milliards d’euros (rubrique 2.2 du passif), ce qui montre que le marché interbancaire ne fonctionne toujours pas normalement.

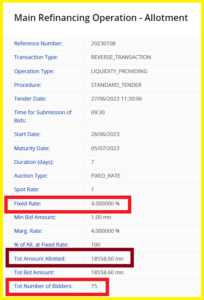

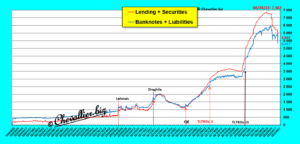

Document 2 :

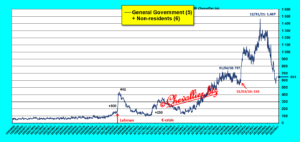

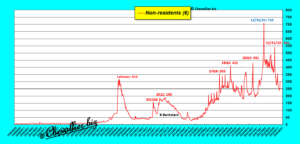

Nouvelle petite remarque : des non-résidents de la zone en perdition ont apporté à la BCE jusqu’à… 300 milliards d’euros pour qu’elle puisse clore son bilan sans être obligée d’emprunter cette somme sur les marchés !

Pour rappel, ces capitaux de non-résidents ne peuvent être que ceux de dirigeants de pays musulmans producteurs d’hydrocarbures qui tiennent donc à leur merci cette zone…

Les banksters de la zone ont donc remboursé 500 milliards d’euros mais en même temps 75 d’entre eux ont été obligés d’emprunter 18,5 milliards d’euros à 4 % pour pouvoir ne pas faire faillite au cours de la semaine à venir !

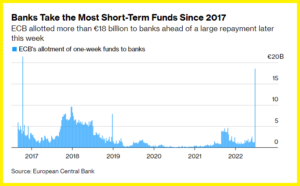

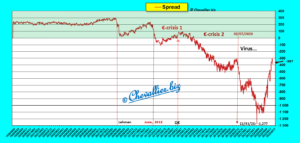

Document 3 :

Il s’agit du montant le plus élevé de ce type d’emprunt à très court terme depuis 2017,

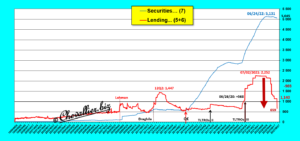

Document 4 :

Par des opérations de pure cavalerie financière à grande échelle, les banksters de la BCE ont acheté jusqu’à… 5 131 milliards d’euros de titres (à la fin du premier semestre 2022) à leurs homologues des banques dites commerciales sans avoir pour cela au préalable cet argent !

Document 5 :

Les dirigeants de ces banques commerciales ont donc pu placer en retour ces disponibilités jusqu’à 4 910 milliards d’euros à la BCE (pour laquelle ce sont des dettes, liabilities),

Document 6 :

Ainsi, les actifs de la BCE constitués pour l’essentiel de prêts et de titres ont été largement supérieurs à leurs moyens de financement que sont pour l’essentiel les dépôts des banques commerciales à la BCE et les billets qu’elle met en circulation,

Document 7 :

Cet écart entre les dépenses de la BCE et ses ressources a donc généré de gigantesques déficits qui ont culminé à la fin de l’année 2021 à… 1 277 milliards d’euros !

Document 8 :

La situation du système bancaire de cette zone est donc revenue aux alentours de ce qu’elle était avant cette histoire de coronavirus.

Un manque de financement des activités de la BCE reste donc toujours très important. Compte tenu d’autres éléments, il était de 653 milliards fin juin,

Document 9 :

Les dirigeants de la BCE sont donc obligés de combler ces manques de financement par les apports des Etats membres et par ces non-résidents déjà cités ci-dessus,

Document 10 :

Ces non-résidents ont apporté jusqu’à 710 milliards d’euros à la fin de l’année 2021 pour que la zone euro puisse survivre !

Document 11 :

Les actifs de la BCE ont baissé de 1 616 milliards d’euros depuis le plus haut historique atteint le 24 juin 2022 surtout grâce aux remboursements des emprunts des banksters et un peu à la diminution des titres détenus,

Document 12 :

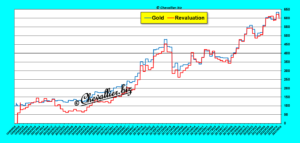

Troisième petite remarque : le montant des avoirs en or de l’euro-système a été multiplié par 6 depuis sa création alors que le prix de l’or a été multiplié par 8 au cours de la même période !

Document 13 :

Le système bancaire de la zone euro reste donc encore et toujours au bord de la faillite.

La situation est aggravée par les conséquences de la guerre en Ukraine et par les sanctions imposées à la Russie par l’Union Européenne.

Et pour terminer cet article, un rappel amusant : c’est Euroclear (c’est-à-dire des financiers américains) qui possède en réalité… 37 600 milliards d’euros des actifs détenus par les banksters européens !

© Chevallier.biz

Je rajouterais quelques éléments à cet article. La fin du carry trade est arrivée. Quel est le pays le plus exposé ? La banque centrale possède 550milliards d’actif italien dont 350 viennent des TLTRO; autrement dit la rentabilité des banques italiennes va en prendre un coup. De plus, le Trésor italien qui va devoir emprunter à 4% pour 140% de dette par rapport au PIB. Ce qui veut dire des emprunts à 6% sur base d’un PIB de 100. Je ne serais pas étonné que dans 6 mois qu’une grande banque italienne va fusionner pour éviter de sortir le mauvais mot. On comprend que Meloni est furieuse sur la BCE. Le deuxième point concerne les petites banques qui ont souvent des ratios allant jusque 70% d’encours hypothécaires par rapport à leur total bilantaire. Si ces petites banques n’offrent pas un bon rendement d’épargne, on pourrait assister à des bankrun importants de la part des épargnants en Europe. Pour éviter que cela fasse boum, la BCE va devoir être prudente dans ces choix de politique monétaire futurs. Je crains que la stratégie à ne pas forcer de la BCE n’aille pas dans le bon sens (diminution trop rapide de la masse monétaire et augmentation trop rapide des taux).

bonjour,

Canicule en Europe du Sud.

La canicule sévit durement en Espagne et en Italie, ce qui paralyse l’activité économique de ces deux pays,

particulièrement le tourisme. Hors, ces pays sont fortement dépendant de l’activité touristique, plus l’Espagne que

l’Italie.

Avec deux pays importants à l’arrêt économiquement, il risque de se produire un écroulement de la zone euro.

Avant l’euro, il y avait des dévaluations monétaires qui compensaient les chocs économiques.

Par exemple, les chocs pétrolier en 1975 – 1979.

merci

LC