La BCE vient de publier les chiffres mensuels des agrégats monétaires pour le mois de juin…

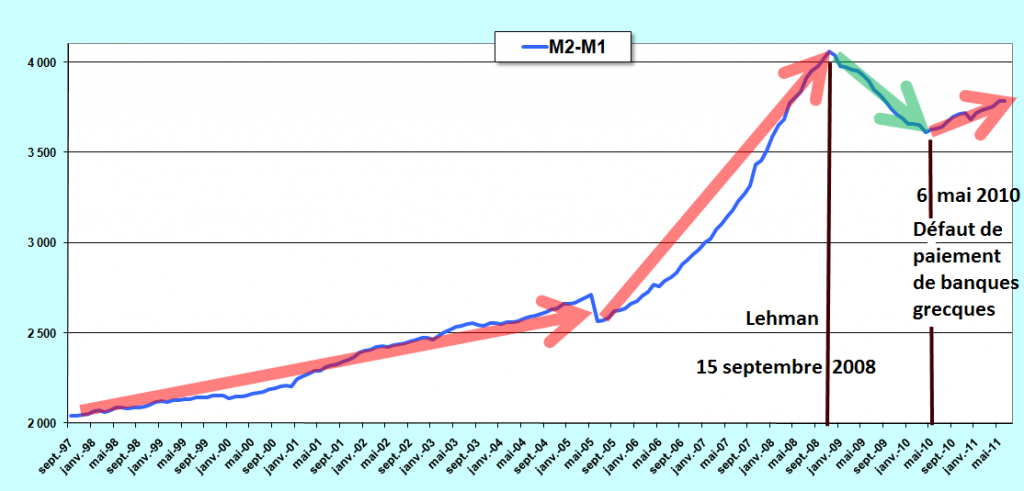

Depuis le défaut de paiement de banques grecques présentant un risque systémique le 6 mai 2010, dixit la BCE, les malheureux Euro-zonards continuent à augmenter leur épargne de précaution (M2-M1) car ils anticipent une détérioration de leur situation, ce qui a pour conséquence de ralentir la demande, donc la croissance du PIB,

Graphique 1 :

Après la faillite de la banque des frères Lehman, ils avaient puisé dans leur épargne pour garder de l’argent disponible sur leurs comptes courants et en billets (M1) pour faire face à leurs dépenses.

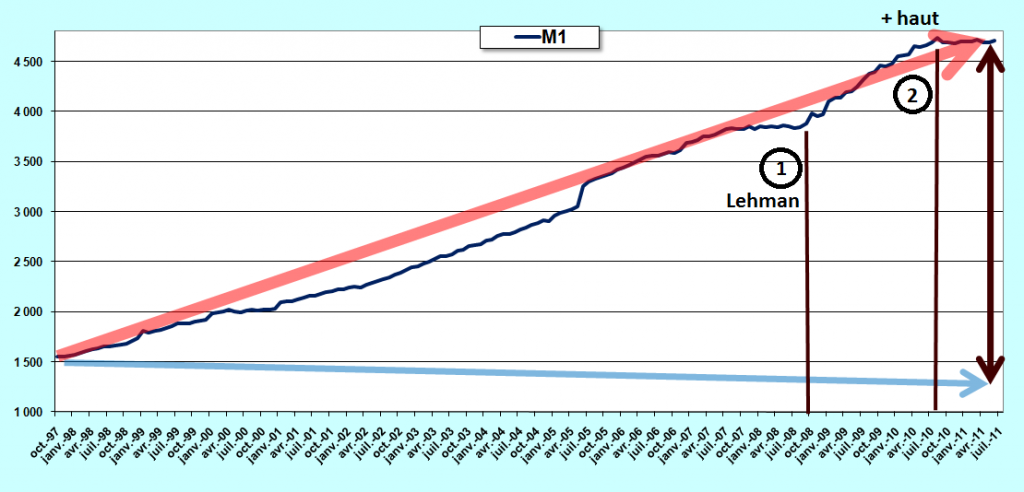

En effet, M1 a beaucoup augmenté après la faillite de Lehman et a atteint son point haut (trop haut) en juillet 2010 pour fluctuer à ce niveau par la suite (l’hypertrophie monétaire n’est pas en voie de résorption !),

Graphique 2 :

Depuis l’adoption de l’euro, le montant total de M1 aurait dû baisser. Plus de 3 500 milliards d’euros sont en trop en M1 : c’est de l’argent non gagné, de l’hypertrophie monétaire létale.

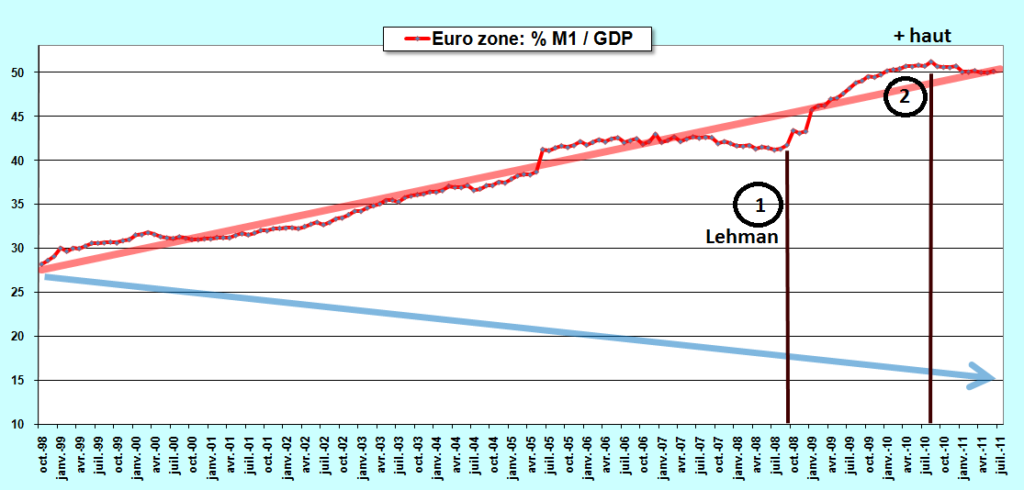

La part de M1 par rapport au PIB devrait être inférieure à 15 % comme aux Etats-Unis où l’argent est sain grâce à la Fed qui y veille soigneusement car l’argent sain est le premier pilier des Reaganomics,

Graphique 3 :

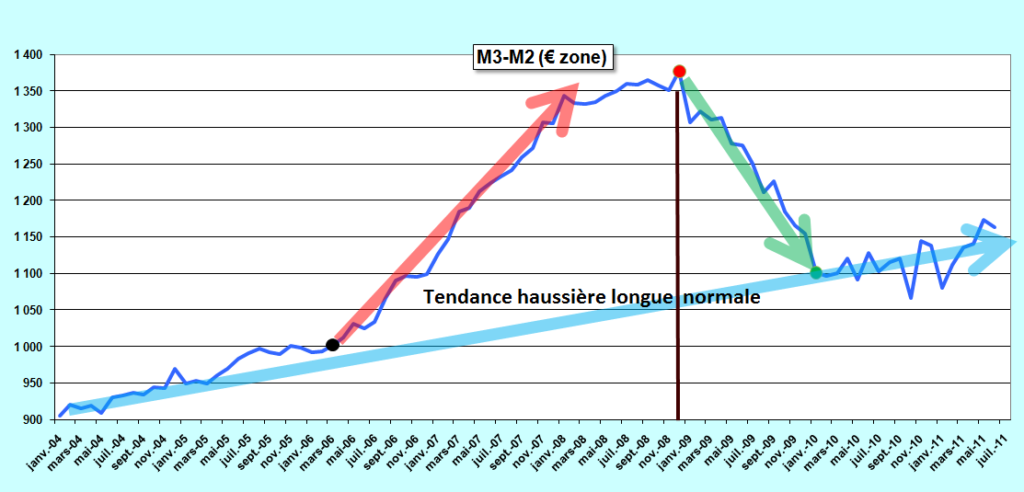

La trésorerie des entreprises (M3-M2) qui s’améliorait sur des bases saines sans création monétaire, se détériore à nouveau, certainement à cause de l’euro trop fort par rapport au dollar,

Graphique 4 :

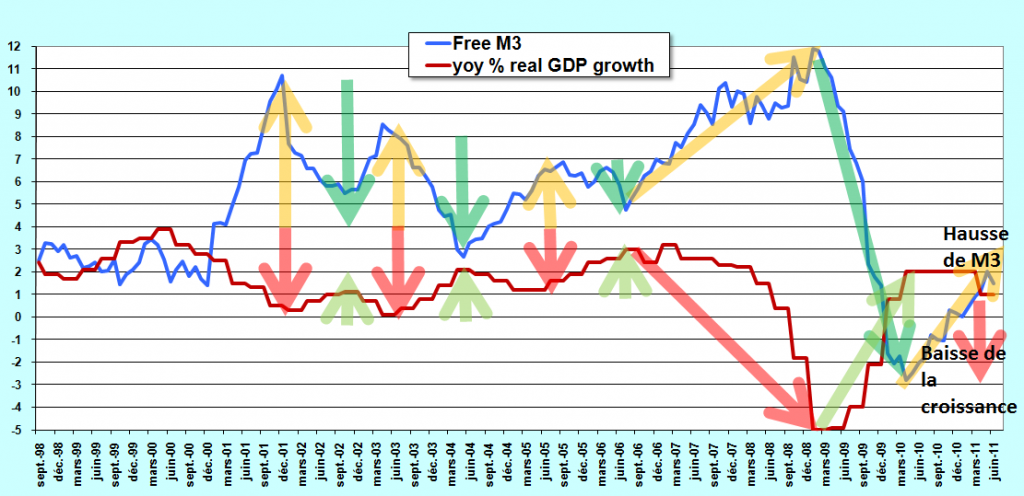

Conséquence logique de ces variations : la masse monétaire M3 augmente trop…

Comme la variation du PIB réel est inversement proportionnelle à celle de la masse monétaire libre, cette croissance du PIB réel est en train de baisser,

Graphique 5 :

Cette faiblesse de la croissance est aggravée par la hausse de l’euro par rapport au dollar et elle accentue les désordres prévisibles dans la zone euro.

Cliquer ici pour lire mon analyse de la masse monétaire après la publication des chiffres du mois de mai.

Ce qui s’est passé depuis jeudi est très clair : les investisseurs internationaux n’ont pas du tout été rassurés par le sommet européen.

En zone euro, les dominos vont continuer à tomber : l’Italie et l’Espagne sont les prochains dominos.

Jeudi 21 juillet 2011 : réunion des chefs d’Etat et de gouvernement européens.

Vendredi 22 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne repartent à la hausse.

Lundi 25 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Mardi 26 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Mercredi 27 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Italie : les taux obligataires s’envolent.

Les taux obligataires italiens se sont de nouveau envolés mercredi 27 juillet lors de l’émission par le Trésor de 942 millions d’euros de titres à échéance dix ans, signe des inquiétudes persistantes des investisseurs, a annoncé la Banque d’Italie.

Le Trésor italien, qui a presque atteint le maximum prévu fixé à 1 milliard d’euros, a placé ces obligations à dix ans indexées sur l’inflation en zone euro à un taux de 4,07 %, contre 2,51 % lors de la dernière opération similaire le 27 mai 2011.

(Dépêche AFP)

Oui, ça chauffe en Italie…

Jeudi 21 juillet 2011 : réunion des chefs d’Etat et de gouvernement européens.

Vendredi 22 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne repartent à la hausse.

Lundi 25 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Mardi 26 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Mercredi 27 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

Jeudi 28 juillet 2011 : les taux des obligations de l’Italie et de l’Espagne sont en hausse.

L’Italie a emprunté : pic de 11 ans du rendement d’une émission de 8 milliards d’euros.

Les coûts d’emprunt de l’Italie ont bondi jeudi lors d’une émission de près de huit milliards d’euros d’obligations, l’inquiétude entourant la solvabilité de la péninsule ayant poussé le rendement du papier italien à son plus haut depuis 11 ans.

Le rendement moyen de la dette italienne à dix ans a atteint 5,77 %, à son plus haut depuis février 2000, et non loin de son niveau record depuis la création de l’euro, de 5,81 %.

Le rendement des obligations à trois ans a bondi à 4,80 %, au plus haut depuis juillet 2008.

Aussitôt après l’adjudication, la prime exigée par les investisseurs pour détenir le papier italien à dix ans plutôt que son équivalent allemand, le Bund, s’est accrue à 3,31 points de pourcentage.

Parallèlement, la Bourse de Milan a creusé ses pertes, les investisseurs s’inquiétant de la capacité de l’Italie d’emprunter à des taux de plus en plus élevés.

« Ce ne sont pas des niveaux de rendement soutenables sur le long terme », estime Marc Ostwald, analyste obligataire pour Monument Securities, à Londres.

(Dépêche Reuters)

Vendredi 29 juillet 2011 :

L’agence de notation Moody’s menace d’abaisser la note de l’Espagne, six régions dégradées.

L’agence de notation Moody’s a annoncé vendredi qu’elle envisageait d’abaisser la note de la dette souveraine de l’Espagne, actuellement à « Aa2 », en raison des difficultés budgétaires du pays, qui créent selon elle « une vulnérabilité croissante à la tension du marché ».

Moody’s a décidé vendredi d’abaisser d’un cran les notes de six régions espagnoles, dont l’une des plus puissantes du pays, la Catalogne, une décision qui reflète selon elle « la détérioration de leur situation budgétaire et de leur dette ».

http://www.boursorama.com/infos/actualites/detail_actu_marches.phtml?num=1c5f966f1d0106d516b0cbe06de24a66

L’Espagne sera-t-elle le prochain domino à tomber ?

Ou alors l’Italie ?

Nicolas Sarkozy réussira-t-il à empêcher l’explosion de la zone euro ?

Le suspens est insoutenable.

Merci à vous pour ces infos.