The crisis that began to be visible in statistics in the euro area since 2011 is worsening and a violent crash will occur in 2018.

It will cause a recession in the United States in late 2019 and 2020.

Several concordant indicators justify these predictions …

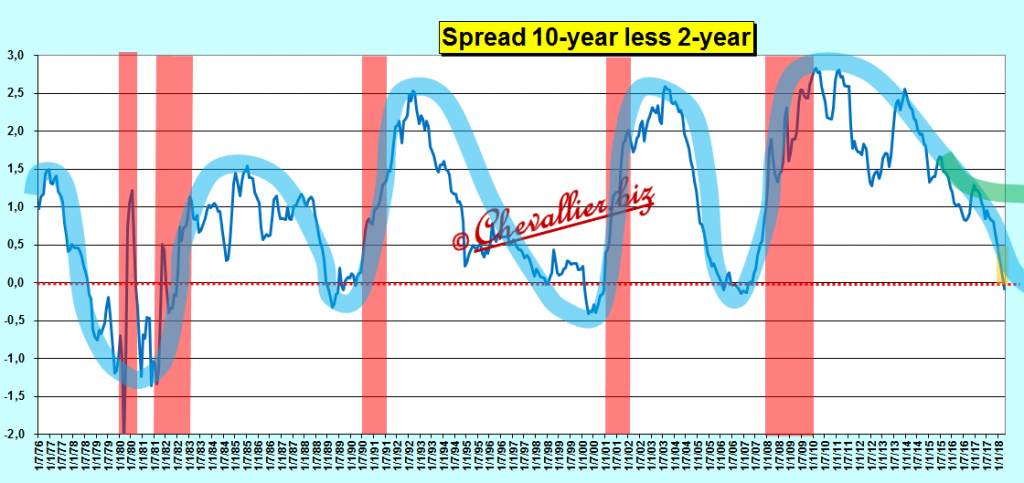

The evolution of the curve representing the difference between the yields of Notes at 10 years and at 2 years shows cycles that have followed each other for decades,

Document 1:

The low points correspond to the zero, that is to say to a flat rate curve: the long and short rates are at the same level.

The yield curve can be reversed, i.e. short-term rates can be higher than long-term rates when investors invest their money in short-term treasuries because they fear the arrival of a recession which occurs a year and a half later.

These cycles were prompted by FOMC members who raised the Fed’s base target on 10-year Notes yields to fight against inflation or against money bubbles (since 2000).

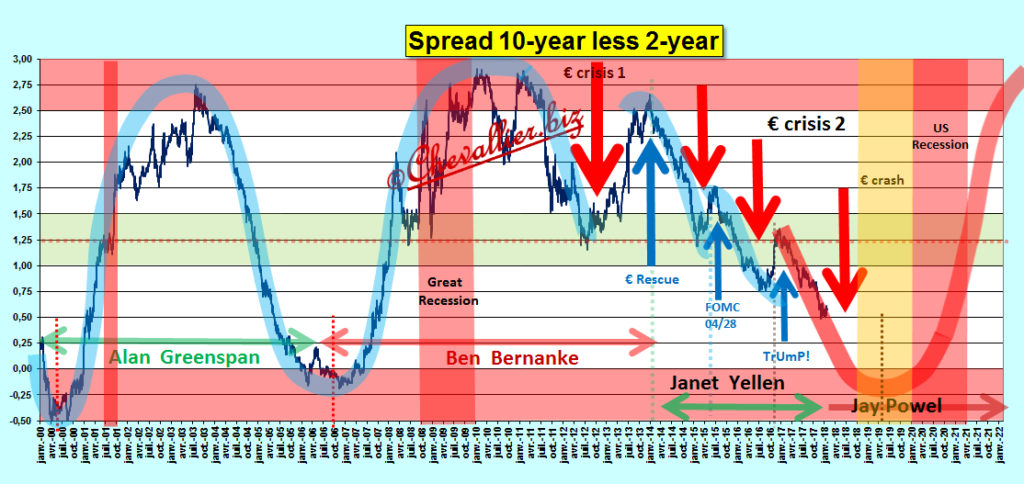

The cause of the current decline in the yield spread between the 10-year and the 2-year Notes is new because it is caused by the crisis that is developing in the euro zone, and not by the situation in the United States,

Document 2:

The yield curve will be flat at the earliest in early April and no later than the end of August 2018,

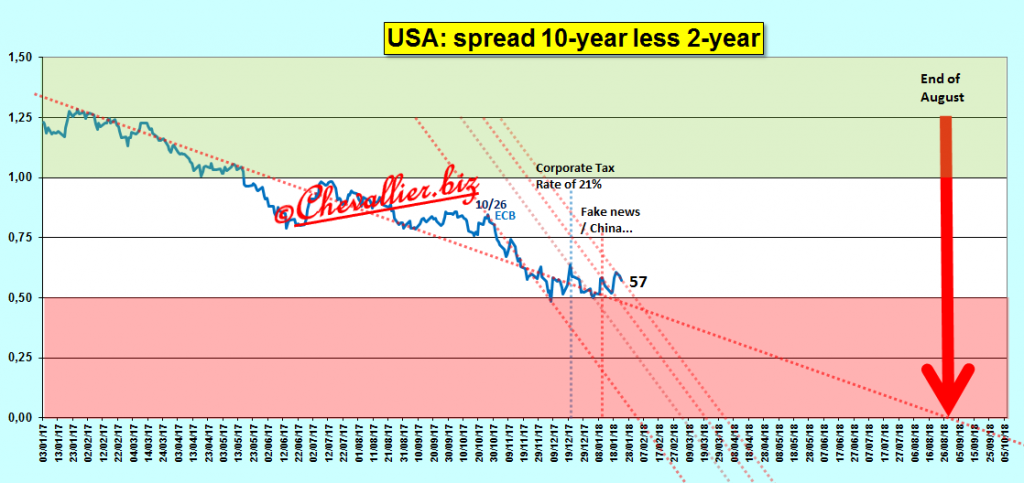

Document 3:

The € -crash can happen faster. In this case, 10-year Notes yields may fall by 100 basis points in 3 or 4 weeks as in February 2016,

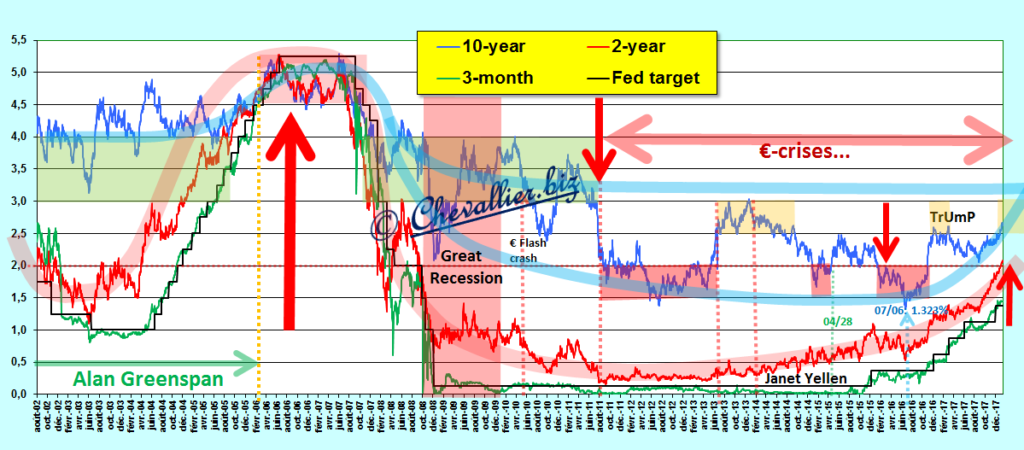

Document 4:

The consequences of the crisis that has been occurring since the summer of 2011 are clearly visible in this graph 4, as shown by the abnormal fall in 10-year note yields that should have remained in the 3% band.

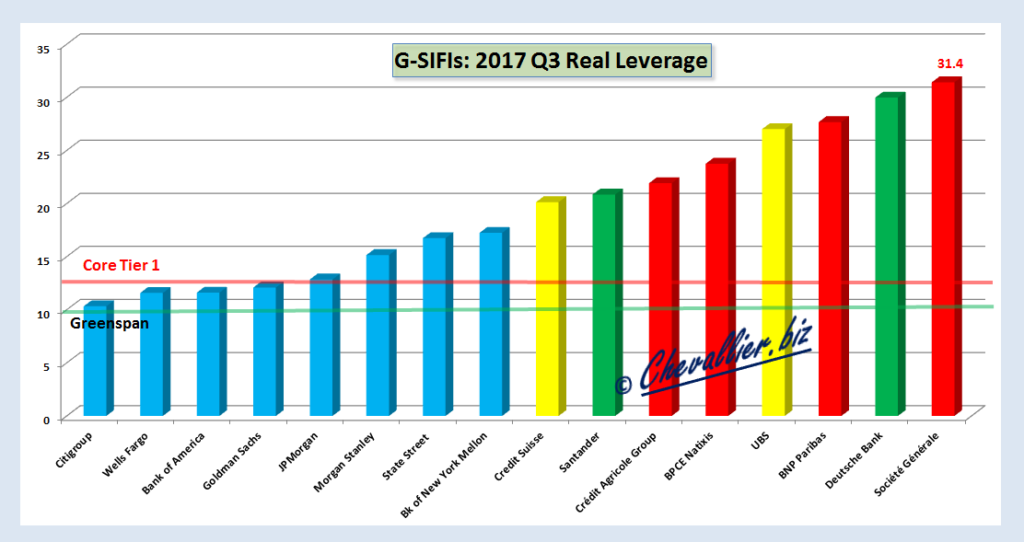

This € -crisis is caused mainly by the European banks that do not respect the prudential rules of debt of Alan Greenspan: the leverage must be less than 10 (the debts of the banks must be less than 10 times the amount of their true equity).

Indeed, the American big banks too big to fail almost all respect this rule which is not the case of many European banks,

Document 5:

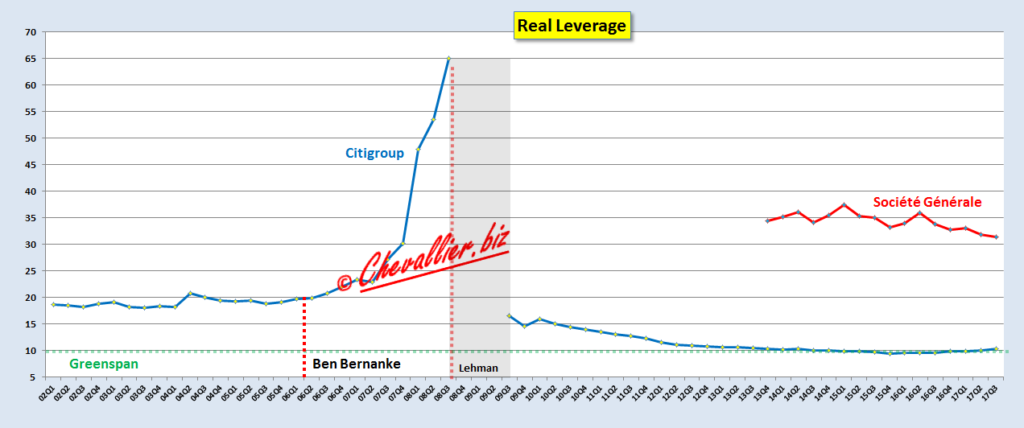

Indeed, the US authorities have intervened energetically to impose on the managers of their banks to respect this prudential rule of indebtedness, which was not the case in Europe as shown for example by the leverage of Citigroup and Société Générale (whose data cannot be calculated before 2014),

Document 6:

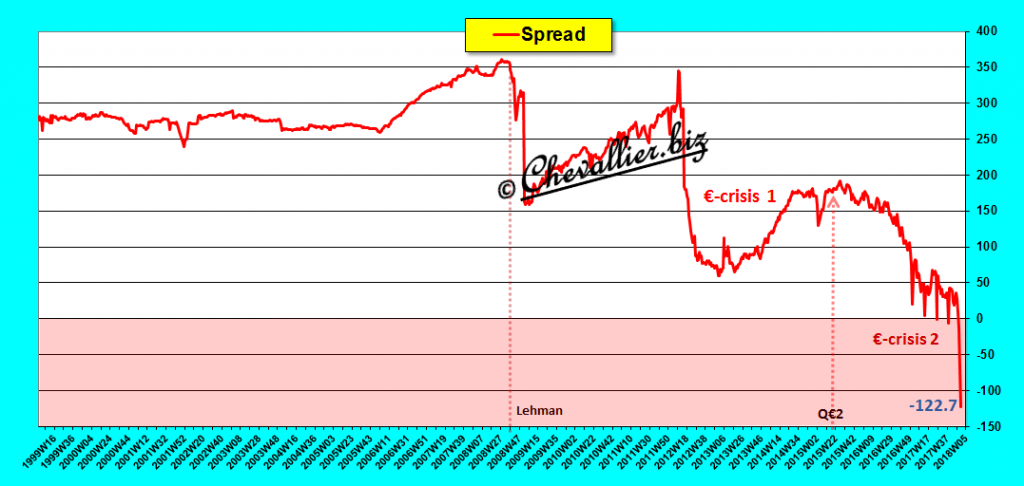

As the euro-zone banksters do not respect this prudential rule of indebtedness, the ECB must lend them hundreds of billions of euros that it does not have!

This gap (Spread) between the ECB’s availability of banks (in the form of loans and securities purchases) and its main means of financing is increasing each time the crisis increases.

It became strongly negative at the close of the last balance sheet on December 29th,

Document 7:

The ECB was therefore obliged to borrow from non-euro area residents (liability item 6) … an additional € 69 billion on 29 December to meet its financing needs!

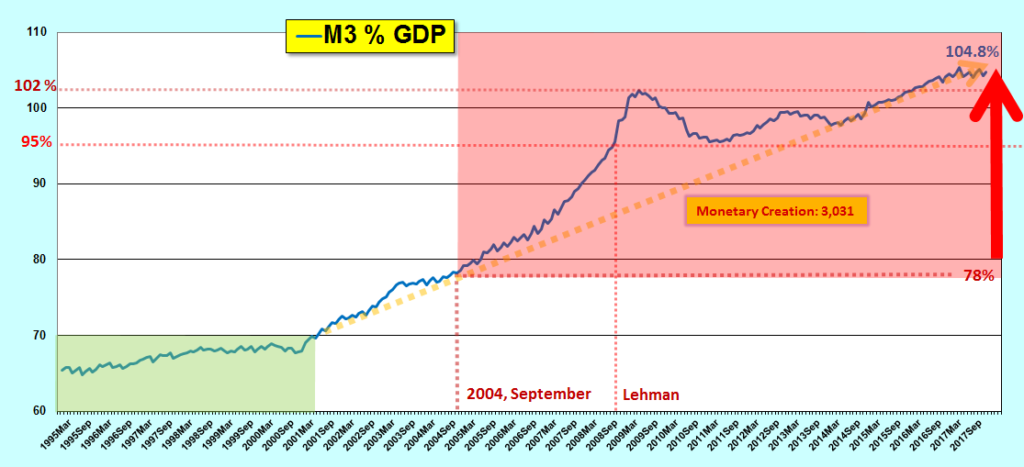

Since the euro-zone banksters do not respect the prudential rules of indebtedness, they lend too much money to their clients in relation to the amount of their equity, which causes a monetary hypertrophy: the M3 money supply is greater than the GDP annual flow whereas it should not exceed 78% of this GDP,

Document 8:

According to ECB data, money creation is therefore at least € 3 000 billion whereas there was no money creation in the euro area countries before they adopt this unique currency!

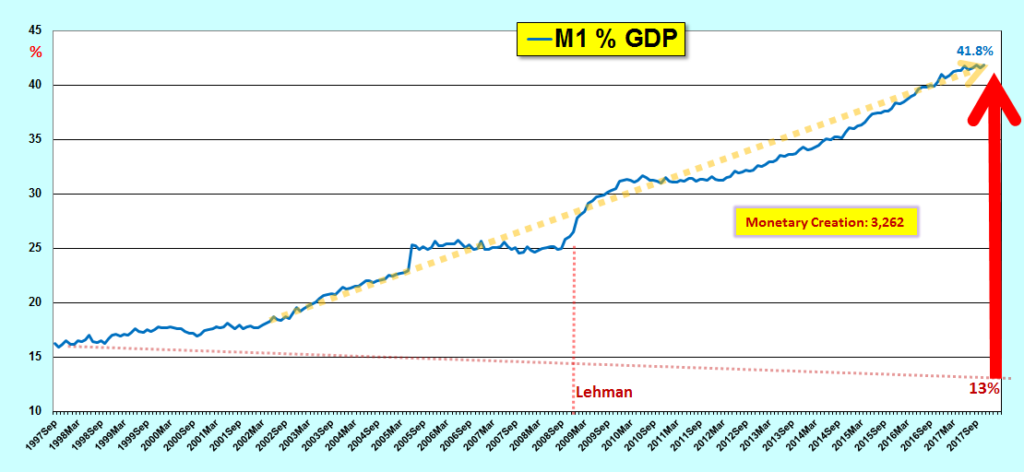

This monetary bubble is located mainly in the M1 aggregate because this aggregate represents more than 40% of the GDP whereas it should not exceed 13% of the GDP as it is the case in the United States and … as it was the case before the adoption of the euro,

Document 9:

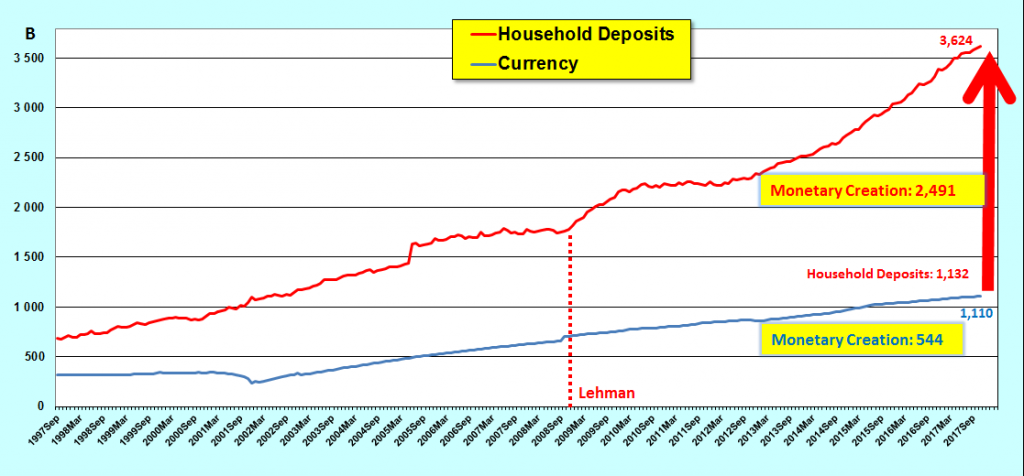

2 500 billion euros are therefore in excess on the household accounts of the Euro-zone and at least 500 billion which are pure monetary creation by the famous printing press,

Document 10:

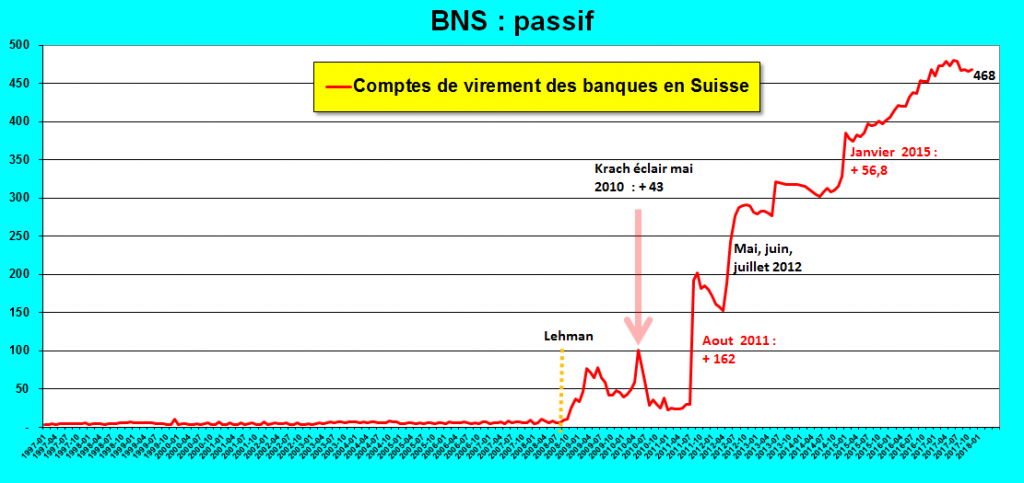

According to the figures published by the ECB, money creation in the euro area is therefore approximately 3 000 billion euros, but it is also necessary to take into account the almost 500 billion Swiss francs that have taken refuge in Swiss banks (after the figures published by the SNB) but which can return easily and quickly in the euro area,

Document 11:

It is possible that there is a lot of capital in the United Kingdom (corporate treasury) but they are less easily detectable.

Massive money creation and banks on the verge of bankruptcy is a particularly dangerous explosive cocktail.

The only prior art known is that of Germany between the two wars, as rightly remarked and described by Pierre Jovanovic in his book (in French) Hitler or the revenge of the printing press.

This monetary bubble has developed since the adoption of the euro. It must necessarily burst one day.

The future is by definition uncertain, but it is difficult to consider other solutions to the monetary hypertrophy that has developed in the euro zone and which is still lethal in the long term, as the term has become very close.

The beginning of the end should occur with the fall of Italian banking dominoes that have more than 200 billion euros in bad debt. It will be transmitted in the euro area, which will no longer be manageable.

Intéressant de voir que vous faites « l’effort » de traduite vos analyses en anglais…

En tous les cas, il ne se passe pas une seule journée sans que je vienne vérifier si vous avez publié un nouvel article. Cette crise s’éternise, la fin si souvent annoncée n’en finit pas de ne pas arriver, et malgré tout, vous continuez de nous tenir en haleine.

Bravo, et merci surtout !

Contre l’avis de mon banquier, j’ai converti tous mes euros en (majoritairement) USD, mais aussi en Yen et en GBP. Un pari perdant, pour le moment, mais dans la mesure où je ne suis pas pressé, je préfère ne pas avoir d’Euros quand le cataclysme surviendra.

Qui vivra verra …

i l y a des graphes pour détecter l’évolution de l’euro.Je pense que votre décision est prématurée.L’euro franchit ses résistances une à une et l’objectif technique est beaucoup plus haut, ce qui ne va pas arranger les comptes de notre pays!

bonsoir.peut etre vaudrait il mieux attendre le passage réel en négatif du spread 10y/2y. rien n’est sure,il peut rebondir sur les 0,5 et repartie LT à la hausse en suivant le canal haussier TLT des oscillations, comme se fracasser dans le négatif en prolongeant le graphe comme au dessus.J’attendrais plûtot la confirmation d’un des 2 scénarios.

Pour vous donner une idée….

https://www.flickr.com/photos/snowgolfvoile/39175616644/in/dateposted-public/

Bonsoir JP, merci de nous « servir » en version originale, en souhaitant que bon nombre de vos lecteurs assimilent « vraiment » ce que vous Martelez depuis qq années ,conséquences de la création « stupide » de l’euro et du non respect des règles prudentielles bancaires!

Nous avons en France et en Europe des « flambeurs impénitents » au pouvoir qui se rassurent mutuellement , sachant qu’ils ont mis en place des « garde-fous spoliateurs » en s’arrogeant le pouvoir de prendre « toute l’épargne disponible » sur les Européens!

On voit malheureusement fleurir des « officines » spécialistes des solutions miracles , racôler les gens naîfs qui ont voté pour une équipe de flibustiers , et qui sont paumés!

A noter que la BNS vend ses Euros pour acheter du dollar, mais le Franc suisse grimpe toujours comme le Pound!

Les « bookmakers » jouent officiellement le « STOCK » contre le BOND!

Have a nice night with good dreams (clash of the mignon poudré)!

Exactement dans les prévisions,teutons prenez vos pertes disait DSK

http://www.lefigaro.fr/flash-eco/2018/01/25/97002-20180125FILWWW00173-la-bce-va-surveiller-la-parite-euro-dollar.php

Comme le lait sur le feu?

Rien n’arretera La descente du $ , voulue et très importante pour les US.

Européens serrez les fesses dans la descente,vous n’en pourrez esquiver le mur.

M. Chevallier, sommes nous d’accord que la FED est à l’initiative de cette récession prochaine?

En relevant leur taux comme visible sur le Document 4, ils font baisser le spread 10Y – 2Y.

Bonjour. La baisse du dollar est logique par rapport a l extraordinaire balance commerciale allemande mais illogique par rapport au gouffre du déficit commercial de la France.C est bien là toute la complexité de faire cohabiter des nations avec des compétitivîté complètement à l’opposé l ‘une de l’autre avec une même et unique MONNAIE.Un euro fort est normal pour l’Allemagne mais mortifère pour la France.Puisque la dévaluation du franc n est plus possible,il y aura dévaluation des coûts du travail pour le travailleur français c est à dire baisse des salaires,baisse du nombre de fonctionnaires,baisse des prestations sociales,etc….

Sympa si le tsunami mettait par terre l’audit anglosaxon (pwcl, ey, kpmg, accenture, dt). Plus de débouché pour les sup de co.

La tribune.fr : les déclarations récente de l’administration américaine plaidant pour un dollar faible n’ont pas plus au président Mario Draghi

montee de l’euro car groko allemande et prevision d’une integration supplementaire de l’ue? Merkel et ses nouveaux allies obtiendront ils que les allemands paient pour les pigs et pour macron?

Bonjour,

J’ai eu Mr Chevallier comme professeur à l’Université de Nice dans les années quatre vingts,

et je peux vous dire que son cours était d’un très haut niveau.

La comptabilité est une science exacte, qui se décline en partie double.Tout est transparent.

« il n’y a pas de choses cachées, obscures…ou mystérieuses en matière comptable ! »

C’est donc grave ce qui se passe aujourd’hui.

merci.

Oui , mais avant l’heure ce n’est pas l’heure , après c’est trop tard !