La courbe des taux, c’est simple.

Tout est simple, mais il est toujours étonnant de constater que beaucoup de personnes ne comprennent pas, ou pas bien certains concepts ainsi que leurs interactions, et donc elles n’en tirent pas les bonnes conclusions.

Quelques petits rappels s’imposent à propos de cette fameuse courbe des taux…

En matière de monétarisme, la courbe des taux est l’écart (le spread) entre les rendements des bons à 10 ans d’un Trésor et ceux des bons à 2 ans correspondants (en points de base).

Cependant, il faut préciser que ce spread n’est significatif que dans des pays normaux c’est-à-dire dans des pays dans lesquels les fondamentaux économiques sont respectés.

C’est ainsi que ces taux doivent être évidemment positifs, car des taux négatifs, ça n’existe pas, c’est inconcevable, inimaginable, impensable comme l’a fort justement dit Jean-Claude Le Tricheur, ce qui constitue manifestement la seule déclaration intelligente qu’il ait pu faire à ce jour.

L’analyse de la courbe des taux n’est donc pas pertinente pour les pays de l’Europe continentale depuis le début de la manifestation de l’€-crise à l’été 2011.

Par ailleurs, le monétarisme n’est pas mécaniciste : les écarts entre les taux de référence doivent s’analyser en tenant compte d’un certain nombre d’éléments endogènes et exogènes…

Finalement, tout est simple, mais la démarche pour arriver à ces analyses simples est parfois un peu complexe !

Avant d’entreprendre l’étude de cette courbe des taux, il ne faut pas oublier que le marché des bons des Trésors est LE marché de référence de tous les autres marchés, d’actions, d’obligations d’entreprises (corporate) et des autres produits financiers.

Depuis mi-2011, le marché de référence dans le monde est celui des bons du Trésor des Etats-Unis.

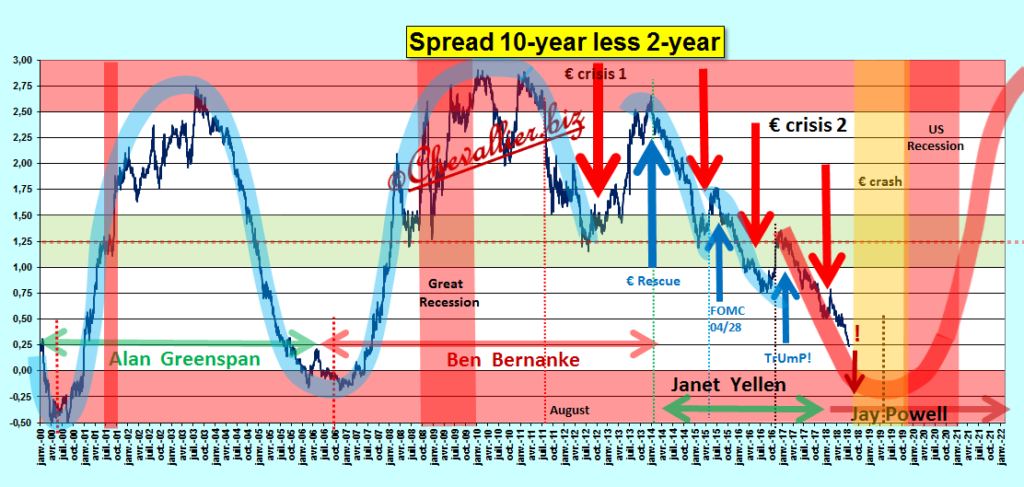

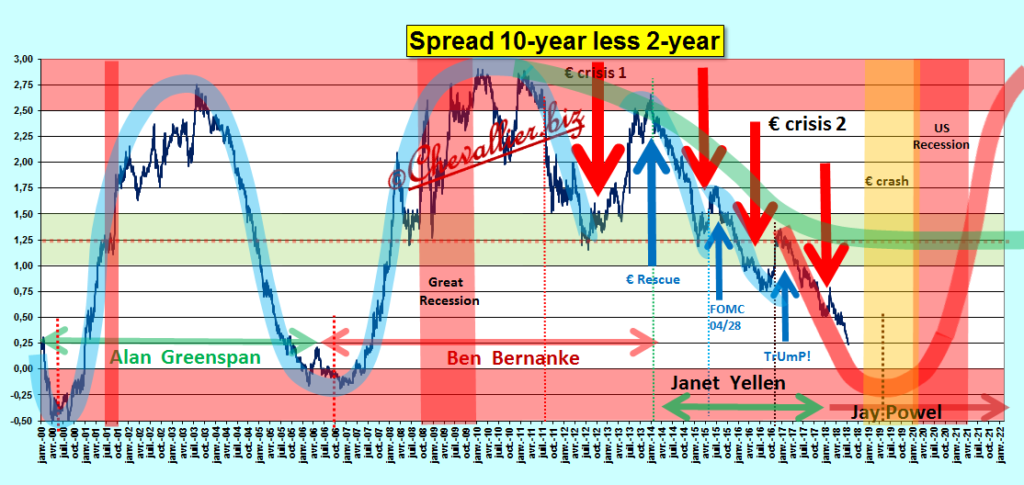

Le point de départ de l’analyse de la courbe des taux est donc l’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, le Yield spread 10y-2y, surtout depuis le début des années 2000,

Document 1 :

Toute analyse monétariste part de graphiques sur lesquels on voit des droites ou des courbes de tendances, ce qui fait que tout est simple !

Même les petits enfants peuvent comprendre les problèmes ainsi représentés.

De très beaux cycles sont ainsi mis en évidence de janvier 2000 à la mi-2012 par la bande de tendance que j’ai tracée à partir des fluctuations de ce spread : des cycles réguliers se succèdent.

Le premier cycle, depuis la fin des années 90 à mi-2006, lors de la présidence de la Fed par Alan Greenspan, est parfaitement classique.

Une bulle monétaire s’était développée avec l’envolée des cours des dot-com.

Les capitaux se sont alors portés préférentiellement sur ces actions au détriment des Notes à 10 ans dont les rendements sont montés logiquement à des niveaux anormalement élevés, les prix des contrats étant inversement anormalement bas à cause de la faible demande sur ces titres,

Document 2 :

Pour faire éclater cette bulle monétaire, les membres du FOMC ont relevé rapidement le taux de base de la Fed, ce qui a fait remonter automatiquement les rendements des Notes à 2 ans qui sont arrimés (pegged) à ceux de la Fed.

Le Yield spread 10y-2y est donc tombé à zéro au début de l’année 2000 puis en territoire négatif à la mi-2000 pour remonter ensuite en repassant par zéro à la fin de cette année-là pour continuer à remonter dans les mois suivants.

L’augmentation du taux de la Fed renchérit les emprunts bancaires et obligataires ce qui entraine une baisse des investissements et donc une baisse du PIB correspondant à une courte et peu importante récession au second semestre 2001.

Pour faire repartir la croissance, les membres du FOMC ont abaissé considérablement le taux de base de la Fed (de mi-2003 à mi-2004) qui est alors tombé à un plus bas historique de 1 % alors considéré comme étant proche du minimum possible, des taux négatifs étant par principe inconcevables, inimaginables, impensables.

Le Yield spread 10y-2y a atteint un sommet mi-2003.

Des taux bas de la Fed favorisent la croissance mais une bulle monétaire s’est alors formée dans l’agrégat M3-M2 (correspondant à la trésorerie globale des entreprises) parce que les banksters ne respectaient plus les règles prudentielles d’endettement.

Les membres du FOMC ont alors relevé considérablement le taux de base de la Fed à partir de mi-2004 pour atteindre un sommet de 5,25 % à partir de juin 2006 jusqu’à septembre 2007 afin de faire éclater cette hypertrophie monétaire létale à terme au point que la courbe des taux s’est alors inversée.

Comme précédemment, des taux courts anormalement et considérablement hauts, sur une base de 5,25 % renchérissent les emprunts bancaires et obligataires ce qui entraine une baisse des investissements et donc une très forte baisse du PIB qui a constitué la Grande Récession.

A partir du moment où des solutions aux causes de cette récession ont été apportées (les banksters ont recommencé à respecter les règles prudentielles d’endettement), les rendements des Notes à 10 ans sont revenus dans leur bande de fluctuation normale dans les 3 % (entre 3,0 et 4,0 %) de janvier 2008 à juin 2011.

En même temps, comme dirait l’Autre, les membres du FOMC ont fait tomber le taux de base de la Fed au maximum, quasiment à zéro car des taux négatifs sont par principe inconcevables, inimaginables, impensables.

Les rendements des Notes à 10 ans dans les normes dans les 3 % et des taux courts (le Bill à 3 mois arrimé au taux de la Fed) au plancher ont fait repartir durablement la croissance du PIB américain.

Normalement et logiquement, compte tenu du rétablissement des fondamentaux aux Etats-Unis, le Yield spread 10y-2y aurait dû baisser lentement pour rejoindre sa bande de fluctuation optimal dans la bande des 100 à 150 points de base,

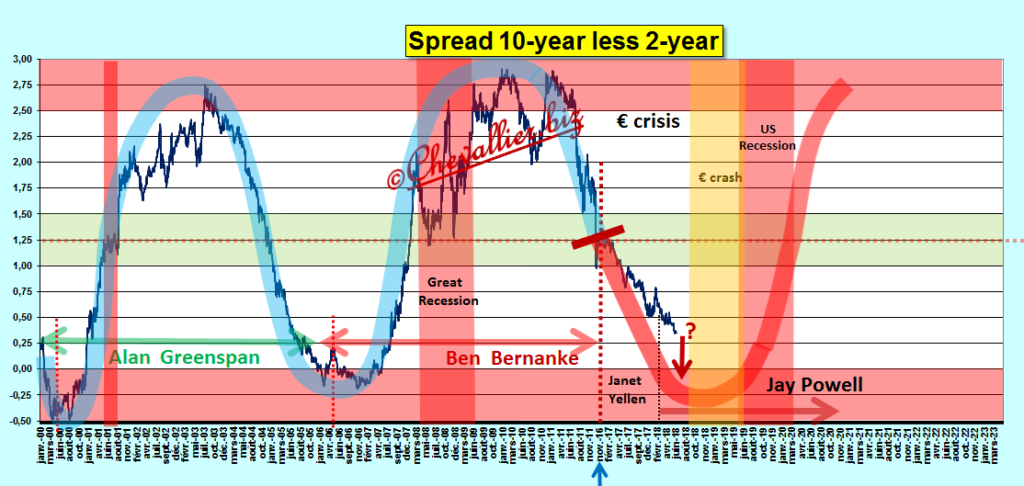

Document 3 :

Ainsi, les membres du FOMC s’apprêtaient à réussir ce qu’aucun de leurs prédécesseurs n’avaient pu obtenir : la fin des cycles, c’est-à-dire une croissance du PIB réel évoluant durablement d’une façon stable à son optimum (entre 2,5 % et 3,0 %), sans récessions ni périodes de surchauffe, et avec une inflation elle aussi à son optimum (entre 1,0 % et 1,5 %).

Malheureusement un évènement exogène a interrompu cet exploit en gestation : le début de l’€-crise qui s’est manifesté par les fortes turbulences en Grèce.

Ainsi, fin juillet-début août 2011, les rendements des Notes à 10 ans ont brusquement et fortement chuté, ce qui a fait décrocher le Yield spread 10y-2y.

Comme les solutions des causes de l’€-crise n’ont pas été adoptées (à savoir le retour aux monnaies nationales dans les pays de la zone), ce spread tend vers le zéro et même finalement vers des valeurs négatives car l’€-crash qui va se produire aura des répercussions importantes dans le monde et entre autres aux Etats-Unis qui subiront une récession.

Cependant, trois évènements ont fait rebondir sporadiquement ce spread : le sauvetage apparent de la Grèce (à coups de centaines de milliards d’euros) en 2013, l’intervention intempestive des socialistes du FOMC (les Démocrates menés par Janet Yellen que le Donald a eu bien fait de virer) lors de leur réunion du 28 avril 2015, et tout à fait malgré lui, par l’élection du Donald qui a dynamisé les marchés.

Si ces trois rebonds ne s’étaient pas produits, le Yield spread 10y-2y aurait continué à baisser sur sa tendance lourde correspondant à la poursuite des cycles comme la suppression de cette période (de janvier 2012 à octobre 2016) le montre clairement,

Document 4 :

Actuellement, le Yield spread 10y-2y est arrivé à un niveau très bas, proche du zéro symbolique en attendant de l’atteindre dans un avenir proche, ce qui correspondra à l’€-crash si bien annoncé.

Les bons spéculateurs, ceux qui voient juste et loin ont déjà commencé à retirer leurs capitaux des actions pour les réfugier sur les Notes à 10 ans dont les rendements baissent logiquement.

Les membres du FOMC grandement renouvelés sous l’influence dominante de personnes nommées par le Donald continuent à relever le taux de base de la Fed, donc les taux courts.

Le 10 ans baisse, le 2 ans monte, ce spread baisse donc logiquement.

L’€-crash peut avoir lieu à tout moment comme l’a montré brièvement la crise politique de l’Italie de la fin mai à cause des banksters de ce pays.

La chute de quelques-uns d’entre eux provoquera une chute de dominos qui ne sera pas maitrisable.

Tout est simple, une fois que l’on a bien analysé ces problèmes liés à cette fameuse courbe des taux.

Toutes les autres explications ne sont que des élucubrations d’idiots inutiles voire nuisibles gobées par d’innombrables idiots eux-aussi inutiles, les nuls de la Banque de France jouant dans une autre catégorie.

Les taux dirigés c’est bien sur le beaba de toute économie.

Les cons se précipitent sur les taux bas sans se rendre compte que toute valeur suit les taux dirigés.

Bien le bonsoir mister Chevallier.

Pour certains, les taux à 10 ans sont encore trop élevés pour que la crise intervienne de suite.Par ailleurs, il considère que la crise italienne serait endiguée par son renflouement.L’Allemagne déciderait, alors de sortir de l’euro.La France serait alors en position dominante et pourrait en profiter pour devenir le nouveau fer de lance de cette zone euro.

La France serait alors en position dominante et pourrait en profiter pour devenir le nouveau fer de lance de cette zone euro : elle est bien bonne celle-là !!!

Bah, vous rêvez… vous êtes un idéaliste.

Il va bien y avoir une récession, peut-être pas fin aout, peut-être en 2019… Et elle sera plus grave, tout au moins en Europe, qu’en 2008, peut-être que quelques banques feront faillites, qu’il faudra sauver l’Italie et l’Espagne, ce qui n’est pas une mince affaire… Mais ce ne sera un €-crash que pour vous (et nous), car ce sera la faute de Trump…. Est-ce qu’il existe un journal télévisé qui ne nous prévient pas? Est-ce que Trump n’est d’ailleurs pas un espion Russe (80% de la presse américaine ne parle que de cela)? N’est-il pas en train de discuter avec l’ennemi (celui qui empoisonne les anglais)? Quand vous discutez avec des gens lambdas dans la rue, est-ce qu’il y en a un seul qui ne vous dit pas que Trump est un crétin, qu’il n’aurait jamais dû être élu? Ce que les gens appellent réfléchir, c’est répéter ce que dit la télé… Pourtant, les réfugiés c’est Obama et c’est Trump qui a décidé d’arrêter de bombarder les malheureux Syriens, personne n’en parle, car Obama était bien et Trump est mal, c’est ce que dit la télé. En 2022-23, pour nous faire oublier cela, il y aura une guerre contre la Russie. Est-ce que tout le monde ne s’y prépare pas? Les nouvelles armes Russes seront prêtes en 2022, comme tous les boucliers anti-missiles de l’OTAN….

Votre problème est que vous ne vous abrutissez pas devant la télévision. Alors vous croyez que les gens font comme vous, qu’ils réfléchissent… bien que vous ne sortiez pas de votre cadre, mais cela éliminerait l’objet éducatif de votre blog… c’est donc peut-être un reproche mal placé. Dans dix ans, vous direz encore que l’€ n’était pas viable, car il sera encore là… et il posera les mêmes problèmes qu’aujourd’hui, car vos analystes sont justes… tout au moins après la reconstruction… s’il y a une reconstruction car Putin nous prévient que la prochaine sera la dernière… mais même avec 500 millions de mort, ce ne sera pas la dernière…

La question est uniquement de savoir si l’homme peut maîtriser sa destinée ou s’il ne peut que la subir, ce qui parait pourtant absurde puisque c’est lui qui la trace. Mais pour cela, il faudrait qu’il réfléchisse, pas qu’il répète ce que dit la télé… Et pour réfléchir, il faudrait que cela lui serve à quelque chose… Or qu’est-ce que cela change que ce soit l’€ ou Trump, si nous ne pouvons rien y faire.

Ceci dit vous ne m’avez pas convaincu que c’est la crise en Europe qui fait qu’il y a une forte demande sur les bonds du trésor américain… Les « bons investisseurs » ont d’autres moyens de prévoir la crise et ne se préoccupe pas forcément de savoir d’où elle va venir. J’ai plutôt l’impression que c’est la récession qui va provoquer la crise de l’euro… que l’inverse, la crise de l’euro qui va provoquer la récession. Vous vous attendez à ce que la crise provienne de la remontée des taux d’intérêts italiens, mais ce ne sera pas forcément le cas, ce sera l’occasion de virer les « méchants hommes politiques » qui refusent de faire ce que font les grecs: divisaient les salaires par deux, vendre ce qui reste du trésor Italien et repousser les échéances de la dette à 100 ans voire mille ans. Cela ne change pas grand chose et n’empêche pas la fuite de capitaux italiens ou espagnols. Mais ces capitaux semblent fuir en grande partie en Allemagne et au Luxembourg, les « bons investisseurs » ne sont pas ceux-là.

Vous êtes en voiture et un chat traverse devant vous sur la gauche et un enfant sur la droite. Un ami me disait qu’il tenterait d’éviter le chat, l’espèce humaine n’en vaut pas la peine. Je n’arrive pas à me faire à cette idée qu’il pourrait avoir raison.

J’ai pas la TV

C’est ce que je pensais. Moi non plus.

Un homme tombe du 50ème étage. Au 40ème, tout va bien, au 30ème aussi, de même qu’au 20ème et au 10ème… Nous pourrions nous demander s’il n’est pas tout aussi bien de la regarder !

Mais c’est ainsi. Pour vous changer de l’économie, voici un autre blog intéressant : http://www.chroniquesdugrandjeu.com/

Il y en a qui n’aime pas que vous « ayez tort d’avoir raison » !

Pour être considéré dans ce temps il faut répéter les âneries des économistes des plateaux de Bfm et autres, et là vous êtes considéré comme le plus fiable… en vu, même si personne ne vous a compris.

Exit Delamarche en autre qui en a fait les frais, il ne vaut mieux pas critiquer trop longtemps et n’être pas dans la doxa classique, sinon….

Personnellement je ne sais pas si je suis nul ou autre chose mais, quand je lis votre blog, j’ai comme un certain soulagement, allez savoir pourquoi !!!

https://fr.wikipedia.org/wiki/Cassandre :-)…

C’est une question philosophique intéressante de savoir pourquoi ceux qui prédisent les catastrophes ne sont pas crûs… J’ai lu un article intéressant dans lequel l’auteur disait que c’était les entreprises surendettées (pas nécessairement en Europe) qui allaient provoquer la crise… ou peut-être l’Italie… ou peut-être autre chose… personne ne sait. La courbe des taux n’est qu’un reflet qui prédit que cela approche… Ce que nous apprend M. Chevalier c’est que le système bancaire européen va s’effondrer… Pour lui ce sera la cause. Peut-être, mais cela peut-être aussi l’effet de la crise. Il en déduit que l’€ va disparaître, car c’est lui la cause de la crise. C’est explication sont claires, l’€ est bien la cause de la crise… Mais je pense qu’il ne va pas disparaître car d

Personnellement, je ne crois pas que ce soit la fin de l’euro, sauf s’il y a du « sang » qui coule dans la rue.

Mais il ajoutait un point intéressant : « ne tirez pas sur le messager »…. Notre culture nous apprend à désigner des responsables, ce qui est absurde, mais c’est forcément quelqu’un qui savait. Il en découle que les gens qui

Fausse manip… Je finis les phrases…

1/ Mais je pense qu’il ne va pas disparaître car il ne suffit pas de le dire ou de le vouloir. Comment on fait ? 6 ans pour faire l’€ et un WE pour en sortir ? J’ai travaillé sur les systèmes informatiques, sur la révision des contrats… tout le monde ne faisait presque que cela… Alors, le lendemain du WE toute l’économie du pays est bloquée, les gens sont dans la rue, les hommes politiques se font pendre dans la rue…

2/ Il en découle que les gens qui disent qu’ils savent sont les coupables désignés. C’est ainsi que cela fonctionne. C’est pour cela que j’ai laissé tomber mon boulot, cela ne m’intéressait pas de regarder les projets allaient dans le mur pour ne pas être le « coupable »…

Merci Mr Chevallier, je suis d’accord avec vous.

Bonjour.

Une petite coupure estivale serait peut être salutaire pour le site afin de profiter des beaux jours car je sens poindre une pointe d’amertume et de tristesse chez certains.bonnes vacances à tout le monde

Fin juillet et toujours rien. mais les blocs se mettent en place car mars 2019 arrive à grand pas et la catastrophe aussi. faut dire que 2019 fait 12 et que c’est le pendu la tête en bas et ca va donc valser.

le canada chutera avant l’Europe et il serait bon de déceler dans ce pays les rouages qui vont ceder en premier

L’endettement public,privé et corporate monte exponentiellement aux US:tout ceci va exploser avec la rapide hausse des taux.La FED baissera alors ses taux,les grandes banques américaines seront déja positionnées sur l’obligataire et se feront un « pognon fou » sur le dos des populations.C’est écrit!