Le bilan publié par la banque espagnole BBVA Bilbao ne fait pas état d’écarts d’acquisition, ce qui est a priori douteux, cf. mon dernier article qui y est consacré.

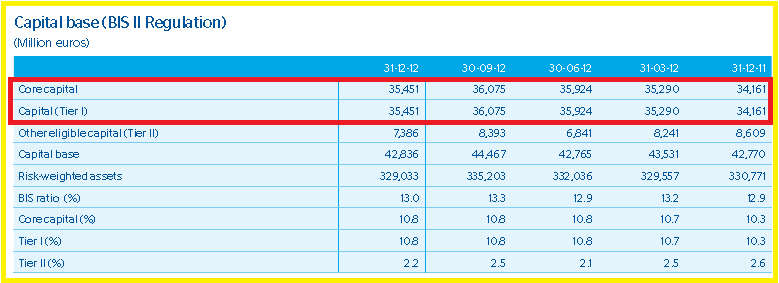

Effectivement, dans le rapport financier publié par la banque, quelques pages après le bilan se trouve un tableau exposant les chiffres relatifs à l’établissement de ratios dans le cadre dit de Bâle II.

Il apparait alors sur les lignes portant l’intitulé Core Capital et Capital (Tier 1) les chiffres correspondant à ce qu’on appelle ordinairement les actifs tangibles, c’est-à-dire le montant des capitaux propres diminué des écarts d’acquisition, cf. mon article sur les comptes des mécanos de la Générale, ce que j’appelle le ratio Tier 1 d’origine, celui qui a été défini par ce bon vieux Greenspan.

Dans ces conditions, le montant des véritables capitaux propres de BBVA Bilbao n’est plus de 41,430 milliards d’euros mais de 35,451 milliards, avec 5,979 milliards de goodwill non affiché au bilan !

Son multiple d’endettement (leverage, mon µ) s’est donc aggravé au cours des deux derniers trimestres à 17,0 ce qui correspond à un ratio Tier 1 réel de 5,9 %,

Document 1 :

| BBVA Bilbao | 2011 Q3 | 2011 Q4 | 2012 Q2 | 2012 Q3 | 2012 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 584,4 | 597,7 | 622,4 | 645,4 | 637,9 |

| 2 Equity | 38,1 | 38,2 | 41 | 41,5 | 41,4 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 3,977 | 2,875 | 5,026 | 5,415 | 5,979 |

| 5 Tangible eq | 34,161 | 35,29 | 35,924 | 36,075 | 35,451 |

| 6 Liabilities | 550,277 | 562,398 | 586,435 | 609,372 | 602,409 |

| 7 Leverage (µ) | 16,1 | 15,9 | 16,3 | 16,9 | 17 |

| 8 Tier 1 (%) | 6,2 | 6,3 | 6,1 | 5,9 | 5,9 |

Sommes en millions d’euros respectant presque le mode de calcul et les exigences de Bâle III, de la Fed et de ce bon vieux Greenspan (en excluant les minoritaires mais en incluant les derniers bénéfices).

Il faudrait augmenter les capitaux propres de 22,5 milliards d’euros pour que BBVA respecte les dernières règles prudentielles d’endettement édictées par ce bon vieux Greenspan (un µ inférieur à 10 et un Tier 1 supérieur à 10 %).

Document 2 :

La présentation du bilan de BBVA ne donne pas une image fidèle de la réalité en vue de tromper les investisseurs, ce qui est condamnable mais évidemment pas condamné.

Cliquer ici pour lire mon article précédent sur cette banque.

Cliquer ici pour lire le rapport de ce dernier trimestre.

Cliquer ici pour accéder aux informations financières de cette banque.