Je reprends ici en l’actualisant un article que j’ai mis en ligne fin février.

Cet article étant un peu long, j’en mets d’abord l’essentiel, un abstract disent les Américains…

Les Marioles de la BCE publient les chiffres des agrégats monétaires qui n’ont aucun rapport avec la réalité parce qu’ils n’ont aucune culture monétariste et de toute façon, ils sont totalement incapables d’en comprendre la signification ce qui est grave car une énorme bulle monétaire continue à se développer dans la zone.

La création monétaire porte sur plus de 3 200 milliards d’euros qui sont sur les comptes courants des malheureux Euro-zonards, sur 460 milliards partis se réfugier en Suisse et sur des centaines de milliards en bons de Trésors dont les rendements sont négatifs car les gestionnaires des trésoreries des entreprises préfèrent payer un peu pour y placer leurs disponibilités plutôt que de risquer de récupérer de la monnaie de singe après un tsunami bancaire ayant fait sauter l’euro-système.

Cette hypertrophie monétaire est comparable à celle qui s’est développée dans l’Allemagne de l’entre-deux-guerres et elle aura des conséquences aussi graves.

Quelques petits rappels sont nécessaires avant d’examiner les derniers chiffres des agrégats monétaires de la zone euro publiés par la BCE pour que les nuls qui ne les comprenaient pas auparavant puissent combler leurs lacunes…

J’ai montré (et même démontré) en reprenant l’exemple du paysan de Böhm-Bawerk que la circulation monétaire conditionne l’activité économique, ce qui se traduit à notre époque par le fait que la croissance du PIB réel est inversement proportionnelle à la variation de la masse monétaire libre, ce qui signifie en d’autres termes et plus simplement que, si la masse monétaire augmente trop vite, la croissance baisse, le chômage augmente inexorablement et plus rien ne va plus.

Les Américains publient les séries statistiques des agrégats monétaires depuis l’après-guerre, ce qui permet d’établir des normes de bonne gestion en la matière : lorsque la masse monétaire dépasse une certaine limite, des dysfonctionnements graves se produisent toujours.

C’est la raison pour laquelle l’argent sain est le premier pilier des Reaganomics, dixit Arthur, Laffer.

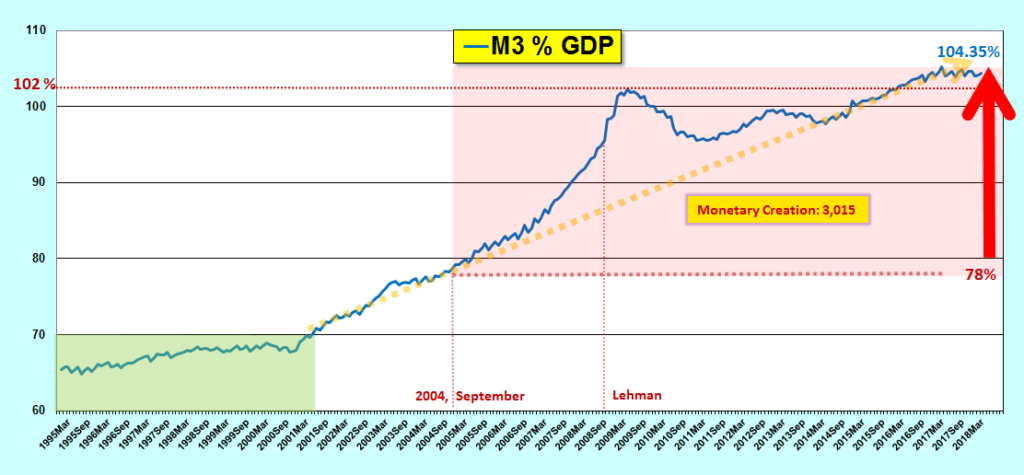

Pour faire simple, une création monétaire indue se développe lorsque la masse monétaire, dite M3, dépasse 78 % du PIB courant, ce qui est le cas globalement dans les pays de la zone euro depuis le mois de septembre 2004, date à laquelle l’adoption de cette monnaie unique contre nature qu’est l’euro a commencé à produire ses effets négatifs,

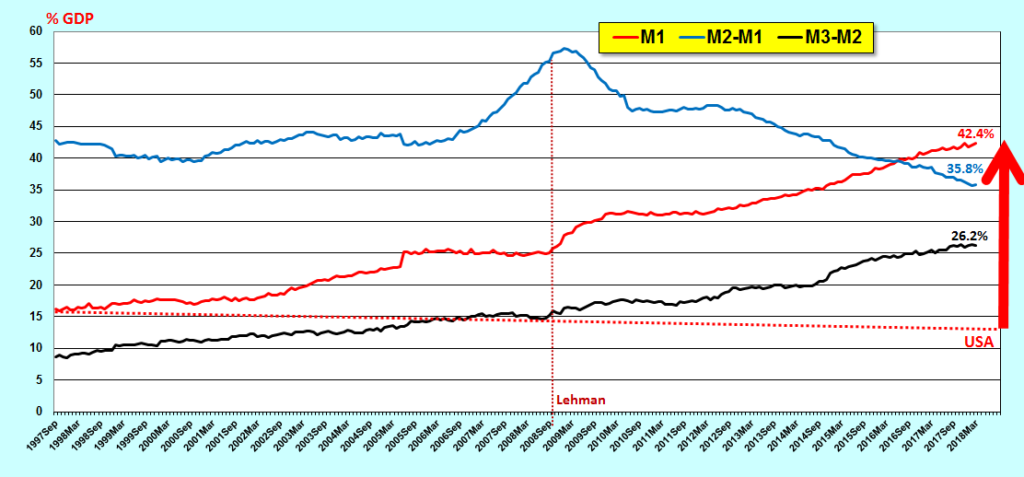

Document 1 :

Il apparait clairement sur ce premier graphique qu’avant l’adoption de l’euro, les pays de la zone disposaient d’une monnaie saine, sans création monétaire, car la part de la masse monétaire M3 était alors globalement inférieure à 70 % du PIB courant, ces données ayant été rétropédalées a priori d’une façon fiable.

C’est depuis l’adoption de l’euro en 2000 que la masse monétaire M3 augmente nettement par rapport au PIB courant, avec un pic lors de la crise dite des sub-prime qui a précédé la Grande Récession américaine.

En effet, la création monétaire dans l’agrégat monétaire M3-M2 aux Etats-Unis s’est transmise mécaniquement en Europe par l’intermédiaire des marchés.

L’éclatement de cette bulle monétaire aux Etats-Unis a un peu dégonflé celle de la zone euro mais la création monétaire propre à la zone euro a continué sur sa tendance haussière longue en dépassant le pic de la bulle de 2008 pour atteindre 104 % du PIB.

La masse monétaire M3 de la zone euro se montait à 11 937 milliards d’euros fin décembre alors qu’elle n’aurait pas dû dépasser 8 923 milliards (correspondant à 78 % du PIB), ce qui signifie que plus de 3 015 milliards d’euros sont en trop dans la zone euro, cette bulle monétaire entrainant une croissance faible voire négative dans certains pays, ce qui pérennise un chômage important surtout dans ces cochons de pays du Club Med,

Document 2 :

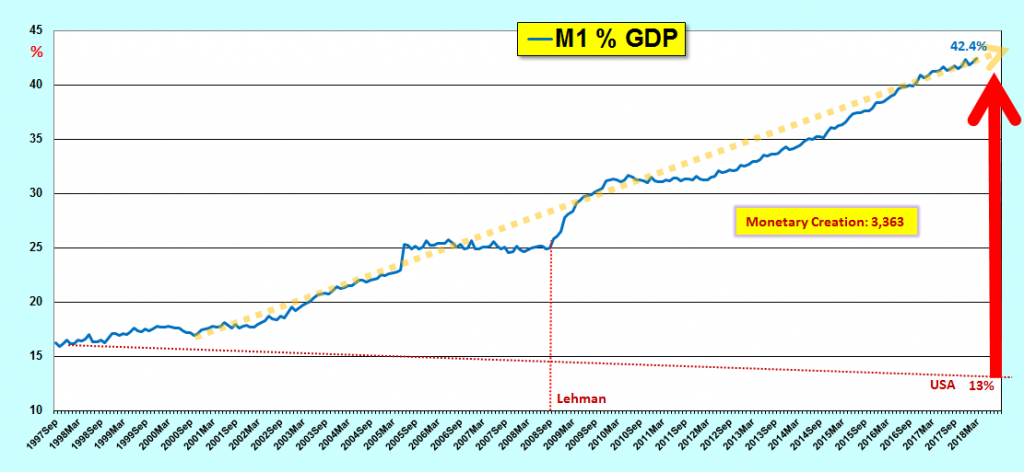

Le problème est alors le suivant : dans quel agrégat plus précisément se trouve cette bulle monétaire ?

La réponse à cette question n’est pas évidente car un autre problème se pose alors : les Marioles de la BCE incluent dans l’agrégat M1 les billets en circulation (Currency) et tous les dépôts au jour le jour (Total Overnight Deposits), c’est-à-dire ceux des ménages (Household) et ceux des entreprises alors que M1 ne doit inclure que les billets et les seuls en-cours des ménages sur leurs comptes courants.

Pour déterminer les bons chiffres normalisés (selon les standards internationaux) et significatifs de M1, il faut donc retrancher des chiffres publiés de M1 le total des dépôts au jour le jour (Total Overnight Deposits) et rajouter ceux des seuls ménages (Household Overnight Deposits).

Dès lors, après ces rectifications, toujours d’après les chiffres publiés par les Marioles de la BCE, cette création monétaire se trouverait pour l’essentiel dans l’agrégat M1 car il représente 42 % du PIB annuel alors que ce pourcentage ne devrait pas dépasser 13 % comme c’est le cas aux Etats-Unis,

Document 3 :

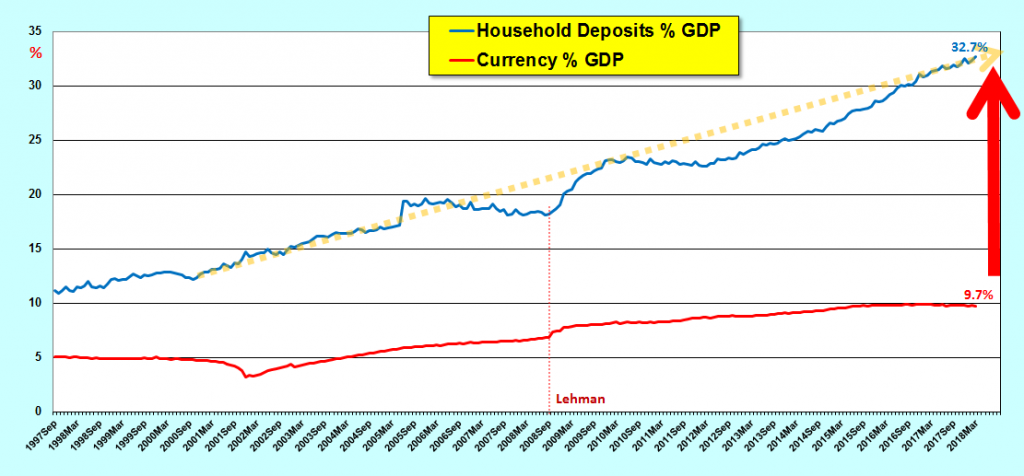

Plus précisément, l’essentiel de la création monétaire se trouve sur les comptes courants des Euros-zonards car ils représentent 32,7 % du PIB alors que ce pourcentage aurait dû rester à 10 % du PIB comme aux Etats-Unis et comme avant l’adoption de l’euro,

Document 4 :

Les billets, issus de la fameuse planche, représentent quasiment 10 % du PIB alors que ce pourcentage aurait dû baisser lui aussi pour tomber sous les 5 % du PIB.

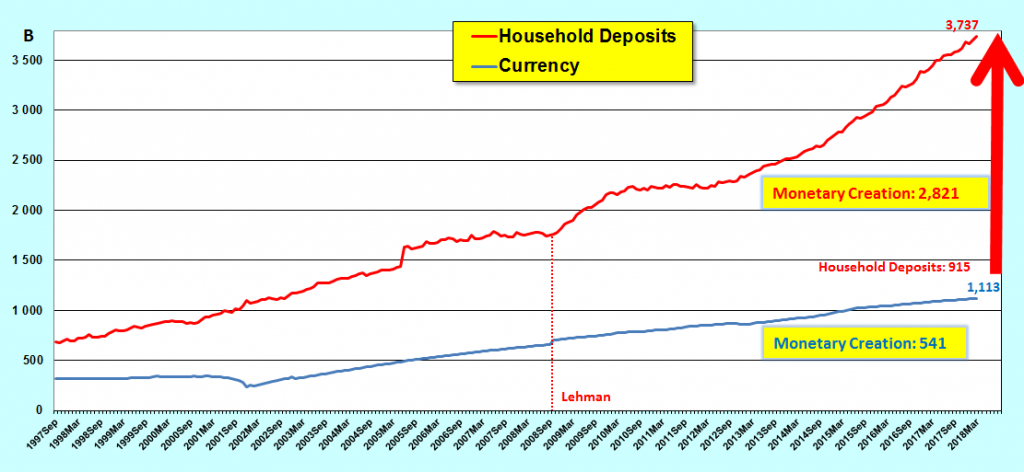

Il résulte de ces normes que la création monétaire indue sur les comptes courants des Euro-zonards est de 2 821 milliards d’euros car ils se montent à 3 737 milliards alors qu’ils ne devraient pas dépasser 915 milliards,

Document 5 :

La création monétaire due à la fameuse planche à billets ne se monte en fait qu’à… 540 milliards d’euros… seulement (ce qui n’est pas négligeable !) car le total des billets en circulation, 1 113 milliards, devrait être inférieur à 560 milliards.

Donc, les Marioles de la BCE sont incapables de publier les bons chiffres de l’agrégat M1, ceux qui donnent une image fidèle de la réalité, mais ils publient des séries de composantes qui permettent d’obtenir les bons chiffres ainsi que ceux des autres agrégats monétaires !

En effet, à partir des chiffres publiés par les Marioles de la BCE, j’ai pu reconstituer les bons chiffres non seulement de l’agrégat M1 mais aussi ceux de l’agrégat M3-M2 correspondant à la trésorerie des entreprises et par conséquent celui de M2-M1 qui correspond à l’épargne des ménages.

La solution est simple : comme le total des dépôts au jour le jour comprend ceux des ménages et des entreprises, il suffit de retrancher ceux des ménages du total pour obtenir M3-M2 !

Les montants de M2-M1 sont ensuite obtenus en retranchant M1 et M3-M2 de M3,

La définition des agrégats monétaires ainsi obtenus est en concordance avec celle de la Fed et elle permet de faire des analyses monétaristes fiables.

Les chiffres que j’obtiens sont donc très différents de ceux qui sont publiés par les Marioles de la BCE et les nuls de la Banque de France !

L’évolution du pourcentage des agrégats monétaires par rapport au PIB donne ainsi une image fidèle de la réalité qui confirme l’hypertrophie de M1, la décroissance absolue et surtout relative de M2-M1, ce qui signifie que les malheureux Euro-zonards ne peuvent plus augmenter leur épargne, et la faiblesse de M3-M2 qu’il faut relativiser car…

Document 6 :

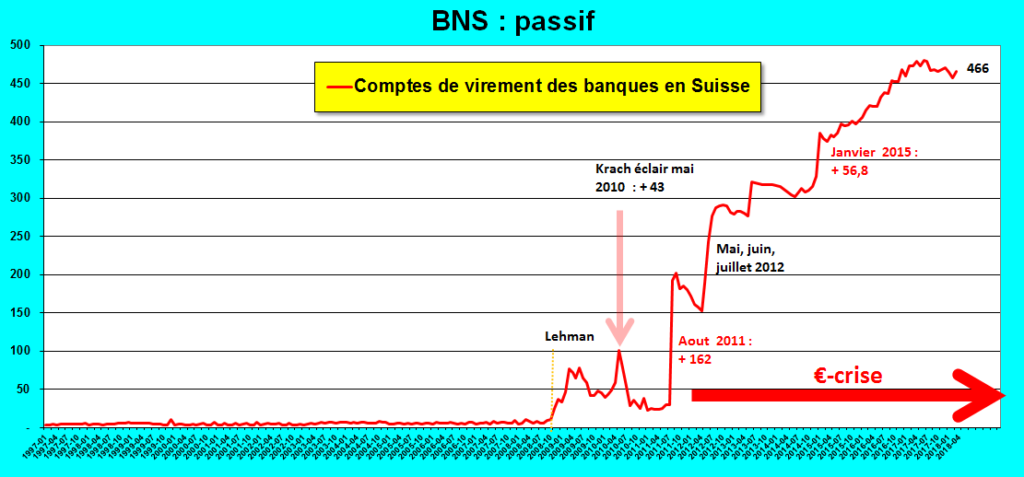

… 466 milliards de francs suisses (soit 400 milliards d’euros) provenant de l’€-crise en gestation s’y sont réfugiés comme le montrent les données de la BNS, la banque centrale helvète,

Document 7 :

La BNS a publié le 8 mai un communiqué annonçant que ses réserves en devises avaient augmenté de 19,5 milliards de francs au mois d’avril, ce qui correspond peut-être à une augmentation du même montant des capitaux de la zone euro qui se sont réfugiés en Suisse au cours de ce mois.

Les gestionnaires des trésoreries placent autant que possible leurs disponibilités soit en dehors de la zone euro, en profitant des avantages de la zone SEPA (Single Euro Payments Area, Espace Unique de Paiement en Euros), les transferts étant ainsi facilités mais l’argent est ainsi en francs suisses ou en livres sterling, ce qui est un avantage motivant (surtout après le Brexit) en cas d’€ffondrement.

Ils utilisent aussi la possibilité de placer ces disponibilités en bons de Trésors qui bénéficient ainsi d’une forte demande qui fait même plonger les rendements de certains en territoire négatif.

Les montants des disponibilités ainsi placées en bons de Trésors sont difficilement chiffrables. Elles sont certainement de l’ordre de plusieurs centaines de milliards d’euros qui s’ajoutent à l’argent non gagné bien identifié ci-dessus.

La création monétaire actuelle dans la zone euro est bien plus importante que celle que l’on pouvait envisager sur la base des seuls chiffres publiés par la BCE.

Elle empire au fil du temps et elle aura nécessairement des conséquences considérables qu’il est difficile de décrire.

Une seule antériorité seulement est discernable : la période de l’Allemagne de l’entre-deux-guerres.

En effet, Pierre Jovanovic qui l’a particulièrement bien étudiée, a montré dans son livre Hitler ou la revanche de la planche à billets qu’elle a été provoquée par une création monétaire comparable à celle de la zone euro actuelle.

La seule grande différence entre ces deux bulles est que celle de l’Allemagne de l’entre-deux-guerres s’est manifestée par une hyperinflation due à l’usage immodéré de la planche à billets alors que la bulle monétaire actuelle dans la zone euro grossit plus lentement mais inexorablement, à partir des dépôts des malheureux Euro-zonards sur leurs comptes bancaires d’argent non gagné, ce qui s’accompagne de tendances déflationnistes.

Il est quand même étonnant que les Marioles de la BCE et les nuls de la Banque de France fassent de telles erreurs par manque de culture monétariste élémentaire.

Pour rappel, Ben Bernanke a fait supprimer la publication des chiffres de M3 dès sa prise de fonction à la tête de la Fed de façon à ce que les économistes extérieurs à la Fed ne puissent pas voir le développement de la bulle dans l’agrégat M3-M2 de façon à en maitriser l’éclatement.

Et un autre rappel : les juges de la 17° Chambre correctionnelle du Tribunal de Grande Instance de Paris ont eu bien raison de juger nuls la Banque de France et son gouverneur qui m’ont attaqué pour diffamation alors qu’ils ont beaucoup à apprendre de mes analyses monétaristes.

Cliquer ici pour lire mon article précédent à ce sujet.

Cliquer ici pour accéder aux chiffres des agrégats monétaires publiés par la BCE.

Cliquer ici pour voir les données de la Banque de France.

Cliquer ici pour lire mon article sur le jugement de la 17° Chambre correctionnelle du Tribunal de Grande Instance de Paris jugeant nuls la Banque de France et son gouverneur.

Bien sur qu’ils vous attaquent. Vous n’êtes pas zombifié donc vous êtes coupable.

Je suis 99% d’accord avec vous sauf pour le ‘ils sont nuls’. Car ils savent très bien où l’on va. C’est même un plan qui date de 1970.

Le pétrole au plus haut depuis 2014 après la décision de Trump sur l’Iran.

Les cours du pétrole ont bondi mercredi à leur plus haut niveau depuis novembre 2014, galvanisés par le retrait américain de l’accord sur le nucléaire iranien ainsi que par une nette baisse des réserves de produits pétroliers aux Etats-Unis.

A Londres, le baril de Brent de la mer du Nord pour livraison en juillet a terminé à 77,21 dollars sur l’Intercontinental Exchange (ICE), en hausse de 2,36 dollars par rapport à la clôture de mardi.

Sur le New York Mercantile Exchange (Nymex), le baril de « light sweet crude » (WTI) pour le contrat de juin a pris 2,08 dollars pour finir à 71,14 dollars.

https://www.romandie.com/news/Le-petrole-au-plus-haut-depuis-2014-apres-la-decision-de-Trump-sur-l-Iran/916492.rom

@BA, on dirait que c’est la fin de la période « allignement » des planètes pour Macron. Va t’il enfin utiliser son cerveau pour autre chose que lui même ?

Bonjour monsieur CHEVALLIER,

Je prend connaissance avec effroi de votre blog si précis. Et je vous en remercie.

Si je comprend que l’euro va inexorablement s’effondrer, de telles révélations ne peuvent être absorbées, traitées et digérées convenablement sans une crise de foie…..

C’est la raison pour laquelle je sollicite votre bienveillance face à notre très lente agonie ^ ^ Pour nous expliquer les conséquences pratiques pour le Citoyen Français.

Quelle conséquence pour le particulier épargnant?

Quelles conséquence pour l’entrepreneur à qui il reste 70% de son CA de dettes en euros?

Quelles orientations prendre pour se prépare et au crash? Particulier et entrepreneur endetté

Et quelles formes pourront revêtir ce crash?

Faut il aller se planquer dans les montagnes et attendre que tout s’effondré pour racheter des entreprises en Francs français?

Cordialement

…la crise de 2001-2002, qui a précipité des millions d’Argentins dans la pauvreté… Et ils subissent encore les conséquences de cette crise due à l’arrimage du peso au US$, extrait d’une dépêche Reuters…

jp-chevallier : vous êtes aussi pessimiste que cela? La ruine ou rien? Sérieusement???? On va vers ce que préconise milton alias friedman (réponse en dessous)? Hahaha

milton: ha ha ha…. un peu radical tout de même. Les cryptos? Aucune valeur tangible. Si on en est au sac de survie et potager, On aura plus les moyens de payer une connexion internet…alors les crypto n’auront plus de valeur même spéculative…

L’or? Ok Depuis que les chinois et les russes veulent indexer leur monnaies à l’or.

Cryptos c’est pour ailleurs qu’en France évidemment !

La France c’est le potager et la survie. Lol

Les cryptos servent à lever des fonds pour des entreprises… Le BTC/ETH sont les monnaies d’échange pour cela. C’est une économie parallèle. Il ne faut pas le voir comme une monnaie pour les particuliers, pour acheter une baguette ou payer un resto. Le problème est que pour l’instant, il doit y avoir une entreprise sur 100 qui a une « vraie » valeur, ce qui semble pire que lors des débuts d’Internet. Dans deux ans, tu pourras payer ton électricité en token, il y en a plusieurs qui travaillent là-dessus, transférer des fonds d’un pays à l’autre sans passer par une banque, comptabiliser tes miles de Cie Aérienne en token et les échanger contre un billet d’avion… Il y a beaucoup de déchets mais cela va plus vite qu’Internet… Je n’ai pas de culture monétaire, je ne sais pas ce que cela veut dire pour la valeur du BTC… mais cela peut récupérer toute l’économie Internet (tout ce qui peut s’acheter sur Internet) à terme au niveau mondial et sans passer par les banques.

Et pour JP Chevallier :

En fait, c’est un peu comme si chaque entreprise disposait de sa propre monnaie… un peu comme si pour acheter de l’essence chez Total on payait en action Total. Les clients sont donc les actionnaires des entreprises et lorsqu’ils gardent leur monnaie, ils touchent les dividendes. C’est l’idéal pour fidéliser ses clients. Les employés sont donc payés en action de l’entreprise. Le BTC ou l’ETH servent à définir la valeur des monnaies les unes par rapport aux autres. Dans dix ans, les monnaies telles que nous les connaissons aujourd’hui ne serviront qu’à payer des impôts et des taxes… Je ne vois pas pourquoi cela ne fonctionnerait pas, qu’en pensez-vous ? Que vaut la monnaie d’échange dans ce cas ?

Les français sont parmi les plus en retard :-)…

Et pour ceux qui voient un peu plus loin, c’est la plus belle des dictatures… celle du peuple sur lui-même.

Drtoc, je prends, je comprends. Je crois que c’est déjà trop tard pour le Français qui commence juste à comprendre la merde qui arrive. Il faut s’autonomiser le plus possible. Si vous avez des dettes, passez le plus possible de vos biens en or, cryptos. Achetez une petite maison à la campagne avec un puits, un potager, des graines, un groupe electrogène, une arme, un sac de survie. Achetez des comprimés contre la radiactivité, de l’eau, du pq, des boites de conserves.

Cette bulle monetaire Europeene doit surement etre due a la flambé du marché immobilier.

Toute cette « tune » se retrouve sur compte courant car le « francoy » n’as pas les c … capacitées d’oser investir en bourse, l’argent de la vente de la maison de Mamie.