La Banque de France vient de publier les chiffres de la balance des paiements du mois d’avril 2013. Tout le monde devrait en parler car c’est très important …

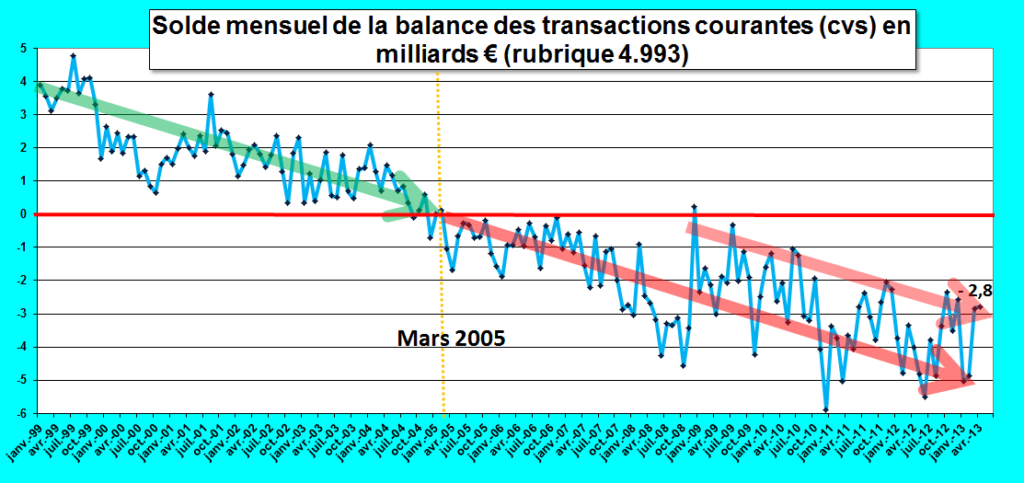

La balance des transactions courantes qui synthétise le résultat de l’ensemble des activités courantes d’une nation vis-à-vis du reste du monde montre une dégradation étonnamment régulière depuis que la Banque de France publie ces chiffres, c’est-à-dire depuis le début de l’euro-système, quelle que soit la couleur du gouvernement avec un déficit de 2,8 milliards d’euros pour ce dernier mois… seulement (!),

Graphique 1 :

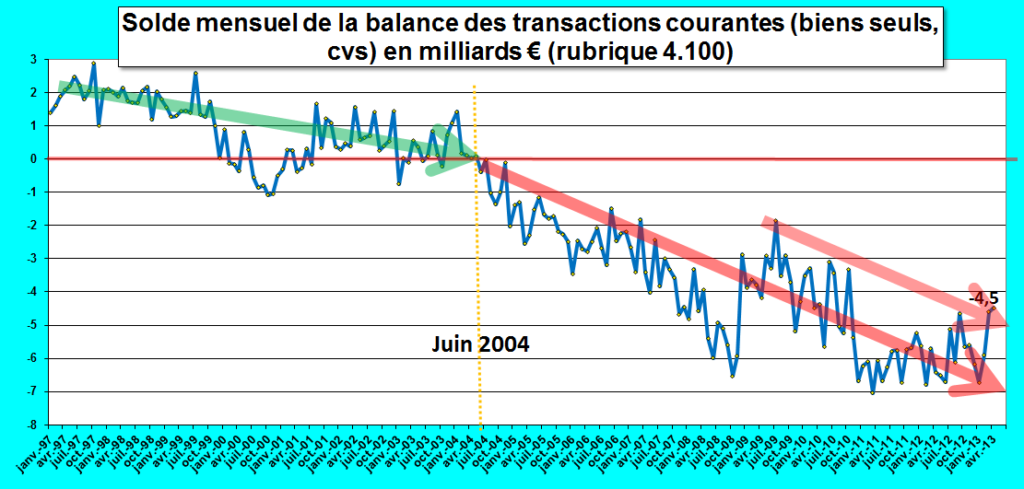

Ces déficits sont causés essentiellement par ceux de la balance commerciale : 4,5 milliards d’euros pour ce mois de mars contre des excédents de 18,1 milliards pour l’Allemagne !

Graphique 2 :

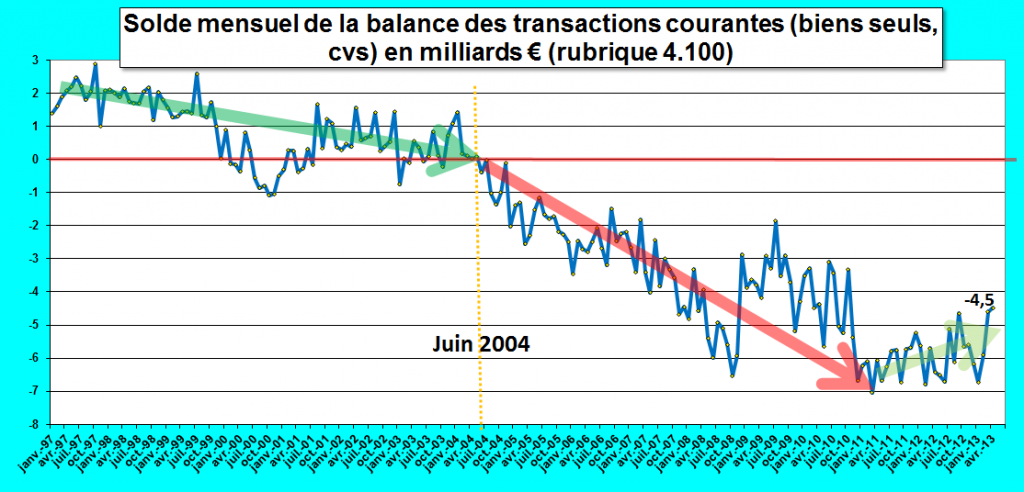

Cependant, une autre interprétation peut en être faite : la récession permet, dans une certaine mesure, de rétablir les équilibres fondamentaux comme cela se passe dans tous les autres pays du Club Med,

Graphique 3 :

En effet, normalement, dans un système de changes libres, les variations des parités entre les monnaies engendrent une croissance du PIB proche de son potentiel optimal avec un taux de chômage normal.

Comme l’euro système est un système dans lequel les parités entre les monnaies des pays membres sont figées, les ajustements indispensables (pour rétablir les équilibres fondamentaux) se font par une régression du PIB dans les pays dont la balance commerciale est déficitaire et par un taux de chômage qui y augmente logiquement.

La crise dans les pays du Club Med est donc durable, c’est-à-dire qu’elle durera tant que ces pays auront une productivité globale inférieure à celle des plus performants, la référence étant l’Allemagne, comme l’a fort bien compris et dit Angela.

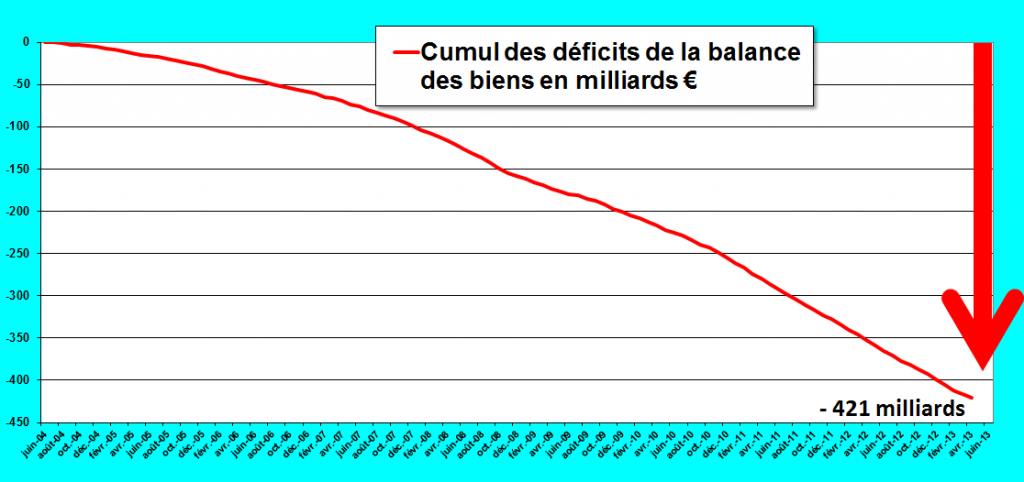

Depuis juin 2004, le cumul des déficits des biens seuls atteint un nouveau record de 421 milliards d’euros,

Graphique 4 :

Les déficits de la balance commerciale s’expliquent en grande partie par l’euro fort.

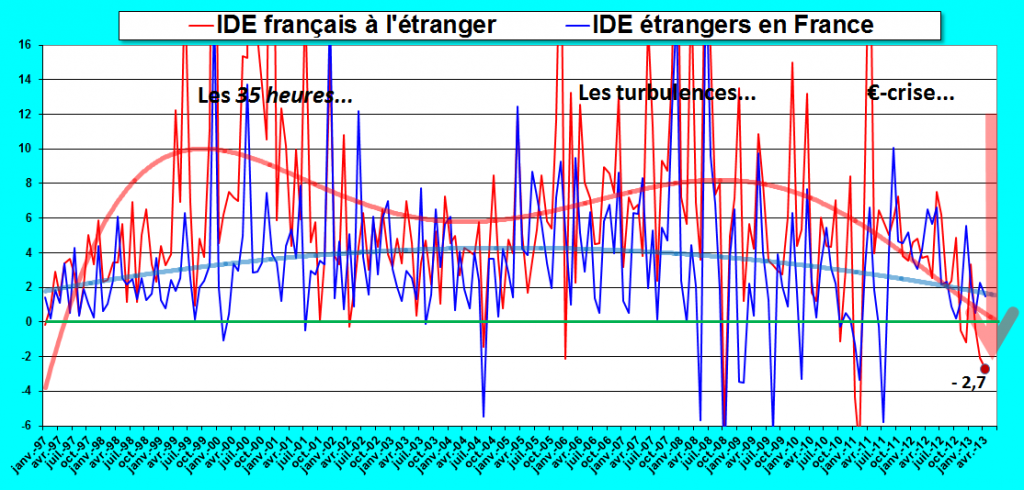

Comme la France n’est plus compétitive vis-à-vis de l’étranger et que la crise s’accentue en France et dans ces autres cochons de pays du Club Med, les entreprises étrangères n’investissent presque plus en France et les entreprises françaises désinvestissent largement à l’étranger (c’est le 3° plus fort déficit historique !), la tendance du déficit des IDE (Investissements Directs Etrangers) se poursuivant depuis l’adoption de l’euro,

Graphique 5 :

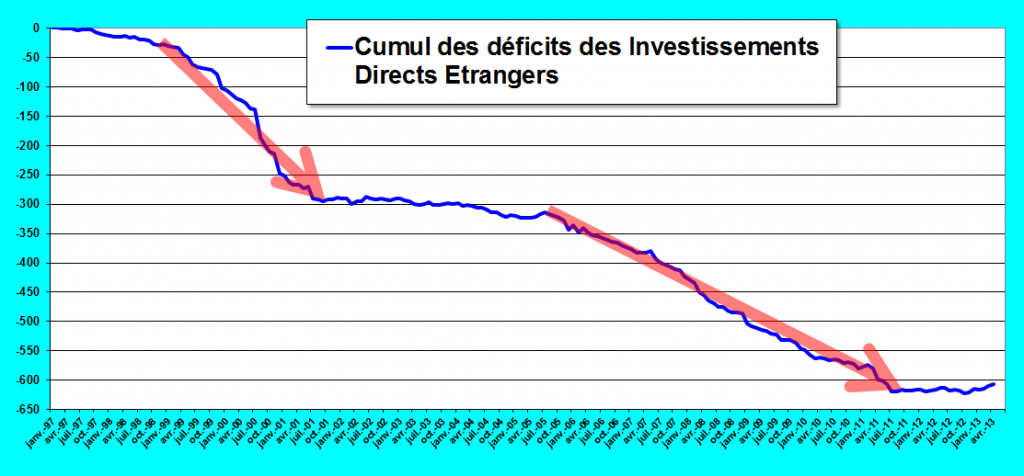

Depuis juillet 2011, le cumul des déficits des IDE fluctue autour de 600 milliards d’euros (depuis l’adoption de l’euro), somme vertigineuse dont personne ne parle !

Graphique 6 :

Comme je l’ai déjà écrit, Au total, ce sont donc 1 000 milliards d’euros de déficits qui se sont accumulés depuis ces dernières années.

Les conséquences en sont occultées par l’existence de la zone euro et par les achats massifs de mauvais bons du Trésor français par des investisseurs à l’étranger, imprudents, ignares et crédules (dont la BNS !) qui commencent à se méfier quand même de ce cochon de pays du Club Med.

Avant, du temps du système de Bretton Woods, tout le monde, de la ménagère au président de la République, savait que les déficits de la balance commerciale allaient entrainer une dévaluation, ce que s’est empressé de faire Pompidou juste après son élection (une dévaluation de 12,5 % le 8 août 1969), ce qui a permis de prolonger la croissance jusqu’à la fin des 30 Glorieuses.

Maintenant, plus, personne ne comprend ces problèmes économiques simples.

C’est avancer les yeux fermés au bord du gouffre.

Cliquer ici pour voir la page des données de la Banque de France sur la balance des paiements.

Mercredi 12 juin 2013 :

La Grèce ravalée au rang de pays émergent par MSCI.

Le fournisseur d’indices MSCI a sévèrement déclassé la Grèce en lui redonnant un statut de pays émergent, avec une pondération bien plus faible que lorsqu’elle avait quitté cette catégorie il y a 12 ans pour intégrer l’indice des pays développés.

La décision de MSCI, mardi soir au terme de son examen annuel de reclassement des indices boursiers, contribue à faire reculer la Bourse d’Athènes de 1,5% mercredi à mi-séance, tandis que la courbe des rendements a accentué son inversion, avec des rendements à court terme plus élevés que pour la dette à long terme – signe d’un manque de confiance dans la capacité de la Grèce à rembourser.

http://www.lesechos.fr/economie-politique/monde/actu/reuters-00527920-la-grece-ravalee-au-rang-de-pays-emergent-par-msci-574776.php

Au quatrième trimestre 2012, la Grèce avait une dette publique de 303,918 milliards d’euros, soit 156,9 % du PIB.

Le premier défaut de paiement de la Grèce avait effacé 107 milliards d’euros de dettes. Mais depuis, la dette publique continue à augmenter, à augmenter encore, à augmenter toujours. Le soi-disant « plan de sauvetage » de la Grèce est un échec total.

La Grèce va de nouveau se déclarer en défaut de paiement.

Problème : cette fois-ci, ce sont les créanciers PUBLICS qui vont subir des pertes.

Combien de dizaines de milliards d’euros le deuxième défaut de paiement de la Grèce va-t-il coûter aux CONtribuables européens ?

Combien de dizaines de milliards d’euros ?

Saluons la performance boursière de la DEXIA qui s’adjuge 50% de hausse en une séance. Ce qui prouve le haut niveau de compétence du personnel de cette banque.

Un Etat qui fait faillite, c’est possible.

On s’est habitué à l’idée que les Etats remboursent toujours leurs dettes. Mais l’Histoire regorge de cas où cela n’a pas été le cas. Même la rigueur allemande a parfois été prise en défaut.

http://fr.finance.yahoo.com/actualites/un-etat-qui-fait-faillite–c-est-possible–123131635.html

Au total, l’Allemagne s’est déclarée en défaut de paiement 8 fois (et non pas 7 fois comme il est écrit dans l’article ci-dessus).

Dans les années qui viennent, quels sont les six premiers Etats européens qui vont se déclarer en défaut de paiement ?

1- Médaille d’or : la Grèce. Dette publique de 303,918 milliards d’euros, soit 156,9 % du PIB.

Le premier défaut de paiement de la Grèce avait effacé 107 milliards d’euros de dettes. Mais depuis, la dette publique continue à augmenter, à augmenter encore, à augmenter toujours. La Grèce va de nouveau se déclarer en défaut de paiement.

2- Médaille d’argent : l’Italie. Dette publique de 1988,658 milliards d’euros, soit 127 % du PIB.

3- Médaille de bronze : le Portugal. Dette publique de 204,485 milliards d’euros, soit 123,6 % du PIB. Là encore, le soi-disant « plan de sauvetage » a échoué. La dette publique du Portugal continue à augmenter.

4- Irlande : dette publique de 192,461 milliards d’euros, soit 117,6 % du PIB. Là encore, le soi-disant « plan de sauvetage » a échoué. La dette publique de l’Irlande continue à augmenter.

5- Belgique : dette publique de 375,389 milliards d’euros, soit 99,6 % du PIB.

6- France : dette publique de 1833,810 milliards d’euros, soit 90,2 % du PIB.

http://epp.eurostat.ec.europa.eu/cache/ITY_PUBLIC/2-22042013-AP/FR/2-22042013-AP-FR.PDF

Il y a tellement plus d’urgence à légiférer sur les auto-entrepreneurs…..

« Tout le monde devrait en parler, parce que c’est très important ». Bon sang, oui !!!

Ce qui me laisse perplexe, c’est tout simplement le fait que ça n’intéresse pas grand monde… y compris parmi des gens qui gèrent aveuglement quelques centaines de millions d’euros voire des milliards d’euros et qui ne comprennent pas ces concepts…

Ils savent que « quelque chose ne va pas », mais pouvoir l’expliquer. Les éléphants se sont éloignés, autant mû par des raisons fiscales évidentes que par un certain 6ème sens qui leur fait dire que ça tourne pas rond.

Mais franchement, je ne connais personne qui affirme clairement raisonner à travers ces données (agrégat, IDE, etc…).

S’ils les utilisent, ils sont bien discrets alors !

Allez, soyez un peu optimistes vous tous! 🙂

Oui ! Tout va bien : la crise est finie !

« Avant, du temps du système de Bretton Woods, tout le monde, de la ménagère au président de la République, savait que les déficits de la balance commerciale allaient entrainer une dévaluation, ce que s’est empressé de faire Pompidou juste après son élection (une dévaluation de 12,5 % le 8 août 1969), ce qui a permis de prolonger la croissance jusqu’à la fin des 30 Glorieuses.

Maintenant, plus, personne ne comprend ces problèmes économiques simples.

C’est avancer les yeux fermés au bord du gouffre. »

j’aurais aimé être déjà né à cette époque pour comprendre aussi bien que les choses.

Merci pour cet article.

Quand on aura compris ça, je suppose qu’on aura fait un grand pas en avant.

Mais vu qu’on est au bord du gouffre… cela finira forcément mal, en monnaie de singe, seule la date est inconnue.. 🙂

Les anticipations sont rendues délicates avec les comportements irrationnels de la nomenklatura.

ainsi que leurs annonces mystiques que ne comprennent pas les gens du grand public.

à votre avis, une chance pour que ça change après l’élection allemande de septembre ?

Ou alors on va continuer comme ça encore longtemps, et l’euro disparaitre sous peu ?

(perte de 1500 emplois par jour, chiffres du chômage trafiqués, pauvreté croissante)

j’ai noté ceci :

au début il y avait un problème mais pas de problème selon nos dirigeants

maintenant, cela « va durer encore 10 ans » selon nos dirigeants en novembre 2011 …. je suppose que cela n’est donc plus le cas.

par exemple quand attali en 2005 sortait son livre sur l’effondrements des nations pour 2050, je comprenais bien que cela veut dire pour 2015 dernier délai

les choses arrivent, mais il y a donc toujours distorsion de l’échelle du temps entre les annonces et les dates où les choses arrivent

si quelqu’un a la clef pour décrypter la durée de la crise merci. parce que là j’y arrive pas.

merci

une clé ??? 30 ans d’augmentation de dette…………300 ans pour la réduire à néant….voyez les mairies espagnoles.

Voilà une clé , mais la serrure sautera avant , la meilleure sauterie c’est quand vous mourrez alors l’état pique tout.

Si les états y vont encore + fort sur la vis alors elle cassera et ce sera 1789 Louis 16 et marie antoinette.

Faire confiance aux grecs pour mettre le feu et à vous aussi , mettez le feu individuellement.

Un vieux qui à connu 1968.

La DEXIA a fait une chute à la bourse de 33,33 %. C’est mal récompenser et ne pas faire confiance au personnel de haut niveau de cette banque. Pourtant on y fait entrer des bac G, BTS compta puis Sup de CO avec 9 sur 20 au concours d’entrée. Au dessus c’est le soleil.

merci « vieux » d’avoir répondu.

en espagne j’ai cru comprendre qu’on coupait le courant aux mairies faute de paiement des factures

donc à prévoir un retour à l’âge de pierre…

avec des problèmes de même natures que ceux dans le tiers monde problèmes d’alimentation en eau , électricité, voire alimentaire suite à des pertes d’emploi, de salaire des hausses d’impôts

ou un peu comme en temps de guerre

Une des premières banques de l’Histoire est une banque de Gênes, la banque Leccacorvo. A partir de 1244, la banque Leccacorvo se développe. Elle prête des sommes énormes au roi de France, Saint Louis. Grave erreur !

Lisez cet extrait de livre :

Lorsque Saint Louis rentre de croisade en avril 1254, il se montre agacé par l’insistance des Génois à vouloir récupérer leurs fonds. Ils ont permis au roi de combattre les infidèles, il serait bien étrange qu’ils en retirent un avantage matériel en plus du prestige et probablement du salut éternel qui découlera du financement de la croisade ! Saint Louis ne négocie même pas avec ces manants, d’autant que leur pratique financière, c’est-à-dire le prêt à intérêt, reste suspecte aux yeux de l’Eglise. En effet, malgré les écrits de Saint Thomas, l’Eglise maintient ses préventions à l’égard des prêts, et le pape Clément V rappellera au début du XIVe siècle que le prêt à intérêt est par nature usuraire. Il faut dire que ça permettra au passage à Philippe le Bel d’essayer de s’emparer de l’or des Templiers. Quoi qu’il en soit, Saint Louis refuse de payer et fait banqueroute.

(Jean-Marc Daniel, « Huit leçons d’histoire économique », édition Odile Jacob, page 24)

C’est le premier défaut de paiement de l’histoire de France.

La conséquence de ce défaut de paiement de la France est la faillite de la banque Leccacorvo, en 1259.

Quelques années plus tard, à Florence, la banque Peruzzi et la banque Bardi prêtent des sommes énormes au roi d’Angleterre, Edouard III. Grave erreur !

Lisez cet extrait de livre :

Edouard III emprunte aux banquiers de Florence pour rassembler une armée nombreuse et attaquer la France. Les hostilités débutent en 1337, et le moins que l’on puisse dire est que cela s’engage mal pour Edouard III. Les Français envahissent la Guyenne alors anglaise et mettent le siège devant Bordeaux en 1339. La ville résiste, mais l’attaque anglaise au nord depuis Anvers supposée contraindre les Français à redéployer leurs forces a du mal à se développer. En effet, Edouard III, pour pouvoir approvisionner ses troupes, a besoin de fonds et il ne les obtient que par une négociation permanente avec les banquiers italiens. Ceux-ci s’impatientent, s’inquiètent, critiquent sa stratégie militaire : où sont les victoires ? Où sont les villes pillées ? Où sont les pays mis à sac ? En 1340, Edouard III, n’obtenant plus de subsides de ses banquiers, commence à différer ses remboursements. En 1343, il fait banqueroute. Résultat, la banque Peruzzi de Florence fait faillite tandis qu’en 1346 c’est au tour de la banque Bardi.

(« Huit leçons d’histoire économique », page 26)

Des défauts de paiement d’Etats souverains, il y en a eu des centaines dans l’Histoire.

Des Etats européens se déclarent en défaut de paiement, et donc ils provoquent la faillite des banques privées.

On connaît le film : ça fait 800 ans que ça dure.

Et ça va continuer.

La crise est finie?J’en doute si on regarde les chiffres que Mr Chevallier à gentiment calculé pour que la vérité apparaisse!Je parles de la zone euro.Mais pendant ce temps on préfère assassiner les auto-entrepreneurs!

Vendredi 14 juin 2013 :

Hans-Olaf Henkel, Professeur honoraire à l’université de Mannheim (Allemagne), ancien dirigeant d’IBM en Allemagne, a présidé le « Bundesverband der Deutschen Industrie », l’équivalent allemand de l’organisation patronale française, de 2000 à 2005.

En 1992, Hans-Olaf Henkel était pour l’euro.

Mais ça, c’était avant.

Aujourd’hui, il vient de changer d’avis.

Hans-Olaf Henkel écrit :

Si l’on veut sauver l’amitié franco-allemande, renonçons maintenant à la monnaie unique.

Le constat est indéniable : les relations franco-allemandes n’ont jamais été aussi tendues depuis soixante ans, époque où de Gaulle embrassait Adenauer. J’estime que cette dégradation doit être imputée principalement à l’euro. Moi qui en étais jadis un fervent partisan, je reconnais avoir commis là une faute professionnelle grave et je me rends à l’évidence : l’euro est désormais trop fort pour la France et trop faible pour l’Allemagne.

http://www.lemonde.fr/idees/article/2013/06/14/si-l-on-veut-sauver-l-amitie-franco-allemande-renoncons-maintenant-a-la-monnaie-unique_3430120_3232.html

Sa conclusion est claire :

L’Europe méridionale tenait jadis l’Allemagne dans le plus grand respect. Lors de la récente visite d’Angela Merkel à Athènes, il a fallu déployer 7 000 policiers pour assurer sa protection. Le fossé entre les pays de la zone euro et les autres est de plus en plus alarmant. Seuls les Roumains sont encore désireux d’adopter la monnaie unique. L’éventualité d’une sortie du Royaume-Uni de l’Union européenne n’est sans doute pas étrangère aux décisions prises au sein de la zone euro en vue de centraliser, d’égaliser et d’harmoniser. Avant que l’amitié franco-allemande n’en soit la victime collatérale, finissons-en avec la monnaie unique !

et voili le 76

http://www.leap2020.eu/GEAB-N-76-est-disponible–Alerte-second-semestre-2013-Crise-systemique-globale-II-seconde-deflagration-devastatrice_a14264.html

Pour les données européennes publiées ce jour par eurostat:

http://epp.eurostat.ec.europa.eu/cache/ITY_PUBLIC/6-17062013-AP/EN/6-17062013-AP-EN.PDF

Ou l’on voit que la zone euro est largement excédentaire et que le royaume uni continue à être le plus mauvais élève de la classe de l’EU27 suivi par la France !!! Comme quoi être en dehors de l’euro ne résous pas tous les problèmes.

Mardi 18 juin 2013 :

François Leclerc écrit :

il n’est pas inutile de lancer un pavé dans la mare, comme vient de le faire le quotidien financier français « Les Échos ». L’ensemble des structures de défaisance (bad banks) créées en Europe depuis le début de la crise logerait actuellement, selon ses calculs, environ 1.000 milliards d’actifs douteux ou illiquides (invendables). L’hypothèse d’une bombe à retardement est évoquée par un journal qui ne verse pas dans les titres à sensation en règle générale.

Quel est en réalité le choix qui se profile, que les débats en cours n’explicitent pas ? Il n’y a à terme que deux solutions :

– soit les États porteront la charge financière de ces pertes,

– soit le système financier risquera de s’écrouler si les créanciers et gros déposants sont fortement impliqués, car les banques sont débitrices ou créditrices entre elles.

On croit dans ces conditions deviner par avance la tournure que ces discussions prennent – le recours aux finances publiques – avec la circonstance aggravante d’une absence de mutualisation de la dette entre les États, ou de son plafonnement si le MES intervient. Ce qui aura comme conséquence d’amplifier les déséquilibres au sein de la zone euro, d’augmenter la dette publique et d’alourdir la charge du désendettement, avec comme seule solution de rallonger encore son calendrier déjà étiré. Ou bien même de rendre insolvables des États, avec comme seule issue de restructurer leur dette. En prenant leurs distances avec le FMI, qui le souligne avec l’exemple de la Grèce, les autorités européennes se voilent la face une fois de plus. Telle est la dynamique dans laquelle nous nous trouvons, si rien ne vient l’interrompre.

http://www.pauljorion.com/blog/?p=55020

Les CDS 5 sur l’OAT 5 ans france sont passés de 61 euros le 21 mai à 70 euros le 18 juin.

L’augmentation correspond à une hausse de plus de 15% en 1 mois… attention comme je le répète il est plus important de surveiller les produits utilisés par les bons spéculateurs, que les produits achetés par les mauvais.

Et la crise de Chypre ?

Plus personne ne parle de la crise de Chypre ?

La crise de Chypre ne fait que commencer.

Lisez cet article du mercredi 19 juin 2013 :

Chypre appelle à nouveau à l’aide.

Le président chypriote a écrit à ses homologues pour leur demander de venir en aide à la première banque du pays, Bank of Cyprus. Une invitation à revoir l’aide mise en place en avril en profondeur.

Chypre appelle à nouveau à l’aide. Le président de la république hellénophone a, selon le Wall Street Journal, envoyé une lettre aux dirigeants européens pour les appeler à «soutenir une solution de long terme concernant la liquidité de Bank of Cyprus (BoC). »

« J’insiste sur l’importance systémique de BoC non seulement pour le système bancaire, mais aussi pour l’ensemble de l’économie », ajoute Nikos Anastasiadès.

http://www.latribune.fr/actualites/economie/union-europeenne/20130619trib000771165/chypre-appelle-a-nouveau-a-l-aide.html

@klono F-20,B+2,5,G+49,UK-24 on voit le déficit commercial qui se traduit en dette. ENORME.Jamais la F ne pourra être au niveau G.

C’est fini F est définitivement esclave de G , bien joué les G , les G feront ce qu’ils veulent de leurs vasseaux.

Mercredi 19 juin 2013 :

Chypre est bien partie pour redevenir le cauchemar des Européens.

Car, pendant ce temps, l’économie chypriote se désintègre progressivement. Les prévisions de la troïka étaient de toute évidence irréalistes. Le PIB chypriote va reculer de 9 % cette année, peut-être 5 % selon le FMI l’an prochain, En deux ans, la richesse du pays sera réduite de 15 %. Même la Grèce n’a pas connu une telle cure. Les mesures d’austérité imposées par la troïka pèsent bien sûr, mais c’est surtout l’absence de vrai secteur bancaire et d’investissement en raison du contrôle des capitaux qui asphyxie l’économie chypriote. Tout ceci amène l’absence absolue de confiance dans l’avenir qui gèle encore le fonctionnement de l’économie. Et cette fois, il sera difficile de faire admettre que cette potion permettra d’assurer la « croissance future » du pays.

Quitter l’euro est-il une solution ?

En réalité, la zone euro est devenue un enfer pour Chypre. Il est désormais difficile de penser qu’une sortie du pays de l’UEM – aussi catastrophique soit-elle – donne lieu à une situation pire que celle que connaît le pays aujourd’hui. Sans doute, les Chypriotes devront-ils compter avec l’inflation générée par la dévaluation rapide de leur monnaie. Sans doute, l’Etat chypriote, devenu insolvable et incapable d’emprunter sur les marchés, devra-t-il serrer les vis. Mais, du moins, une nouvelle monnaie permettrait de faire fonctionner à nouveau l’économie, en particulier le système bancaire.

Prendre le risque de laisser sortir Chypre ?

La question se pose donc à nouveau de savoir si Chypre doit rester ou non dans la zone euro. Si l’Europe pense pouvoir régler le problème en l’ignorant, elle se trompe. Une sortie de l’île de la zone euro pourrait coûter cher à cette dernière. L’OMT, dont se vante tant Mario Draghi, le gouverneur de la BCE mais qui n’est encore qu’une menace, pourrait bien alors devoir être actionné. Les marchés seraient en effet tentés de tester la BCE sur le fameux « whatever it takes » (quoi qu’il en coûte) pour sauver l’euro de Mario Draghi. Or, ce dernier doit craindre un tel scénario, lui qui n’a pas encore, malgré ses promesses, publié le cadre légal de l’OMT (9 mois après son annonce !). Sans compter que si Nicosie quitte la zone euro, il y a fort à parier que le MES et la BCE doivent encaisser des pertes. Que l’Europe se méfie donc : la bombe chypriote est encore bourrée d’explosifs. Et c’est ce qu’a voulu dire Nikos Anastasiadès avec son appel au secours. L’ignorer serait inconscient.

http://www.latribune.fr/actualites/economie/union-europeenne/20130619trib000771239/chypre-est-bien-partie-pour-redevenir-le-cauchemar-des-europeens.html

Vendredi 21 juin 2013 :

La zone euro renforce l’architecture de l’union bancaire.

Sur les 500 milliards d’euros du Mécanisme européen de stabilité (MES), 60 milliards d’euros seront consacrés à la recapitalisation directe des banques. Ce montant pourra être révisé par le conseil des gouverneurs du MES si cela est « jugé nécessaire », a précisé M. Dijsselbloem.

http://www.romandie.com/news/n/La_zone_euro_renforce_l_architecture_de_l_union_bancaire18210620130156.asp

En réalité, le MES n’a pas les 500 milliards d’euros dont parle l’article ci-dessus.

En réalité, ces 500 milliards d’euros n’existent pas.

En réalité, le MES disposera de près de 80 milliards d’euros de capitaux propres, dont 27,1% sont financés par l’Allemagne et 20,4% par la France. Et ensuite, grâce aux fonds qu’il pourra lever sur les marchés, sa capacité de prêts s’élèvera EN THEORIE à 500 milliards d’euros en 2014.

Je rappelle les sommes que vont payer les Etats européens surendettés pour doter le MES du capital :

– Capital du MES : 80 milliards d’euros.

– Sur ces 80 milliards d’euros, l’Allemagne va devoir payer 21,717 milliards d’euros.

– La France va devoir payer 16,308 milliards d’euros.

– L’Italie va devoir payer 14,330 milliards d’euros.

– L’Espagne va devoir payer 9,522 milliards d’euros.

– Etc.

Pour aider les Etats européens surendettés, les neuneus ont créé une coquille vide, le MES. Mais pour doter cette coquille vide de 80 milliards d’euros de capital, ce sont les Etats européens surendettés qui vont devoir se surendetter encore plus !

Les Etats européens surendettés vont emprunter des milliards d’euros sur les marchés, et avec cet argent ils vont ensuite doter le MES de 80 milliards d’euros de capital !

Etape suivante : le MES va emprunter sur les marchés des sommes pouvant atteindre EN THEORIE 500 milliards d’euros. Ensuite, le MES pourra prêter ces sommes aux banques en difficulté.

La phrase qui tue : « Si besoin est, les Etats devront aussi mettre au pot avec une contribution pouvant aller jusqu’à 20% de la somme injectée dans les banques pendant les deux premières années du plan d’aide. Ce ratio sera ensuite ramené à 10%. »

Et enfin, le bouquet final, si les banques aidées ne peuvent pas rembourser les prêts accordés par le MES, la France s’est engagée à garantir 142,701 milliards d’euros !

La zone euro, c’est un suicide collectif.

Vendredi 21 juin 2013 :

Grèce : un petit parti claque la porte de la coalition.

La Gauche démocratique compte deux ministres et 14 élus.

La Bourse d’Athènes chute de 4%.

Pas d’accord sur la réouverture de la TV publique.

La Gauche démocratique (GD, ou Dimar), plus petit parti de la coalition au pouvoir en Grèce, a confirmé vendredi après-midi son intention de quitter le gouvernement d’union nationale, après l’échec des discussions sur la réouverture de la société d’audiovisuel public ERT.

Ces dissensions coïncident avec un nouveau hic dans l’application du plan de renflouement international de la Grèce, certaines banques centrales européennes rechignant à reconduire les créances qu’elles détiennent sur la dette grecque.

Le rendement des obligations à dix ans a atteint de ce fait son plus haut niveau depuis la fin avril, pendant que la Bourse d’Athènes chutait de 4% vendredi.

« Vu l’évolution de la situation et la politique suivie par le Premier ministre, la Gauche démocratique a décidé de se retirer du gouvernement », a déclaré à Reuters Dimitris Hatzisokratis, membre du comité exécutif de la Gauche démocratique, à l’issue d’une réunion extraordinaire des élus du parti.

(Dépêche Reuters)

Vendredi 21 juin 2013 :

Grèce : le parti de la Gauche démocratique quitte le gouvernement.

Le rendement des obligations à dix ans a atteint de ce fait son plus haut niveau depuis la fin avril, avec un rendement de 11,30%. Vendredi à la clôture, la Bourse d’Athènes s’effondrait de 6,11%.

(Dépêche Reuters)

L’euro plombé par la Grèce.

L’euro pâtit d’un regain de craintes sur la situation en Grèce et repart à la baisse face au dollar.

http://www.boursorama.com/actualites/l-euro-plombe-par-la-grece-622114a92d8505c9f1bb107c3b851638

Mais non, mais non : la crise est finie depuis longtemps, voyons !

PAr contre on peut être certain qu’y a pas de bulle sur les obligations grecs ou les actifs de la bourse d’Athènes

Mr Chevalier, Bernanke a t il donné le signal en piquant le ballon avec l’aiguille?

Les taux US sont en train de remonter fortement. Le 5 ans remonte plus fortement que le 10 ans (du double sur 1 semaine).

Personnellement je n’y vois pas forcément un signe grave poru le moment pour les US, mais une tension des marchés qu’ils soient obligataires ou actions.

Le vix a mis un beau trou d’air à la hausse avec un joli gap.

LEs signes de marché paraissent plus déflationnistes qu’autre chose. On ne retrace pas le chemin des liquidités.

Toutefois il reste difficile de dire pour le moment si sur les marchés actions il s’agit d’une simple prise de bénéfice ou d’un retrait d’investissements.

A suivre.

« La Deutsche Bank, qui est aujourd’hui la plus grande détentrice de produits dérivés dans le monde, (elle en détient 10 % du total mondial avec un portefeuille de 72 000 milliards de dollars, comparés à des actifs totalisant 2700 milliards de dollars [1]), a répondu à Hoenig par la voix de son directeur en chef pour les opérations financières Stefan Krause que « de dire que nous sommes sous-capitalisés n’est pas correct car si vous regardez les accords de Bâle, nous sommes aujourd’hui l’une des banques les mieux capitalisées dans le monde à la suite de notre levée de capital ». »

….

« Soulignons que Hoenig a également écorché au passage d’autres banques pour les mêmes raisons, dont nos vénérables institutions universelles françaises que sont le Crédit Agricole et la Société Générale ». »

http://olivierdemeulenaere.wordpress.com/2013/06/20/hoenig-fdic-deutsche-bank-societe-generale-et-credit-agricole-sont-en-danger/

fini votre blog Josick?

Je confirme !, d’ailleurs le Président de la République française l’a dit lors de sa visite au Japon : » il faut bien comprendre que la crise dans la zone euro est terminé ».

Alors s’il le dit, c’est que tout va bien, la crise est finie !!!.

Le fait que le leverage est l’indicateur clé de la solidité d’une banque est enfin prise en compte par les médias! Voir le lien ci-joint.Cela nous montre surtout que le système bankster européen touche à sa fin!Enfin vers une monnaie saine?Peut-être vers un mécanisme de responsabilité sur fonds propres pour les dirigeants d’organismes financiers incompétents comme en Nouvelle-Zélande?

La France connaît, depuis plusieurs années, un décrochage sans précédent de sa compétitivité. Nous ne pouvons plus nous contenter de demi-mesures ou de faux-semblants. C’est la raison pour laquelle, à l’UDI, Hervé Morin avec Jean-Louis Borloo, appellent à un vrai changement pour retrouver la croissance. Je vous invite donc à lire leur document : http://www.nouveaucentre.fr/sites/default/fck_files/file/docu_orientation_politique_UDI.pdf

Hervé Morin et Jean-Louis Borloo ont déjà parfaitement bien fait preuve de leur totale incompétence !

What sort of digicam is this? That is a really good good quality.