Barclays PLC était en cours de sauvetage par Antony Jenkins qui la dirigeait depuis fin août 2012 mais il a été obligé de démissionner brusquement le 8 juillet. Il est remplacé actuellement par John McFarlane. Les membres du conseil d’administration ont manifestement des difficultés à trouver les bonnes solutions pour résoudre les problèmes fondamentaux de la banque…

En effet, le multiple d’endettement réel (sans pondérer les actifs !) de Barclays, mon µ, le leverage en anglais, qui était encore de… 38,3 au 3° trimestre 2013, ce qui correspond à un ratio Core Tier 1 réel de 2,6 % catastrophique, est tombé à 27,5 à la fin de ce dernier trimestre soit un ratio Core Tier 1 réel de 3,6 % en nette amélioration par rapport au trimestre précédent, mais encore beaucoup trop loin des règles prudentielles d’endettement préconisées par ce bon vieux Greenspan,

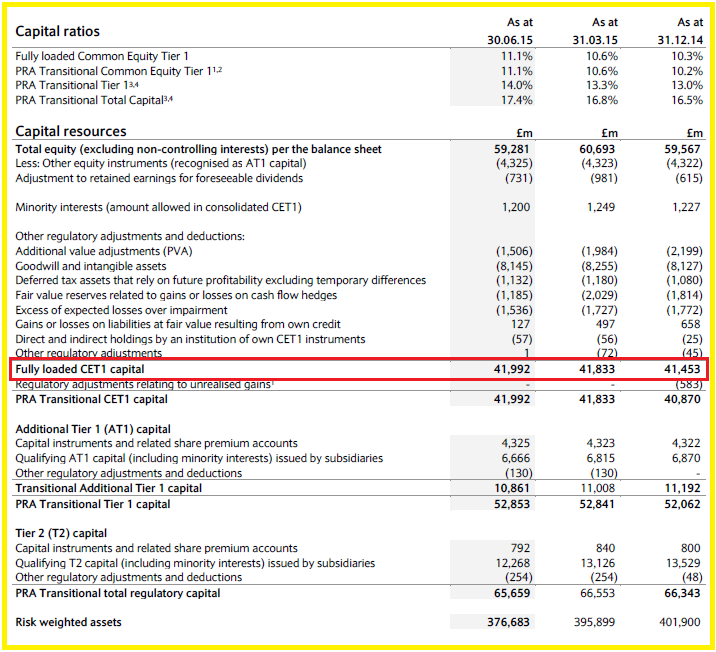

Document 1 :

| Barclays PLC | 2014 Q2 | 2014 Q3 | 2014 Q4 | 2015 Q1 | 2015 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 314,90 | 1 365,73 | 1 358,69 | 1 416,41 | 1 197,56 |

| 2 Equity | 58,068 | 59,571 | 59,444 | 60,693 | 59,207 |

| 3 Deductions | 9,921 | 10,142 | 13,104 | 14,01 | 12,383 |

| 4 Goodwill | 7,878 | 7,988 | 4,887 | 4,85 | 4,832 |

| 5 Tangible eq | 40,269 | 41,441 | 41,453 | 41,833 | 41,992 |

| 6 Liabilities | 1 274,63 | 1 324,29 | 1 317,24 | 1 374,58 | 1 155,56 |

| 7 Leverage (µ) | 31,7 | 32 | 31,8 | 32,9 | 27,5 |

| 8 Tier 1 (%) | 3,2 | 3,1 | 3,1 | 3 | 3,6 |

Sommes en milliards de livres.

Barclays PLC publie des informations satisfaisantes qui permettent de donner une image fidèle de la réalité en mentionnant le montant des véritables capitaux propres conformément à la directive européenne CRD IV,

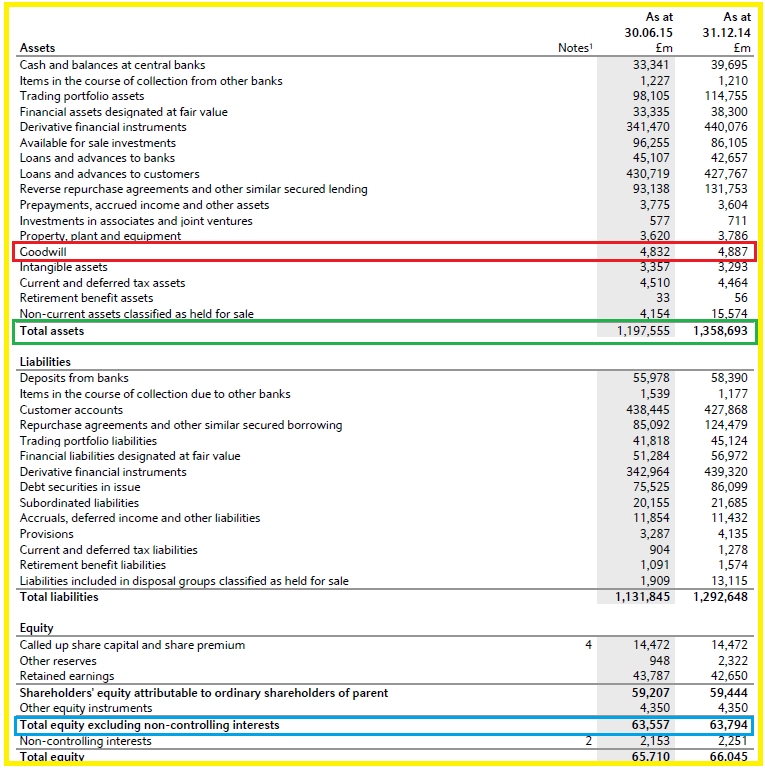

Document 2 :

Comme pour UBS, l’ancien patron de Barclays a cherché à améliorer le leverage en diminuant le total des dettes de… 219 milliards de livres par rapport au trimestre précédent (!) essentiellement par cession d’actifs (surtout dans des secteurs à risques) car il était difficile de le faire par l’augmentation des capitaux propres du fait que les bénéfices (1,6 milliards) sont trop faibles pour ce genre de sauvetage.

Le nouveau patron de la banque est bien déterminé à continuer à améliorer les fondamentaux par tous les moyens.

Il est étonnant de constater que les dirigeants de deux grandes banques européennes ont enfin décidé à prendre des mesures draconiennes pour améliorer leur leverage réel en diminuant considérablement le total de leurs dettes comme si ces big banks too big to fail étaient sur le point de sombrer dans un tsunami bancaire possible dans un avenir proche.

Document 3 :

Il faudrait augmenter le montant des capitaux propres de 67 milliards de livres ou diminuer le total des dettes de… 735 milliards ! (par cession d’actifs) pour respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, à savoir un leverage réel inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 %.

Barclays PLC fait partie des 30 plus grandes banques mondiales présentant un risque systémique, les G-SIBs (Global Systemically Important Banks) précédemment connues en tant que SIFIs (Systemically Important Financial Institutions) du Basel Committee on Banking Supervision (BCBS).

Cliquer ici pour lire les résultats de Barclays PLC d’où sont tirées ces données.

AMHA, leur but n’est pas de revenir à un leverage de 10 mais d’avoir un leverage meilleur que les banques comparables afin de ne pas être la première banque à tomber. On a vu avec la faillite de Lehman, que le principal souci était pour la première banque qui fait faillite. Les conséquences de cette faillite sont tellement importante que les suivants sont secourus et peuvent même bénéficier des restes de leur ancien concurrent… C’est un peu la parabole des deux personnes attaquées par un lion. Pour survivre il n’est pas nécessaire de courir plus vite que le lion mais plus vite que l’autre infortuné.