Pour quelles raisons 300 millions de barbares ignares vivant dans des pays indépendants et souverains qui ont été jadis les plus prospères du monde ont-ils adopté une monnaie unique ?

Pour quelles raisons les Marioles de la BCE et leurs prédécesseurs auront-ils mené des politiques monétaires létales pour ces 300 millions de barbares ignares ?

Telles sont les questions que se poseront les générations futures à propos de l’euro et de la BCE car ce qui se sera passé dans la vieille Europe continentale dépasse l’entendement.

Pourtant tout est simple !

En matière monétaire, le grand ordonnateur est la banque centrale.

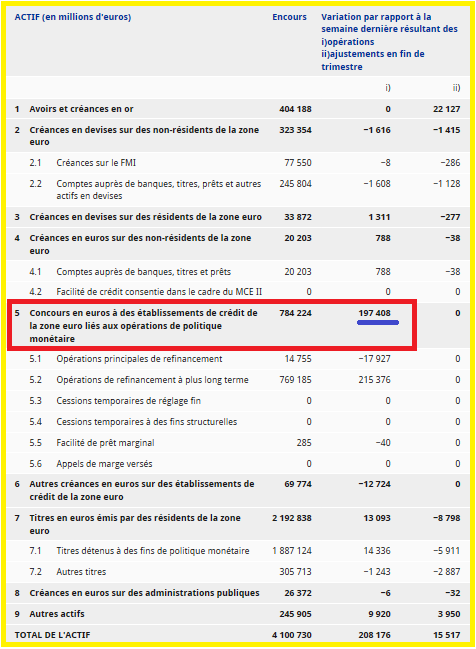

La BCE publie en principe tous les mardis à 15 heures son bilan arrêté au vendredi soir précédent, ce qui permet à tout le monde de pouvoir connaitre l’évolution de sa situation car ces données comptables fournissent normalement une image fidèle de la réalité.

Un bilan, c’est simple : c’est une suite d’additions, qui ne sont pas des opérations particulièrement complexes, que tout enfant en début de scolarisation est censé pouvoir effectuer et en comprendre la signification.

Il est ainsi possible de savoir ce que font les Marioles de la BCE…

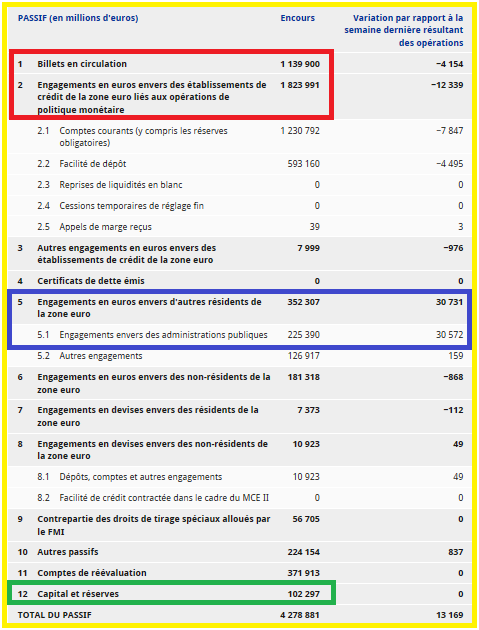

D’abord, ils prêtent des milliards d’euros à des banques de la zone : 776 milliards inscrits à la rubrique 5 de l’actif et 60 milliards à la rubrique 6,

Document 1 :

Evidemment, les formulations de ces opérations sont plutôt absconses, en particulier pour enduire dans l’erreur à l’insu de leur plein gré ces 300 millions de barbares ignares qui pourraient se demander d’abord pour quelles raisons la BCE prête quasiment gratuitement… 837 milliards d’euros à des banques !

La réponse est simple et bien connue : les banksters européens ne respectent pas les règles prudentielles d’endettement édictées par ce bon vieux Greenspan.

En conséquence, beaucoup de banques sont proches de la faillite, ce qui est bien connu de tous ces banksters, qui ne veulent pas prendre le risque de prêter à d’autres banksters leurs disponibilités excédentaires au jour le jour de peur de ne pas pouvoir les récupérer à l’échéance.

Le marché interbancaire est ainsi bloqué.

Les banques qui ont des disponibilités excédentaires ne les déposent qu’à la BCE et celles qui ont une position débitrice sont obligées d’emprunter des milliards d’euros à la BCE pour survivre encore un peu.

Le plus étonnant est que les 300 millions de barbares ignares continuent à avoir confiance en leurs banques alors que les banksters ne leur font plus confiance depuis plusieurs années !

Ensuite, les Marioles de la BCE achètent des titres : pour… 2 446 milliards d’euros !

Pour quelles raisons ?

Les réponses à cette question ne sont pas claires.

Une réponse apportée par le Mariole est plutôt déconcertante : la BCE achète des titres parce que la Fed a fait de même pour relancer la croissance aux Etats-Unis !

Cet argument n’est pas convaincant car la situation aux Etats-Unis est tout à fait différente de celle qui prévaut dans la zone : les banques américaines regorgent de disponibilités (réserves) car les entreprises américaines dégagent des bénéfices record, ce qui n’est pas du tout le cas en Europe au point que c’est la BCE qui est obligée de prêter aux banques !

Par ailleurs, ces achats massifs de titres par la BCE concourent à faire baisser les taux qui sont déjà au plus bas, et même en territoire négatif pour certains, ce qui a donc des effets fortement négatifs.

Depuis que les Mariole de la BCE ont relancé cette politique monétaire (le Q€2) la croissance de pays de la zone n’est repartie que par effet d’entrainement de la locomotive américaine, les banques de la zone posant toujours de très gros problèmes et en particulier celles d’Italie et d’Espagne.

Les 300 millions de barbares ignares auraient pu se poser une autre question d’importance majeure, et la poser aux Marioles : comment la BCE finance-t-elle ces prêts et ces achats de titres ?

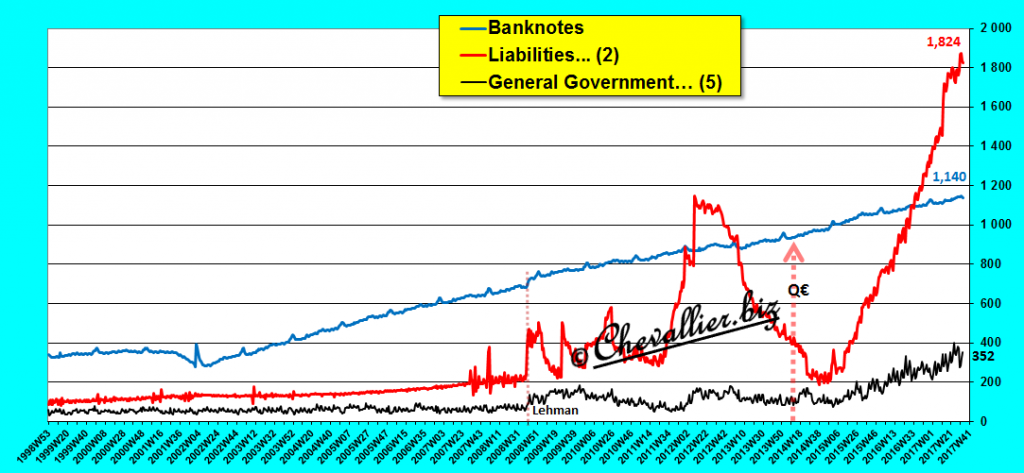

Une première réponse se trouve au passif : en imprimant pour 1 140 milliards d’euros de billets (!) grâce à la fameuse planche, grâce à 1 824 milliards de dépôts de la part de banques de la zone (re !) et à 352 milliards généreusement prêtés par de mystérieuses et anonymes administrations publiques déjà surendettées (re !),

Document 2 :

Cette réponse est en fait incohérente car ces 1 824 milliards de dépôts bancaires proviennent en grande partie des prêts de la BCE à des banques et des ventes de titres par des banques à la BCE… ce qui est donc le résultat d’une gigantesque cavalerie, la BCE jouant sur les dates de valeur pour payer les banques grâce à l’argent qu’elles reçoivent !

Pour mieux comprendre la situation actuelle de la BCE et de l’état du système bancaire de la zone, il faut prendre en considération l’évolution de ces données depuis l’origine de l’euro…

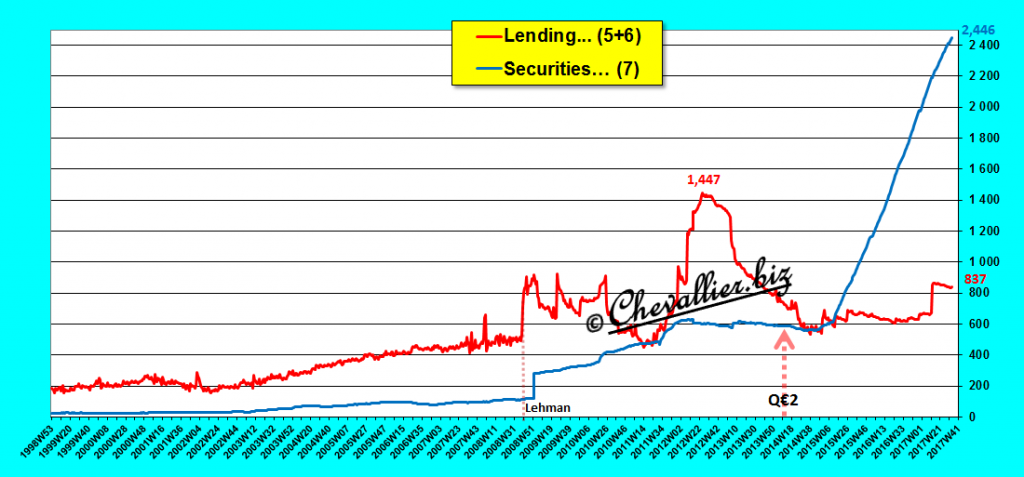

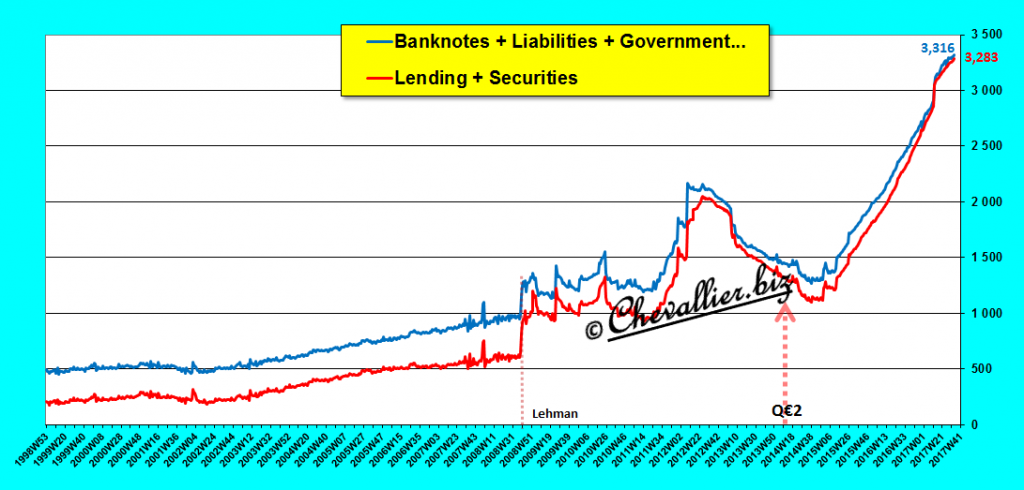

Document 3 :

On constate ainsi qu’à chaque crise bancaire, la BCE a été obligée d’augmenter fortement ses prêts aux banques : lors des turbulences financières marquées par la faillite de la banque des frères Lehman, lors de l’accentuation de la crise des banques de la zone (de 2011 à 2013) et récemment encore le 31 mars dernier, ce qui n’était pas pour un poisson d’avril mais la quatrième et dernière série de prêts à long terme sur quatre ans (TLTRO II) qui a permis à 474 banksters de recevoir gratuitement… 233 milliards d’euros supplémentaires !

Document 4 :

L’évolution des moyens de financement de ces actifs montre clairement l’explosion des dépôts des banques auprès de la BCE (qui sont pour elle des dettes),

Document 5 :

Il est évidemment indispensable de mettre en parallèle l’évolution globale d’une part des prêts accordés par les Marioles de la BCE aux banksters et leurs achats de titres et d’autre part des moyens de leur financement,

Document 6 :

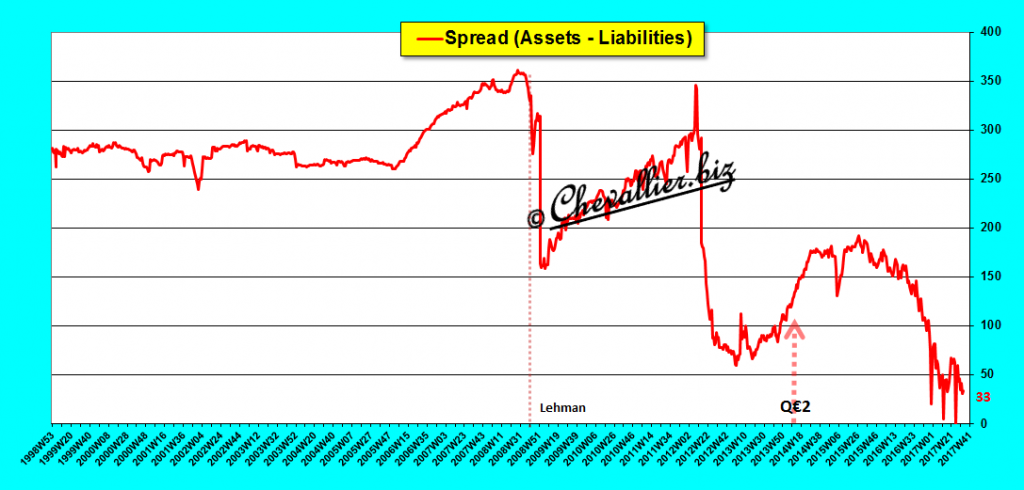

Il apparait clairement que leur écart se réduit au point de tendre vers zéro depuis fin 2016 avec même une valeur négative fin juin dernier,

Document 7 :

Par ailleurs, la BCE, qui est une banque, doit financer ses actifs comme toute entreprise par ses capitaux propres et par des dettes.

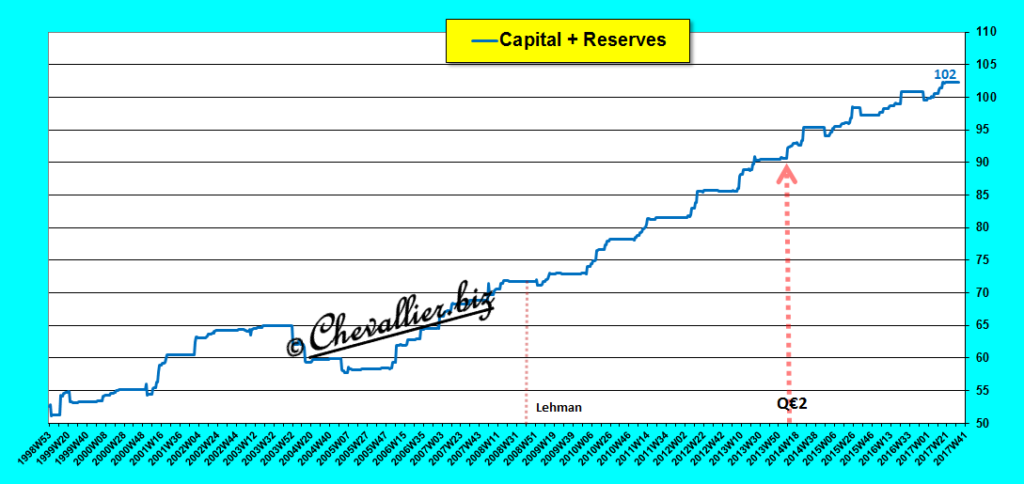

L’augmentation des capitaux propres (capital et réserves) de la BCE est a priori particulièrement louangeable…

Document 8 :

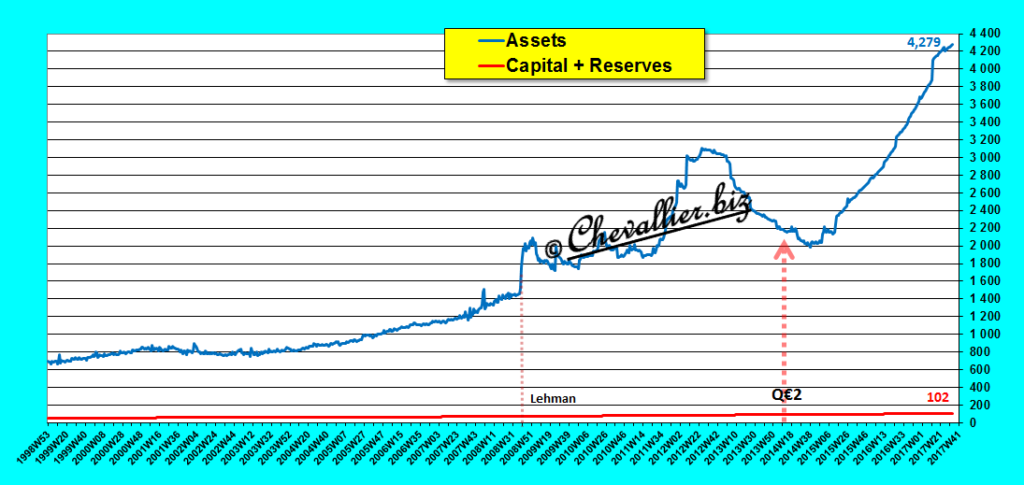

… mais dans le cas des banques, il faut toujours comparer le montant des capitaux propres (une centaine de milliards d’euros) au total des dettes (plus de 4 000 milliards !), c’est-à-dire au total du bilan moins le montant de ces capitaux propres, ce qui conduit à ce graphique édifiant,

Document 9 :

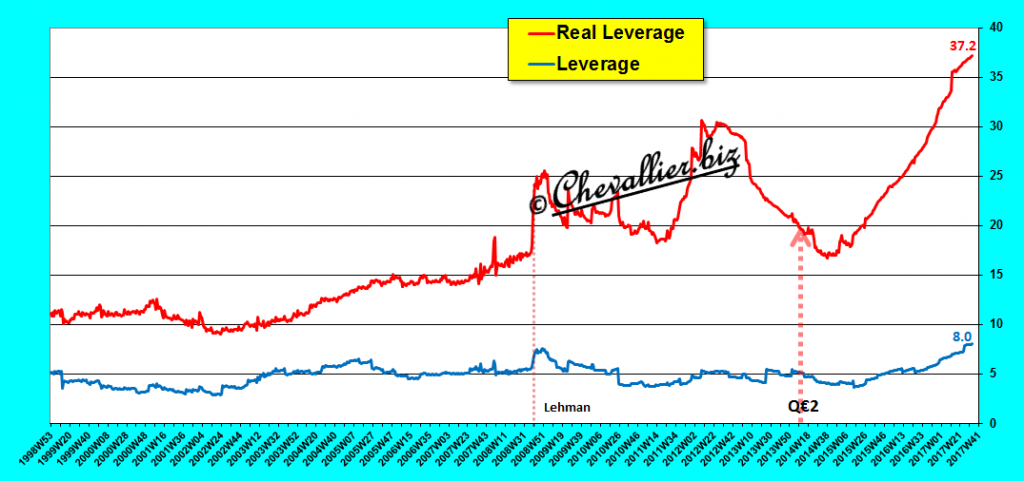

Le leverage réel de la BCE est plus précisément de 37,2 (le total des dettes représente 37,2 fois le montant des capitaux propres !),

Document 10 :

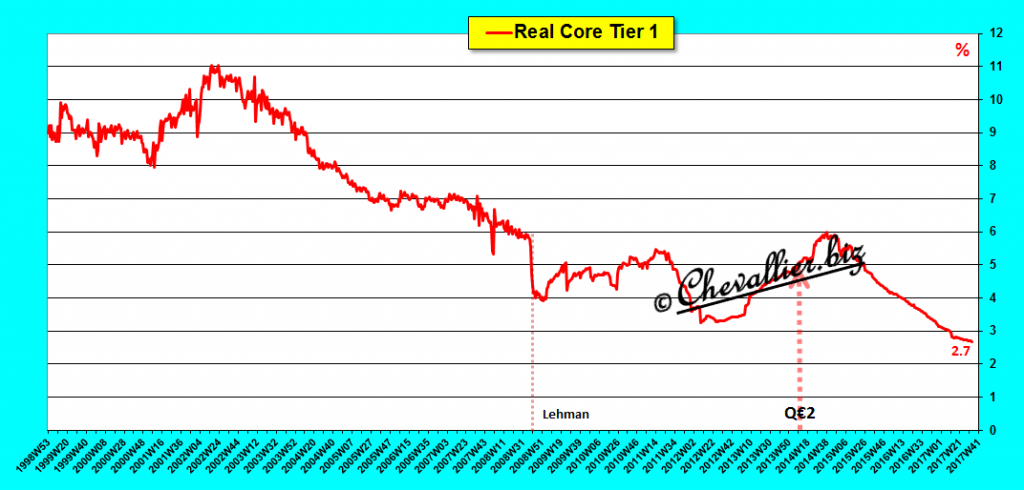

Inversement, le véritable ratio Core Tier 1 est de 2,7 % (le montant des capitaux propres représente 2,7 % du total des dettes !),

Document 11 :

Dans la mesure où les Marioles de la BCE sont chargés de surveiller les banques qui sont censées respecter les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage qui devrait être inférieur à 10, un leverage de 37 ne fait vraiment pas sérieux.

Pour rappel, la banque des frères Lehman a fait faillite avec un leverage de 32 !

Par ailleurs, une des explications données par les Marioles de la BCE pour justifier leur Q€2 est que cette politique monétaire consistant à apporter aux banques toutes les liquidités qu’elles demandent, devrait leur permettre de prêter sans limites ces milliers de milliards d’euros à leurs clients à des taux très bas pour investir, ce qui devrait stimuler les investissements, donc la croissance et les créations d’emplois.

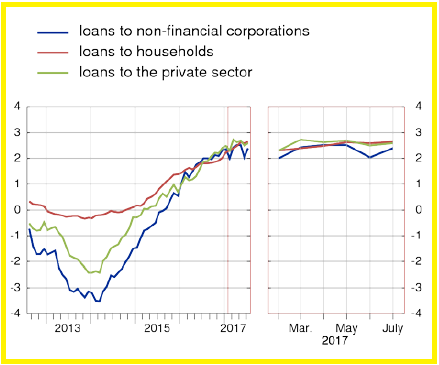

Or, d’après les communiqués et chiffres de la BCE, les crédits accordés par les banques au secteur privé n’augmentent pratiquement pas depuis 2012 : au maximum de 2,5 % actuellement d’une année sur l’autre…

Document 12 :

… alors que ce sont les crédits accordés aux administrations publiques déjà surendettées qui augmentent de l’ordre de 8 % d’une année sur l’autre !

Document 13 :

Conclusion : la BCE est une bad bank !

Par ailleurs, la Banque de France prête à des conditions particulièrement avantageuses 330 milliards d’euros à un certain nombre d’organisations, principalement des banques dans le cadre des Crédits Négociables à court et moyen terme,

Document 14 :

Conclusion: c’est tout le système bancaire euro-zonard qui est pourri !

C’est le foutoir dixit le Donald.

Je n’ai pas abordé ci-dessus un problème important.

Devinette : quel autre problème important apparait dans le bilan de la BCE (et des banques centrales dites nationales) ?

Cliquer ici pour voir les bilans de la BCE.

Cliquer ici pour voir le dernier communiqué de la BCE.

Cliquer ici pour voir les données des Crédits Négociables à court et moyen terme de la Banque de France.

Bonsoir MR Chevalier ,

Si l’économie américaine va bien pourquoi Mme Yellen ne monte pas plus les taux d’intérêt aux États-Unis .

Cordialement

JP

I know : les déséquilibres entre les banques centrales dans le système europeen

1,20 USD pour 1€. Quelle rationalité ?

Je veux bien croire que les journleux sont nuls mais j’ai du mal à croire que les investisseurs avisés le sont aussi. Quelque chose cloche qui m’échappe dans tout ça.

Il semble que l’épargne des zeureux zonards, qui représente le capital et les zinvestissements de demain, soit quelque peu fondue comme neige au soleil, par quelques trillons de degrés.

La fusion monétaire fonctionne si bien que personne, à part vous, n’a senti l’explosion finale. Avant il fallait travailler pour gagner sa vie, maintenant il faut travailler pour perdre sa vie, avec ou sans ordonnances…

Les entreprises ont tout intérêt de garder leur cache à l’extérieur de l’€urozone, et de s’endetter à mort en z€uro.

D’ailleurs, si le bitcoin explose en ce moment (4,788$), c’est que certains cherchent une sortie…d’urgence.

(Réservé à ceux qui ont de solides bases informatiques… ) Évitez votre Banque d’affaires et vos FAI internénettes, ils sont graves out de chez has been, ils pensent encore qu’une adresse IP ou une ID mac sont des données fiables… et que les Russes sont des méchants hackers !

Et que fait-on de nos sous Mr Chevallier ?

Laissez les donc aux banksters et aux zadministrations publiques : ils en ont besoin et ils sauront les utiliser, de toute façon, ils vous les piqueront !

Finalement c’est une bonne idée de transformer une partie de son patrimoine en Napoléon !

Non !

Devinette : quel autre problème important apparait dans le bilan de la BCE (et des banques centrales dites nationales) ?

le problème des Target 2 ?

Non…

une vraie logique de cavalerie, en principe c’est interdit !

pour la question : la valorisation du stock d’or

un autre problème, l’achat massif d’actions étrangères par les banques centrales : ex la BNS et les actions Apple !

1 / La cavalerie, c’est rigoureusement interdit, et fortement condamnable, surtout de la part d’une banque centrale !

2 / Oui, sur l’or, mais + précisément ?

3 / Normalement, les bk centrales ne devraient investir que dans des titres du genre bons de Trésors (nationaux évidemment), à la rigueur dans des titres hypothécaires quand ils existent comme par ex. aux US

la Fed a des certificats émis par le Trésor en contrepartie de stock d’or qui lui ont été transféré ; au bilan de la Fed, ces certificats or sont valorisés au px de 42$ l’once de mémoire !

la BCE n’a pas cet avantage elle valorise son stock au px de l’once à la cloture de l’exercice !

Ben oui pour l’or mais à condition d’être anonyme.

Idem pour l’argent.

Sinon ils enverront l’armée pour le chercher jusqu’au fond de ton trou de balle s’ils savent que tu as de l’or.

Fort knoxx, ça fait partie de l’histoire, qui se répète inlassablement.

Désolé du double post, l’or physique il va de soi.

Pas l’or en carton. Il existe plus de 100 certificats d’or pour un lingot véritable.

Et chez vous dans vos doigts, pas dans un coffre chez le bankster.

Quand le bankster va sauter, vous aurez plus accès à votre coffre soit disant personnel qui vous soit disant protège.

Ce n’est pas un avantage !

l’or ne constitue pas un avoir

Le cumul des assets sont de l’ordre de 15 trillons, non ?… Suis perdu !

Non : les actifs ne se cumulent pas !