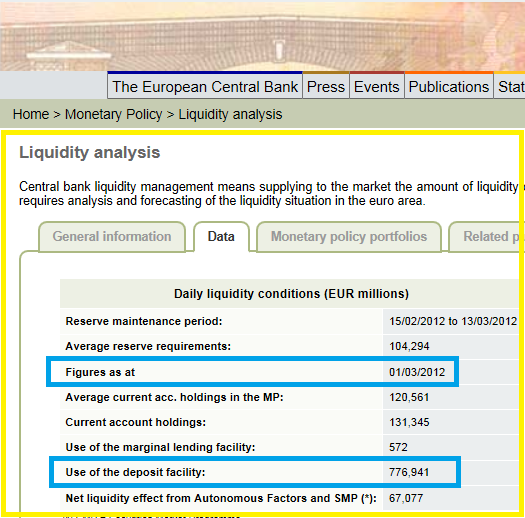

Hier soir 1° mars, des banques de la BCE ont déposé 776,9 milliards d’euros à la BCE (ce qui constitue un nouveau record, l’ancien était à 524 milliards) car elles ne veulent pas les prêter aux banques qui ont emprunté 489 milliards d’euros puis 529,5 milliards à la même BCE…

… ce qui montre une fois de plus que les dirigeants des banques de la zone euro n’ont pas confiance entre eux !

Seuls les malheureux Euro-zonards ont confiance en leurs banques. Tant pis pour eux !

L’€ folie n’a pas de limites, pour l’instant.

Tout va bien, c’est presque le printemps !

Cliquer ici pour accéder à la page de la BCE publiant cette information.

Vendredi 2 mars 2012 :

L’IIF chiffre une faillite de la Grèce à plus de 1.000 milliards d’euros.

L’organisation bancaire internationale IIF a chiffré à plus de 1.000 milliards d’euros le coût pour l’économie internationale d’un défaut incontrôlé de la Grèce, dans un rapport remis en février aux dirigeants européens, indique vendredi l’hebdomadaire grec Athens News.

Selon Athens News, l’Institut de la Finance Internationale – qui a négocié avec le gouvernement grec au nom des créanciers privés un accord de restructuration et de réduction de la dette grecque – juge que la Banque centrale européenne sera particulièrement touchée, de par son exposition à la dette grecque et les actions qu’elle devrait prendre pour éviter une contagion de la crise aux autres maillons faibles européens.

Selon l’IFF, un défaut de paiement de la Grèce menacerait directement de déstabiliser le Portugal, l’Irlande, l’Italie et l’Espagne, victimes suivantes les plus probables.

L’organisation bancaire internationale évalue les recapitalisations bancaires nécessaires à environ 160 milliards d’euros. Elle estime aussi, selon Athens News, que l’économie européenne paierait une faillite grecque par un ralentissement, réduisant les revenus fiscaux.

Ce rapport a été remis, d’après l’hebdomadaire, le 18 février aux dirigeants européens, avant qu’ils ne décident, jeudi soir, de finalement lancer le 9 mars un plan de renflouement et de désendettement du pays élaboré en octobre, si entre-temps les créanciers privés d’Athènes acceptent d’effacer un peu plus de 100 milliards de créances.

Au vu de ces traumas financiers, il est difficile de concevoir que la Grèce pourrait rester un membre fonctionnel de la zone euro en cas de défaut désordonné, note le rapport cité par le journal.

L’IFF juge également que les retombées sociales et politiques d’un défaut compromettraient l’effort de réforme mené par la Grèce à la demande de ses créanciers.

http://www.romandie.com/news/n/_L_IIF_chiffre_une_faillite_de_la_Gr_lus_de_1000_milliards_d_euros__RP_020320121046-27.asp

Oui ! Les banksters vont perdre de l’argent dans cette affaire, alors, ils font croire que les autres vont en perdre davantage ! Ils exercent une influence considérable, en particulier sur les médias condamnés à répercuter leur propagande, cf. Natixis et autres.

Je n’ai pas trouvé la news sur le site de l’IIF. J’ai vu cet article mais j’aurais bien voulu en savoir plus, en particulier sur le détail du calcul….

Oui Joël, les journaleux en parlent…. Mais ce rapport me semble de toute évidence être une… « arlésienne » !. Je pense qu’il ne faut pas entrer dans le jeu d’informations colportées sur des supposés écrits ou rapports qui sont invérifiables. Restons dans le concret !, où il y a déjà suffisamment matière à étudier et réfléchir.

Bonne journée à tous.

Mario a pris des cours chez B2, espérons qu’il fasse aussi bien, le 10 ans italien est retombé à 5%, c’est quand même mieux que JCTrichet. En plus le TLRO fait baisser l’€, il faudrait qu’il aille à 1 ou 1,1 pour que les économies du Sud repartent, mais là il y aura certainement conflit d’intérêts avec l’oncle Sam

Il faut juger sur du long terme, pour le moment je ne vois pas de résultats positifs sur l’économie réelle.

Il parvient à gagner du temps c’est une certitude.

Les propos de Mariole le Dragueur… à déguster gouleusement :

——————————————————————————————-

« Des progrès sensibles ont été réalisés à la fois dans l’aire des réformes structurelles et dans l’aire budgétaire, c’est positif », a-t-il dit.

« C’est un tableau rassurant qui reste fragile parce qu’il y a beaucoup d’incertitudes et quels pays d’Europe doivent perséverer », a-t-il dit.

« Mais pour l’instant, le tableau est bien meilleur qu’il ne l’était en novembre. »

——————————————————————————————-

…. oui, « bien meilleur », c’est sûr….

Grèce: ceci n’est pas un défaut

01 mars 2012 | Par Martine Orange

Même le très conservateur Wall Street Journal s’en est inquiété. « Un comité secret décide du sort des CDS grecs », titrait-il. L’absence de transparence, les possibilités de conflit d’intérêts, l’absence d’explication, l’impossibilité de contester les décisions, jettent plus qu’un doute sur l’association internationale des swaps et des dérivés (ISDA), expliquait-il ce matin.

Jusqu’alors personne ne s’était inquiété du fonctionnement de ce comité. Personne ne s’était ému du conflit d’intérêts permanent représenté par cette association, où les quinze banques internationales, dont Bank of America, Crédit suisse, Deutsche Bank, Goldman Sachs, JPMorgan, Morgan Stanley, UBS, BNP Paribas ou Société générale, se retrouvent juges et partie. D’un côté, elles ont la haute main sur le marché des credit default swaps (CDS), ces fameuses assurances crédit, qu’elles contrôlent à 97 %. De l’autre, ce sont elles qui décident si les assurances doivent être payées ou non. Personne ne s’était penché sur ce fonctionnement opaque, où il n’existe ni justification, ni recours. L’exemple même du capitalisme ouvert, transparent et responsable, tant vanté depuis trente ans.

Et puis, il y a eu la Grèce.

Ce jeudi matin, les membres de l’ISDA se sont réunis pour trancher l’épineuse question grecque. La restructuration de la dette grecque, prévoyant un effacement de 107 milliards d’euros sur un total de 200 milliards détenus par les créanciers privés, représentait-elle le fameux « événement de crédit » mis en avant par Jean-Claude Trichet et la BCE pour s’opposer pendant près d’un an à tout allégement du fardeau de la Grèce ?

A l’unanimité, les banquiers ont tranché : la restructuration de la dette grecque a la couleur d’un défaut, l’odeur d’un défaut mais n’est pas un défaut. En d’autres termes, les assurances ne joueront pas. Les banques n’ont pas besoin de rembourser les clients qui leur ont versé des primes pour se couvrir contre les risques sur les obligations grecques.

Une telle décision de ces banques était assez prévisible. En soi, le risque grec était limité : selon les estimations, le marché des CDS grecs est évalué à 3,5 milliards de dollars. Certaines banques – le nom de BNP Paribas est fréquemment cité – se seraient peut-être retrouvées dans des positions inconfortables en cas de remboursement. Mais le secteur financier était capable d’assumer le montant total du paiement des CDS grecs.

Seulement, la Grèce aurait créé un précédent, dont n’aurait pas manqué de s’emparer la spéculation. D’autres cas pouvaient se présenter par la suite, beaucoup plus lourds, beaucoup plus dangereux. Il aurait fallu indemniser à nouveau les clients. Les banques qui ont créé de toutes pièces en quelques années ce marché estimé à 2 700 milliards de dollars savent qu’elles en sont incapables. Elles ont encaissé les primes sans hésitation mais n’ont pas constitué en face les réserves nécessaires et normalement obligatoires pour payer en cas de sinistre financier. Estimant qu’il y avait la menace d’un désastre en chaîne pour le secteur bancaire, les membres du comité secret ont donc préféré couper tout de suite et arrêter net cet engrenage mortel.

Réactions en chaîne

En prenant une telle décision, les banques ne peuvent en ignorer les conséquences : le marché des CDS est condamné. Qui acceptera à l’avenir de payer pour une assurance qui ne rembourse jamais, même en cas de sinistre grave ? La fiction a disparu. Ces produits se trouvent donc renvoyés à ce qu’ils sont : un pur objet de spéculation financière.

Cette arme de destruction massive a cependant eu le temps de produire des dégâts immenses, envoyant au tapis la Grèce, l’Irlande, le Portugal et mettant sous tension toutes les dettes publiques. Depuis des mois, les hedge funds s’en sont donné à cœur joie sur ce terrain. Tous spéculaient sur l’activation des CDS. Achetant pour 20 de la dette grecque, ils espéraient toucher 100 au final, sans compter toutes les assurances qu’ils avaient prises sans avoir le moindre titre en face. Aujourd’hui, ils se retrouvent piégés. Furieux, ils préparent déjà la riposte. Au vu de leur puissance financière, il est possible de parier que ce sera sans merci.

S’il ne s’agissait que de règlements de comptes entre financiers, le conflit pourrait être ignoré. L’ennui est que leur terrain d’affrontement est celui des dettes publiques de la zone euro, touchant par ricochet les Etats, menaçant l’avenir des Européens. Les hedge funds vont s’empresser de se débarrasser à prix cassé de toutes les dettes sur lesquelles ils ont spéculé. Puisqu’il n’y a plus d’espoir de faire jouer les assurances, pourquoi accepteraient-ils des titres dangereux ? Le marché estimant désormais que les taux d’intérêts demandés, même prohibitifs, ne correspondent pas à une prime de risque…

Des mouvements de liquidation massive pourraient avoir lieu dans les prochaines semaines. La dette portugaise est en première ligne. Malgré les interventions de la BCE, les taux des obligations à dix ans ne sont jamais redescendus en dessous de 12 % ces dernières semaines. Ces deniers jours, ils ont recommencé à grimper au-dessus des 13 %. Dès l’annonce de la décision de l’ISDA, ils ont monté pour terminer à 13,75 %. Mais d’autres pays risquent de suivre.

La fin des CDS ne va pas être sans conséquence non plus sur les banques. A double titre. Les CDS leur servaient de couverture face aux dettes risquées dans leur bilan : il était donc inutile, selon elles, de déprécier les titres en danger. Cette fiction comptable est en train de se dissiper : comment justifier de ne pas passer les provisions nécessaires, désormais qu’il y a plus que des doutes sur la validité des assurances en face ? Echaudées par le précédent grec, les banques risquent donc de prendre la décision qui leur semble la plus prudente : vendre très vite tout le papier estimé dangereux. Les réactions en chaîne qu’espéraient éviter les membres de l’ISDA risquent donc de se produire sous une autre forme.

La responsabilité des Etats, des régulateurs dans cette ruine est immense. Jamais ils n’auraient dû tolérer la création d’un tel marché, reposant sur la pure spéculation. En 2008, dans la tourmente financière, ils avaient les moyens de reprendre les choses en main. A défaut de l’interdire, ils pouvaient imposer une réglementation stricte, et en finir avec l’opacité. Ils se sont bien gardés d’y toucher. Même quand ses effets destructeurs ont commencé à faire leur œuvre dans la zone euro, la question de son encadrement n’a été soulevée dans aucune instance, ni à la commission européenne, ni au G20. Aujourd’hui, ils se retrouvent avec des montagnes de risques et de milliards à gérer, sans trop savoir comment déminer cette bombe.

Qui acceptera à l’avenir de payer pour une assurance qui ne rembourse jamais, même en cas de sinistre grave ? !!! Oui…

Dans un sinistre domestique, si les parties décident d’un accord à l’amiable, l’assurance n’intervient pas.

On est ici dans la même situation. Je ne vois pas ou est le problème.

Et apparemment ça ne rebute personne à acheter de la dette, il suffit de regarder les adjudications et les taux d’intérêts.

ex: le 10 ans italiens http://www.bloomberg.com/quote/GBTPGR10:IND

J’ai « toujours » pris en considération les taux des bons à 10 ans et jamais les CDS car les bons sont + fiables a priori et… a posteriori !!!

Celà me rappelle une drôle d’histoire récente dans le même genre…. » subprime » çà s’appelait……….

Ce n’est pas la même chose…

Oui, je sais. Ma réflexion était axée sur l’absence de transparence, le fonctionnement opaque, le non respect des règles et contrats.

« loans create deposits » : ça marche aussi pour la banque centrale !!

Tout est simple… ;o)

Le Titanic « ZONE EURO » est en train de couler !

Sauve-qui-peut !

C’est chacun pour soi !

Chacun cherche à sauver sa peau, maintenant !

C’est chacun pour sa peau !

Vendredi 2 mars 2012 :

L’Espagne revoit son déficit à la hausse, crise en vue avec l’Union Européenne.

Le chef du gouvernement espagnol Mariano Rajoy a averti vendredi que l’Espagne ne pourrait pas respecter ses engagements de réduction du déficit public, au risque de provoquer une crise avec ses partenaires européens à l’issue d’un sommet européen marqué par la signature d’un Pacte de discipline budgétaire.

« L’objectif de déficit public sera pour cette année de 5,8 % du Produit intérieur brut », a-t-il annoncé au cours de sa conférence de presse, prenant tout le monde de cours. Or l’objectif imposé était de 4,4 % pour 2012.

« C’est un très mauvais signal au moment où l’Europe s’engage à plus de discipline budgétaire », a confié à l’AFP le représentant d’un des 27 Etats de l’UE. « Il revient à la Commission européenne de réagir », a-t-il ajouté.

Mariano Rajoy n’a informé personne de son intention de briser le Pacte de discipline budgétaire quelques heures seulement après l’avoir signé avec 24 de ses homologues.

« Je n’ai pas informé les présidents et les chefs de gouvernement parce que je n’ai pas à le faire. Il s’agit d’une décision souveraine que nous Espagnols, nous prenons », a-t-il soutenu au cours de sa conférence de presse.

http://www.boursorama.com/actualites/l-espagne-revoit-son-deficit-a-la-hausse-crise-en-vue-avec-l-ue-3cd6f31c81e0e3f2f1ff8133f2da76ee

Dexia (DCL) fait appel offre titres subordonnés…. Quesaco?

Vous voyez une banque centrale dont le bilan s’ameliore et vous hurlez au loup? Il ne vous est jamais venu a l’esprit que la BCE collectait un maximum de depots pour garantir le futur MES?

Non !