Une mise au point s’impose à propos de cette histoire de coronavirus après l’analyse des comptes des banques européennes publiés pour le 3° trimestre 2020…

Pour rappel, parmi tout ce qui a été écrit et dit depuis bientôt un an sur cette histoire de coronavirus, il faut d’abord retenir ce qu’a déclaré le Professeur Luc Montagnier : ce coronavirus est une invention des virologues chinois qui avaient réussi enfin à trouver un vaccin efficace contre les coronavirus qui sévissent endémiquement dans leur pays.

Ses sources sont parfaitement fiables : ce sont les résultats des travaux de virologues de référence qui ont analysé le génome de ce covid-19 dans différents laboratoires dans le monde.

Ensuite, tout le monde a pu constater qu’il y a eu une manipulation gigantesque des opinions publiques mondiales pour faire croire que ce virus est très dangereux, qu’il faut impérativement confiner les populations, les vacciner au plus tôt, etc.

Ceux qui ont ainsi manipulé les opinions publiques mondiales sont ceux qui manipulent habituellement les informations en faveur de la mondialisation, de la liberté des migrations, de la disparition des nations et de leurs frontières, du réchauffement climatique, etc.

Le Donald est un farouche adversaire de ces gens-là.

Ces manipulateurs d’informations et d’opinions publiques ont donc voulu le flinguer en créant cette crise économique grave ainsi provoquée par eux-mêmes car, en cas de récession, les électeurs américains ne votent jamais pour la réélection de leur Président.

Il est fortement probable qu’ils aient atteint ce premier objectif car les recours qui seraient déposés par le Donald et ses partisans ont peu de chances d’inverser les résultats de l’élection publiés par les médias…

Le deuxième objectif était de flinguer la vieille Europe en tendant un piège aux dirigeants des pays européens qui y sont tombés : ils ont singé les Chinois qui ont confiné une partie de leur population à Wuhan et aux alentours, ce qui est une solution qui n’a jamais été utilisée pour mettre fin à une épidémie virale… qui peut être soignée rapidement et simplement par les solutions mises au point par le Professeur Didier Raoult.

La première conséquence de ce confinement est la chute dramatique de la création de richesse en Europe mais la deuxième est pire encore : les banques européennes qui étaient déjà fortement sous-capitalisées ont maintenant des capitaux propres… négatifs, c’est-à-dire qu’elles auraient déjà dû être déclarées en faillite ce qui conduit inévitablement à un tsunami bancaire en Europe !

Ce ne sera pas la fin du monde, ni le Grand Reset ni un truc comme ça, ce sera juste un effondrement de l’Europe en temps de paix alors que l’avenir s’y annonçait radieux…

***

Je reprends ci-dessous une partie de mes analyses précédentes montrant clairement à partir de l’analyse des comptes de deux big banks, Société Générale et UBS, comment et pourquoi ces banques ont des capitaux propres négatifs, ce qui demande un peu d’attention…

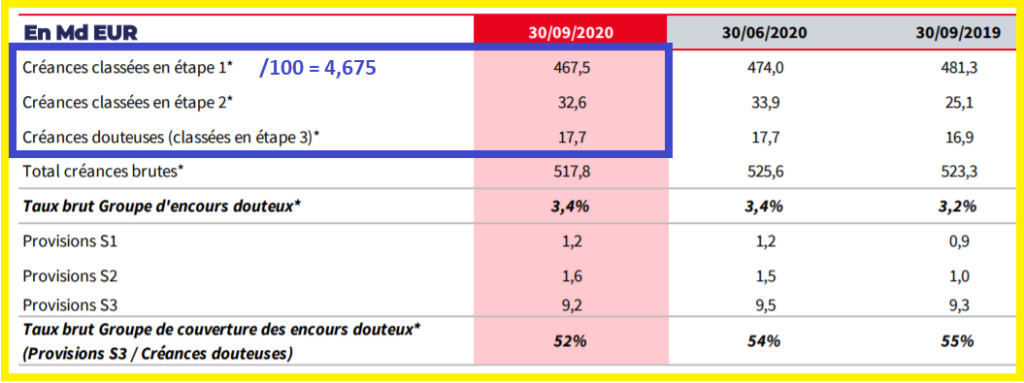

Le fait nouveau et important est la publication le 5 novembre dans les comptes de la Générale du 3° trimestre 2020 d’un tableau donnant précisément les montants des trois catégories de risques de prêts dans le cadre des règles comptables IFRS 9 et de leurs provisions,

Document 1 :

C’est la première fois qu’un tel tableau est publié dans les comptes d’une des quatre big banks françaises.

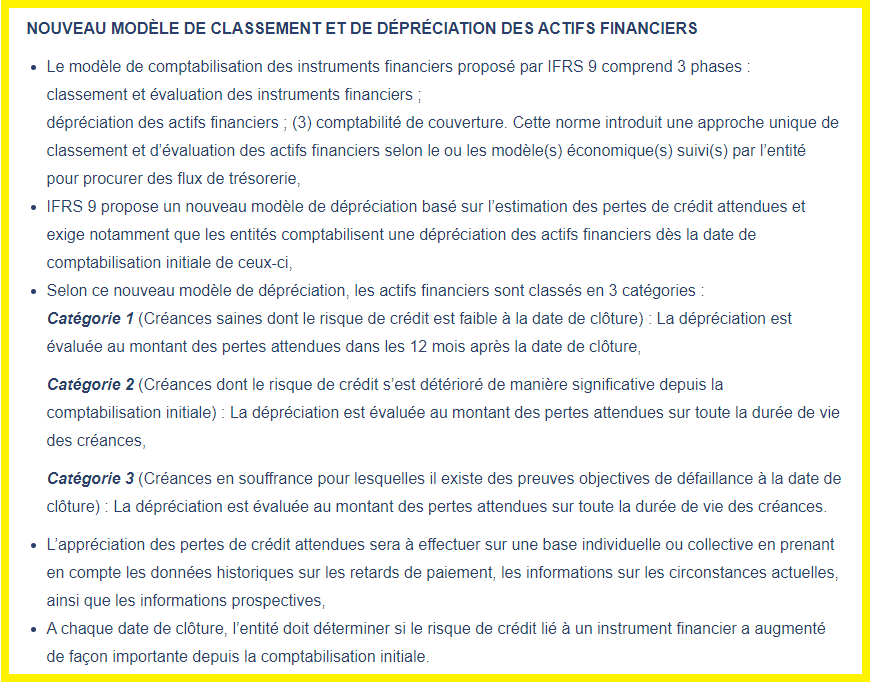

Le cabinet comptable Jegard et Creatis met en ligne des explications très claires sur ces trois catégories de risques de prêts dans le cadre des règles comptables IFRS 9,

Document 2 :

En catégorie 1 (Stage en anglais), sont comptabilisées les créances réputées saines, c’est-à-dire celles qui sont considérées comme étant sans risques… a priori.

Le problème est qu’a posteriori BNP-Paribas a constaté et publié que les pertes se montent finalement à 1 % du montant de ces prêts bruts ainsi définis !

Pour rappel, l’avenir est toujours incertain et aucune créance n’est donc certaine, ou autre formulation : toute créance peut être considérée comme incertaine !

En catégorie 2 sont comptabilisées les créances dont les risques se sont détériorés, ce qui signifie que les banques sont censées y inclure les pertes sur les prêts qui étaient considérés précédemment comme étant sans risques mais qui doivent être considérés comme étant risqués après cette histoire de coronavirus.

La situation actuelle montre clairement qu’il est évident que ce type de créances est appelé à exploser !

En catégorie 3 sont comptabilisées les créances pour lesquelles existent des preuves objectives de défaillance.

Ce type de créances est actuellement artificiellement minimisé par la bande du Mignon poudré et par la BCE ainsi que par d’autres autorités qui ont tout fait pour retarder les faillites d’entreprises.

Les banksters ont donc été encouragés à ne pas transcrire dans leurs comptes les pertes réelles prévisibles pour ne pas affoler en particulier les investisseurs crédules, c’est-à-dire ceux qui font confiance aux autorités.

Pour rappel, les big banks américaines ont doublé le montant des provisions sur les créances dites douteuses en français, Non Performing Loans, NPL en anglais, par rapport aux montants publiés fin 2019 car la règle CECL (Current Expected Credit Losses) les oblige à comptabiliser à leur juste valeur (et en totalité) les pertes futures attendues sur les prêts octroyés à leurs clients dès qu’elles sont plausibles.

Dès lors, il faut combiner les deux sources de comptabilisation (l’IFRS 9 et les banques américaines) pour donner une image fidèle de la réalité de la situation de ces big banks européennes too big to fail.

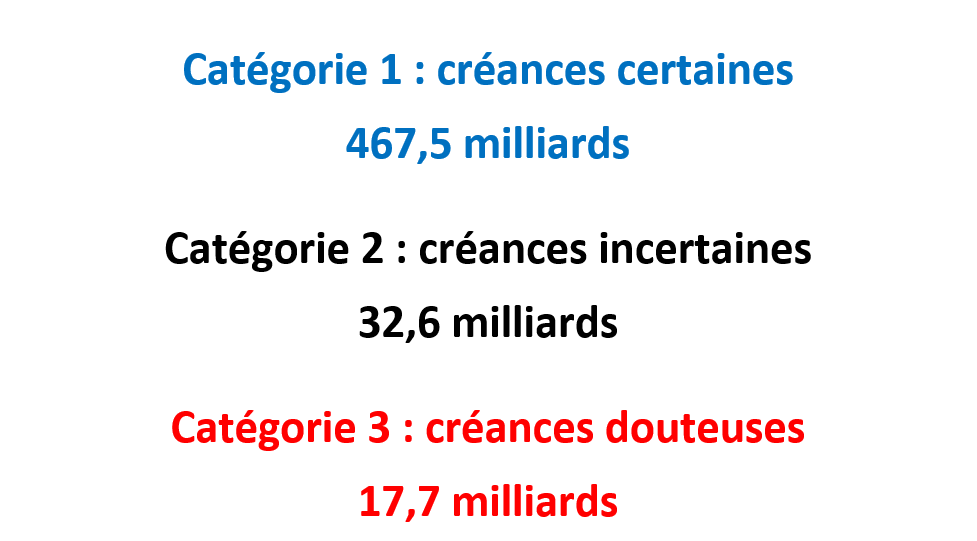

Les créances bancaires sont ainsi réparties en trois catégories de risques sur les prêts octroyés : les créances pouvant être considérées comme étant certaines (… à 99 % !), les créances dites incertaines et les NPL.

Evidemment, la répartition de ces créances dans ces trois catégories est discrétionnaire, c’est à dire qu’elle dépend de leur estimation, arbitraire, par les banksters eux-mêmes qui les minimisent…

Pire : jusqu’à présent, les banksters français n’ont jamais publié les montants des prêts en catégories 1 et 2. Seuls les montants des créances en catégorie 3 étaient publiés et en partie provisionnés !

Les banksters de la Générale répartissent ces créances de la façon suivante,

Document 3 :

Les pertes prévisionnelles sur les prêts en catégorie 1 étant réputées être de l’ordre de 1 % du total des créances brutes devraient générer des pertes de 4,675 milliards d’euros.

Le total des pertes ainsi évaluées est de 45 milliards d’euros.

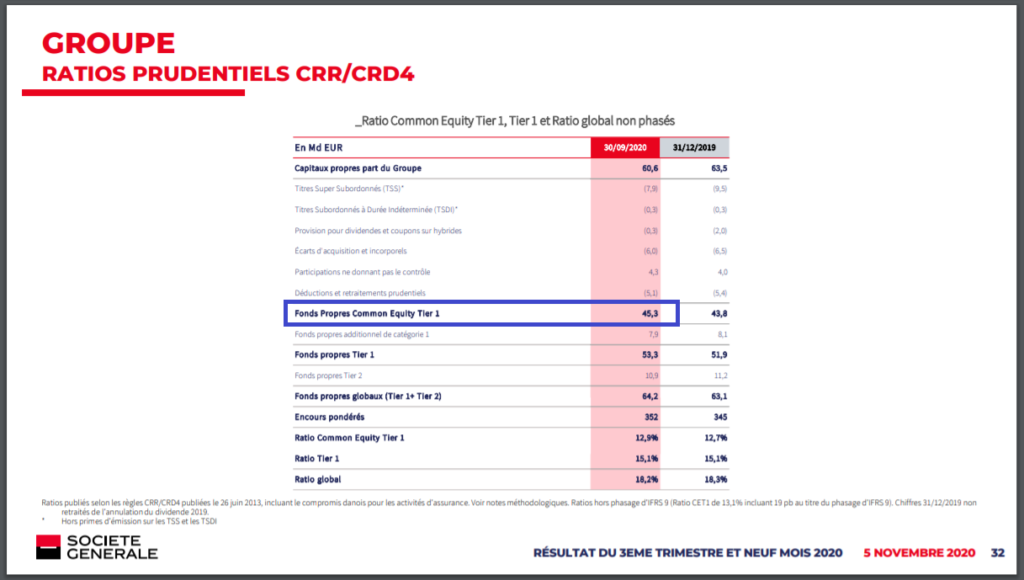

Or, le montant des véritables capitaux propres de la Générale est d’après les comptes publiés, Fonds propres Common Equity Tier 1, de… 45,3 milliards d’euros,

Document 4 :

Seuls, 12 milliards d’euros sont provisionnés en S1, S2 et S3 (1,2+1,6+9,2).

Conclusion : les capitaux propres tangibles de la Générale sont presque à zéro (12 milliards d’euros) en appliquant normalement l’IFRS 9 d’après les chiffres publiés par les banksters eux-mêmes !

Ces évaluations sont en fait volontairement minorées car le montant des pertes prévisionnelles sur les prêts était de l’ordre de 45 milliards d’euros fin 2019, c’est-à-dire avant cette histoire de coronavirus.

En reprenant l’augmentation des provisions des big banks américaines, 45 multiplié par 2, ça fait… 90 milliards de NPL qui auraient dû être provisionnés en 2020 par la Générale !

Dans ces conditions, la Générale est indubitablement en faillite, quelles que soient les modalités de calculs des NPL !

***

Autre exemple édifiant et encore mieux documenté : celui d’UBS…

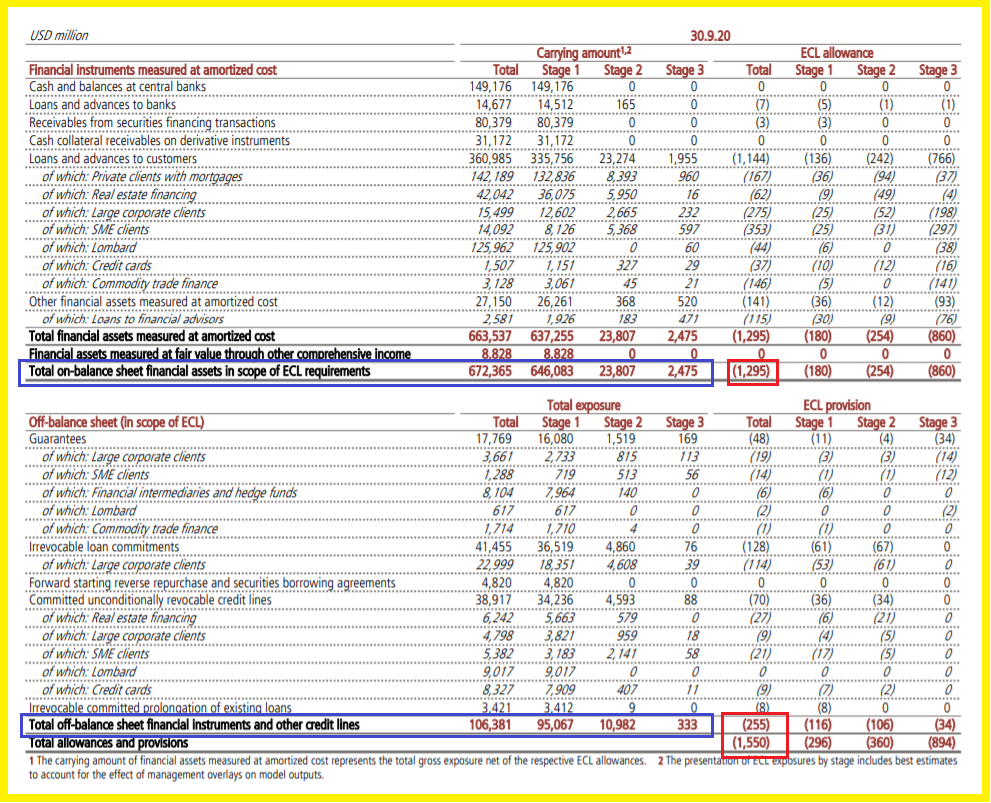

La note 10 du bilan du 3° trimestre d’UBS détaille les montants des pertes prévisionnelles dans le cadre des règles comptables IFRS 9 qui distinguent les 3 catégories (Stages) de risques de NPL (encadré en bleu) ainsi que les montants des provisions (encadré en rouge) pour ce qui concerne les actifs financiers inscrits au bilan et les instruments financiers hors bilan (Off),

Document 5 :

En reprenant ces données dans un tableau incluant des pertes supplémentaires de 1 % sur les créances réputées certaines, les NPL se montent à… 55,273 milliards de dollars provisionnés pour 1,550 milliard (Allowance…), ce qui correspond à… 53,823 milliards de pertes non comptabilisées au bilan !

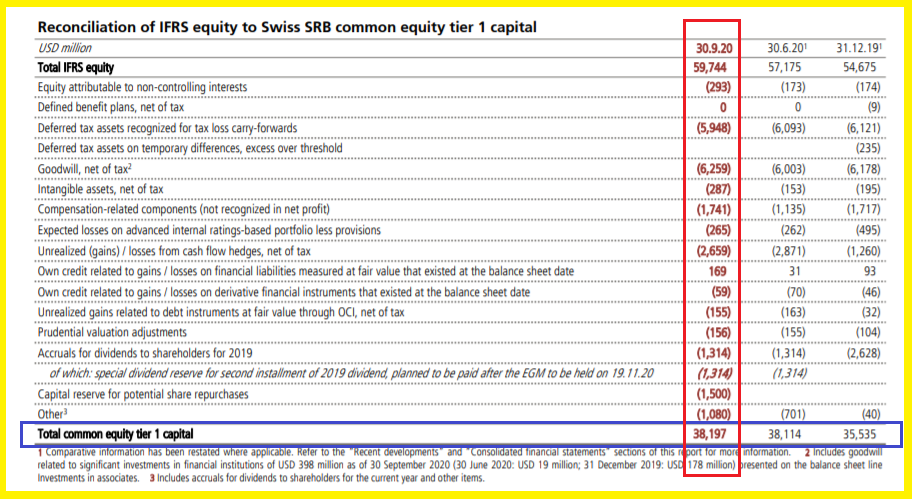

Comme le montant des capitaux propres tangibles est de 38,197 milliards de dollars (en fait 41,775 milliards compte tenu des actions d’auto-contrôle), les capitaux propres d’UBS publiés auraient dû être publiés en étant… négatifs ce qui aurait dû obliger les dirigeants de la banque à se déclarer en faillite !

Document 6 :

***

Par ailleurs, cette analyse est confirmée par la comparaison des données d’UBS avec les bilans des big banks américaines qui, elles, respectent les règles comptables internationales en publiant des créances nettes qui donnent une image fidèle de la réalité : ces banques US ont doublé les montants de leurs provisions sur les NPL entre fin 2019 et le 3° trimestre 2020 !

Or, ces NPL réels mais non publiés d’UBS pour le 3° trimestre 2020 ont doublé par rapport à leurs montants (certifiés) publiés à la fin de l’exercice 2019, c’est-à-dire avant cette histoire de coronavirus.

En effet, le montant de ces NPL était alors de 28,237 milliards de dollars provisionnés pour 1,029 milliard…

Document 7 :

… ce qui correspond à des NPL non provisionnés de 27,208 milliards,

Le montant des NPL réels mais non publiés d’UBS du 3° trimestre 2020 de 55,273 milliards de dollars est quasiment le double de celui qui était atteint fin 2019, à savoir de 28,237 milliards de dollars… ce qui rejoint ce qui est constaté dans les big banks américaines qui ont doublé leurs provisions pour couvrir les risques de ces NPL évalués à leur juste valeur !

Ainsi, toutes mes analyses sont concordantes et elles sont confirmées par les banquiers américains et par les banksters européens…

***

Cliquer ici pour voir la page du cabinet Jegard-Creatis expliquant les règles d’évaluation des NPL.

Cliquer ici pour voir les résultats de la Générale de ce dernier trimestre.

Cliquer ici pour voir mon article précédent sur les exploits des mécanos de la Générale.

Cliquer ici pour lire le rapport financier du dernier trimestre d’UBS.

Cliquer ici pour lire mon article précédent sur les résultats d’UBS.

© Chevallier.biz

Bonjour,

Pour vous, ces NPL et creances incertaines doivent toutes etres considerées comme ayant une esperance de recouvrement de 0%?

Merci

Ce n’est pas pour moi, mais c’est l’application des règles qui… ne sont pas appliquées !

Passez au feu rouge devant des flics, pour voir…

Bonsoir,

Votre site présente des lenteurs, n’aurait-il pas chopé un virus ? Par les temps qui courent….

Oui !

Mon site est victime depuis quelque temps de nombreuses attaques qui rendent l’accès très lent,

Normalement, ce problème (bien identifié) devrait être résolu prochainement…

Sur votre raisonnement qui est globalement très juste, hormis le fait que les provisions sont des supputés, et tant que les pertes ne sont pas constatées de manière certaine, on peut y mettre ce que l’on veut. A partir de la perte de la moitié du capital la société doit accomplir des formalités (avertissement des tiers, convocation d’une assemblée générale extraordinaire, etc..) et indiquer la procédure de reconstitution des fonds propres. Donc SG = 45 M€ de FP, donc en dessous de 22.5 M€ = procédure. C’est bien pour cela que ce qui est déclaré reste en dessous de cette valeur, et qu’elle peut continuer à rénumérer les actionnaires. Il faut encore attendre un peu…

… les provisions sont des supputés : non !

Les règles IFRS sont claires, cf. le rappel que j’ai fait !

Ce sont les banksters européens qui ne respectent pas les règles avec l’accord de leurs superviseurs !!!