Le principe de la comptabilité en partie double est incontestablement l’invention la plus importante faite par les hommes depuis qu’ils existent car il rend possible depuis plus de 5 000 ans le développement des échanges internationaux sur de très longues distances, ce qui permet d’augmenter globalement leur richesse, en particulier grâce aux banques qui mettent en relation l’offre et la demande d’argent.

Les gains de productivité depuis la révolution industrielle et plus récemment depuis l’ouverture des marchés ont accéléré la création de richesse(s).

Dans la mesure où il n’y a pas de création monétaire, ce qui est le cas aux Etats-Unis et dans beaucoup d’autres pays dans le monde où l’argent est sain, il est donc normal que l’offre d’argent augmente globalement.

L’optimum économique est atteint lorsque les marchés monétaires fonctionnent normalement, c’est-à-dire quand l’offre et la demande d’argent coïncident logiquement.

Dans ces conditions, il est donc normal, et même indispensable que les dettes augmentent dans le monde, c’est-à-dire la demande d’argent (au fur et à mesure que l’offre augmente car les marchés sont très ouverts).

La rencontre entre l’offre et la demande d’argent se fait à un certain prix : c’est le taux d’intérêts, c’est-à-dire le prix auquel les titulaires de capitaux acceptent de les prêter et les investisseurs de les emprunter (c’est le prix de l’argent).

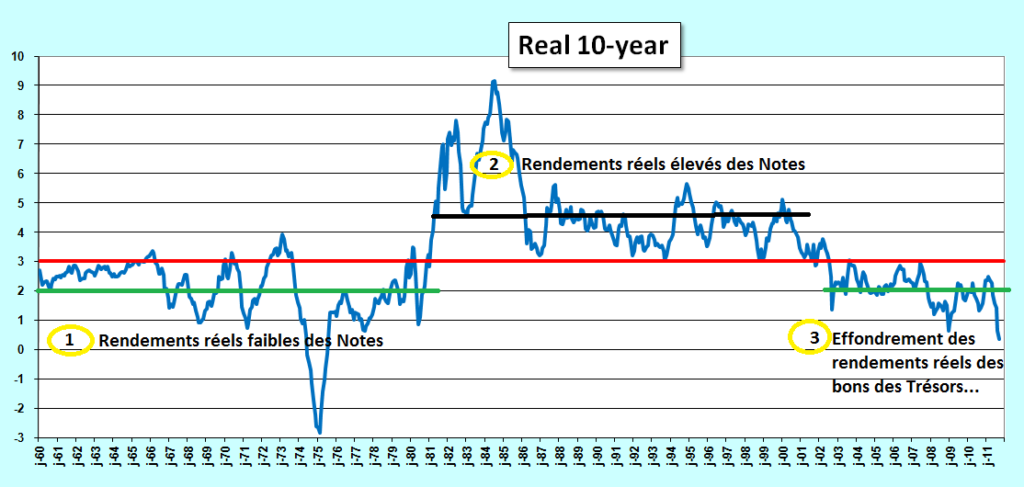

Les bons des Trésors des pays développés sont à la base de tous les marchés de capitaux et l’évolution relative de leurs rendements réels (corrigés par l’inflation) joue un rôle fondamental.

Les rendements (réels) des bons à 10 ans des Trésors sont la référence mondiale, et en particulier ceux qui sont les plus recherchés : les Notes des Etats-Unis.

La situation est optimale quand les rendements réels de ces bons du Trésor américain sont faibles (aux alentours de 2 %, périodes 1 et 3) car les placements sans risques de père de famille que sont les bons des Trésors ne sont pas rentables (ils ne sont pas créateurs de richesse car les Etats ne créent pas de véritable richesse),

Document 1 :

Les placements en actions sont alors les plus rentables car ils sont normalement d’un rendement réel de l’ordre de 3 à 5 %, voire davantage dans les entreprises innovatrices bien gérées qui créent de la valeur comme c’est souvent le cas aux Etats-Unis.

La période 2 (d’inflation, de 1981 à 2002) a été défavorable aux investissements (en actions) créateurs de valeur et bénéficiaire pour les investissements (inutiles voire nuisibles) en bons de Trésors.

La politique monétaire menée par le bombardier furtif B-2, Ben Bernanke, est donc une très grande réussite car la rentabilité des placements en bons des Trésors est très basse et tend vers zéro aux Etats-Unis et ailleurs dans le monde (elle est même négative sur certaines échéances pour ceux de la Suisse !) mais elle repose sur une particularité : les marchés financiers fonctionnent mal. En effet, ce sont souvent les banques centrales qui jouent leur rôle en assurant l’indispensable circulation de l’argent.

Ainsi, les institutions financières américaines disposent de trésoreries abondantes qu’elles placent auprès de la Fed car elles sont tétanisées par les risques d’effondrement de la zone euro. La Fed utilise ces dépôts pour acquérir (logiquement à leur place) des bons du Trésor (et d’organismes hypothécaires) pour un total de… 2 647 milliards de dollars selon les chiffres de son dernier bilan hebdomadaire.

La situation est différente dans la zone euro. En effet, comme beaucoup de banques sont proches du défaut de paiement, surtout en dollars, les marchés financiers sont paralysés. Les banques ne se prêtent plus d’argent car elles n’ont plus confiance entre elles : elles ne prêtent leurs disponibilités qu’à la BCE qui en retour prête cet argent aux banques qui en demandent. Cet ersatz de marché interbancaire porte sur 650 à 700 milliards selon les chiffres des bilans hebdomadaires de la BCE.

Dans ces deux cas, dans la zone euro et aux Etats-Unis, il n’y a pas de création monétaire par les banques centrales (comme le répètent inlassablement tous les idiots inutiles) mais circulation d’argent dans les circuits financiers par l’intermédiaire des banques centrales.

Le seul gros problème est celui de la création monétaire qui s’est produite dans la zone euro avec l’hypertrophie de l’agrégat M1 qui se monte à 4 770 milliards d’euros, la moitié du PIB annuel contre 15 % environ pour les Etats-Unis.

Ce sont ainsi plus de 3 000 milliards d’euros d’argent non gagné qui circulent en Europe, et donc dans le monde puisque les marchés financiers sont très ouverts.

Tant que cette bulle n’aura pas éclaté, les tensions perdureront sur les marchés.

Remarques complémentaires…

1 / Les dettes publiques augmentent en Europe et aux Etats-Unis mais comme l’argent est abondant, les taux sont encore à un niveau très bas. Si cette demande continue à augmenter, les taux monteront.

Il en sera de même quand les investisseurs estimeront que certains Etats, aujourd’hui considérés comme solvables, seront considérés comme risquant de ne plus pouvoir rembourser normalement leurs dettes comme c’est le cas actuellement pour la Grèce (34 % pour le 10 ans !).

Seules les analyses monétaristes permettent d’anticiper ces évolutions qui ne sont actées que tardivement par les marchés et finalement par les agences de notation (elles ne font que constater ce que les bons spéculateurs avaient détecté les premiers en retirant leurs capitaux des bons des Trésors à risques dont les rendements augmentent par rapport à ceux qui sont les plus sûrs, ceux du Trésor helvète).

2 / Les pays dont la balance commerciale est fortement déficitaire comme les Etats-Unis et le Royaume-Uni rééquilibrent normalement leur balance des paiements en attirant des capitaux du monde entier car leur place financière est considérée comme attractive.

Les cochons de pays du Club Med, dont la France, qui ont des balances commerciales fortement déficitaires et qui n’attirent pas des capitaux de l’étranger sont obligés d’emprunter des dollars par l’intermédiaire de l’euro système mais comme la BCE manque de réserves en cette devise, elle est maintenant obligée d’emprunter plus de 50 milliards de dollars à la Fed. Ça ne peut pas durer éternellement…

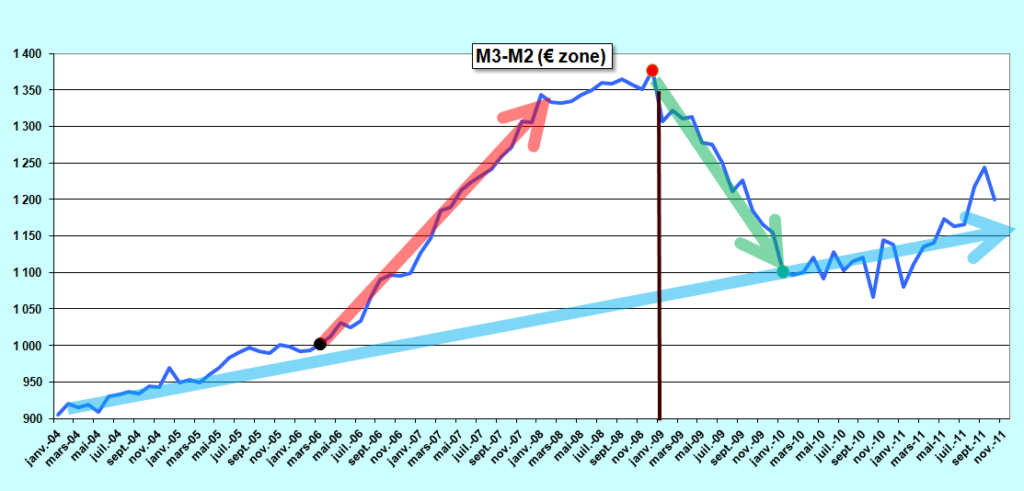

3 / La bulle qui s’était développée en M3-M2 a éclaté avec la crise dite des sub-prime et à la suite de la faillite de la banque des frères Lehman comme le montre le dégonflement de cet agrégat en €URSS qui varie en concordance avec celui des Etats-Unis dont les chiffres de M3 ne sont plus publiés depuis l’entrée en fonction de B-2 à la tête de la Fed pour empêcher les bons analystes de disposer de ces informations indispensables,

Vendredi 16 décembre 2011 :

La zone euro semble sombrer un peu plus chaque jour dans le chaos.

Alors que les agences de notation semblent se régaler à rétrograder les notes des établissements financiers, la Banque centrale européenne (BCE) a publié vendredi des chiffres démontrant que le montant des créances douteuses détenues par les banques européennes était en hausse. Ces dernières représentent désormais plus d’un quart de leur capital.

Selon les données arrêtées fin juin, concernant 4.700 banques européennes, les mauvaises créances représentent l’équivalent de 27 % du capital des banques selon la définition des ratios prudentiels.

En 2010, le taux s’élevait à 25 %, il était de 20 % en 2009.

Une bonne nouvelle tout de même : parallèlement, les banques semblent avoir renforcé leurs bilans. Les ratios moyens de solvabilité se sont en effet établis à 13,8%, en 2011 contre 13,2% un an plus tôt, tandis que leur ratios fonds propres durs sont passés de 10,1% à 10,9%.

Des chiffres publiés alors que les analystes sont de plus en plus nombreux à redouter que les sources de crédit se raréfient.

Le cas échéant, les banques pourraient décider de réduire fortement les prêts accordés, afin de pouvoir demeurer – voire être – en conformité avec les nouvelles règles qui rentreront en vigueur l’an prochain.

Mais le pays qui pourrait inquiéter les marchés sur ce domaine constitue encore et toujours l’Espagne.

Depuis l’explosion de la bulle immobilière en 2008, les établissements bancaires espagnols détiennent en effet quelque 1 000 milliards d’euros de créances immobilières.

Or, selon Danielle Schweisguth, économiste spécialiste de l’Espagne à l’Observatoire français des conjonctures économiques (OFCE) interrogée par France24, « si on ne prend en compte que les prêts bancaires accordés aux promoteurs immobiliers, il y a entre 80 milliards et 100 milliards d’euros de créances douteuses ».

Ajoutant que le Parti populaire désormais au pouvoir en Espagne cherche actuellement à extraire les dettes douteuses des bilans des banques en vue de les réunir dans une sorte de « bad bank ».

http://www.leblogfinance.com/2011/12/banques-europeennes-hausse-des-creances-douteuses.html

« Ajoutant que le Parti populaire désormais au pouvoir en Espagne cherche actuellement à extraire les dettes douteuses des bilans des banques en vue de les réunir dans une sorte de « bad bank ».

Une structure de defaisance… ca evoque le regroupement de Dexia, la CDC et la Banque Postale. Nos gouvernemnets redoublent d’imagination comptable… mais les dettes sont toujours la. Ca ne resoud rien. Reculer pour mieux sombrer.

Ne vaut-il pas mieux isoler les dettes douteuses, pour les « traiter » comme tel, plutôt que les laisser dispersées un peu partout, avec le risque que la confiance se détériore un peu partout, parfois à tord ?

Merci M.Chevallier pour les explications.

Comme d’habitude, tout est simple.

Petite question :

Quel est le titre musical préféré des banquiers EURSS ?

Noir désir – le vent nous (em)portera.

tout disparaitra~~ (surtout vos comptes en banque)

pour ceux qui connaitraient pas

http://www.youtube.com/watch?v=hIkXK6rxt4c

Attention à la poule et l’oeuf !!

La Fed n’a pas acheté 2647 milliards suite aux dépôts des banques américaines. Elle a acheté 2647 milliards d’obligations et s’est financée en créditant le compte des banques commerciales dans ses livres. Ce n’est quand même pas à un monétariste comme vous qu’on va apprendre que ce ne sont pas les dépôts qui font les prêts mais bien les prêts qui font les dépôts…

C’est très bien joué de la part de B2, celà a évité un crédit crunch et une contraction monétaire à faire pâlir celle des années 30. Mais le problème du QE c’est qu’il est comme l’héroine, ça fait tellement du bien à l’économie qu’on ne peut plus s’en passer, qu’il faut toujours augmenter les doses et que sa termine souvent en overdose fatale.

Non !!!

Vous écrivez « La période 2 (d’inflation, de 1981 à 2002) a été défavorable aux investissements (en actions) créateurs de valeur et bénéficiaire pour les investissements (inutiles voire nuisibles) en bons de Trésors. »

Pour ma part, j’ai de loin préféré le rendement des actions pendant la grande majorité de cette période 2…

au moins si je la compare à leur rentabilité depuis le début de la période 3.

Si on rapproche votre graphique « document 1 » du graphe du cours des actions (hors inflation), votre raisonnement ne me semble pas se tenir.

Une chose m’échappe dans votre raisonnement.

Vous mettez en avant la proportion anormalement élevée de M1 par rapport au PIB dans la zone Euro et vous comparez pour cela ce ration à celui des USA.

Mais si j’ai bien compris, le M1 de la Suisse est (comparativement) bien plus élevé par rapport au PIB du pays, et là, non seulement vous n’y voyez rien de négatif, mais plutôt le contraire…

Pourquoi ?

Bonjour,

J’ai une question concernant la création de monnaie.

Vous dites qu’il n’y a pas eu de création monétaire aux US via le Quantitative Easing, uniquement une augmentation de la circultation.

Si l’on se réfère à la théorie quantitative de la monnaie, M * V = P * Y, à production Y constante, que ce soit M (Quantité de monnaie) ou V (Vitesse de circulation) qui augmente, le résultat est le même, à savoir une hausse des prix…

Donc augmenter la monnaie (= création monétaire) ou augmenter la vitesse de circulation de la monnaie revient à peu près à la même chose sur les prix.

Autrement dit, il y a bien un « effet » création monétaire aux US.

Pouvez-vous me dire où je fais une erreur de raisonnement?

Merci et continuez ces bons commentaires sur l’économie mondiale!

Econ’homme