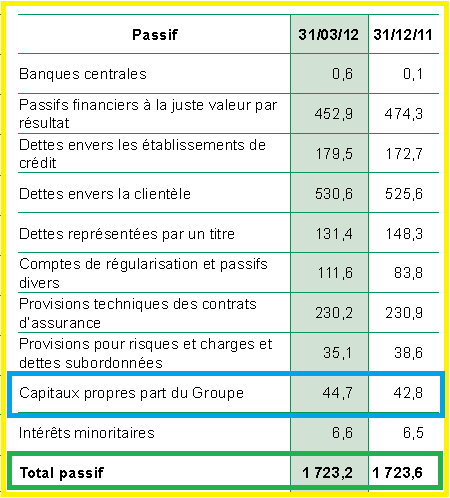

Les péquenots du Crédit Agricole S.A. (entité cotée) ont enfin compris qu’il leur fallait réagir dans le bon sens : le total des dettes baisse et le montant des capitaux propres augmente fin mars dernier !

Résultat : le multiple d’endettement, mon µ, leverage, est moins pire qu’avant à 37,6 ce qui correspond à un ratio Tier réel de 2,7 % !

Document 1 :

| Cdt Ag SA | 2009 | 2010 | 2011 Q2 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Liabilities | 1 511,90 | 1 547,90 | 1 546,70 | 1 680,80 | 1 678,50 |

| Equity | 45,5 | 45,7 | 47,1 | 42,8 | 44,7 |

| Leverage (µ) | 33,3 | 33,9 | 32,8 | 39,3 | 37,6 |

| Tier 1 (%) | 3 | 3 | 3 | 2,5 | 2,7 |

Un petit rappel : la banque des frères Lehman a fait faillite avec un leverage de 32 !

Cocorico ! Le Crédit Agricole rejoint la dernière place de la liste des banques systémiques mondiales (SIMIs). C’est le pire cancre de la classe bancaire mondiale, pire que Deutsche Bank !

Le seul aspect positif est que les péquenots sont relativement honnêtes en enregistrant les titres subordonnés dans les dettes et non pas dans les capitaux propres,

Document 2 :

Les caisses régionales, mieux capitalisées, rattrapent un peu la situation,

Document 3 :

L’épée d’un certain Damoclès peut s’abattre à tout moment…

A priori, ce sont les clients et les salariés du Crédit Agricole qui vont renflouer la banque, en espérant que ce ne soit pas les contribuables.

Tout le reste est mauvaise littérature pour idiots inutiles voire nuisibles qui font confiance à leurs Gos banques.

Cliquer ici pour lire le rapport financier du Crédit Agricole S.A. d’où sont tirées ces informations.

Mardi 15 mai 2012 :

L’Italie s’enfonce dans la récession au premier trimestre.

L’économie italienne s’est enfoncée dans la récession au premier trimestre, avec une nouvelle contraction de son Produit intérieur brut (PIB) de 0,8% par rapport au trimestre précédent, selon une première estimation publiée mardi par l’institut de statistiques Istat.

Cette contraction est pire que celle de 0,6% attendue par les économistes, selon un consensus établi par Dow Jones Newswires.

Sur une base trimestrielle, le PIB italien n’avait pas connu une contraction aussi marquée depuis le premier trimestre 2009 au cours duquel il avait chuté de 3,5%.

Plombée par la crise de la dette et des plans d’austérité à la chaîne destinés à rassurer les marchés, la troisième économie de la zone euro est entrée officiellement en récession au quatrième trimestre 2011 avec un repli de son PIB de 0,7% après un recul de 0,2% au troisième trimestre.

En glissement annuel, le PIB de la péninsule s’est contracté de 1,3% au premier trimestre, a ajouté l’Istat dans un communiqué.

L’Istat ne donne pas de détails sur les composantes du PIB mais selon les dernières statistiques publiées, la production industrielle, pilier de l’économie italienne, s’est contractée de 2,1% au premier trimestre.

La confiance des entreprises est actuellement de son côté à son plus bas niveau depuis la fin 2009.

Contre toute attente, la consommation a en revanche progressé en janvier et février malgré un taux de chômage record qui a atteint 9,8% en mars.

Le gouvernement de Mario Monti, arrivé au pouvoir mi-novembre pour tenter de redresser l’économie du pays, a révisé en baisse mi-avril ses prévisions économiques et table désormais sur une contraction du PIB de 1,2% cette année, avant une légère reprise en 2013 avec une croissance de 0,5%.

Bruxelles et le FMI sont toutefois plus pessimistes et misent respectivement sur une contraction de 1,4% et de 1,9%.

http://www.romandie.com/news/n/_L_Italie_s_enfonce_dans_la_recession_au_premier_trimestre35150520121030.asp

Oui ce sera le contribuable, c’est certain. C’est bien le payeur de dernier ressort… enfin, on a tendance actuellement même à croire que c’est le payeur de premier ressort.

Mais bon, pourquoi s’inquiéter? Nous avons des enfants qui pourront continuer de payer après nous, non? Donc tout va bien…

Merci et excellente journée… profitez du long week end qui s’annonce!

Joel

Que pensez-vous de la santé de l’économie allemande qui selon certaines analyses seraient fortement dépendantes des achats des pays européens, lesquels entrent en récession.

Par conséquent ce ne sont pas les investissements allemands qui seraient attractifs en tant que tels, mais le futur euromark.

http://lebilletdutrader.com/2012/05/11/les-marches-parient-sur-un-eclatement-de-la-zone-euro-du-bund-et-du-dax-sinon-rien/

Et l’ami P.Herlin qui continue à relayer les crétineries de chez natixis…

Je m’empresse de les colporter ici pour qu’on rigole un peu…

le rapport entier

http://cib.natixis.com/flushdoc.aspx?id=63855

Voici juste la conclusion commentée par mes soins…

Selon natixis…

Il faut donc des politiques économiques de rupture par rapport à cette tendance.

Nous suggérons :

*d’identifier tous les facteurs qui découragent les créateurs de PME innovantes de construire des entreprises de grande taille, exportatrices ;

==> Occupe-toi de ton levier au lieu de venir donner des leçons d’économie, bankster en faillite. Incapable. Crétin inutile.

*de réformer profondément la fiscalité pour réduire le poids des charges sociales ;

====>en effet, 40 ans de vie à crédit c’est plus possible, donc on arrête de faire payer les jeunes pour tous ces vieux retraités qui ont voté depuis des années pour des gens qui savent pas gérer le pays.

Les retraités doivent retourner au boulot. C’est pas aux moins de 40 à payer pour ces fainénants.

*de réduire les déficits publics beaucoup plus par la réduction des dépenses publiques en menant une analyse scientifique de l’efficacité des politiques publiques ;

===> mais non, suffit que le BCE prête aux banksters en manque de liquidités (selon nordine naam) et que ceux-ci investissent dans les dettes d’état comme le préconise un rapport de natixis…

*de réformer les négociations entre employeurs et syndicats pour qu’elles ne portent pas seulement sur les salaires ;

===>Occupe-toi de ton cul, bankster en faillite. ça c’est le boulot de la politique.

*de rejeter les nouvelles règles prudentielles des intermédiaires financiers.

=====> énorme !!!! La bonne blague… 🙂 Oui y’a beaucoup trop de règles de prudence idiote. C’est tellement idiot d’être sérieux et prudent comme les banques américaines. Surtout pour la France déjà rogue state qui devrait encore plus rejeter les règles prudentielles. C’est une bonne nouvelle made in Natixis ???? Ou un poisson d’avril en retard d’une guerre (comme tout chez natixis) ?

Mais il existe certainement d’autres idées, cependant la nécessité d’une rupture par rapport à la tendance nous paraît évidente.

Oui : la bonne idée est de laisser failliter les banksters idiots et incompétents comme natixis.

Ce qui n’est pas une bonne nouvelle pour les gens qui ont encore du fric à natixis.

Bonjour,

Pour le coup, la messe est dite: http://www.lesechos.fr/economie-politique/monde/actu/0202063031802-grece-les-partis-refusent-de-former-une-coalition-gouvernementale-323554.php avec, pour le CA: « A la Bourse de Paris, la réaction a été immédiate. Le titre Crédit Agricole pâtissant de sa très forte exposition à la Grèce, reculait nettement. A 15H19, l’action enregistrait la plus forte baisse de la cote, reculant de 4,65% à 3,12 euros, dans un marché en recul de 0,90%. La banque verte a publié la semaine dernière un bénéfice net divisé par quatre à 252 millions d’euros au premier trimestre. La Grèce pèse à hauteur de 397 millions d’euros pour le plan d’échange de dette d’Etat et pour 485 millions au titre du coût du risque (crédits non remboursés) de la filiale Emporiki dans ce résultat. »

Je vois mal comment la Grèce peut rester encore longtemps dans l’euro au grand dam des eurocrates. Quel autre pays va suivre?

Bonne soirée.

Bonjour,

Encore bravo pour vos articles.

Une question :

Avec une action à +/- 3€, le montant des K propres va-t-il dégringoler ?

Pour rappel CASA a été introduit en 2001 à +/- 15€.

Autre rappel CASA a acheté Emporiki sur base d’un cours à 20€, ils sont en train d’acheter ce qui leur manque à – de 2€ l’action pour sortir de la cote d’Athènes.

Mais tout va bien.

On pourrait parler aussi du rachat de Fortis par la bnp avec une partie en cash et l’autre en action…avec un cours moyen retenu de 78€ !

Etc.

Continuez vos articles M.Chevallier

Petit calcul intéressant, CASA pour respecter Bale III a besoin de 112M EUR comme vous l’indiquez dans votre article sur Natixis & BPCE, mais le groupe Credit Agricole dans son ensemble (ce qui revient a rajouter les 75% des Caisses Régionales du CA qui ne sont pas consolidées dans CASA) n’a besoin que de 98M EUR pour respecter Bale III. Les Caisses Régionales respecteraient donc deja Bale III (dans leur ensemble, car ce n’est pas le cas pour certaines d’entre elles) et auraient donc interet a laisser CASA faire faillite, mon raisonnment est-il correct ?

Oui, mais elles font partie du groupe, donc condamnées à le sauver, à moins de quitter le Titanic avant la rencontre de l’iceberg

Cher Yannick, ne vous faites pas d’illusions sur les banksters.

Les caisses locales rachèteront les actions de l’entité cotée… ou le font même déjà en sous-marin. car l’action a déjà crevé tous les planchers et remonte toujours, ce qui défie toute logique… y a-t-il des gens assez bêtes pour investir dans CA-SA ? Non, évidemment non. Seules leurs caisses locales le font.

Tout comme groupama qui aurait dû faire faillite a demandé à ses caisses locales de faire remonter 500 millions en novembre 2011, en plus de l’aide discrète de la caisse des dépôts et consignations.

Comme dexia qui rachetait à crédit ses propres actions… avant de failliter.

Comme les braves gens ayant déposé leur fric à crédit du nord, n’imaginent pas une seule seconde que crédit du nord puisse se mettre à acheter des actions de la société générale ( qui est elle-même actionnaire à 100% du groupe crédit du nord… donc si elle l’ordonne, ils obtempèrent)

Et c’est pourtant ce qui arrivera… ou qui arrive déjà… en novembre dernier, le cours des actions de la socgen remontait mystérieusement dans le dernier 1/4 d’heure des séances de forte baisse. des gens l’avaient même reporté ici en commentaire (ou alors c’est chez Herlin, je sais plus)

La seule vraie solution est de démanteler ces entités opaques de banque-universelle à la franchouillarde.

Pas de mettre de un guichet « spéculation » et un guichet « pas spéculation » comme a fait semblent de faire le gros Babar… tout en prétendant vouloir séparer les banques spéculatives de celles de l’économie réelle…

D’ailleurs, ce gros bide a déjà baissé son froc, puisque cela fait longtemps qu’on en a pas entendu parler de cette histoire de séparation.

désolé du doublon, je rajoute ceci

« À propos d’avoir confiance dans les banques grecques, depuis janvier 2010, les grecs ont retiré environ 72 Milliards € de leurs banques, soit environ 90 Millions par jour. Depuis lundi, ils ont retiré 800 millions par jour. À ce train là, ce qui reste des dépôts (165 Milliards €) devrait être épuisé en moins de 7 mois. »

source :

http://www.atlantico.fr/decryptage/banques-grecques-salaires-ministres-sextos-happy-hour-timetosignofffr-362262.html

n effet, les gens qui en ont encore tapent dans leurs économies pour vivre au quotidien,

ou d’autres plus aisés transférent ailleurs ce qu’ils ont, de peur du retour au drachme.

Ce qui est une mauvaise nouvelle pour les possesseurs d’emporiki (banque grèques) qui voient se réduire leurs liquidités…

Ce fameux besoin de provision de 10% de fonds propres, que les banksters franchouillards ne respectent pas, ou que d’autres génies battent en brêche… Il avait forcément des raisons d’être : ne pas être à cours de liquidité par exemple. Mais chez les banksters franchouillards, on se croit plus malin que les autres.

Et ici, chez Chevallier, on se marre quand certains stratégistes se réjouissent de « l’amélioration des liquidités des banques » par les prêts de la BCE…

Bonjour,

Bravo pour votre article, c’est clair.

Cependant je ne comprends pas pourquoi vous utilisez le terme de péquenots, à mon sens assez péjoratif ?

Merci

J’espère que le CA va savoir rebondir assez vite ! Vu sa situation actuelle…

Jeudi dernier, il signé un 2,956 Euros à la mi-journée, en retrait de 5%. La structure cotée de la banque « verte » (voir l’émission cash investigation sur france2) ne pèse plus que 7,4 Milliards d’Euros.

Gael

moi, je parie que la banque « verte » va continuer à se bio-dégrader… comme des pelures de patates, ou des pommes pourries ou des excréments canins… =)

Votre article est gratuitement injurieux vis à vis du Crédit Agricole qui n’a fait de mal à personne et qui est détenu par 1,2 millions d’actionnaires qui ne sont pas des imbéciles.

Je trouve tout à fait odieux votre méthode qui consiste à nier le core tiers one diffusé par cette banque et correspondant à la définition usuelle de cet indicateur, pas à vos élucubrations.

Bien que ça vous dérange, je le comprends, c’est très difficile d’être honnête pour certains, je dirais aux lecteurs de ce blog que ACA ne cesse de faire des records de produits nets bancaires et des records de résultat d’exploitation. Malgré des coûts du risque qui avaient explosé la banque reste bénéficiaire car elle n’a jamais cessé de progresser. Ces coûts sont déjà en train de baisser ce qui va faire exploser le bénéfice et renvoyer à leurs chères études les divers findumondistes qui ne comprennent rien à l’économie et croyaient dur comme fer à la mort des banques.

Je plains sincèrement ceux qui ont cru vos propos sans connaître la réalité des comptes d’ACA. Ca leur fera une leçon, il ne faut jamais croire un journaliste injurieux, il faut vérifier tout ce qu’il raconte.

J’utilise les instruments d’analyse préconisés par Greenspan qui est me semble-t-il une référence en la matière, ce qui n’empêche pas les banksters d’être supportés par tous les idiots nuisibles dont certains commencent à comprendre qu’ils se sont fait avoir !