Tidjane Thiam (X, Mines, INSEAD), le nouveau patron de la banque depuis juin 2015, un noir franco-ivoirien trop noir pour la nomenklatura franchouillarde bancaire, est manifestement conscient qu’il faut impérativement restaurer les fondamentaux c’est-à-dire diminuer le multiple d’endettement, en restructurant les activités pour augmenter les bénéfices, en recourant à une augmentation de capital (6 milliards de francs en octobre dernier) et en utilisant au besoin d’autres solutions…

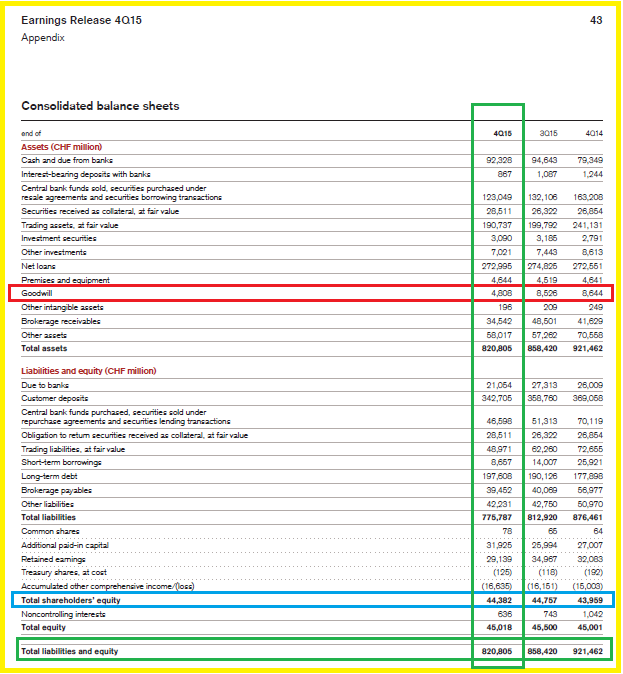

Ainsi, il a décidé fort intelligemment d’apurer les comptes de sa banque en diminuant drastiquement le montant des écarts d’acquisition (goodwill), ce qui a fait augmenter mécaniquement le montant des capitaux propres tangibles, tout en diminuant le total des dettes (moins 104 milliards de francs d’une année sur l’autre).

Résultat de la manip : le leverage réel de Crédit Suisse est déjà tombé à 19,7 alors qu’il stagnait aux alentours de 25 avant la nomination de Tidjane Thiam, ce qui correspond à un ratio Core Tier 1 réel de 5,07 % qui est encore loin des règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, mais en net progrès,

Document 1 :

| Crédit Suisse | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 | 2015 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 921,462 | 904,39 | 879,322 | 858,42 | 820,805 |

| 2 Equity | 43,959 | 43,396 | 42,642 | 44,757 | 44,382 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 8,644 | 8,504 | 8,238 | 8,526 | 4,808 |

| 5 Tangible eq | 35,315 | 34,892 | 34,404 | 36,231 | 39,574 |

| 6 Liabilities | 886,147 | 869,498 | 844,918 | 822,189 | 781,231 |

| 7 Leverage (µ) | 25,1 | 24,9 | 24,6 | 22,7 | 19,7 |

| 8 Core Tier 1 (%) | 4 | 4,01 | 4,07 | 4,41 | 5,07 |

Sommes en milliards de francs… suisses.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs rapporté au reste du bilan qui est constitué par définition de dettes, selon les préconisations de la BRI (et de la directive européenne CRD IV).

Document 2 :

Il faudrait encore augmenter les capitaux propres de 35 milliards de francs helvètes ou diminuer le total des dettes de… 385 milliards (en cédant autant d’actifs) pour que Crédit Suisse respecte les règles prudentielles édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %.

Les petits Suisses devraient être inquiets car leurs deux big banks too big to fail présentant des risques systémiques ne respectent pas les règles prudentielles d’endettement.

Les journaleux et autres bonimenteurs que sont les professionnels de l’analyse financière sont de parfaits idiots a priori inutiles voire nuisibles mais qui deviennent miraculeusement utiles pour les investisseurs avisés car aucun d’entre eux n’a jamais repris jusqu’à présent les analyses fondamentales qui s’imposent, basées sur les règles prudentielles préconisées par ce bon vieux Alan Greenspan.

Ils ont fait plonger le titre après la publication de ses résultats.

La capitalisation boursière de Crédit Suisse, 26,4 milliards de francs est nettement inférieure à son actif tangible, ce qui est une erreur d’analyse par rapport à sa tendance fondamentale comme l’a fort bien dit Tidjane Thiam, victime collatérale du Grand Satan.

Document 3 :

Les pertes de 3 milliards en 2015 ne sont là aussi que la partie émergée de cet iceberg helvète.

Pour l’instant, tout va relativement bien.

Crédit Suisse fait partie des 30 plus grandes banques mondiales présentant un risque systémique, les G-SIBs (Global Systemically Important Banks) précédemment connues en tant que SIFIs (Systemically Important Financial Institutions) du Basel Committee on Banking Supervision (BCBS).

Cliquer ici pour lire des informations financières dans le dernier rapport financier de Crédit Suisse.

Entreprises……bénéfice 2% , frais financiers 4% , délais paiement 90 jours , besoins trésorerie 25/100 , dettes non financées jusqu’à 100% du chiffre d’affaire.

Ca donne quoi?

Pour faire un ca de 100 , il faut 131……. Pour ne pas tirer 2 il faut 131

Qui veut encore d’une entreprise ?

En parlant de petits Suisses, nos amis de « Profil de Gestion » continuent à nager dans un océan de capitaux propres 🙂

Bonsoir.puis je vous demander votre avis sur une autre banque en l’occurrence le crédit mutuel ?

pour 2014 la société publie ceci:

Avec 42 075 M€ de fonds propres (+ 11,2 %) au 31 dé

cembre 2014, son ratio CET1

s’établit, sans clause transitoire, à 15,5 % (+ 1,5

pt). En une année, l’incidence de ce

nouveau cadre réglementaire a été absorbée, permett

ant au Crédit Mutuel dans son

ensemble de conserver des fondamentaux parmi les pl

us solides d’Europe.

Le ratio de levier s’élève à 6,4 %, sans clause tra

nsitoire, et établi selon les règles de

l’Acte délégué publié par la Commission européenne

le 10 octobre 2014.

ces 6,4 % correspondent t ils à ceux que vous calculez habituellement ?

trés cordialement.

Pour 2013 : http://chevallier.biz/2014/11/credit-mutuel-2013-correctif/

merci pour le lien.

pour 2014 en prenant votre méthode le crédit mutuel à un y de 16,96 et un core tiers 1 de 5,89 en progrès mais encore insuffisant,sauf erreur de ma part.merci

Il n’y a pas que la bulle boursière dans la vie.

Il n’y a pas que la bulle bancaire.

Il n’y a pas que la bulle italienne.

Il n’y a pas que la bulle chinoise.

Il n’y a pas que la bulle immobilière.

Il n’y a pas que la bulle de l’art contemporain.

Il n’y a pas que la bulle obligataire.

Il n’y a pas que la bulle du secteur de l’acier.

Il y a la bulle du secteur pétrolier aussi.

Pouvons-nous en parler ?

Après tout, le secteur pétrolier est aujourd’hui une gigantesque bulle, qui ne demande qu’à éclater.

Mardi 16 février 2016 :

Un tiers du secteur pétrolier menacé de faillite, dit Deloitte.

Environ un tiers des producteurs de pétrole sont exposés à un risque élevé de cessation de paiements cette année, conclut une enquête du cabinet Deloitte. Ils souffrent en effet d’un accès restreint aux liquidités et d’une capacité réduite de désendettement.

Fondée sur l’étude de plus de 500 entreprises d’exploration et de production de pétrole et de gaz naturel cotées dans le monde, elle estime à plus de 150 milliards de dollars la dette globale des quelque 175 sociétés jugées menacées.

http://www.romandie.com/news/Un-tiers-du-secteur-petrolier-menace-de-faillite-dit-Deloitte/676945.rom