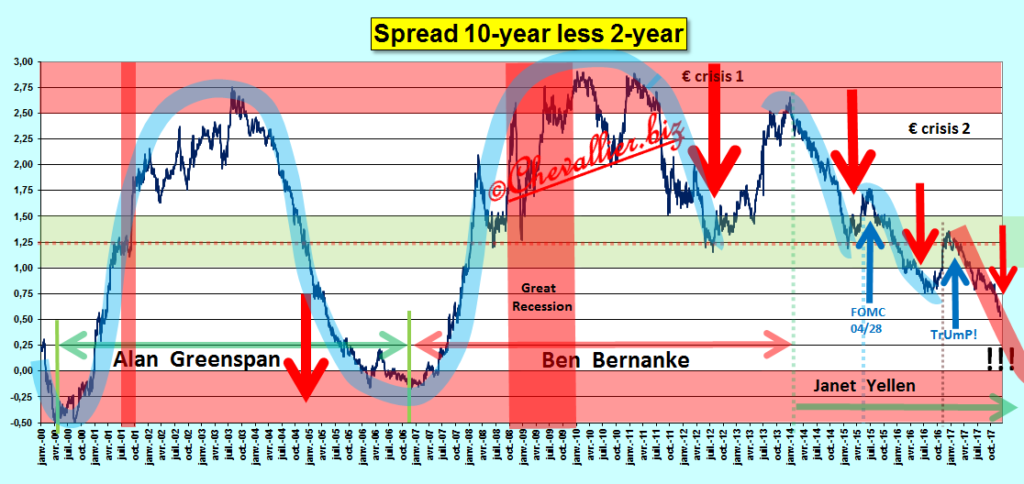

Lors de mon dernier pointage de l’évolution des rendements des Notes à 10 ans et à 2 ans le 23 novembre, j’ai écrit que leur écart baissait inexorablement depuis le début de l’€-crise à l’été 2011 malgré un premier sauvetage par les malheureux Euro-zonards qui y ont englouti des centaines de milliards d’euros, puis par le FOMC le 28 avril 2015 et enfin, involontairement, par l’élection surprise du Donald qui a dynamisé les marchés, mais que rien ne devrait plus arrêter ce mouvement de fond,

Document 1 :

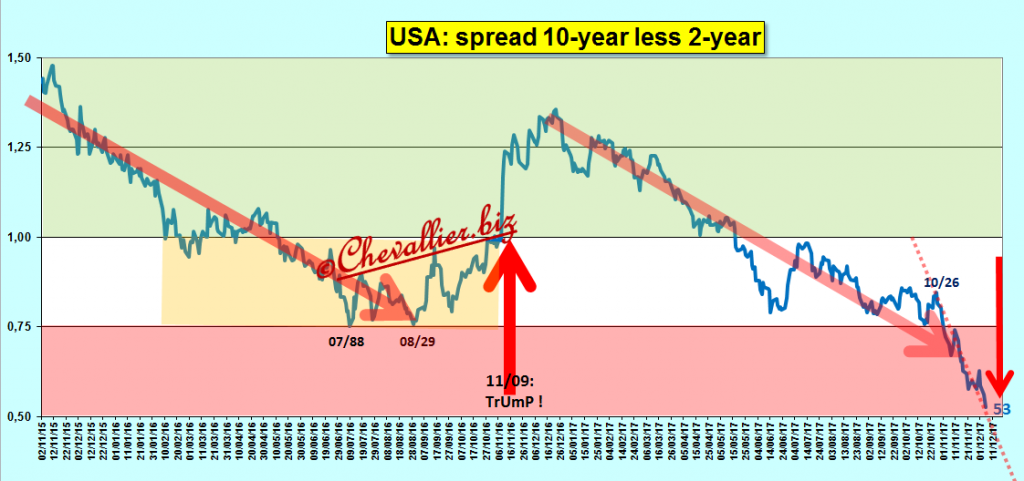

Effectivement, c’est ce qui se passe : l’écart entre les rendements des Notes à 10 ans et à 2 ans est tombé à 53 points de base hier 5 décembre et il fluctue aujourd’hui de 52 à 51, zoom sur la période récente,

Document 2 :

Pour rappel : lorsque cet écart baisse en tendant vers zéro et surtout s’il tombe en territoire négatif, la courbe des taux étant alors inversée, une baisse du PIB s’en suit inévitablement, la dernière en date ayant eu des conséquences très graves.

Ce fut la Grande Récession dont les causes étaient aux Etats-Unis même, ce qui ne sera pas le cas de la prochaine crise qui est due à l’hypertrophie monétaire de la zone euro qui aura des conséquences particulièrement très graves en Europe au point de toucher aussi l’Amérique du Nord.

Comme je l’ai écrit précédemment, cette création monétaire gigantesque dans la zone euro n’a qu’une antériorité comparable : celle de l’entre-deux-guerres en Allemagne comme l’avait relevé aussi précédemment Pierre Jovanovic !

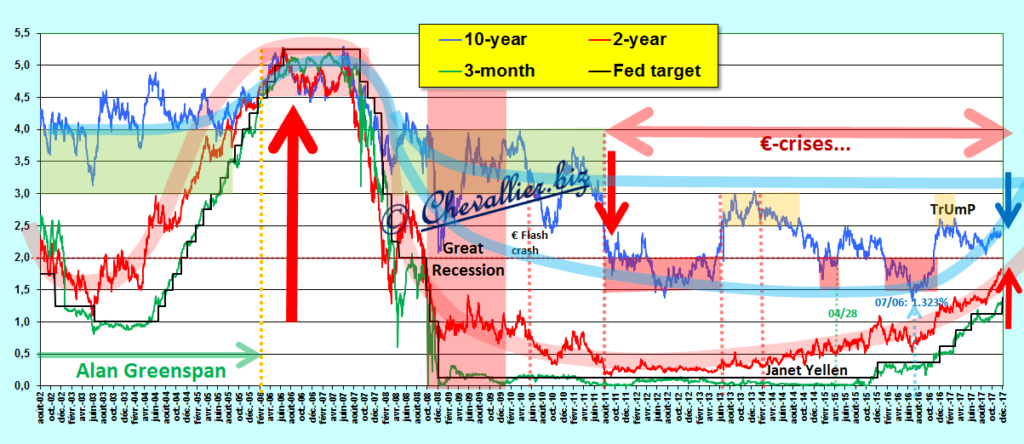

Cette baisse de l’écart entre les rendements des Notes à 10 ans et à 2 ans est due actuellement surtout à la hausse des rendements des Notes à 2 ans anticipant celle du taux de base de la Fed par le FOMC le 13 décembre,

Document 3 :

Par la suite, ce sera a priori la baisse des rendements des Notes à 10 ans qui fera plonger cet écart.

Si ces tendances se poursuivent, l’écart entre ces rendements devrait atteindre le zéro au mois de février prochain ou au plus tard en août, mais tout peut se précipiter car un tsunami bancaire peut se produire à tout moment…

Pour l’instant, tout va bien !

Je suis désolé d’avoir raison…

Cliquer ici pour voir mon article précédent sur ce thème.

document 1 très intéressant, si le mouvement se poursuit et atteint en février la zone rouge (donc que le 2y dépasse le 10y) peut-on en déduire qu’alors on est forcément rentré dans la période pré-explosion inéluctable du volcan?

est-ce qu’ajouter un indice boursier (genre s&p ou nasdaq) à cette courbe montrerai qu’a chaque remontée post-zone rouge ces indices se crashent?

Oui, bien sûr !

merci, very clear! on a donc un bon indicateur pour arrêter de faire mumuse dans qq semaines/mois, je n’ai pas lu tout vos articles (malheureusement) mais avez déjà publié ce document sur une période plus longue que 2000-aujourdh’ui?

Non car un nouveau paradigme court depuis le début des années 2000 grâce à une inflation contenue

Quand le spread 2Y/10Y avait atteint le niveau zéro en janvier 2006, il avait fallut attendre encore 18 mois pour les marchés prennent conscience du risque (juillet 2007).

Voyez-vous encore un fois un délai de 18 moi à compter de février 2018 avant la nouvelle grande crise?

(nous serions alors en aout 2019)

Chépa

d’après les graphiques de JPC suite au point de cycle le plus bas sur le spread 10y/2y les crises se déclenchent à peu près quand l’écart retrouve les 1.75% (depuis le point le plus bas)

si on prend maintenant les retournements d’indice (juste fait sur le S&P): en oct 2000 et oct 2007

http://www.macrotrends.net/2324/sp-500-historical-chart-data

http://www.optionfinance.fr/blogs-analyses/le-blog-de-philippe-waechter/la-courbe-des-taux-aux-etats-unis.html

sur la meme ligne (ou alors ils a lu votre blog il y a pas longtemps)

Ce n’est pas tout à fait du copier-coller mais ça n’en est pas loin !

Juste un petit coup de pinceau…

Merci pour l’info !

– 4 à 5 % en ce moment pour des bk italiennes…

les allemands vont ils accepter de payer pour les autres avec la création du FME ,qui serait le 3 éme amortisseur aprés les établissements bancaires et les pays en cas de grave crise ?

le fond monétaire européen (FME) pourrait aussi endosser un rôle de garant des banques en difficulté dans la zone euro, au cas où les mesures déjà prévues par les établissements financiers et les États nationaux dans le cadre de l’Union bancaire ne seraient pas suffisantes

Simople et clair.

bonsoir ;un nouveau Bale 3 est né:

« une approche standard révisée du risque de crédit, qui améliorera la solidité et la sensibilité au risque de l’approche existante;

des révisions de l’approche du risque de crédit fondée sur les notations internes, limitant l’utilisation des approches les plus avancées fondées sur des modèles internes pour les portefeuilles à faible risque de défaut;

des révisions du dispositif d’ajustement de l’évaluation de crédit (CVA), incluant la suppression de l’approche fondée sur les modèles internes et l’introduction d’une approche standard révisée;

une approche standard révisée du risque opérationnel, qui remplacera à la fois les approches standards existantes et les approches de mesure avancée;

des révisions de la mesure du ratio de levier et un volant de fonds propres lié au ratio de levier pour les établissements bancaires d’importance systémique mondiale (EBISm), qui prendra la forme d’un volant de fonds propres Tier 1 et sera fixé à 50% du volant de fonds propres pondéré de l’EBISm;

un plancher global garantissant que les actifs pondérés en fonction des risques (RWA) des banques issus des modèles internes ne puissent pas être inférieurs à 72,5 % des RWA tels que calculés selon l’approche standard du dispositif de Bâle III; les banques devront aussi déclarer leurs RWA sur la base de ces approches standards révisées. »

source les echos

Tragédie en cours pour la BCE et quelques banques dont la BNP

http://www.zerohedge.com/news/2017-12-09/enron-20-ecb-global-banks-hook-21-billion-amid-steinhoff-implosion