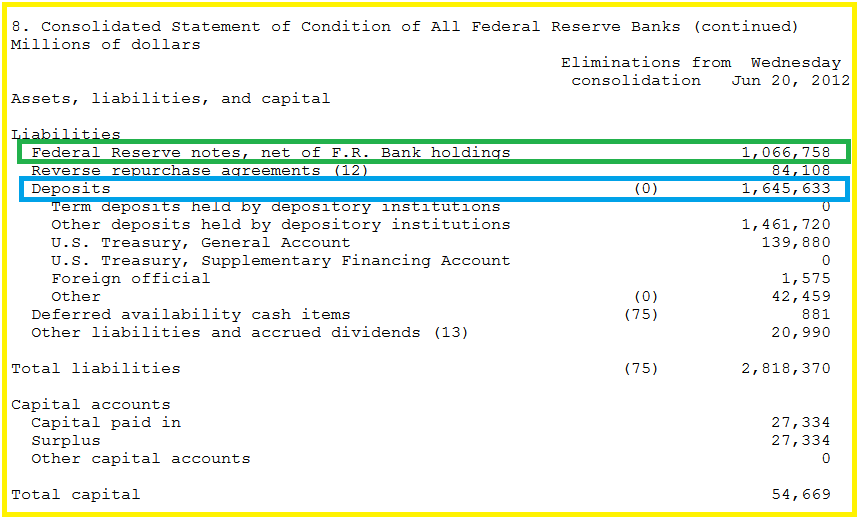

Le bilan de la Fed montre clairement que des banques américaines y ont déposé 1 645 milliards de dollars au 20 juin (rubrique du passif entourée en bleu),

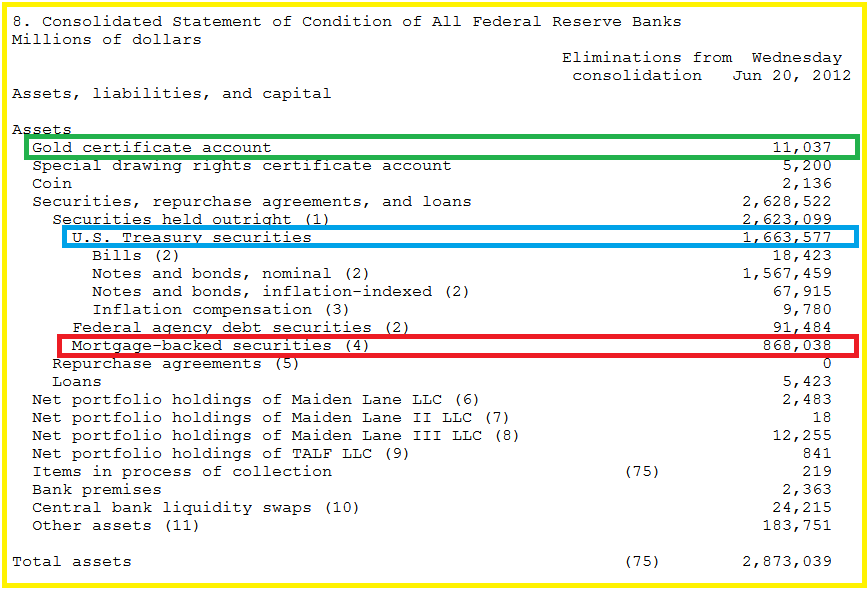

Document 1 :

Le problème pour les Américains est de faire circuler cet argent, sinon cette masse serait stérilisée, ce qui serait dangereusement déflationniste.

La solution trouvée par les gens de la Fed a été d’investir 1 663 milliards de dollars en bons du Trésor (rubrique de l’actif entourée en bleu) et 868 milliards en titres hypothécaires (rubrique entourée en rouge) de façon à contribuer à faire baisser ces taux à long terme, ce qui est considérablement bénéfique pour tous les Américains,

Document 2 :

Dans ce dispositif, il n’y a pas de création monétaire (comme tous les idiots inutiles le répètent) mais circulation monétaire.

Le bombardier furtif B-2, Ben Bernanke, et ses acolytes donnent ainsi une bonne leçon de monétarisme.

Tout est simple.

A titre de comparaison, la situation est totalement différente dans la zone euro : la BCE prête plus de 1 000 milliards d’euros à des banques qui manquent de disponibilités alors que d’autres en ont en excédent pour le même montant qu’elles y déposent, la BCE remplaçant le marché car la confiance a disparu entre les €-banksters.

Cliquer ici pour voir la page du dernier communiqué de la Fed avec son bilan.

Par ailleurs, la Fed n’évalue pas son stock d’or à sa juste valeur de marché, ce qui sous-évalue considérablement le véritable montant de ses capitaux propres.

Cliquer ici pour voir l’article que j’y ai consacré.

Pour le stock d’or, si je ne me trompe, il n’y a pas eu d’inventaire rendu plublic depuis des années, voire décennies.

Même les parlementaires US se voient refuser de conduire un audit.

Seules quelques personnes à la tête de l’état connaissent la vérité.

Il existe une rumeur/théorie comme quoi les stocks auraient été prêtés aux banques, moyennant rémunération; charge aux banques de rendre l’or à la fin de la période de prêt; les banques jouant avec cet or sur les marchés entre temps.

Pour la Fed, ils font des profits sur ce stock d’or dormant.

Pour les banques, c’est un moyen de plus de gagner de l’argent.

Le gros risque pour les banques est de ne pouvoir racheter l’or pour le rendre à la Fed en fin de période de prêt.

Or, selon cette rumeur/théorie, les banques étant mal en point et le prix de l’or ayant fortement monté, les banques n’ont pu racheter l’or sur le marché.

Il y aurait donc beaucoup moins d’or qu’officiellement dans les réserves.

Ce serait pourquoi la Fed sous-estime le prix, pour éviter une grosse mauvaise surprise.

Avec ce calcul, ils peuvent sauver la face en dernier recours, en disant: « oui le stock n’est plus là, mais ça a déjà été pris dans les comptes ».

C’est ce genre d’idées stupides qui passionne les pires idiots franchouillards….

Possible, mais pourquoi empêche-t-on les parlementaires américains de s’assurer de la réalité des stocks d’or ? Ce serait pourtant le meilleur moyen de tordre le coup à la rumeur publique, si celle-ci est dénuée de fondement…

C’est évidemment des situations tout à fait inverses , néammoins la dette d’état est là , les banques us sont saines , l’influence et les bénéfices internationaux entrent , les retraites sont stockées en fonds de pension , les préteurs apportent leurs fonds au dollar et en plus ils ont su vendre leurs crédits pourris aux idiots-banksters européens qui n’y ont rien compris , les pertes des uns étant les bénéfices des autres.

C’est vrai , c’est tout l’inverse en europe…………dois-je m’expatrier pour autant aux usa , non , car tous ceux que je connais qui l’ont fait en sont revenus les poches vides.

Moralité les américains sont bien plus forts que les européens.

@ Bertrand. Différences foncières de mentalités ( bien que les US soient la résultante d’une migration à partir du vieux Continent Européen, sans oublier l’esclavage dans certaines zones géographiques, bien sur ).

Il y a beaucoup à dire, ce que je ne ferai pas sur ce site car c’est vraiment trop long à développer.

Je serai tentée de dire, et de façon épistolaire, que l’on ne peut pas comparer ce qui n’est pas comparable.

Juste une question : quel est l’équivalent du « compte de réévaluation d’actif » de la BCE dans le bilan de la FED ?

Comme je l’ai sous-entendu, yenapa (ie, l’or est sous évalué donc les capitaux propres aussi !)

Pourquoi la FED ne « montre pas les muscles » en boostant son bilan en valorisant ses actifs à leur vraie valeur ?

J’ai 2 hypothèses contradictoires :

1) Montrer que la FED n’aurait pas, sur le papier, les moyens de contenir une contagion aux banques US d’un cataclysme eu €urope. Moralité : « chers Européens, débrouillez-vous, on ne peut rien pour vous. »

2) A l’inverse, pourquoi ne montre-t-elle pas aux analytes du monde entier que c’est un coffre-fort bien géré ? La Fed aurait-elle peur que les dirigeants politiques US lorgnent dessus, comme lorgnait (a priori) Sarkozy ceux de la BCE ? (hypothèse sous-entendue que vous avez évoquée à plusieurs reprises).

Votre 2nde hypothèse me semble être juste (ce qui relève de la croyance car je ne saurai le démontrer), mais après tout, n’est-il pas juste que Corporate US a pour mission de se développer en optimisant son management (Asie en attendant peut-être une relocalisation) et en sécurisant ses avoirs … (contrairement à la politique collectiviste marxiste pratiquée en France par exemple).

Entre Julien et Homer : les Usa pratiquent ce qu’ils ont toujours fait !, leur Pays d’abord !.

Et souvenez-vous tous deux que leurs exports vers le Vieux Contient représente peau de balle !.

Bonjour Monsieur Chevallier,

Une petite question pour bien comprendre la différence de situation entre Europe et US : qu’est-ce qui explique les dépôts massifs des banques US à la Fed et donc le problème de circulation de monnaie ?

Les banques américaines ne se prêtent-elles pas entre elles alors qu’elles sont pourtant saines, contrairement à leurs homologues européennes ? Prêtent-elles insuffisamment aux entreprises et aux ménages ? S’agit-il de dépôts qui sont habituellement transformés en prêts à des banques étrangères (européennes principalement) ?

Bref, pourquoi ce problème de circulation de monnaie alors comme vous l’avez montré à maintes reprises le fondamentaux économiques sont bons ?

Merci pour votre éclairage.

Les bk US ont des disponibilités en abondance qu’elles placent normalement à la Fed, ce qui me semblait évident…

Aïe! Je pensais m’être mis à niveau en lisant tous vos billets depuis 2007, je vois que j’ai encore du boulot! J’espère que tout n’est pas perdu!

L’espoir fait vivre

Bonjour.Vous dites qu’il y a création monétaire en Europe.Pensez vous que la quantité soit dangereuse et quel est la conséquence d’une telle création monétaire (Taux,inflation…).bien cordialement

J’ai déjà x fois traité ce pb !!!

L’or ??? Une relique barbare ??? La monnaie des libertariens ??? Y’en à un paquet sur terre (sans compter les pays, Russie, Brézil, Suisse, Iran, Chine, qui songent à une remonétisation partielle de l’or)

Même la BIS s’est penchée dessus !!!! en le reclassant comme actif ayant une pondération en collatéral de 100% (http://www.commodityonline.com/news/basel-iii-rules-may-boost-gold-buying-by-banks-48318-3-48319.html)

George Soros, Paulson, Greyerz, Kyle Bass, Marc Faber, Eric Sprott, Steve Keen, sont certains des noms qui me viennent à l’esprit qui sont long sur l’or depuis que ce délire monétaire à débuté il y’a environ dix ans. Soros, qui peut être est un idiot nuisible, est malgré tout un spéculateur plus qu’avisé, inutile pour les connaisseurs de rappeler ce qu’il à fait dans les années 90. Kyle Bass avec son fond Hayman Advisors a battu tout les records en prévoyant à l’avance l’effondrement de la bulle immobilère aux USA et en shortant des dérivés de crédit ayant comme sous jacent des MBS et autres saloperies soutenues par des subprimes fumants. Faber, Paulson et Sprott ne sont pas non plus des imbéciles heureux il me semble, ou alors ca nous fait une sacré brochette de couillons qui parient sur une remonétisation de l’or, ou du moins sur un bimétallisme…..

L’or n’est en rien une monnaie. Libertariens ou pas. Russie ou pas. En 2012, l’or est quasi comparable à l’immobilier : un ultime refuge quand le risque de voir toutes les autres familles d’actif partir en fumée.

L’or ne monte pas, c’est le dollar qui descend.

Vos propos cher Homer sont inexacts selon moi. Je suis presque d’accord avec vous, sauf sur le fait que l’or n’est en rien une monnaie. Vous feriez dresser les cheveux d’un historien spécialisé dans la monnaie. Attention aux nuances. Il est indéniable historiquement que L’or A ETE une monnaie, premier point, la seule qui perdurait à travers les siècles, tandis que les expériences de monnaies papiers périrent les unes aprés les autres. (un des exemples les plus saillants : John Law). C’est effectivemment the « currency of last resort ». Par ailleurs, comparer l’incomparable n’avance en rien votre argumentation. L’or n’est absolument pas comparable à l’immobilier. Ce n’est ni une commodité ni un placement , sauf en cas de contexte exceptionnel (ex : aujourd’hui). C’est une assurance contre des risques à haute corrélation de nature systémique, possèdant un profil de risque schématisé trés bien par la pyramide de l’économiste John Exter, jetez y un oeil.

De plus, les actifs qui sont selon vous de « refuge » ne le sont pas tout à fait si on les regarde de plus prés :

L’immobilier : Tangible certes, mais non déplacable, hétérogène, généralement acquis par crédit, facilement taxable.

Diamants : haute valeur, portable et stockable mais hétérogène et non divisible.

Art, antiquités, collections : syndrome de philadelphie ! (valuation subjective), problème d’authenticité et de provenance

Depuis 2500 ans, de l’empire romain jusqu’à l’absolution du standard or à la fin du 19eme siècle, l’or fut et restera un métal monétaire, la monnaie ultime, sans RISQUE DE CONTREPARTIE, contrairement aux monnaies fiduciaires dont vous êtes apparemment un fervent partisan. Mais sachant que ma démonstration ne vous suffira guère à vous convaincre, je vous conseille de vous renseigner et surtout de consulter un ouvrage de référence dans le domaine :

– When Money Dies : The Nightmare of the Weimar Collapse (FERGUSSON) : une mise en perspective intéressante.

Dixit un certain Greenspan dans les années 60 ….

« “This is the shabby secret of the welfare statists’ tirades against gold. Deficit spending is simply a scheme for the confiscation of wealth. Gold stands in the way of this insidious process. It stands as a protector of property rights. »

Addendum :

Pourriez vous m’éclairez, selon votre théorie, sur la raison pour laquelles les banques centrales occidentales et des BRICS également sont devenus des net buyers d’or depuis 2009, ce métal anachronique inutile absolument pas comparable à une « monnaie » (qu’est’ce une monnaie au fait?) provoquant ainsi une augmentation de leur achat record depuis la fin de Bretton Woods ?

http://www.reuters.com/article/2010/04/27/precious-gold-cpm-idUSN2746801820100427

Et que pensez vous de la BIS ? « Ou pas » aussi ?

http://www.commodityonline.com/news/basel-iii-rules-may-boost-gold-buying-by-banks-48318-3-48319.html

Et même la FDIC propose l’intégration par les banques dans leur risk weighting de l’or ??!! Fabulations ?? Non c’est sur leur site officiel, il suffit de télécharger et de lire :

http://www.fdic.gov/news/board/2012/2012-06-12_notice_dis-d.pdf

Alors , ils feraient pareil avec du plomb ?

Et évidemment que l’or ne monte pas et que ce sont les monnaies papiers qui baissent, c’est bien la preuve de la propriété monétaire intrinséque du métal.

Cordialement,

Quelques évidences et prolongement de ce que vous / nous disions préalablement…

– Le plomb ne possède pas les qualités physiques et inaltérables de l’or,

– Quand le risque de voir un système de monnaies partiellement imploser -et perdre tout ou partie de sa valeur – alors oui, « stocker » / protéger un pouvoir d’achat dans de l’or a du sens.

Votre question (plus haut) : au fait, qu’est-ce qu’un monnaie ?

Il doit y avoir autant de réponses que de civilisations, d’époques, de géographies… Ne croyez-vous pas ?

Pour ma part, considérant la perte de confiance qui se généralise par la difficulté croissante d’anticiper les défauts de paiement (pour y échapper) qui se multiplient, toute stratégie est bonne qui permet de « sortir » d’une « monnaie » à temps.

En clair, en ce moment, plus que la « nature » (monnaies, or, immobilier, actions, …) du pouvoir d’achat que vous détenez, il me semble que LA question cruciale est le « timing » auquel vous devez « sortir » de votre « investissement ». J’avoue être très terre à terre, mais pour moi, tout est « pouvoir d’achat » … ou pas. (« pouvoir » étant compris comme « pouvoir sur les autres » ou « pouvoir que les autres n’ont pas », puisque votre niveau de richesse, il ne faut jamais l’oublier, est relatif à celui des autres…).

Bonjour,

Est-ce que le Quantitative easing de la Banque d’Angleterre fonctionne de la meme manière que celui de la FED?

sinon quelle est la différence?

Oui grosso modo, même principe, différente sémantique = LSAP -large scale asset purchases ….

Or papier « pub » ? !!!…

Les officines de rachat de « vieux bijoux », à la télé, mais aussi des camionnettes dans la rue, me fascine !!!!.

Tout repose sur la confiance !, mais aussi sur la Raison !.

Le monétaire, lui, repose sur l’économie, c’est à dire toutes les forces vives qui créent et travaillent, toutes !, intelligemment de préférence !. C’est celà qui crée la Richesse pour le Bien de Tous, et non pas la spéculation, au plus bas terme du mot, sous toute ses formes !.

J’enrage quand je lis de tels propos !.

@ Julien Allera :

Cher Monsieur, je vous remercie sincèrement de vos remarques et éclairages ; votre érudition sur les sujets abordés dépasse sans conteste la mienne (ce qui est aisé, je le dis sans détour) ; les références que vous citez occuperont mon dimanche, merci pour ces pistes ! Sincèrement.

Sur l’or – ayant envie de vous prendre à contre-pied 🙂 en poussant votre démonstration jusqu’au bout – j’ose me contredire et affirmer, « mieux » que vous : oui, l’or est « une »monnaie… mieux qu’un monnaie : l’or, c’est « LA » monnaie, la seule, l’unique !

Disant cela, vous voyez peut-être où je veux en venir…

Dans mon post sur le sujet (post que je voulais rapide, sommaire car on est sur le net…), je disais « en 2012″…

Ce qui sous-entendait de façon implicite les faits historiques que vous avez rappelés de façon fort utile.

Mon propos est très pragmatique, voire terre à terre (comme le monde économique).

Mon propos est de considérer que, oui, l’or, de par ses qualités inaltérables reste et restera LA meilleure façon de « stocker » de la « valeur », et de la protéger.

MAIS, en 2012 (et depuis quelques années déjà), on ne paye plus son pain ni son Q7 avec des pièces d’or (dans le cas de l’euro, on peut de poser la question, je vous l’accorde :).

Si tel était le cas (si vous payiez votre Q7 avec de l’or), la valeur dont vous êtes propriétaire (et que vous déstockeriez de votre or) serait convertie en « monnaie papier » ou « chèque » par exemple (pour au final n’être qu’un ligne comptable).

Vous voyez donc bien que l’or n’est pas, à « trivialement » parler, une « monnaie ». En 2012…

De plus, comme le démontrent assez bien tant Charles Gave que Jean-Pierre Chevallier, lorsque vous investissez dans de l’OR (« physique »… et non « papier »…), vous « bloquez » les « flux »et les transformez en « stock ». Donc vous « immobilisez » une partie de la valeur, ce qui, de fait, ralentit l’économie !

C’est pourquoi je comparais (de façon un peur raccourcie, certes) l’or à de l’immobilier. (Même si, je vous l’accorde là aussi, l’or est et restera l’or… quand un bien immobilier ne vaut pas celui de la rue d’à côté. Sans parler, ce que vous fîtes très bien, de l’aspect subjectif et/ou culturel de la question).

Bien à vous.

P.S. Merci encore pour certaines des références que vous citez ; j’ai commencé à me documenter, c’est passionnant. Si par extraordinaire vous vous trouviez lundi soir à Saint-Germain des Prés à la conférence de Philippe Herlin, j’aurais beaucoup de plaisir à vous y rencontrer.

@Homer

Bonjour cher Homer !

Désolé pour ma réponse tardive, et malheureusement je n’aurais pu être présent à la conférence de P. Herlin, ayant fuit il y’a bien longtemps la grisaille parisienne au profit de la douceur azuréenne ! Cependant, vos développements m’ont permis de mieux cerner votre opinion et effectivemment j’y ai compris les nuances que vous avez pu exprimer concernant vos positions sur les thématiques qui nous sont si chères. Si les quelques références que j’ai pu cité vous ont intéressé à ce point, j’en dispose d’une multitude d’autres, et ne traitant bien évidemment pas que de l’or. Je vous propose donc, si vous êtes d’accord, d’échanger directement par email, voici mon adresse [email protected]

Bien à vous,

PS : Je n’ai pas encore de Q7 ;(

@ Julien A. : pour le Q7, ce n’est pas une fin en soi, c’était un exemple tout à fait arbitraire et subjectif. Pour le mail, c’est chose faite.

Amicalement.