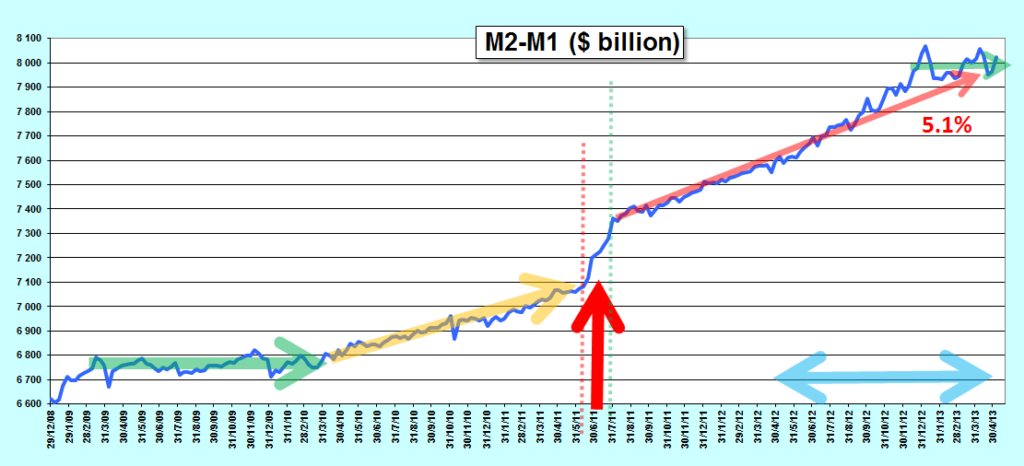

La situation aux Etats-Unis est atypique : d’une part, les turbulences sont toujours très fortes avec des variations de l’épargne des Américains (M2-M1) de 60 à 80 milliards de dollars d’une semaine à l’autre…

Document 1 :

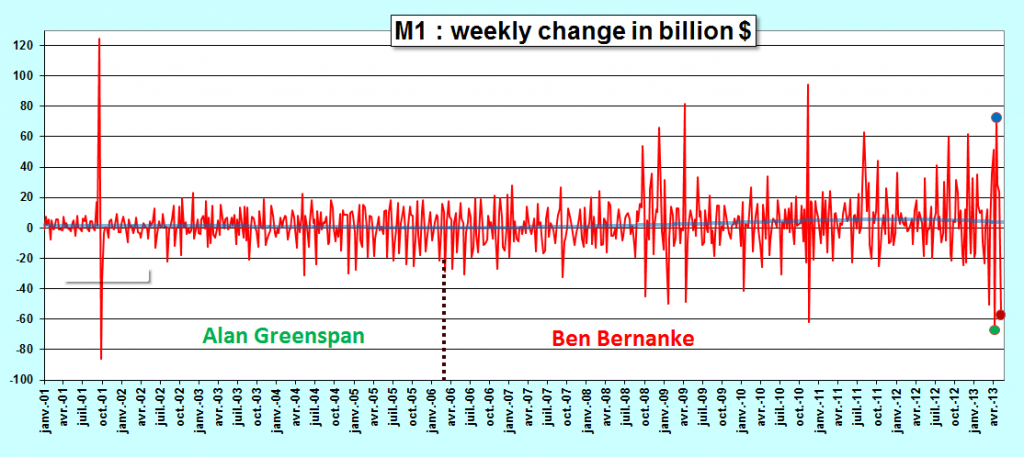

… et de leurs dépôts sur leurs comptes courants (M1)…

Document 2 :

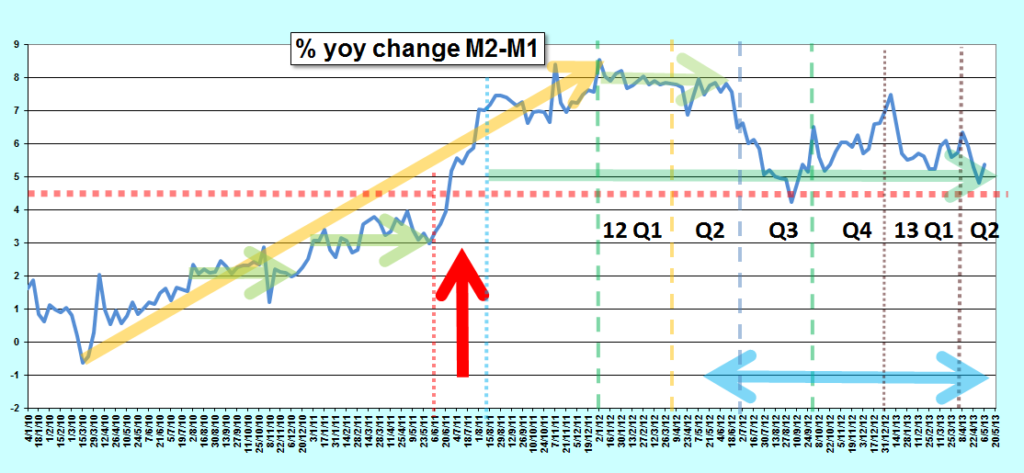

… alors que depuis le 1° août 2011, leur épargne augmente régulièrement de 5 % en moyenne d’une année sur l’autre sur cette tendance longue…

Document 3 :

… avec donc de fortes variations à court terme,

Document 4 :

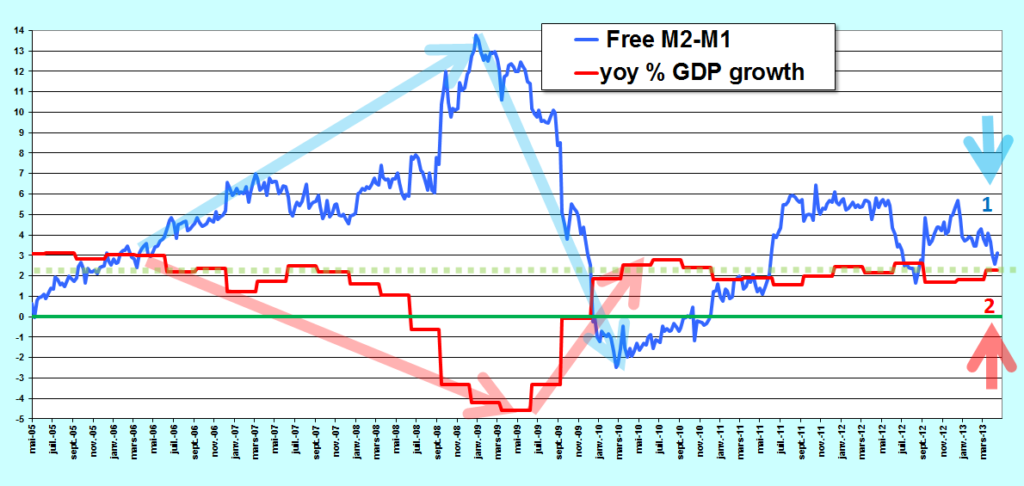

Cette stabilité sur la période dans l’augmentation de M2-M1 génère une croissance du PIB à un taux proche de son potentiel optimal sans inflation,

Document 5 :

Une fois de plus, seules les analyses monétaristes permettent de décrypter facilement cette situation atypique.

Tout est simple.

Limpide.

What else ?

« What else ? »

Bah, la suite à venir, c’est quoi ?

Etant entendu que désormais, pour un gestionnaire quel qu’il soit, la difficulté du métier consiste davantage à décrypter et anticiper les prises de décisions politiques plutôt que les comportements des agents économiques eux-mêmes…

Mais surtout, thésaurisons, nos banquiers utilisent si intelligemment nos dépôts que l’on peut leur faire confiance pour financer l’économie, renforcer leurs fonds propres, tout ça tout ça…

Bonjour,

Fidèle lecteur, vous faites souvent référence au free M2-M1, et son lien avec la croissance du PIB et à l’inflation.

Afin de saisir votre propos, pourriez-vous nous donner quelques références dans des text books et articles sur la définition du free M2-M1 et son lien avec l’inflation ?

En vous remerciant,

A S

Jeudi 9 mai 2013 :

Les banques italiennes ont dans leurs livres 131 milliards d’euros d’actifs pourris.

Lisez cet article :

Italie / Banques : les créances douteuses en forte hausse en mars.

Les créances douteuses détenues par les banques italiennes ont connu en mars leur plus forte hausse sur un an depuis décembre 2011, selon des données publiées jeudi par la Banque d’Italie.

Leur montant a atteint 131 milliards d’euros, une hausse de 21,7% par rapport au même mois de 2012, qui se compare à une augmentation de 18,6% en février.

Vendredi 17 mai 2013 :

Les banques espagnoles ont dans leurs livres 163,257 milliards d’euros d’actifs pourris.

Lisez cet article :

Le taux de créances douteuses des banques espagnoles a légèrement augmenté en mars, à 10,47% du total des crédits contre 10,4% en février, malgré le transfert d’actifs toxiques à la Sareb, la structure de défaisance du secteur en difficulté, selon les données officielles publiées vendredi.

Les créances douteuses, principalement des crédits immobiliers susceptibles de ne pas être remboursés, ont atteint 163,257 milliards d’euros en mars, contre 162,038 milliards d’euros en février (donnée révisée), selon la Banque d’Espagne.

http://www.romandie.com/news/n/Espagne_creances_bancaires_douteuses_en_legere_hausse_a_1047_en_mars40170520131105.asp

et voilà le zeuro………un crime à la base.

http://pierresartondujonchay.over-blog.com/article-chypre-la-raison-de-l-apocalypse-116538547.html

et pendant ce temps là ……….la communiste , inculte s’en va demander l’absolution au pape………….qu’on la fasse bruler et que ceux qui lui font allégeance soient écartelés en place de grève , la première étant bécassine.

Nous sommes revenus non en 1930 , ni en 1789 mais au moyen âge.

A considérer dans les créances immobilières:

Un bien immobilier non utilisé s’abime, car il n’est pas aussi bien entretenu par les propriétaires, surtout s’il est institutionnel.

La valeur du bien va nécessairement décroître avec le temps, devant les frais de réhabilitation qui seront nécessaires.

Cela n’est pas pris en compte dans les bilans des banques.

Pendant qu’on y est, rajoutons-y les coûts de mise en conformité avec les nouvelles normes énergétiques, qui seront de l’ordre de plusieurs pourcents.

En Espagne, avec plusieurs centaines de milliards dans l’immobilier, ce sera non négligeable.

En Espagne, on devra passer le bulldozer !