Les dirigeants d’HSBC gèrent leur banque au millimètre en respectant ce qu’ils considèrent comme admissible : un multiple d’endettement, mon µ ou leverage, autour de 15,0 correspondant à un ratio Tier 1 réel de 6,7 %,

Document 1 :

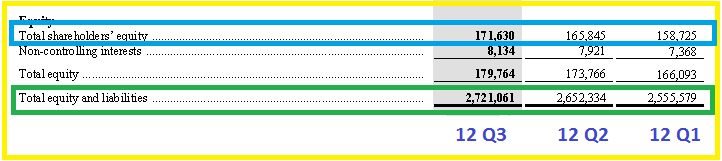

| HSBC | 2011 Q2 | 2011 Q4 | 2012 Q1 | 2012 Q2 | 2012 Q3 |

|---|---|---|---|---|---|

| Liabilities | 2 530,74 | 2 396,85 | 2 473,51 | 2 486,49 | 2 549,43 |

| Equity | 160,25 | 158,725 | 163,708 | 165,845 | 171,63 |

| Leverage (µ) | 15,8 | 15,1 | 15,1 | 15 | 14,9 |

| Tier 1 (%) | 6,3 | 6,6 | 6,6 | 6,7 | 6,7 |

Sommes en milliards de… dollars (US$) et non pas en livres !

Il faudrait augmenter les capitaux propres de 75 milliards de dollars pour que cette banque respecte les règles édictées par ce bon vieux Greenspan, dites de Bâle III et qu’elle soit acceptable aux Etats-Unis comme les autres big banks !

Document 2 :

Cette big bank est extraordinairement rentable avec un ROE (Return On Equity) de 14,4 % grâce à 6,171 milliards de dollars de bénéfices mais aussi avec une sous-capitalisation importante.

Si HSBC était normalement capitalisée (avec un leverage de 10), le ROE tomberait alors à 10,0 % ce qui est quand même acceptable, surtout pour une big bank !

Le seul problème serait bien d’imposer aux banques européennes de respecter les règles édictées par ce bon vieux Greenspan, tout le reste n’étant que littérature inutile pour idiots nuisibles.

HSBC fait partie des plus grandes banques mondiales présentant un risque systémique (SIMIs).

Cliquer ici pour voir le rapport de gestion de ce dernier trimestre d’HSBC.