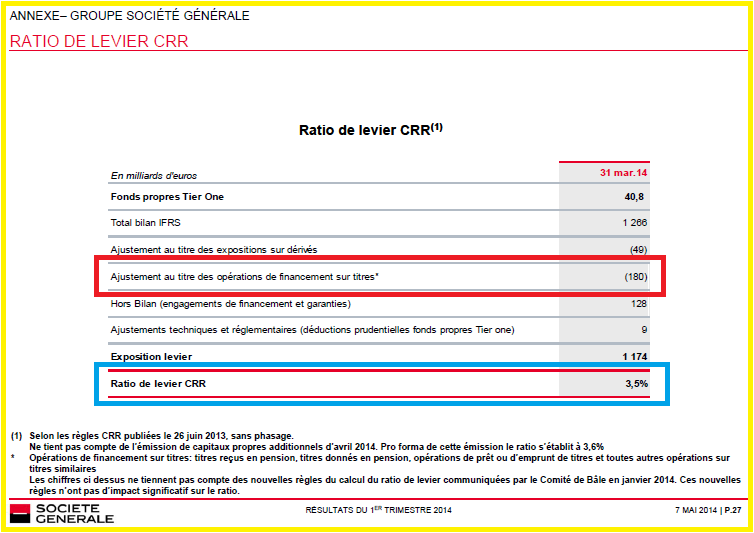

Les mécanos de la Générale ont publié leurs résultats pour ce dernier trimestre… et ô miracle : ils avouent, mais particulièrement maladroitement, que leur ratio de levier est, dans le cadre de la CRD IV (Capital Requirements Directive), de… 3,5 % comme fin décembre 2013 !

En fait, il s’agit du ratio Core Tier 1 d’origine (c’est-à-dire du rapport des capitaux propres sur le total des dettes en pourcentage) qui correspond à son inverse, à savoir un leverage de 28,6 qui signifie que le total des dettes représente 28,6 fois le montant des véritables capitaux propres,

Document 1 :

Les chiffres qu’ils publient dans leurs documents ne sont d’ailleurs pas cohérents entre eux…

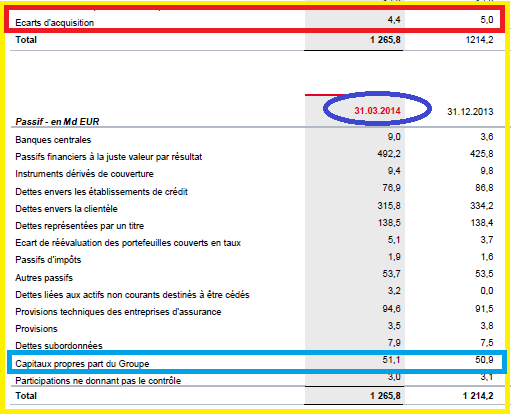

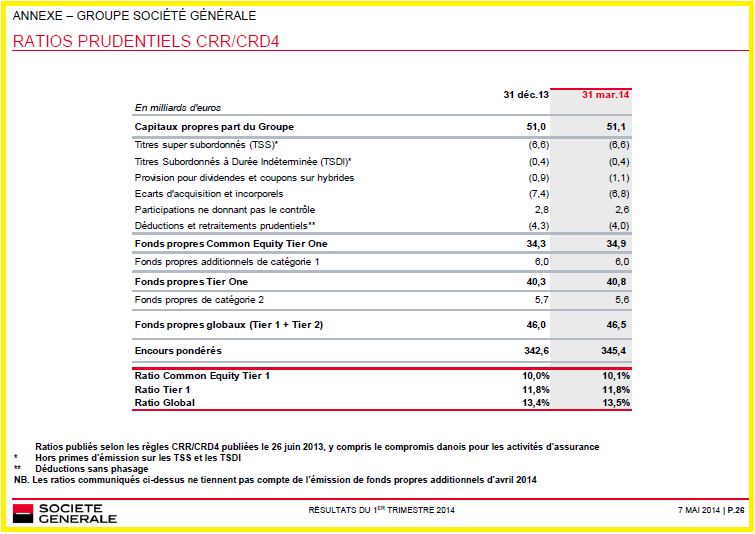

En effet, ils publient (pour la deuxième fois, ici page 52 de la présentation avec annexes) un tableau détaillé qui permet de calculer le montant des véritables capitaux propres (comme je l’ai toujours écrit contrairement à eux) qui est obtenu en retranchant du montant des capitaux propres publiés (51,094 milliards d’euros, sans les minoritaires) les sommes correspondant aux titres dits hybrides (TSS, TSDI, coupons et dividendes, soit 6,943 milliards) et les écarts d’acquisitions (goodwill), soit 5,349 milliards,

Document 2 :

De ce fait, il est maintenant possible de calculer le véritable leverage qui était de 31,6 et son inverse le véritable ratio Core Tier 1 qui était de 3,16 % en cette fin de dernier trimestre,

Document 3 :

| Société Générale | 2012 Q4* | 2013 Q1 | 2013 Q2 | 2013 Q4* | 2014 Q1* |

|---|---|---|---|---|---|

| 1 Assets | 1 250,90 | 1 246,30 | 1 254,10 | 1 235,30 | 1 265,80 |

| 2 Equity | 49,279 | 49,907 | 49,413 | 51,008 | 51,094 |

| 3 TSDI | 6,883 | 7,013 | 6,104 | 7,631 | 6,943 |

| 4 Goodwill | 6,29 | 6,276 | 6,169 | 5,349 | 5,349 |

| 5 Tangible eq | 36,106 | 36,618 | 37,14 | 38,028 | 38,802 |

| 6 Liabilities | 1 214,79 | 1 209,68 | 1 216,96 | 1 197,30 | 1 227,00 |

| 7 Leverage (µ) | 33,6 | 33 | 32,8 | 31,5 | 31,6 |

| 8 Tier 1 (%) | 2,97 | 3,03 | 3,05 | 3,18 | 3,16 |

Sommes en milliards d’euros.

Euh… Un petit rappel : la banque des frères Lehman a fait faillite avec un leverage de 32…

Et un autre petit rappel : d’après les règles dites de Bâle I, les banques devaient avoir un leverage inférieur à 12,5 ou un ratio Core Tier 1, son inverse, supérieur à 8 %.

A la suite des turbulences financières de ces dernières années, ce bon vieux Greenspan a relevé ces exigences à un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %, sans pondérer les actifs, comme le préconisent également la BRI, Axel Weber, la Fed et la Prudential Regulatory Authority du Royaume-Uni.

Document 4 :

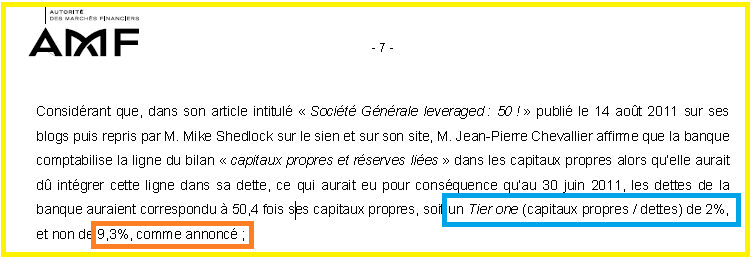

Les mécanos de la Générale viennent donc de confirmer que mes calculs de l’été 2011 donnaient parfaitement bien une image fidèle de la réalité quand j’ai publié un ratio Core Tier 1 réel dans les 2 % alors qu’ils prétendaient à tort qu’il était de 9 % !

Document 5 :

Comme je l’ai écrit précédemment, L’AMF m’a donc sanctionné totalement à tort alors que les mécanos de la Générale continuent à me donner finalement totalement raison !

En fait, ils commencent à essayer de comprendre les règles de gestion prudentielles d’endettement telles qu’elles vont être appliquées par l’Autorité Bancaire Européenne (EBA) qui calcule, comme je l’ai toujours fait à juste titre, les montants des véritables capitaux propres sans les titres dits hybrides, ces Titres Super Subordonnés (TSS) et Titres Subordonnés à Durée Indéterminée (TSDI) que seuls les banksters franchouillards de nos Gos banques ont fait passer officiellement pour des capitaux propres alors que tout le monde partout dans le monde les considère comme des dettes, comme je l’ai toujours écrit.

Il est particulièrement grave de constater qu’une autorité officielle, l’AMF, de connivence avec ces banksters, puisse sanctionner à tort une personne (moi !) qui publie des études financière justes, en conformité avec les règles internationales, et qui dénonce ces irrégularités en France.

Il est particulièrement grave de constater que les gens de la Banque de France qui sont chargés de faire appliquer les règles internationales ne le font pas, sciemment, de connivence avec les banksters.

Il est particulièrement grave de constater que les mécanos de la Générale qui gèrent 1 265 milliards d’euros d’actifs n’ont toujours pas compris le mécanisme de gestion des règles prudentielles d’endettement bancaire.

Il est particulièrement grave de constater que tous les autres professionnels en France puissent être aussi incompétents, en particulier les bonimenteurs tels que les analystes financiers patentés de la Société Française des Analystes Financiers et tous les journaleux de tous les médias.

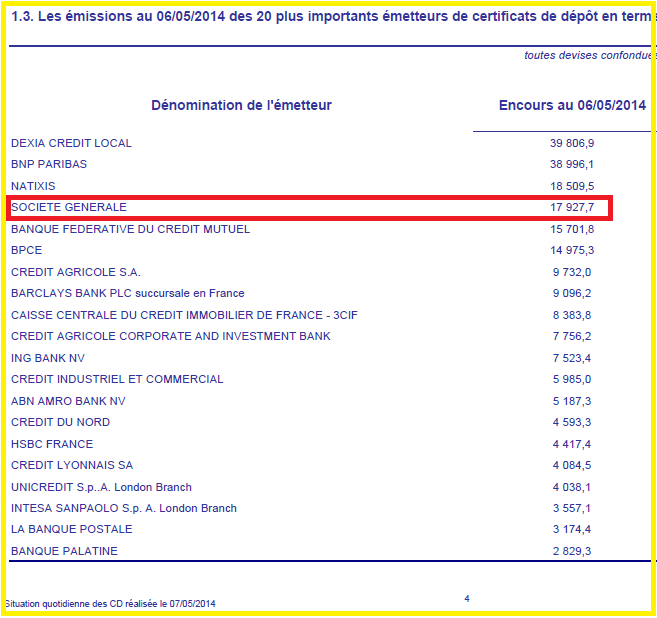

Par ailleurs, les mécanos de la Générale ne donnent évidemment aucune information explicite sur les 35 milliards d’euros qu’ils empruntent à la Banque de France dans le cadre des Titres de Créances Négociables (TCN) en mettant en pension des titres comprenant les Certificats de Dépôt Négociables (CDN)…

Document 6 :

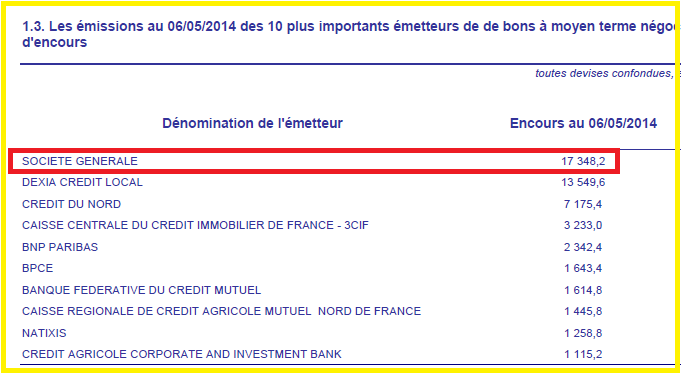

… et les Bons à Moyen Terme Négociables (BMTN),

Document 7 :

Par contre, ils avouent, sans en donner d’explications claires, qu’ils ont emprunté… 180 milliards d’euros ! … au titre d’opérations de financement sur titres, cf. document 1 ci-dessus, soit 29 milliards supplémentaires par rapport au 31 décembre 2013… ce qui peut inclure ces 35 milliards de TCN et 145 milliards empruntés à la BCE qui ne donne pas les noms des banques auxquelles elle prête des centaines de milliards.

Heureusement, je suis le seul, à ma connaissance à faire de telles analyses.

Les règles comptables sont redoutables car, lorsqu’on sait décrypter correctement les comptes des bansters, il est toujours possible de savoir si tout se passe bien ou si quelque chose ne va pas quelque part dans leur banque.

Pour l’instant, tout va bien : pas de tsunami.

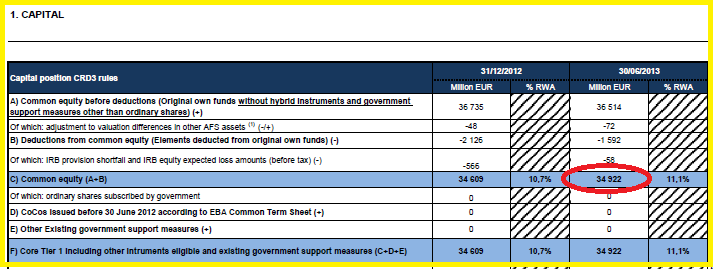

Remarque finale : les banksters publient des chiffres qui sont souvent contradictoires, a priori en vue d’enduire dans l’erreur à l’insu de leur plein gré les analystes peu avertis comme en témoigne encore ce document publié par les mécanos de la Générale,

Document 8 :

En fait, le leverage réel de la Générale au sens Greenspannien est vraisemblablement entre les chiffres que je retiens ici et ceux que j’ai retenus précédemment si l’on se fie à ceux qui ont été publiés par l’EBA,

Document 9 :

Tout est simple, enfin, presque.

Cliquer ici pour voir les résultats de la Générale de ce dernier trimestre.

Cliquer ici pour voir mon article précédent sur les comptes de la Générale fin 2013.

Cliquer ici pour voir l’évaluation des capitaux propres de la Générale par l’EBA.

Il est particulièrement grave d’avoir en France des banques comme CA-SG-PNB……Au secours fuyez..

Purée les lâches

Bonjour M. Chevallier,

En lisant votre dernier article, je constate avec dépit que vous avez été condamné pour avoir établi un bon diagnostic. Avez-vous fait recours contre cette décision de « justice » ?

Merci d’avance de vos nouvelles.

En France il y a des vérités qui ne sont pas bonnes a dire.

Un peu de lecture, Mr. Chevallier:

L’Europe, empire allemand ? Entretien avec Jean-Michel Quatrepoint

http://www.lefigaro.fr/vox/monde/2014/04/25/31002-20140425ARTFIG00294-l-europe-empire-allemand-entretien-avec-jean-michel-quatrepoint.php

Traité transatlantique : le dessous des cartes, par Jean-Michel Quatrepoint

http://www.lefigaro.fr/vox/monde/2014/04/25/31002-20140425ARTFIG00296-traite-transatlantique-le-dessous-des-cartes-par-jean-michel-quatrepoint.php

Concrètement; où transférer ses actifs de la soc ge? Vers les îles Franco-hollandaises de Saint-Martin ou vers un contrat d’assurance-vie de droit Luxembourgeois?

Hors-sujet, mais des mecanos dans le cambouille, c’est normale en Franche !!

Emprunts toxiques : l’État refuse de payer pour les collectivités locales !

http://www.lepoint.fr/economie/emprunts-toxiques-l-etat-refuse-de-payer-pour-les-collectivites-locales-12-05-2014-1821566_28.php

Oui, d’accord avec IGOR, où transférer ses avoirs après un tel bilan? A qui faire « confiance »?