Mon mulot (qui se croit déjà ou encore en vacances) a encore fait une erreur en copiant-collant les données de la Générale…

Les bons chiffres sont les suivants :

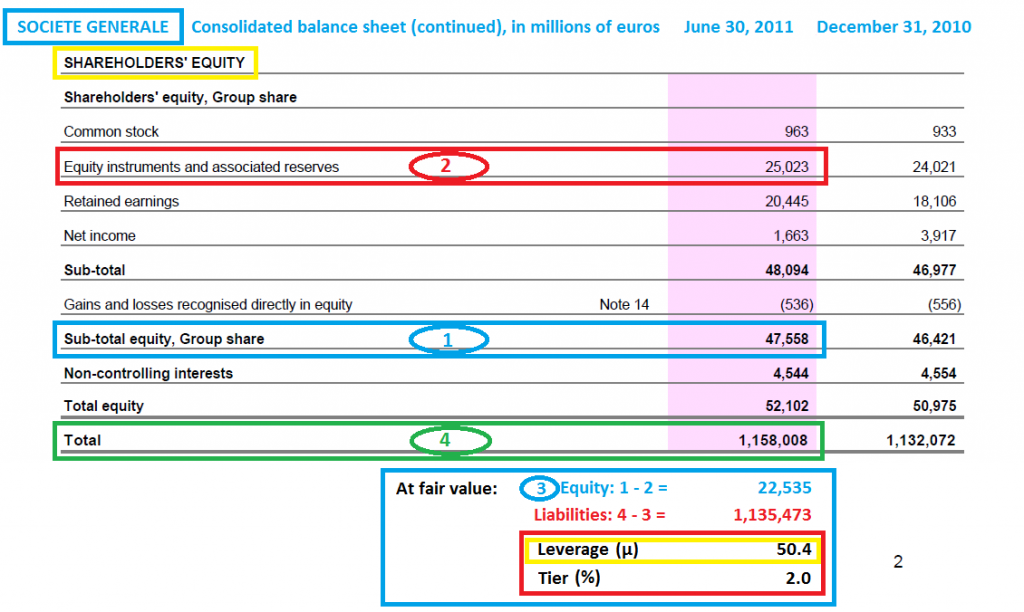

Document 1 :

| Société Générale | 2007 | 2008 | 2009 | 2010 | 2011 Q2 |

|---|---|---|---|---|---|

| Total des dettes | 1 052,00 | 1 093,90 | 981,497 | 1 085,65 | 1 135,47 |

| Capitaux propres | 27,2 | 36,1 | 42,204 | 46,421 | 47,558 |

| Instruments | 7,5 | 17,7 | 23,544 | 24,021 | 25,023 |

| Capitaux propres réels | 19,7 | 18,4 | 18,66 | 22,4 | 22,535 |

| µ (leverage) | 53,3 | 59,6 | 52,6 | 48,5 | 50,4 |

| Tier (%) | 1,9 | 1,7 | 1,9 | 2,1 | 2 |

Sommes en milliards d’euros.

C’est encore pire que ce que j’en ai écrit précédemment : les dettes sont 50 fois plus élevées que le montant des capitaux propres, mon µ ou leverage, ce qui correspond à un véritable ratio Tier de 2,0 % !

Seuls ceux qui sont vraiment étrangers aux délires de la vieille Europe, à savoir des Asiatiques et des Américains, calculent correctement les bons chiffres d’endettement, mon multiple µ ou leverage en anglais, en procédant ainsi :

Document 2 :

Cliquer ici pour lire mon article précédent qui contient quelques erreurs sur les résultats du 2° trimestre 2011 des meccanos de la Générale.

Bonsoir.Vous écrivez:

» j’ai pris en considération les véritables capitaux propres obtenus en diminuant le montant des capitaux propres publiés des titres fantaisistes que sont les actions de préférence et les titres super subordonnés qui sont en réalité des dettes ».

Pourriez expliquer précisément ce que sont ces actions de préférence et ces titres subordonnés et pourquoi il est normal de les compter dans les dettes ? merci beaucoup.

Peut être un début d’explications ?

Ce ne sont pas des produits financiers « OGM », mais tout simplement des vrais produits sortis de l’imagination féconde des financiers.

Les instruments hybrides sont des produits financiers dont l’objectif est de fournir des capitaux propres à leurs souscripteurs sans qu’il y ait pour autant, ni dilution des actionnaires, ni participation aux bénéfices via les dividendes versés, ni pour certains, perpétuité dans la mise à disposition des fonds.

Dans l’acceptation courante, les instruments hybrides, s’ils ont le goût des fonds propres, l’apparence des fonds propres et les motivations…, ne sont pas des fonds propres ! Lesquels ne sont pas un sujet de plaisanterie par les temps qui viennent de s’écouler. La réforme en matière de solvabilité des banques et de régulation de leurs activités, sous le nom de Bâle III, a conduit à un renforcement des ratios de couverture des risques et des engagements par les fonds propres et à un durcissement des exigences en ce qui concerne leur composition.

Il en est résulté une certaine méfiance à l’égard des instruments hybrides et à leur éviction partielle ou totale du calcul du « tier one ». Leur statut de fonds propres venait

Soit de leur subordination par rapport aux autres dettes en tant que dette junior ou en tant que dette surpersubordonnée comme les dettes « mezzanine ». Dans tous ces cas, les porteurs de dettes ne pouvaient pas espérer de remboursement en cas de difficulté d’une banque, puisqu’ils passaient derrière tous les créanciers et juste avant les actionnaires avec, en général une option sur la détention de capital.

Soit, parce qu’ils offraient à leurs porteurs l’option de transformer leurs créances en capital, l’exemple type étant les Obligations convertibles en actions ou échangeables en action.

Certains produits se caractérisaient par un simple engagement de verser à première demande de l’émetteur n’impliquaient pas de versement immédiat.

L’expérience de la crise a montré que, dans tous les cas de figure, en cas de difficulté, l’idée de devenir actionnaire n’était pas du goût des porteurs, ne serait-ce que parce que les pertes encourues par les banques émettrices allaient nécessairement se traduire par la perte des capitaux apportés. Le fait d’être actionnaire, même de la dernière heure, pouvant entraîner des responsabilités vis-à-vis des créanciers suscitait quelques réticentes. Ainsi, les engagements de verser des fonds sur première demande se heurtèrent à la mauvaise volonté des porteurs de produits financiers. Parfois, ils ne purent pas respecter leurs engagements car ils avaient aussi, tout simplement, fait faillite. Enfin certains porteurs découvrirent fort opportunément que le fait de devenir actionnaire sans qu’ils puissent s’y opposer étant contraire à leurs statuts ou à la réglementation dont ils relevaient, il n’était pas question pour eux de satisfaire aux appels de fonds des émetteurs.

C’était une brillante idée, comme celles qui consistent à essayer de satisfaire en même temps le désir de rendement des investisseurs et leur aversion pour le risque. Certains instruments seront donc, à partir de 2013 sortis du calcul du tier one, par fraction de 10% sur une période de dix ans. les produits hybrides à option de sortie subiront un autre traitement. L’idée des régulateurs étant que les fonds propres soient vraiment des capitaux mis à disposition des banques dans le double objectif de dimensionner leurs activités et d’être en mesure d’en absorber les risques sans mettre en péril les autres créanciers. Les déposants par exemple.

PascalOrdonneau