Les problèmes monétaristes, financiers et bancaires sont certainement les plus difficiles à comprendre bien que, tout est simple comme l’a dit Milton Friedman.

Ce bon vieux Greenspan aimait lui aussi expliquer ces problèmes en les simplifiant pour que les gens les comprennent mieux.

Il rappelait que l’activité principale des banques consiste à prêter l’argent qu’elles ont (leurs capitaux propres) et qu’elles n’ont pas (mais qu’elles empruntent) pour acquérir des actifs qui sont toujours plus ou moins risqués.

D’après lui, pour que le système bancaire fonctionne normalement, les banques ne doivent pas emprunter plus de 12,5 fois le montant de leurs capitaux propres (c’était le ratio Tier 1 du début des années 80), sans les minoritaires ni les écarts d’acquisition (goodwill) qui doivent être correctement comptabilisés, c’est-à-dire être enregistrés en diminution des bénéfices, règle qu’il avait réussi à imposer au début des années 2000 après l’éclatement de la bulle internet.

Après les fortes turbulences de 2008, ce bon vieux Greenspan a ramené ce multiple d’endettement, le leverage, à 10 correspondant au ratio Tier 1 d’origine à 10 %.

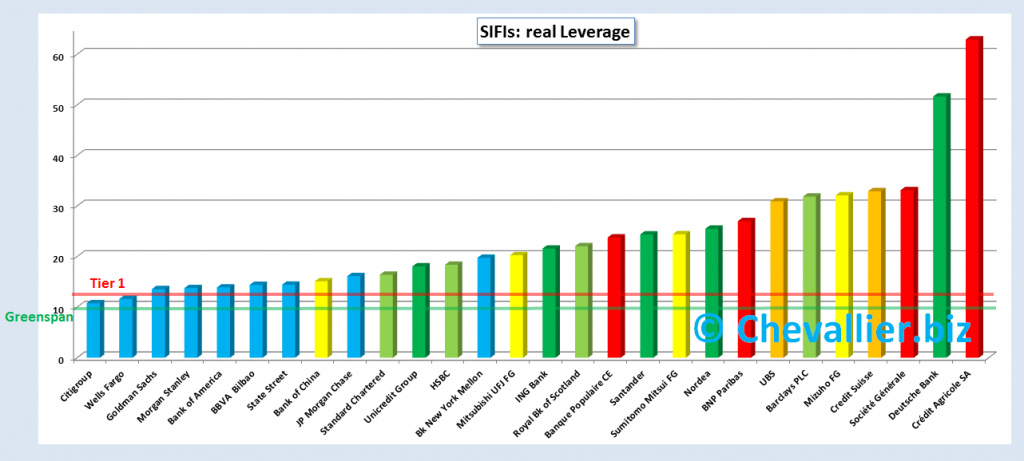

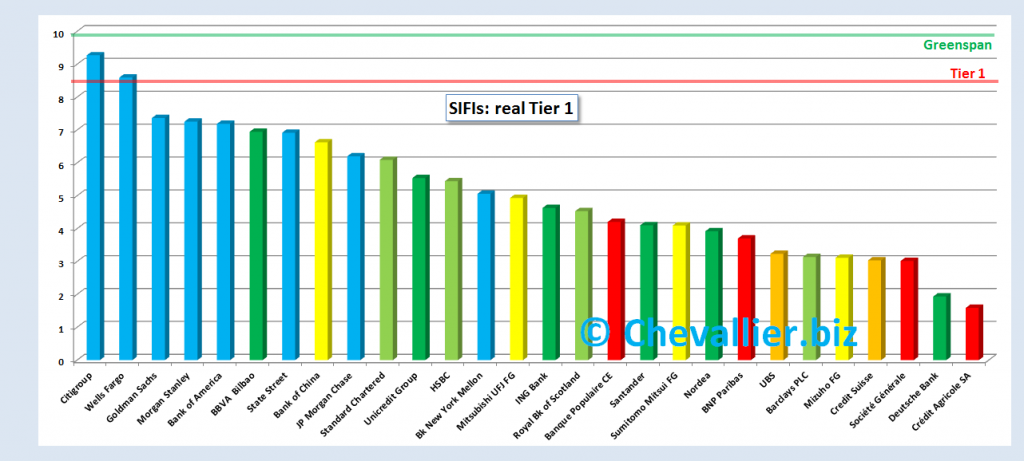

En comptabilisant correctement les capitaux propres à leur juste valeur de marché (les actifs tangibles, tangible assets), aucune des grandes banques systémiques mondiales faisant partie de la liste des SIFIs (Systemically Important Financial Institutions) ne respecte la règle prudentielle de ce bon vieux Greenspan à la fin de 2012 d’après les résultats disponibles (un certain nombre de ces banques n’ont pas encore publié leurs résultats mais ils seront peu différents de ceux des trimestres précédents pris en compte dans ce classement provisoire).

Document 1 :

| Rank | Banks 2012 Q4 | Liabilities | Tangible equity | Leverage | Tier 1 |

|---|---|---|---|---|---|

| 1 | Citigroup | 1 706,43 | 158,23 | 10,8 | 9,3 |

| 2 | Wells Fargo | 1 310,32 | 112,644 | 11,6 | 8,6 |

| 3 | Goldman Sachs | 874,583 | 64,417 | 13,6 | 7,4 |

| 4 | Morgan Stanley | 729,446 | 52,927 | 13,8 | 7,3 |

| 5 | Bank of America | 2 061,76 | 148,212 | 13,9 | 7,2 |

| 6 | BBVA Bilbao | 596,43 | 41,43 | 14,4 | 6,9 |

| 7 | State Street | 208,179 | 14,403 | 14,5 | 6,9 |

| 8 | Bank of China | 11 951,98 | 791,703 | 15,1 | 6,6 |

| 9 | JP Morgan Chase | 2 221,40 | 137,739 | 16,1 | 6,2 |

| 10 | Standard Chartered | 588,564 | 35,867 | 16,4 | 6,1 |

| 11 | Unicredit Group | 918,286 | 50,866 | 18,1 | 5,5 |

| 12 | HSBC | 2 515,41 | 136,929 | 18,4 | 5,4 |

| 13 | Bk New York Mellon | 341,702 | 17,288 | 19,8 | 5,1 |

| 14 | Mitsubishi UFJ FG | 213 916 | 10 555 | 20,3 | 4,9 |

| 15 | ING Bank | 1 116,91 | 51,718 | 21,6 | 4,6 |

| 16 | Royal Bk of Scotland | 1 317,20 | 59,699 | 22,1 | 4,5 |

| 17 | Banque Populaire CE | 1 101,22 | 46,305 | 23,8 | 4,2 |

| 18 | Santander | 1 219,60 | 50,028 | 24,4 | 4,1 |

| 19 | Sumitomo Mitsui FG | 137 268 | 5 623 | 24,4 | 4,1 |

| 20 | Nordea | 651,865 | 25,555 | 25,5 | 3,9 |

| 21 | BNP Paribas | 1 839,24 | 68,054 | 27 | 3,7 |

| 22 | UBS | 1 219,80 | 39,434 | 30,9 | 3,2 |

| 23 | Barclays PLC | 1 444,96 | 45,359 | 31,9 | 3,1 |

| 24 | Mizuho FG | 166 301,70 | 5 181,50 | 32,1 | 3,1 |

| 25 | Credit Suisse | 896,944 | 27,243 | 32,9 | 3 |

| 26 | Société Générale | 1 214,06 | 36,636 | 33,1 | 3 |

| 27 | Deutsche Bank | 1 973,80 | 38,2 | 51,7 | 1,9 |

| 28 | Crédit Agricole SA | 1 813,55 | 28,814 | 62,9 | 1,6 |

Sommes en milliards de monnaie nationale.

Cocorico : 2 banques françaises sur le podium, médaille d’or pour Crédit Agricole !

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert clair les banques relevant de Bank Of England, en vert foncé les autres banques européennes, en jaune les banques… asiatiques.

Euh… Non ! Les banques qui ont les plus hauts leverages sont les pires cancres de la classe bancaire mondiale : les péquenots du Crédit Agricole et les mécanos de la Générale qui entourent Deutsche Bank.

Le graphique représentant le ratio Tier 1 montre plus clairement les bons élèves de cette classe bancaire mondiale : les banques américaines, mais, en prenant en considération les goodwills, leurs ratios sont nettement moins bons que ceux qui apparaissaient dans mes analyses précédentes,

Document 3 :

Ces big banks too big to fail restent encore très dangereuses, les pires étant concentrées dans la zone euro, ce qui explique que le marché interbancaire n’y fonctionne plus (du fait que la confiance a disparu entre les banquiers eux-mêmes).

Le rétablissement de la confiance entre les banques et la reprise du marché interbancaire dans la zone euro est loin d’être envisageable car ces banques n’arrivent pas à améliorer leurs ratios.

Aux Etats-Unis, les autorités n’ont pas hésité à flinguer pour l’exemple la banque des frères Lehman, ce qui a fait réagir positivement les autres banques.

Dans la vieille Europe, les dirigeants des grandes banques, très liés aux milieux politiques, ont réussi à ne pas être sanctionnés, ce qui accentue et perpétue la crise qui y règne.

En effet, les groupes de pression des dirigeants des grandes banques ont réussi à faire adopter par les autorités (qu’ils manipulent et corrompent facilement) des règles complexes qu’eux seuls prétendent maitriser, les actifs pondérés (RWA, Risk-Weighted Assets), pour essayer de camoufler leurs erreurs auprès des gens qui sont complètement incapables de réagir positivement.

Le gros problème est qu’il n’y a pas de contrepartie face à ces groupes de pression des dirigeants des grandes banques : je suis, à ma connaissance, le seul en France (et ailleurs ?) à analyser ainsi ces problèmes vitaux pourtant plus ou moins bien résolus maintenant aux Etats-Unis.

Le manque de culture financière fait des ravages dans la vieille Europe qui est en train de se saborder elle-même.

Finalement, tout est simple.

Cliquer ici pour voir le classement du trimestre précédent des SIMIs.

Triste réalité….

Au fait, j’ai loupé les corrigés de la dernière question? je les ai pas trouvé.

Olivier

A mon avis, la réponse est dans ce post. http://chevallier.biz/2013/02/leverage-reel-des-banques-francaises-2012/

Le tout prêt, c’est fini… Faut faire l’effort de chercher…

Désolé, mais vos chiffres ne semblent pas refléter la réalité car dans le passif tout n’est pas à considérer de la même manière dans le calcul du ratio. Votre calcul semble rapide car il ne semble pas distinguer les natures du passif. Pourriez-vous donner quelques précisions sur le calcul pour le Crédit Agricole ? Merci.

Stop ou Encore :

« Désolé, mais vos chiffres ne semblent pas refléter la réalité car dans le passif tout n’est pas à considérer de la même manière dans le calcul du ratio. »

C’est pour répéter les mêmes idioties que Surya de Natixis ? Cette trucs de dettes nettes et pas nettes…

Tout est donné et clairement indiqué au fur et à mesure des analyses de bilan. avec capture d’écran et mise en évidence des chiffres utIlisés.

Donc Stop aux questions redondantes et relisez Encore les différents articles.

« je suis, à ma connaissance, le seul en France (et ailleurs ?) à analyser ainsi ces problèmes vitaux pourtant plus ou moins bien résolus maintenant aux Etats-Unis. »

publiez dans une revue economique americaine si vous etes si bon. ou est la liste de vos publications?

Pauvre con !

+1 Josick !!!!

@Lannes Faut rire ou pleurer, je sais même plus en fait. Peu importe. Mais au final quand on voit que les plus médiatisés sont des idiots inutiles, on comprend comment fonctionne le système de communication.

Et puis qui vous dit que Mr Chevalier a envie de communiquer au delà de son blog. Bref je ne suis pas son défenseur il peut le faire lui même. Toutefois, vous êtes certainement un spécialiste de la lecture des échos, et de la tribune, alors continuez à lire les torchons ou écrivent 80% d’idiots inutliles. (oui y a 20% de gens qu’ont peut encore lire, faut chercher dans le tas des horreurs, mais il parait qu’il en reste…) . Vous pensez que tousles gens qui ont une analyse juste de la situation publient?

Vous faites certainement partie des gens qui croient encore au pays de oui oui, ou alors vous travaillez au crédit labricole?

Mr Chevalier est piquant ainsi volontairement mais votre remarque dénote l’agacement que doit vous apporter la lecture de ses articles. Pour ma part j’ai mis 2 années à comprendre le bilan des banques et j’ai pourtant une formation de gestionnaire d’entreprises.

Des publications de JP Chevallier ont déjà été reprise sur le site de Zerohedge

Lannes, c’est pathétique de s’en prendre à la personne de cette façon.

Mais surtout, ce n’est guère intelligent : attaquer ainsi la personne démontre que vous ne sauriez rien objecter sur le fond des choses.

Vous venez de lui donner crédit sur le fond des choses et démontrez votre propre incompétence économique. Faudra essayer d’être plus malin la prochaine fois, enfin, si c’est dans vos cordes.

Pour avoir consulté nombreux blogs et sites d’informations économiques, je confirme : c’est ici le seul endroit où on parle de ces problèmes de façon claire et argumentée.

Il a donc parfaitement raison de l’écrire… et donc vous Lannes, parfaitement tort.

J’ai une petite question à Surya, Stop ou encore, et Lannes fraichement arrivés ici… est-ce que par hasard vous seriez de ces trolls européistes payés avec nos impots pour polluer les sites où l’on explique au grand public des choses que notre nomenklatura préfèrerait tenir secrètes ?

Si oui, combien on vous paye pour ça ? Parce que c’est notre argent…

En particulier Surya et Stop ou encore, qui usent d’un jargon connu des seuls financiers (ces trucs de dettes brute, concept pour le moins abscons)

Pour ceux qui ne le savaient pas et comme le reporte le daily telegraph, on paye des trolls avec notre argent pour poster à la gloire de l’ue, et attaquer toute pensée différente.

http://www.telegraph.co.uk/news/worldnews/europe/eu/9845442/EU-to-set-up-euro-election-troll-patrol-to-tackle-Eurosceptic-surge.html

Vidéo de N.Farage, qui est bien seul à dénoncer ça

http://www.youtube.com/watch?feature=player_embedded&v=U47MSrIw3xM

Et non, je ne suis pas un troll mais soucieux de la véracité des analyses. Je suis bien entendu dans le secteur financier, mais pas du coté que vous pourriez imaginer. Néanmoins, même quand on dénonce quelque chose (je l’ai déjà fait dans des articles de presse écrite) alors il faut que la démonstration soit incontestable, sinon elle est balayée d’un revers de la main.

Je ne rejoins pas, pour l’instant, les conclusions sur le Crédit Agricole, meme si je sais que leur situation est très loin d’être bonne. Si par contre, un papier permettait de démontrer précisément les chiffres (en s’appuyant sur les extraits du rapport financier) alors je serai le premier à relayer l’information partout où je le pourrai.

Cdlt.

@ stop ou encore : ce site ne manque pas d’articles sur le vertueux Crédit Agricole. Que contestez-vous ?

Il me semble que dans un souci de clarté et de lisibilité, Mr Chevallier s’appuie sur un critère objectif et identifiable grâce aux nomes comptables en vigueur, et a priori communs à tous les échantillons de l’étude, à savoir les banques dites « systémiques ».

Il y a quelque chose qui vous déplait dans la démarche ?

En plus, le site est classé par rubriques, vous cliquez sur « banques françaises » et à vous les articles pour trouver une « démonstration incontestable », pour reprendre vos dires.

Et comme le dit Magaja, le ton du blog est volontairement piquant pour faire réagir, on n’est pas sur un site de dépêches AFP….

@stopetencore

Et merci Julien vous avez très bien complété les choses.

Je tenais à apporter une précision.

J’aimerai toutefois que ce Mr Stopetencore nous donne son avis économique puisqu’il est spécialisé la dedans mais on ne sait pas de quel côté non plus, bref, il s’y connait un temps soit peu.

Alors pourriez vous nous dire, Mr Stopetencore, quels sont les arguments dans le passif du CA, qui vous ammènenent à être partagé sur l’avis de Mr Chevalier.

Vous demandez que l’on reprenne des chiffres présents dans les annexes budgétaires, ce qui est fait par Mr Chevalier qui extrait ses données des publications du CA, mais vous n’opposez mis à part des écrits littéraux sans valeur chiffré, aucun élément comptable qui vous permettraient d’ouvrir le débat sur une erreur éventuelle dans l’interprétation des comptes du CA.

Donc j’aimerai débattre ici avec vous, et Mr Chevalier, des chiffres du CA, que je connais plutôt bien.

et s’il vous plait, je vous demanderai pour plus de transparence de ne pas commencer à mélanger Caisses régionales et la SA CASA, afin que les lecteurs comprennent bien ce qu’il se passe. Car sans CASA pas de caisse régionale, alors restons sur CASA, l’entité côtée, pour examiner la santé bancaire, car, je le répète, quoi qu’il en soit des caisse régionales, c’est l’argent des contribuables dans ces caisses là, donc si on les prend en compte pour considérer un quelconque actif, ou en déduction d’un quelconque passif, c’est fonctionner à la Hollande, prendre là ou il y en a même si ça ne nous appartient pas.

J’attends avec impatience vos chiffres sur casa, qui va t on savoir pourrait être diamétralement opposés avec ceux donnés par Mr Chevalier !! ce serait marrant d’en discuter.

Personnellement, étant chef de PME, j’ai du mal à comprendre votre discours sur le passif, à moins de considérer les banques autrement que comme des entreprises….. car le passif reste le passif…. et que ce soit le fisc, ou toute autre administration ou encore un Com en charge du red , ou un com aux comptes, je ne pense pas qu’ils soient prêts à entendre un discours sur , « distinguer les natures du passif ».

Au plaisir de vous lire rapidement !!!

Petit rajout: Et sans caisses régionales pas de cas non plus….. bien entendu !! MAis on parle de la structure qui peut entrainer l’autre au fond de l’eau, ce qu’on appelle dans la vie courante.. le boulet que l’on traine….