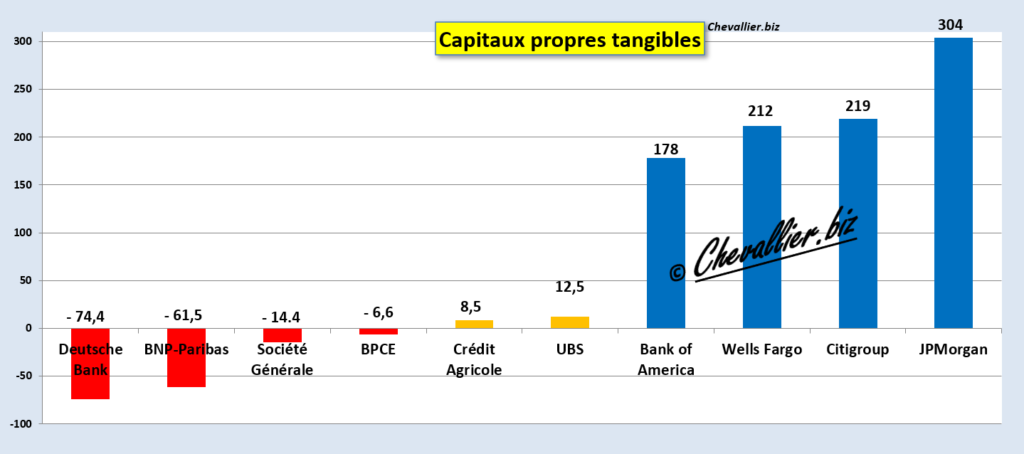

Toutes mes analyses des bilans des grandes banques européennes sont concordantes : elles ont presque toutes des capitaux propres réels négatifs, c’est-à-dire qu’elles auraient dû être déclarées en faillite !

Document 1 :

Chiffres en milliards d’euros pour les banques de la zone euro, en milliards de dollars pour UBS et les banques américaines.

Ces banques qui ont des capitaux propres négatifs condamneront à la faillite les rares big banks européennes qui ont des capitaux propres tangibles positifs car ces dernières ont beaucoup trop de dettes.

Evidemment, tous les bons spéculateurs ont fait les mêmes analyses que moi ainsi que les gens de la Fed et de la BCE, sans les médiatiser, mais certaines informations publiées le prouvent…

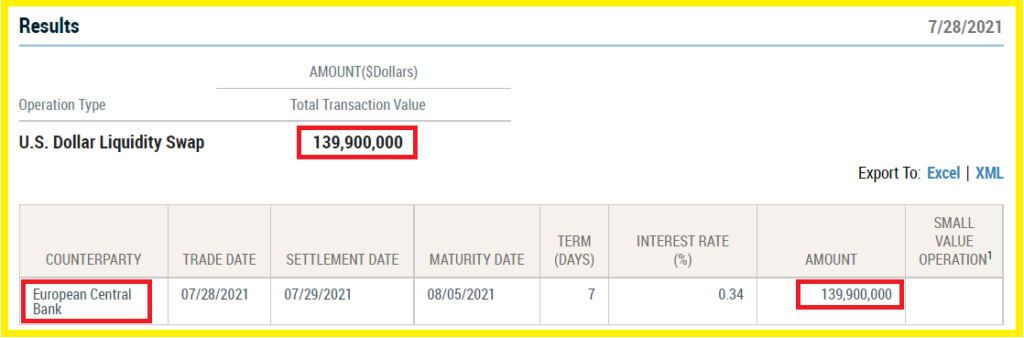

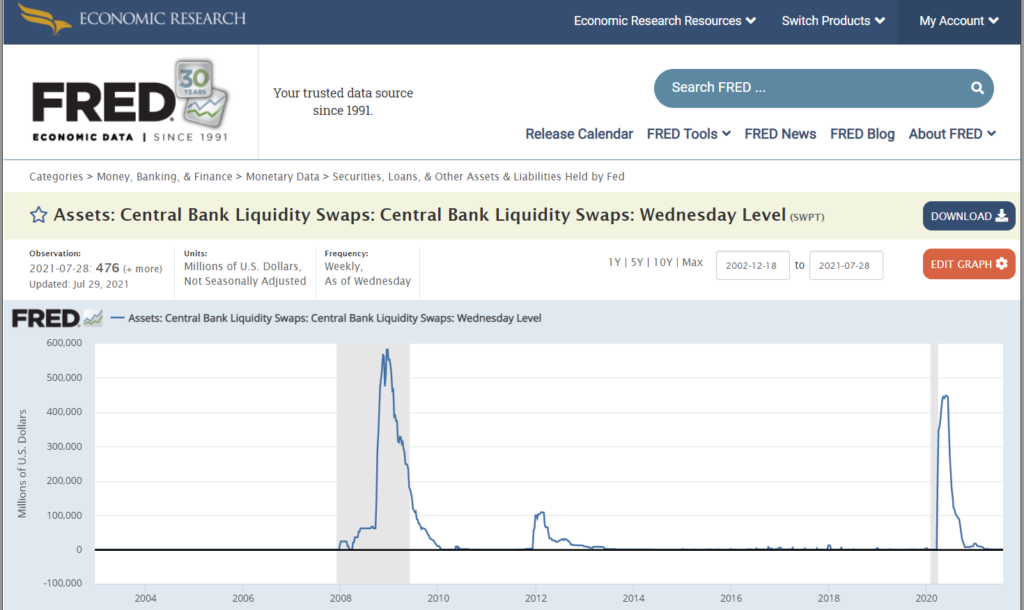

Ainsi par exemple, la BCE est obligée de s’approvisionner en dollars (USD) auprès de la Fed par des accords de swaps de devises…

Document 2 :

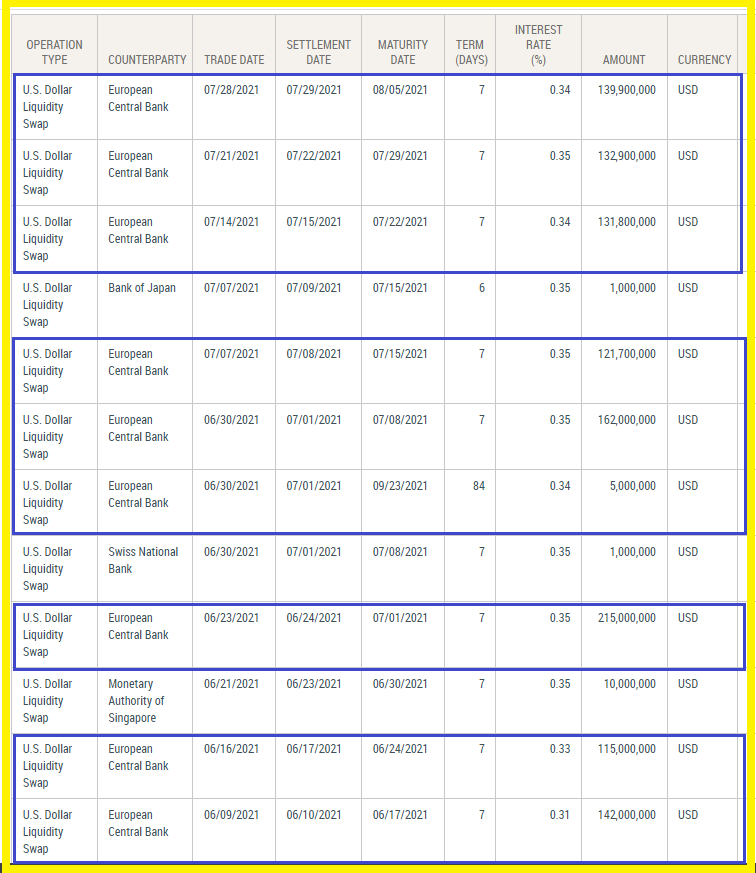

… qui sont renouvelés chaque semaine,

Document 3 :

Ces accords de swaps sont encore loin des sommets atteints lors des précédentes crises mais leurs montants peuvent exploser en une dizaine de séances,

Document 4 :

Pour rappel, les dirigeants des grandes banques des États-Unis refusent toujours de livrer des dollars aux banksters européens quand ils anticipent leurs faillites comme cela s’est passé en particulier en 2012, cf. le film édifiant de France 3 sur les banksters de BNP : BNP Paribas Dans Les Eaux Troubles De La Plus Grande Banque Européenne, généralement censuré après mes articles car ces banksters de BNP me surveillent toujours…

Cliquer ici pour le (re)voir.

Dès lors, ces banksters européens sont obligés de passer par l’intermédiaire de la BCE qui passe alors des accords de swaps de devises avec la Fed qui lui livre des dollars (USD) en contrepartie de la mise en pension de Treasurys, dollars que la BCE livre ensuite à ses banksters pour qu’ils puissent ne pas faire faillite tout de suite.

Le problème est que ce dispositif est lourd et lent en périodes de fortes turbulences.

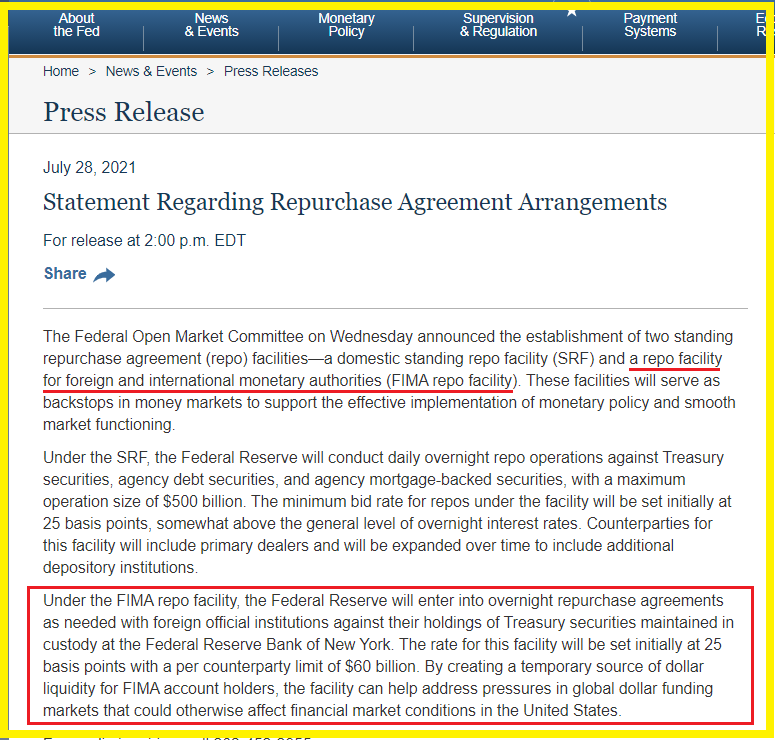

C’est la raison pour laquelle les gens de la Fed ont décidé de créer un nouveau type de repo facility for foreign and international monetary authorities (FIMA repo facility), en français : une facilité de prise en pension pour les autorités monétaires étrangères et internationales,

Document 5 :

Ce nouveau dispositif a pour but de donner la possibilité à la Fed de mettre très rapidement à la disposition de banques centrales étrangères des dollars (USD) en cas de blocage du marché des devises sans passer par l’intermédiaire de la procédure habituelle des swaps de devises.

Un article de Nick Timiraos dans le Wall Street journal explique bien la problématique concernant les liquidités des banques, en particulier en devises, et les solutions qui sont mises en place en prévision de la crise à venir (causée par un tsunami bancaire en Europe),

Document 6 :

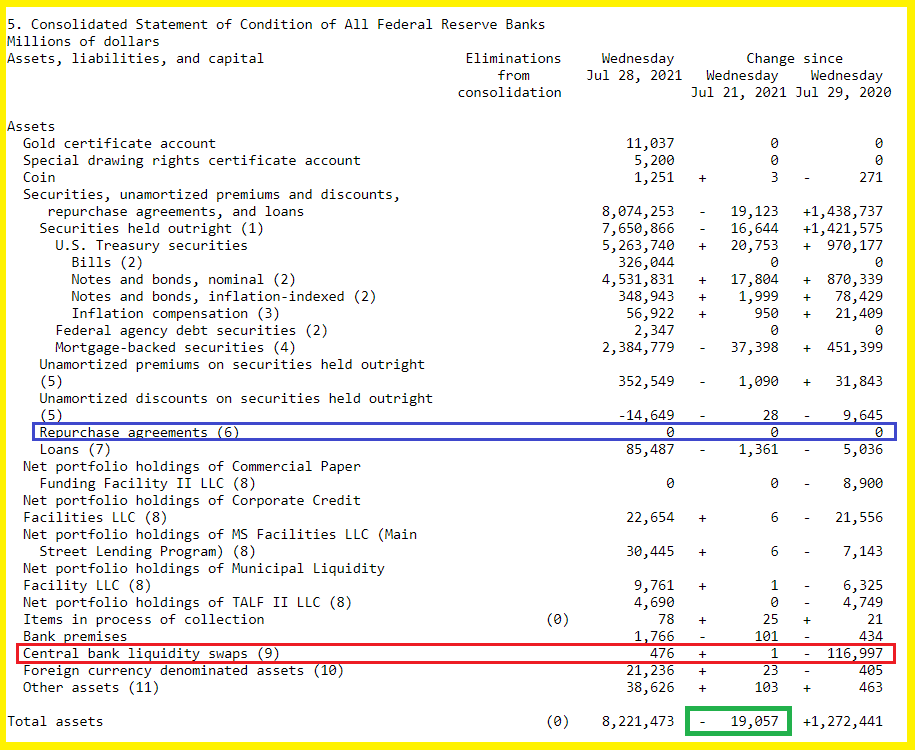

Le dernier bilan publié par la Fed montre que les montants des swaps sont encore à un niveau très bas, les accords avec la BCE étant dominants (entouré en rouge), et les Repurchase agreements (qui incorporeront les FIMA) sont encore à zéro (entouré en bleu),

Document 7 :

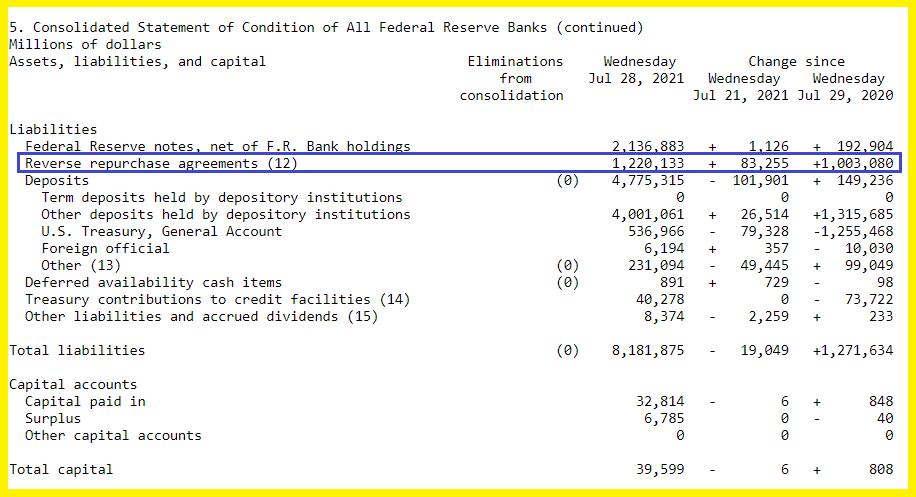

Le marché interbancaire américain est fortement perturbé car, d’une part des banques (européennes) manquent de liquidités en dollars (USD) et des banques américaines regorgent de dollars dont elles se débarrassent en les replaçant à la Fed dans le cadre des Reverse repos !

Document 8 :

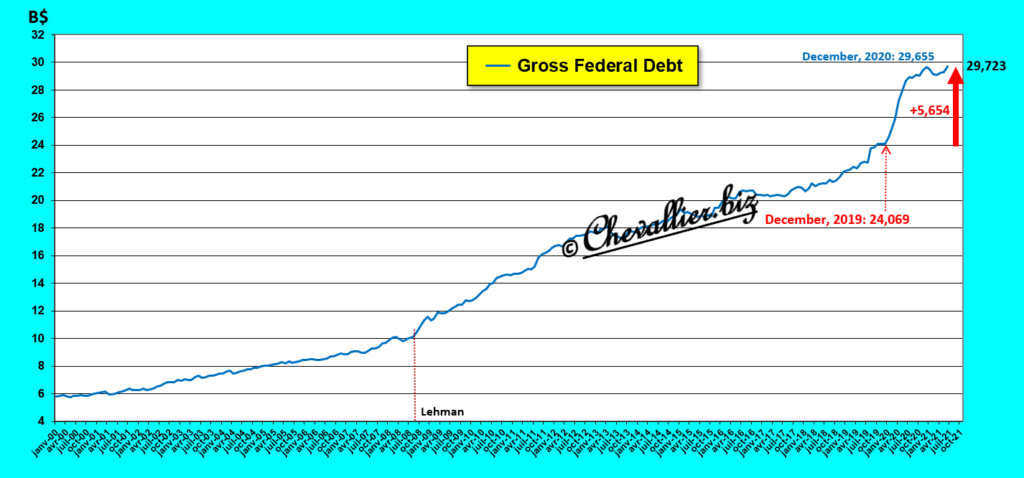

Pour rappel, à la fin du mois de juin, la dette totale (intérêts et capital) de l’Etat fédéral des États-Unis a atteint un plus haut historique de 29 723 milliards de dollars (d’après les calculs de la Fed de Dallas), ce qui correspond à 131 % du PIB courant annuel (22 722 milliards),

Document 9 :

Ces milliers de milliards de dollars qui ont été distribués aux Américains et à beaucoup d’entreprises pour les aider à supporter les conséquences de cette histoire de coronavirus ont été empruntés.

Il n’y a donc pas de création monétaire indue, ex nihilo, aux États-Unis alors que la BCE a distribué à ses banksters des milliers de milliards d’euros qui n’ont jamais existé !

La politique monétaire de la BCE repose sur une pure création monétaire, par cavalerie financière, ce qui est létal à terme.

***

Ainsi, tous les indicateurs sont concordants : tout est prêt pour de très fortes turbulences financières initiées par les banksters européens qui ont des capitaux propres négatifs !

Cf. tous mes articles, sur l’évolution des taux des Treasurys et leurs spreads, les agrégats monétaires, les disponibilités de JPMorgan, les bilans de la BCE, les comptes des big banks européennes et américaines et d’autres encore…

Ça va péter !

Il n’est pas possible de prédire précisément ce qui se passera, mais il existe des antériorités : ce qui s’est passé en Grèce et à Chypre mais ce sont de petits pays.

Ce sera pire car les grands pays européens seront touchés, gravement et durablement.

Les banques centrales préparent cet avenir mais il n’est pas certain que leurs solutions soient en mesure d’éviter de fortes turbulences ni de grands désordres…

***

Pour rappel : cliquer ici pour (re)voir l’émission d’Olivier Pichon sur TVLibertés lors de laquelle j’ai exposé une partie de ces problèmes traités ici.

Cliquer ici pour voir la page de la Fed où sont publiés les accords de swap du 28 juillet avec la BCE.

Cliquer ici pour voir la page de la Fed faisant part de la création du FIMA repo facility.

Cliquer ici pour voir la page d’un article du Wall Street Journal à ce sujet.

Cliquer ici pour voir la page de notre ami Fred de Saint Louis donnant l’endettement total de l’Etat fédéral.

© Chevallier.biz

Dans Ecorama, François Villeroy de Galhau était l’ invité de David Jacquot, il nous dit que les objectifs d’ inflation seront tenus en ce qui concerne la consommation. Tout à l’ air de bien aller, les choses sont en apparence sous contrôle. Il nous dit qu’ il faut vulgariser l’ appareil monétaire pour que les gens comprennent son fonctionnement.

Ce qui est étonnant, c’est que les banques continuent à verser des dividendes ou racheter des actions et refusent de renforcer leur fond propre.

Credit Agricol se montre donc plus solide que les autres banques francaises?

J’ai l’impression que cela n’a guere d’importance, etant donne que le raz de maree qui arrive va tout submerger…