Notre ami Pierre Jovanovic a été subjugué par le dynamisme de la Turquie et il a raison contre les fausses nouvelles diffusées par la propagande propagée dans tous les médias par tous les journaleux.

En bon journaliste comme il n’en existe plus, il en a tiré des reportages élogieux pour les Turcs.

Je fournis dans cet article les raisons de la réussite économique de la Turquie au cours de ces dernières années : la croissance est forte en Turquie grâce à ses banques qui respectent les règles prudentielles d’endettement (cf. mon article récent à ce sujet) et grâce à la Banque Centrale qui respecte les règles comptables sans faire de création monétaire indue…

Cet article traite de la masse monétaire de la Turquie et de ses agrégats.

Pour rappel, l’agrégat M1 correspond aux disponibilités des ménages qui sont constituées de billets et des encours sur leurs comptes courants.

La masse des dépôts sur les comptes d’épargne des ménages constitue l’agrégat M2-M1.

L’agrégat monétaire M3-M2 correspond à la trésorerie globale des entreprises.

La masse monétaire M3 est la somme de ces trois agrégats. C’est l’ensemble de l’argent qui circule dans une nation.

***

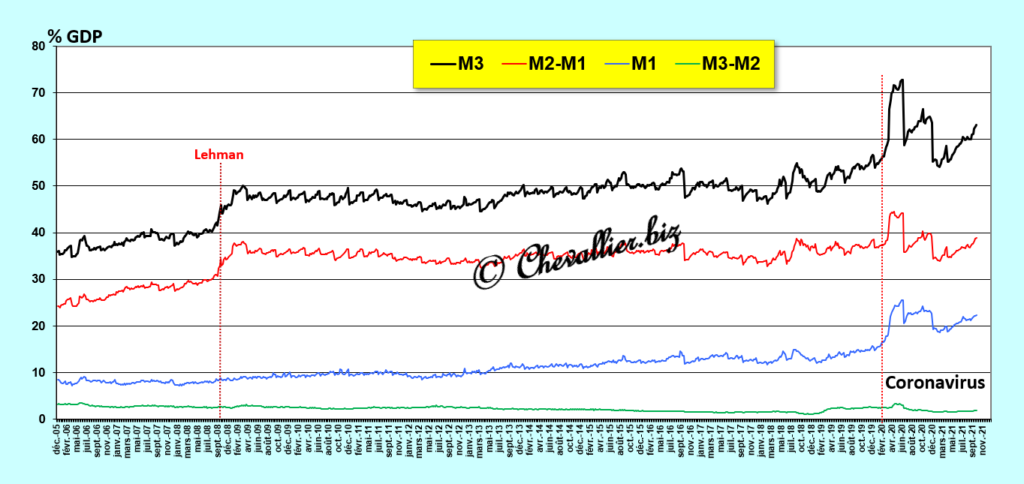

Le premier concept à prendre en considération est le rapport entre la masse monétaire M3 sur le PIB annuel courant en pourcentage.

Ce ratio doit être le plus bas possible et il doit au pire être toujours inférieur à 80 %.

Cette condition est nécessaire pour que l’argent reste sain dans une nation (sans création monétaire indue), ce qui est le premier pilier des Reaganomics, dixit Arthur, Laffer, et elle est respectée en Turquie,

Document 1 :

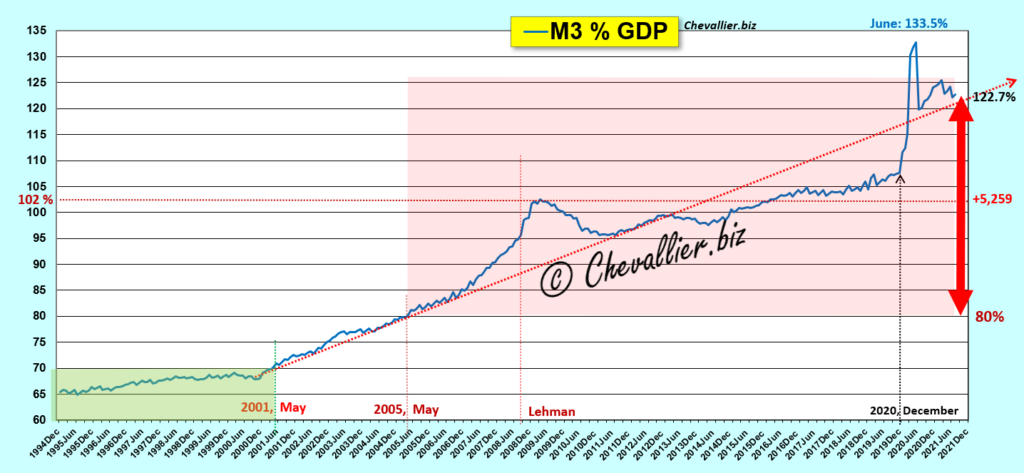

Le contre-exemple est celui de la zone euro : avant l’adoption de cette monnaie unique contre nature qu’est l’euro, les pays membres de cette zone respectaient globalement cette condition,

Document 2 :

La croissance de la plupart des pays de cette zone a considérablement faibli depuis l’adoption de l’euro à cause de la création monétaire indue, ex nihilo, pratiquée par les dirigeants de la BCE, ce que j’ai bien décrypté dans de nombreux articles…

Un ratio M3/PIB inférieur à 70 % permet d’optimiser la croissance du PIB réel (déflaté) c’est-à-dire la richesse créée par les habitants de cette nation.

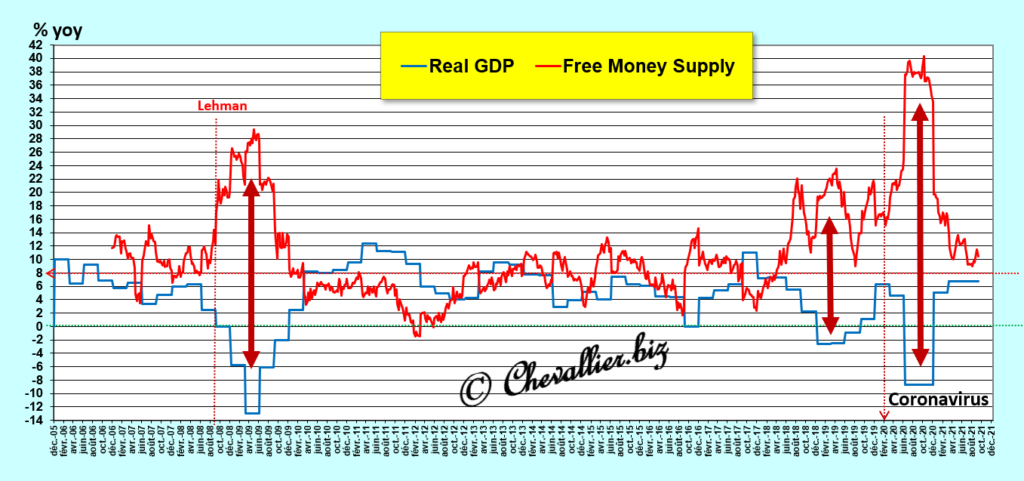

Plus précisément la relation entre la croissance de la masse monétaire M3 et le PIB réel est la suivante : la variation du PIB réel (d’une année sur l’autre en pourcentage) est inversement proportionnelle à celle de la masse monétaire libre (Free money supply), ce qui est bien visible sur le graphique représentant ces séries de données fournies par la Banque Centrale de Turquie depuis 2006,

Document 3 :

Je définis la masse monétaire libre comme étant la différence entre la variation (en pourcentage) de la masse monétaire M3 et (moins) celle du PIB courant (toujours d’une année sur l’autre), ce qui signifie que, si cette masse monétaire augmente plus vite que le PIB courant, une création monétaire indue se produit qui a pour conséquence de provoquer une baisse du PIB réel.

C’est précisément ce qui s’est produit en Turquie en 2009 (à cause de la Grande récession aux États-Unis suite à la faillite de la banque des frères Lehman), fin 2018-début 2019 et en 2020 avec cette histoire de coronavirus.

Inversement, quand la masse monétaire libre augmente moins vite que le PIB courant, l’argent circule plus vite, ce qui a pour conséquence de provoquer une hausse du PIB réel, ce qui s’est produit en Turquie à plusieurs reprises plus ou moins nettement entre ces périodes de récessions.

Comme l’inflation est élevée en Turquie, la ligne de démarcation (entre ces deux entités) est elle-aussi élevée ainsi que la croissance du PIB réel, ce qui ne se produit pas quand l’inflation est basse, évidemment.

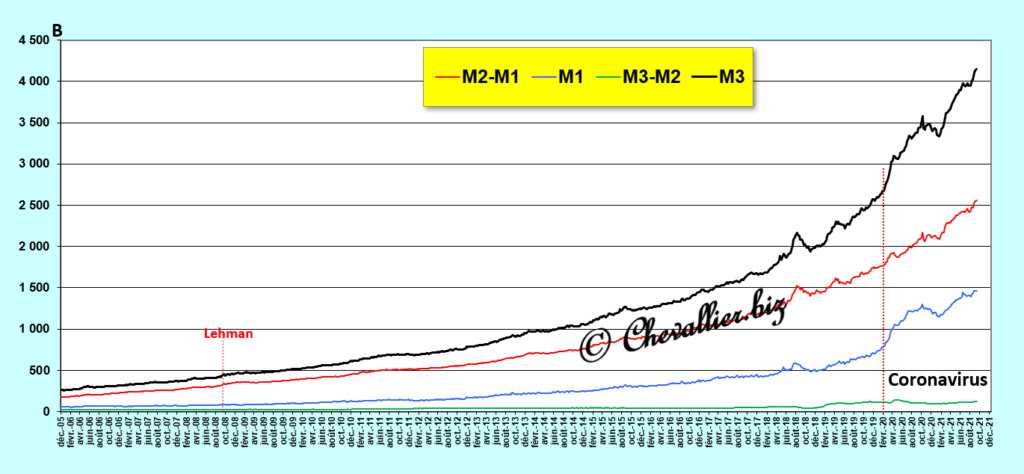

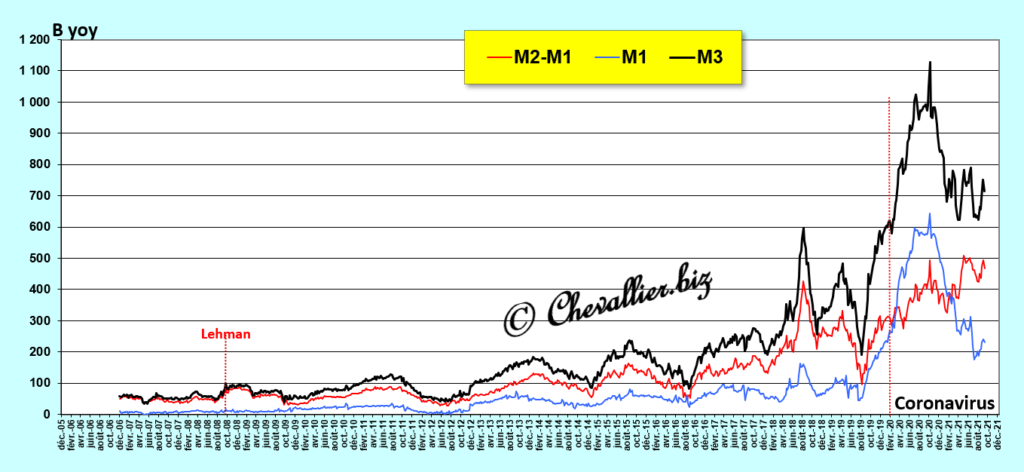

L’augmentation de la masse monétaire M3 (d’une année sur l’autre en milliards de lires turques) est très forte, de plus en plus forte grâce à (ou à cause) la forte inflation qui incite les Turcs à dépenser leur argent ou à investir, ce qui n’a pas de conséquences dommageables car les ratios fondamentaux (les leverages des banques et M3/PIB) sont respectés !

Document 4 :

L’agrégat monétaire M3-M2 est particulièrement et anormalement faible. Il correspond à la trésorerie globale des entreprises turques qui sont donc généralement dans une situation tendue.

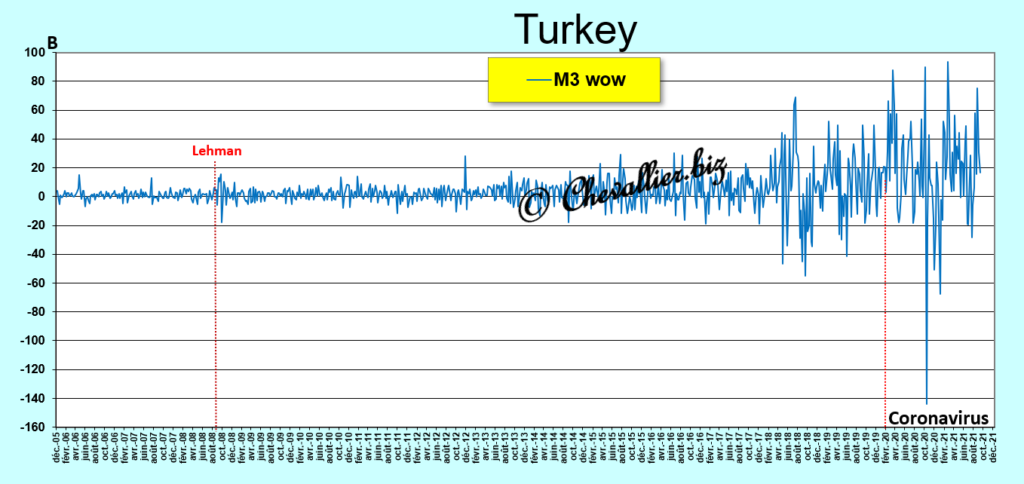

Les variations de la masse monétaire M3 d’une semaine à l’autre sont très fortes : de + 100 milliards de lires à – 140 milliards comme aux États-Unis, ce qui montre la réactivité spontanée des Turcs aux variations à très court terme de l’activité économique,

Document 5 :

Cet indicateur est aussi un sismographe qui rend bien compte de l’exacerbation des tensions qui se manifestent en Turquie et il en était de même aux États-Unis quand la Fed publiait ces données.

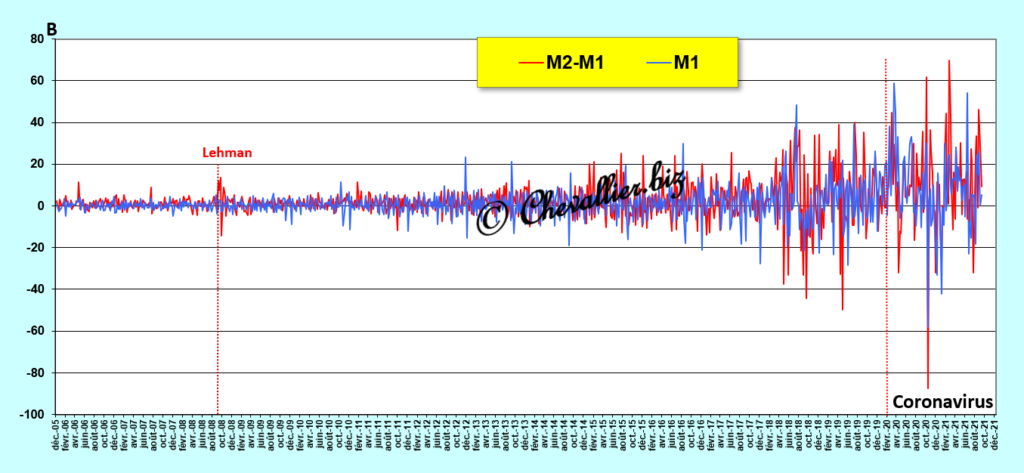

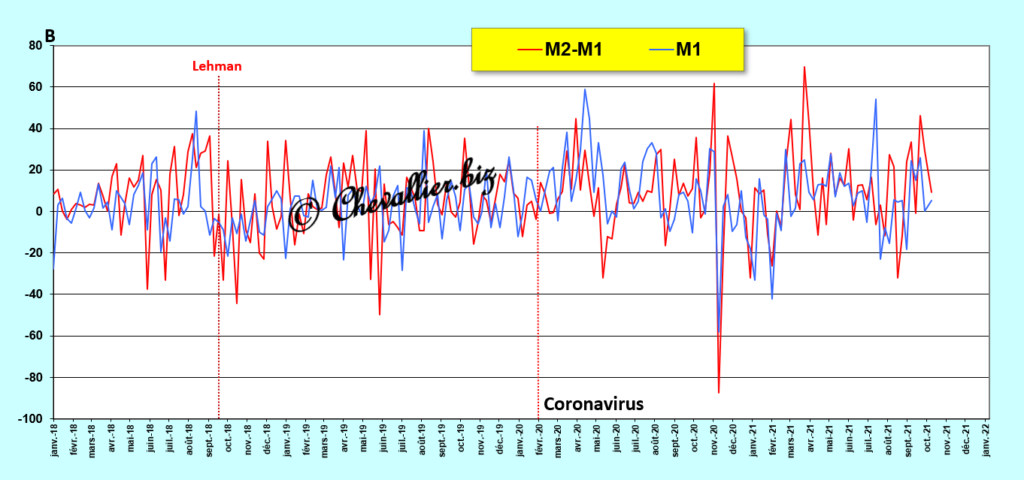

Les variations des agrégats monétaires M2-M1 et M1 d’une semaine à l’autre sont elles-aussi très fortes en périodes de fortes turbulences financières,

Document 6 :

Ces variations de ces deux agrégats d’une semaine à l’autre ne se font pas systématiquement en opposition comme c’était le cas aux États-Unis lorsque la Fed en publiait les chiffres,

Document 7 :

En valeurs absolues, en milliards de lires turques, les variations de ces agrégats sont de plus en plus fortes, surtout avec cette histoire de coronavirus : les autorités turques ont fait la même erreur que leurs homologues dans beaucoup d’autres pays en distribuant aux Turcs de l’argent sans qu’il y ait en contrepartie de création de richesse, ce qui crée une bulle monétaire particulièrement dangereuse !

Document 8 :

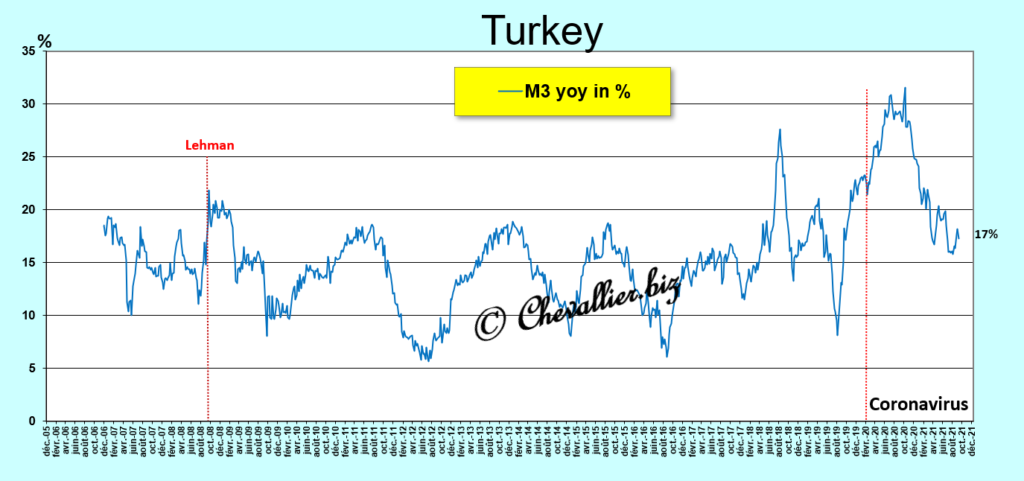

La masse monétaire M3 augmente de 17 % d’une année sur l’autre, ce qui est du même ordre que le taux d’inflation, en maintenant donc le ratio M3/PIB à un niveau optimal,

Document 9 :

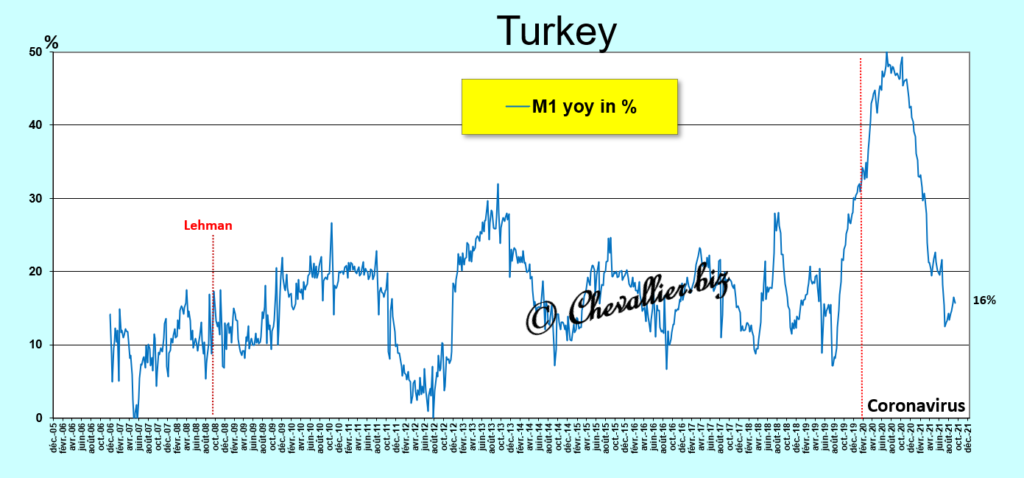

L’augmentation anormalement importante de l’agrégat M1 à cause de cette histoire de coronavirus est bien mise en évidence sur ce graphique qui représente sa variation d’une année sur l’autre (de semaine en semaine) en pourcentage mais la situation revient dans la norme,

Document 10 :

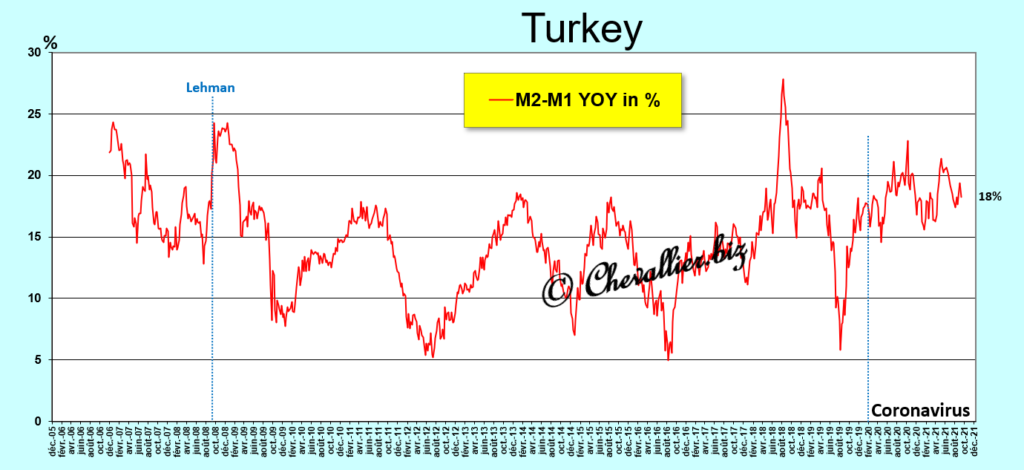

Les Turcs ont augmenté notablement leur épargne après la mise en faillite de la banque des frères Lehman en septembre 2008 mais par la suite les fluctuations de l’épargne (d’une année sur l’autre, de semaine en semaine) s’expliquent par des considérations propres à la Turquie,

Document 11 :

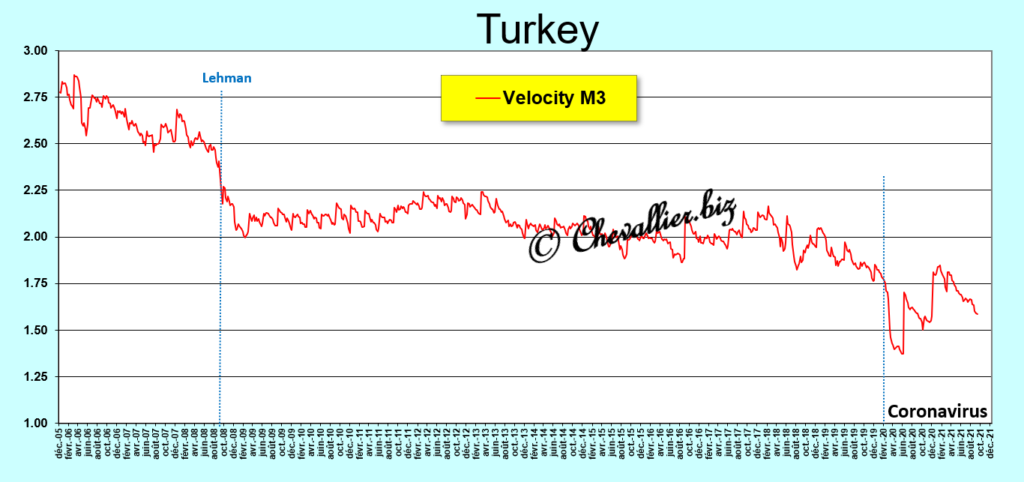

La forte croissance du PIB réel de la Turquie s’explique donc surtout par le fait que l’argent y circule rapidement : les Turcs gagnent de l’argent en travaillant et ils le dépensent rapidement (ou investissent) grâce à (ou à cause de) une forte inflation, ce qui se traduit par une forte demande qui stimule l’offre, ce qui alimente un cycle vertueux de forte croissance autoentretenue,

Document 12 :

Le contre-exemple est fourni par les pays de la zone euro : les malheureux Euro-zonards ont peur de tout, du coronavirus et de n’importe quoi, ce qui les incite à ne pas dépenser l’argent qu’ils reçoivent, soit en travaillant soit en… ne travaillant pas !

Dans ces conditions, l’argent ne circule pas, ou mal et peu, ce qui bloque la croissance du PIB réel à un niveau très bas, voire négatif…

Tout est simple.

***

Les données des agrégats monétaires sont celles qui sont publiées par la Banque Centrale de Turquie, cliquer ici pour y accéder.

Les données du PIB de la Turquie sont celles de notre ami Fred de Saint Louis, cliquer ici pour y accéder.

Cliquer ici pour accéder au site de notre ami Pierre Jovanovic pour lire entre autres ses articles sur la Turquie avec sa vidéo sur le même sujet.

© Chevallier.biz

Bonsoir Monsieur Chevalier

Ce que je comprends concernant tous ces articles sur la Turquie c’est que vous nous prouvez A+B que les banques sont plus saines que les banques européennes, que la banque centrale turque est très bien gérée, que ce pays fonctionne très bien d’un point de vue économique. Alors pourquoi, Erdogan vire le gouverneur chaque fois qu’il pique sa crise, que la monnaie dévalue, que l’inflation est de l’ordre de 10% par an minimum ? Ma réponse personnelle est que ce n’est pas incompatible. Dans les années 70, on avait la même situation en termes d’inflation, de crise politique entre les banques centrales et le monde politique, des dévaluations systémiques. Et pourtant la banque centrale française était bien gérée et les banques faisaient énormément de profit. Les médias ne parlent que de l’inflation, de la dévaluation, de la crise entre le système politique et de la relation houleuse avec certains pays européens ainsi que ses 6 guerres qu’il mène de front. Dans les années 70, lorsque nous vivions cette situation hors les 6 guerres (nous à cette époque on avait la guerre froide et la guerre du pétrole contre le cartel), les médias ne parlaient pas des rapports bilantaires des banques et de la banque centrale. En conclusion, il n’y a pas de différence de traitement en termes d’analyse de l’information par rapport il y a 30 ans.

« du 18 au 22 octobre 2021 : Erdogan a sorti son revolver une nouvelle fois au sein de la Banque Centrale turque et a « flingué » trois conseillers de la Politique Monétaire « qui n’étaient pas favorable au maintien de la baisse des taux d’intérêts. Recep Tayyip Erdogan veut des taux bas et selon lui, les taux d’intérêts élevés sont « le père et la mère de tous les maux » car ils favorisent la hausse des prix. Une vision à contre-courant des théories économiques classiques » rapporte l’AFP qui a titré sur la nouvelle baisse de la Lire. » https://jovanovic.com/blog.htm#erdogan-a-decim

Que faut-il en penser ?

Merci pour la réponse : https://chevallier.biz/turquie-inflation-devaluations-banque-centrale-et-solutions-nouvelles/

TVA ou PIB,il faut choisir:

*Turquie 3 taux TVA:

1% blé et dérivée du blé et résidentielles qui ne dépassent pas 150 mètres carrés.

8 % biens de consommation essentiels

18% conso non essentiel

*FRANCE 20% partout

Quand le bâtiment va,tout va : 1% sur du résidentiel…!