La BCE a publié hier les chiffres des agrégats monétaires pour le mois de septembre au cours duquel les turbulences financières ont encore été très fortes…

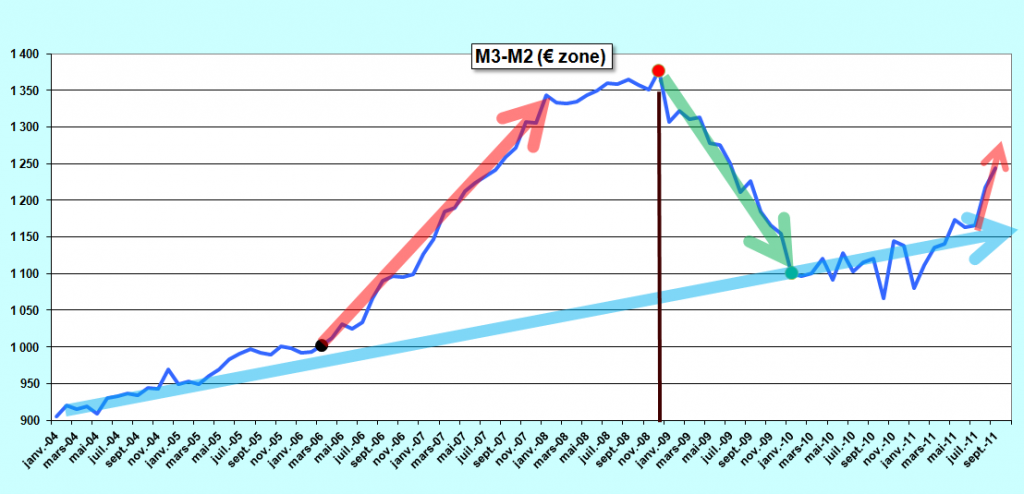

L’agrégat M3-M2 a augmenté de 28 milliards d’euros en un mois pour atteindre 1 244 milliards,

Document 1 :

Cette hausse est vraisemblablement due à l’augmentation de la trésorerie des banques (et des assureurs) car leurs dirigeants craignaient d’être face à une situation ingérable comme le mois précédent.

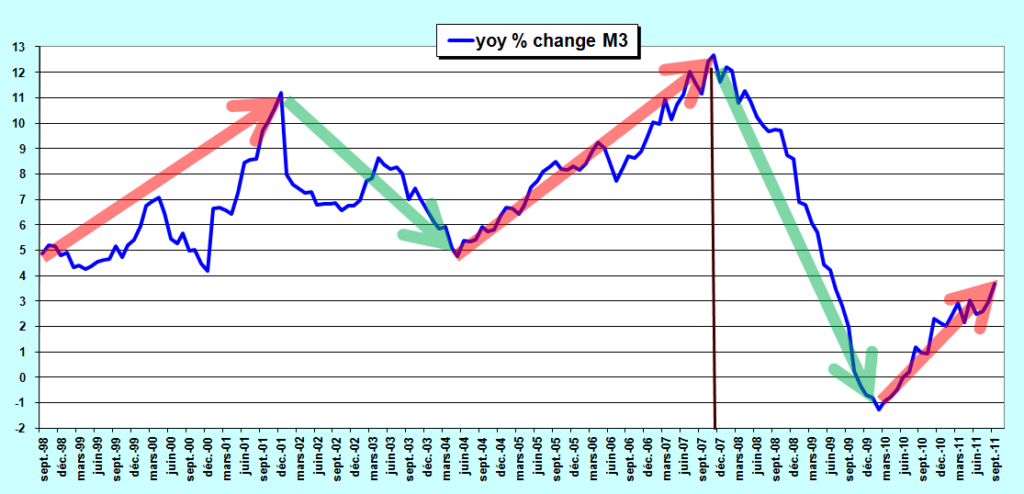

En août, M1 avait considérablement augmenté ainsi que M3-M2. Du fait de ces hausses, l’augmentation de M3 est de plus en plus forte : 3,7 % d’une année sur l’autre,

Document 2 :

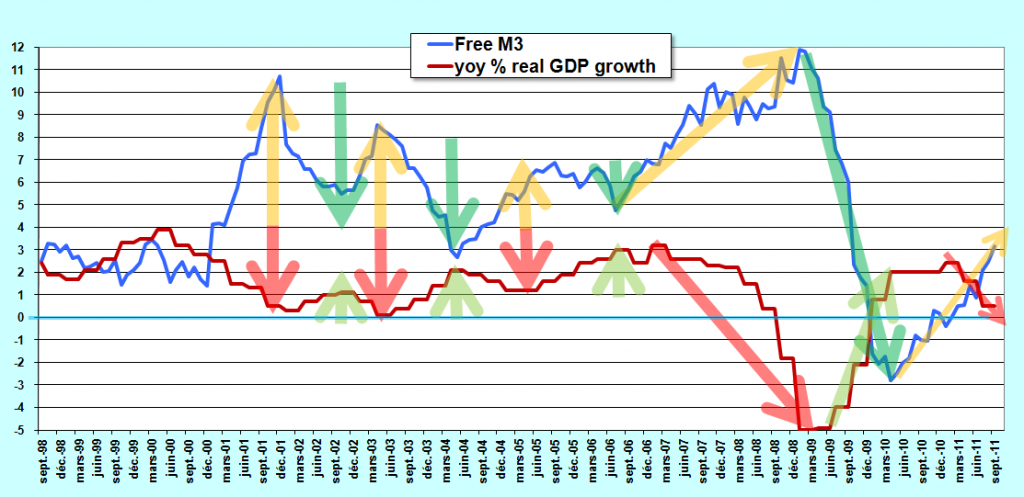

L’augmentation de la masse monétaire signifie que la croissance du PIB réel baisse dans la zone euro.

Document 3 :

Comme je l’ai déjà écrit le mois précédent, elle pourrait encore être positive, hypothèse retenue ici : de 0,5 % d’une année sur l’autre, c’est-à-dire négative en dehors de la locomotive allemande.

Un petit rappel : dans la zone euro, M1 représente plus de 50 % du PIB contre 15 % aux Etats-Unis où l’argent est sain, ce qui est le premier pilier des Reaganomics…

L’hypertrophie de M1 est considérable mais les Euro-zonards n’en comprendront jamais la signification. Tant pis pour eux !

Pourtant, tout est simple…

Cliquer ici pour lire le communiqué de la BCE.

Vendredi 28 octobre 2011 :

Fonds de soutien européen : la Chine attend des clarifications.

La Chine a indiqué vendredi qu’elle attendait des clarifications avant de s’engager à investir dans le nouveau mécanisme du Fonds européen de stabilité financière (FESF) qui pourrait être mis en place suite au dernier sommet européen de Bruxelles.

« Nous devons attendre les détails techniques pour y voir clair et entreprendre des études sérieuses avant de décider d’un investissement », a déclaré le vice-ministre chinois des Finances, Zhu Guangyao, lors d’un point de presse sur le déplacement du numéro un chinois Hu Jintao au G20 de Cannes (France) la semaine prochaine.

La zone euro a décidé lors de son sommet de crise à Bruxelles mercredi et jeudi de démultiplier la puissance de feu du FESF pour les pays en difficulté, l’Italie ou l’Espagne. Sa capacité d’intervention passerait à 1.000 milliards d’euros, contre 440 milliards.

Pour arriver à ce résultat, un système d’assurance-crédit sera offert aux investisseurs et un fonds spécial serait adossé au Fonds monétaire international pour accueillir les contributions de pays émergents, Chine en tête.

M. Zhu a expliqué que l’investissement dans ce nouveau mécanisme (fonds spécial) n’est pas un investissement dans le FESF lui-même, ce n’est qu’un investissement garanti par le FESF, ajoutant qu’il a été dit que les détails sur l’expansion du Fonds seraient connus fin novembre – début décembre.

Aussi la question ne sera-t-elle pas à l’ordre du jour lors du G20 de Cannes des 3 et 4 novembre, selon le vice-ministre chinois.

http://www.romandie.com/news/n/_Fonds_de_soutien_europeen_la_Chine_attend_des_clarifications281020111010.asp

ça alors ! tout le monde disait qu’ils allaient investir + de 100 milliards d’€ !

Ils chinoisent…

Le Daily Telegraph parle ce matin d’une baisse de M1 au Portugal et en Espagne http://www.telegraph.co.uk/finance/financialcrisis/8854267/Europes-rescue-euphoria-threatened-as-Portugal-enters-Grecian-vortex.html

Charles Gave qui donne son avis sur le bilan de Trichet.

C’est sur Le point.fr Jean-Claude Trichet Quel bilan à la tête de la BCE ?

http://www.lepoint.fr/economie/jean-claude-trichet-quel-bilan-a-la-tete-de-la-bce-28-10-2011-1390326_28.php

A propos du sommet européen :

L’accord du jeudi 27 octobre n’a pas du tout rassuré les investisseurs internationaux. L’Italie est toujours obligée de payer des taux d’intérêt qui continuent à augmenter.

Les taux d’intérêt de l’Italie sont repartis à la hausse.

Italie : taux des obligations à 10 ans : 6,023 %.

http://www.bloomberg.com/apps/quote?ticker=GBTPGR10:IND

Vendredi 28 octobre 2011 : l’Italie a lancé un emprunt sur les marchés internationaux. Et ça a été un carnage.

Malgré l’accord européen pour tenter de juguler la crise, le coût de financement de la dette colossale de l’Italie a encore grimpé vendredi lors d’une émission obligataire test, les marchés continuant de douter de la crédibilité du gouvernement Berlusconi.

Signe le plus inquiétant, les taux d’intérêt des titres à échéance 2022 ont dépassé la barre symbolique des 6 %, seuil considéré comme dangereux par les analystes, en s’inscrivant à un niveau record de 6,06 %, contre 5,86 % le 29 septembre, date de la dernière opération similaire.

Les taux des titres à échéance 2014 ont eux progressé à 4,93 %, contre 4,68 % lors de la précédente émission, ceux des titres à échéance 2019 à 5,81 %, contre 4,03 %, et ceux des titres à échéance 2017 ont progressé à 5,59 %, contre 2,33 %.

http://www.romandie.com/news/n/CRISELe_cout_de_la_dette_italienne_grimpe_encore_malgre_l_accord_europeen281020111510.asp

Avec M1 à 50% du PIB en zone euro, doit on craindre une inflation du fait de cette création monétaire?

Et si oui, de quelle grandeur? Cela peut il aller jusqu’à l’hyper-inflation?

Ici, une critique de la recapitalisation des banques en temps de crise

http://gulfnews.com/business/features/malfeasant-central-bankers-again-1.920363

Samedi 29 octobre 2011 :

Rien ne va plus pour l’Italie. Les investisseurs ne semblent pas croire à un miracle, redoutant semble-t-il que Rome sombre à son tour dans le chaos financier.

Alors que le pays doit faire face à un endettement colossal, le coût de son financement s’est à nouveau envolé vendredi lors d’une émission obligataire test.

De plus en plus inquiétant : les taux d’intérêt des titres à échéance 2022 ont dépassé la barre des 6 %, seuil considéré comme dangereux par les analystes.

Pire encore, un niveau record a été enregistré avec un taux de 6,06 %, contre 5,86 % le 29 septembre, date de la dernière opération de même type.

Les analystes considèrent la situation d’autant plus préoccupante, estimant qu’un tel niveau ne peut être longtemps soutenable pour l’économie italienne, cette dernière affichant une très faible croissance et le stock de dette demeurant très élevé, s’établissant désormais à 1900 milliards d’euros , soit environ 120 % du PIB. Des chiffres vertigineux qui pourraient effectivement en effrayer plus d’un …

Les taux des titres à échéance 2014 ont quant à eux progressé à 4,93 %, contre 4,68 % lors de la précédente émission, ceux des titres à échéance 2019 s’élevant désormais à 5,81 % contre 4,03 %, tandis que ceux des titres à échéance 2017 s’établissaient à 5,59 %, contre 2,33 %.

http://www.leblogfinance.com/2011/10/italie-les-taux-dinteret-depassent-le-seuil-de-risques.html

Lundi 31 octobre 2011 :

Italie : taux des obligations à 10 ans : 6,124 %.

http://www.bloomberg.com/apps/quote?ticker=GBTPGR10:IND

Plus les jours passent, plus l’Italie emprunte à des taux de plus en plus exorbitants.

Plus les jours passent, plus l’Italie se rapproche du défaut de paiement.

L’Italie sera le quatrième domino à tomber.