Les membres du FOMC de la Fed ont décidé le 18 décembre de diminuer (modestement) de 10 milliards de dollars leurs achats mensuels de titres à partir du mois de janvier : 75 milliards contre 85 auparavant.

Cette décision attendue n’aurait pas dû avoir de conséquences importantes car d’une part, la modification de la politique monétaire sur ce point est très faible et d’autre part, ces achats ne jouaient objectivement qu’un rôle relativement mineur.

En effet, en rachetant des titres (non risqués) à partir des dépôts (des réserves) des banques auprès de la Fed, la banque centrale ne fait que faire circuler de l’argent (sans création monétaire) qui, sans son action, aurait été stérilisé, ce qui aurait pu contribuer à prolonger une reprise faible.

Un rappel : la croissance est optimale quand l’argent circule, et inversement, lorsque de l’argent ne circule pas, une crise peut se produire, comme celle de 1929 (the Great Depression), cf. les publications du bombardier furtif B-2, Ben Bernanke, à ce sujet, et c’est ce qui se serait passé si les gens de la Fed n’avaient pas décidé de mener cette politique hors normes.

Or, cette modification graduelle de la politique monétaire de la Fed (tapering) a et aura des effets inattendus considérables : elle va créer de nouvelles turbulences et de nouvelles crises en 2014…

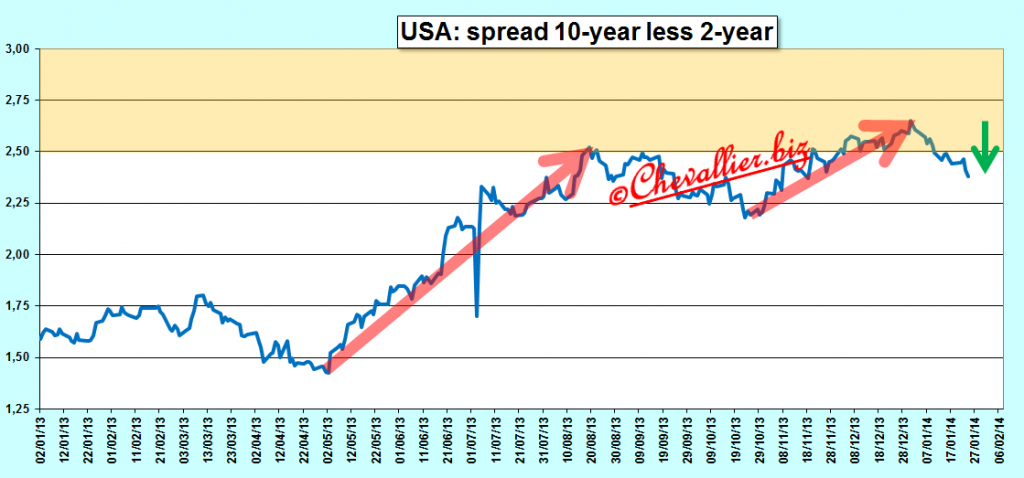

Les faiseurs de marchés auront mis un certain temps pour le comprendre et prendre position : les cours des actions ont fortement baissé la semaine dernière ainsi que les rendements des Notes à 10 ans qui risquent de ne pas rester dans la bande de 2,5-3,0 %,

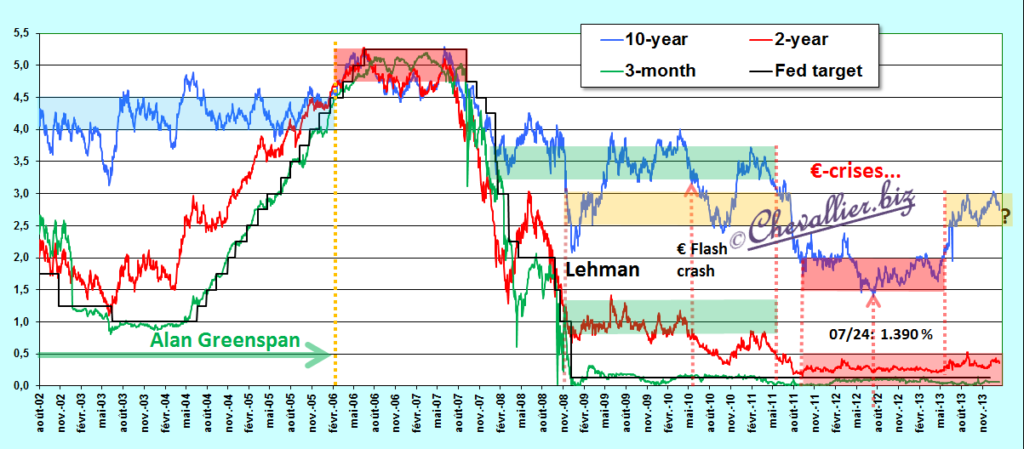

Document 1 :

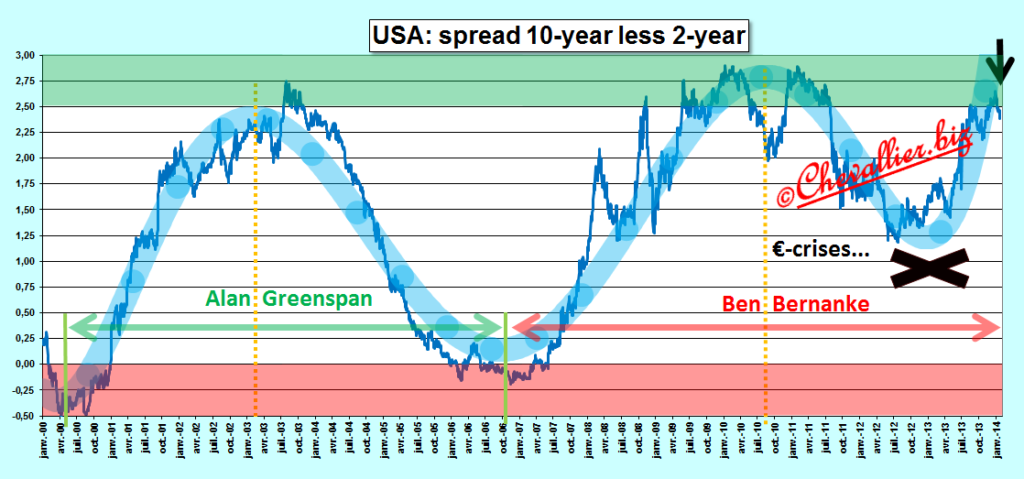

En fait, le plus important est l’évolution de l’écart entre les rendements des Notes à 10 ans et à 2 ans,

Document 2 :

Jusqu’à présent, la bande à B-2 a réussi à casser les cycles initiés précédemment par la Fed et ce bon vieux Greenspan : la reprise, après le plongeon de 2008-2009, a été contenue sans résurgence de l’inflation, et le tapering permet d’éviter une surchauffe (ce qui se serait passé avec un écart supérieur à 250 points de base),

Document 3 :

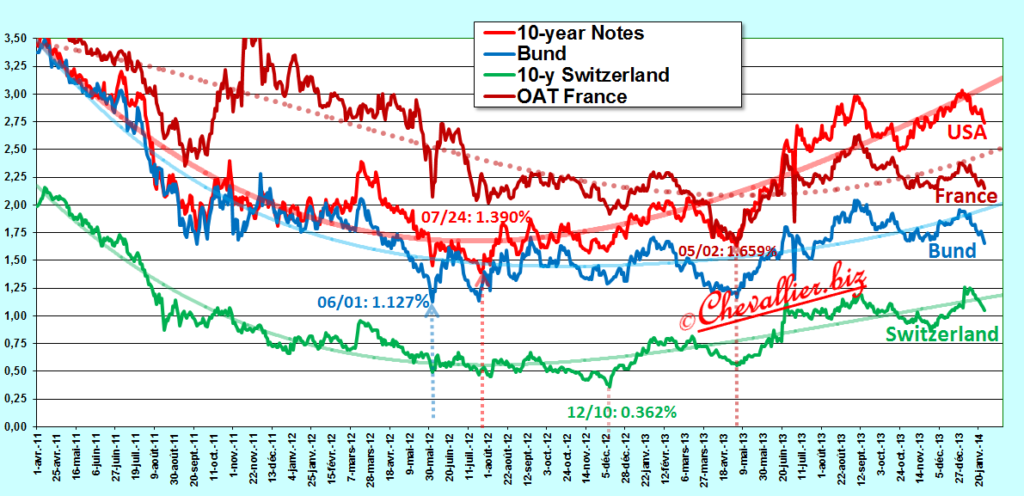

Les rendements des Treasuries jouent un rôle directeur sur les autres bons des Trésors,

Document 4 :

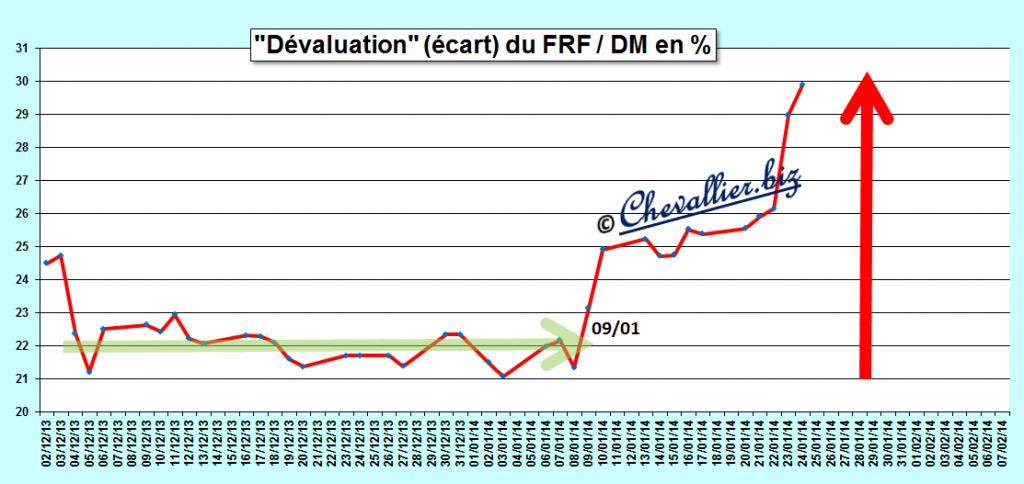

L’un des effets inattendus de ce tapering est de fragiliser les pays les plus vulnérables : les pays émergents et ces cochons de pays du Club Med : dès la première semaine (pleine) de 2014, les Gos banques franchouillardes ont recommencé à avoir de gros problèmes de trésorerie (dès le 7 janvier, cf. mes articles sur les Certificats de dépôt) et l’écart entre les rendements des mauvais bons du Trésor français par rapport à ceux du bon Bund a commencé à exploser (dès le 9 janvier) en passant de 22 % à 30 % le 24 janvier, dernier chiffre,

Document 5 :

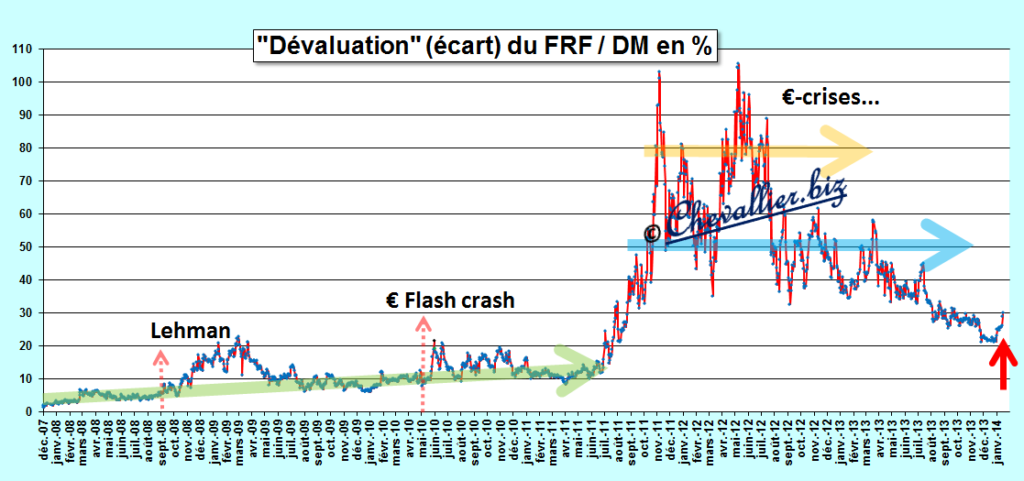

Un rappel : les rendements des bons des Trésors de la zone euro jouent le rôle d’ersatz de monnaies nationales tant que cette monnaie unique contre nature perdure.

Certes, il y a eu pire…

Document 6 :

… mais un tsunami bancaire, c’est pervers : les prémices sont bien détectées par les éléphants qui sont de bons spéculateurs mais les effets sont dévastateurs pour ceux qui pensaient que la plage était belle…

Est-ce à dire que vous croyez que la FED ne bougera pas à sa prochaine réunion?

Bonsoir,

Quand la FED rachète des titres avec de l’argent des dépots alors en effet cela fait circuler la monnaie, mais que se passera-t-il si les déposants commencent à réclamer leurs dépots ?

La FED va-t-elle devoir créer de la monnaie ? ou réussira-t-elle à vendre ces titres sur le marché ?

Je vous remercie par avance pour vos précisions.

Bien cordialement.

Lundi 27 janvier 2014 :

Turquie, Inde, Indonésie, Afrique du Sud, Brésil : les commentateurs anglophones sont très inquiets de l’effondrement de ces « fragile five »

Ces « fragile five » sont en train d’entraîner toute la planète dans leur chute.

La Bourse de Tokyo a terminé la séance de lundi en forte baisse de 2,51%, inquiète pour les pays émergents victimes de turbulences économiques ou politiques.

« Les capitaux quittent le marché d’actions de façon générale », a expliqué Hiroichi Nishi, courtier chez SMBC Nikko Securities cité par Dow Jones Newswires. « Pour le Japon, a-t-il ajouté, la combinaison d’une baisse à Wall Street, d’un dollar plus faible et de craintes pour la croissance mondiale pèse sur le marché. »

Les investisseurs s’inquiètent particulièrement pour les pays émergents, certains redoutant une fuite des capitaux.

La décision de la Banque centrale américaine (Fed) de légèrement réduire l’ampleur de son programme de soutien exceptionnel à la première économie mondiale n’a rien arrangé.

« Les monnaies des pays émergents se sont affaiblies depuis mi-janvier, mais deux éléments ont accentué les pressions », explique Sébastien Barbe, spécialiste des pays émergents au Crédit Agricole.

Le premier élément est selon lui la publication récente en Chine d’un indicateur faisant état d’un recul de la production manufacturière en janvier. Le second concerne la dépréciation de la monnaie argentine la semaine dernière, un facteur qui a « ouvert la porte à un certain mouvement de panique sur les marchés ».

S’y ajoute selon M. Barbe une « nervosité politique » dans de nombreux pays émergents, non seulement en Turquie (où la monnaie n’en finit plus de dégringoler), mais aussi dans d’autres pays (Inde, Afrique du Sud, Indonésie, Brésil) où des élections nationales sont prévues dans l’année.

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/afp-00579411-la-bourse-de-tokyo-cloture-en-forte-baisse-de-2-51-inquiete-pour-les-pays-emergents-645774.php

http://institutdeslibertes.org/avis-de-tempete/

les avis de tempêtes, turbulences se multiplient !!

La rumeur avance que les turbulences toucheraient HSBC, chose compréhensible si l’on se limite à voir son implication sur les marchés asiatiques, mais chose étrange si l’on observe sa position relativement confortable (comparativement) dans les analyses de solvabilité de ce site (leverage), non?

http://www.silverdoctors.com/us-banks-shaken-by-biggest-withdrawals-since-911/

Cette information est totalement fausse !!!

ok

comme vous l’avez déjà écrit, ce genre de manipulation de l’information ne profite qu’à……l’Amérique !

encore merci de nous donner une image fidèle de la stuation.