Morgan Stanley est un parfait exemple de ce que doit être la bonne gestion d’une banque : ses dirigeants ont résolu en 2011 les problèmes qui s’y posaient de façon à repartir sur de bons fondamentaux.

Ainsi, le multiple d’endettement encore à 16 (mon µ, le leverage) au 1° trimestre 2011 révélait l’existence de ces problèmes qui ont été résolus dans le courant de 2011, ce qui se manifeste par un multiple qui est enfin revenu dans les normes fin 2011, celles de Bâle II tendant vers celles de Bâle III : 11,8 ce qui correspond à un ratio Tier 1 véritable de 8,4 %,

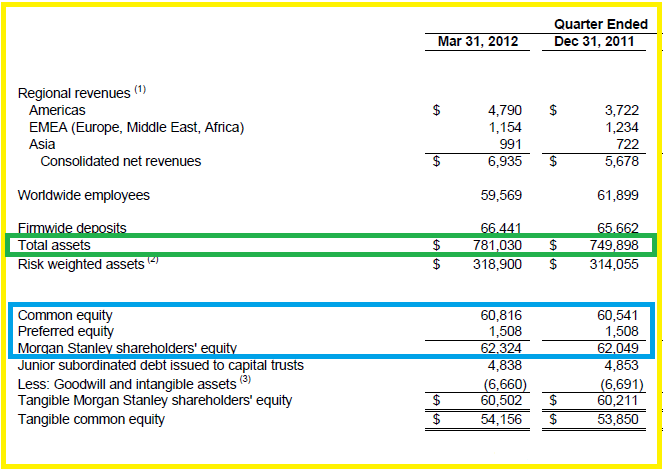

| Morgan stanley | 2011 Q1 | 2011 Q2 | 2011 Q3 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Pref. stocks | 9,597 | 1,508 | 1,508 | 1,508 | 1,508 |

| Liabilities | 787,596 | 772,548 | 734,619 | 689,357 | 720,214 |

| Equity | 48,589 | 58,199 | 60,32 | 60,541 | 60,816 |

| Leverage (µ) | 16,2 | 13,3 | 12,2 | 11,4 | 11,8 |

| Tier 1 (%) | 6,2 | 7,5 | 8,2 | 8,8 | 8,4 |

Sommes en milliards de dollars.

Cet assainissement s’est fait au détriment des bénéfices qui ont chuté, mais la banque peut repartir maintenant sur des bases saines.

Une fois de plus, cet instrument d’analyse des banques qu’est ce multiple d’endettement tel qu’il doit être calculé (et préconisé par ce bon vieux Greenspan), est le meilleur possible car il révèle l’existence ou l’absence de problèmes plus ou moins bien cachés mais toujours ainsi perceptibles par… les analystes avertis qui l’utilisent correctement.

Seuls les idiots inutiles s’étonnent encore que les cours de nos Gos banques continuent à baisser…

Cliquer ici pour lire le communiqué de Morgan Stanley sur la publication de ses résultats de ce dernier trimestre.

depuis fin mars MS est passe de 22 a 17. plus de 3% de chute hier. moins pire que bank of america qui perdait plus de 4.5%.

MS était à $12 en octobre 2011 et à $18 actuellement…

oui il fallait investir en octobre ou fin novembre… maintenant c moins sur! peut etre apres la correction.