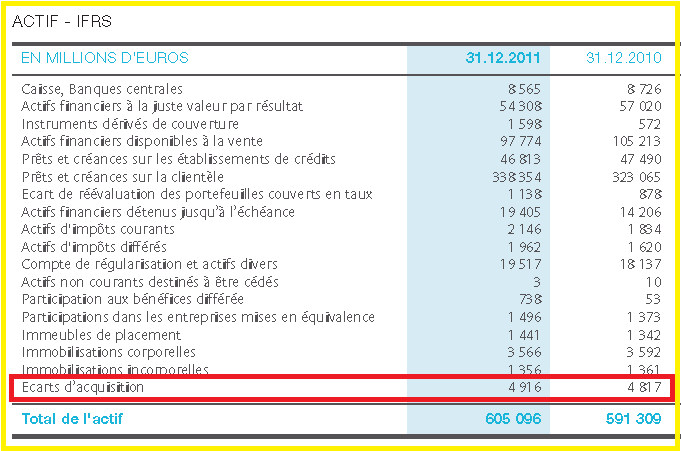

Le groupe Crédit Mutuel publie des écarts d’acquisition que je n’avais pas pris en compte dans mes analyses antérieures : 4,9 milliards d’euros fin 2011, ce qui ramène les actifs tangibles, c’est-à-dire les véritables capitaux propres à 28,376 milliards d’euros seulement…

Le total des dettes de Crédit Mutuel représente en réalité 20,3 fois le montant de ses capitaux propres, c’est le multiple d’endettement, leverage en anglais, mon µ, ce qui correspond à un ratio Tier 1 réel de 4,9 % très loin des règles prudentielles édictées par ce bon vieux Greenspan,

| Crédit Mutuel | 2010 | 2011 |

|---|---|---|

| 1 Assets | 591,309 | 605,096 |

| 2 Equity | 32,289 | 33,292 |

| 3 Preferred st | - | - |

| 4 Goodwill | 4,817 | 4,916 |

| 5 Tangible eq | 27,472 | 28,376 |

| 6 Liabilities | 563,837 | 576,72 |

| 7 Leverage (µ) | 20,5 | 20,3 |

| 8 Tier 1 (%) | 4,9 | 4,9 |

Sommes en milliards d’euros.

Aucun progrès d’une année sur l’autre.

Il faudrait augmenter les capitaux propres de 26,5 milliards d’euros pour respecter les règles prudentielles édictées par ce bon vieux Greenspan.

Tout est simple.

Les sociétaires de Crédit Mutuel approuvent régulièrement les comptes et la gestion de leurs dirigeants, mais combien d’entre eux ont compris la signification de ces chiffres critiques ?

Cliquer ici pour accéder à la page des informations financières de Crédit Mutuel.

Cliquer ici pour lire mon article de l’an dernier sur le Crédit Mutuel.

Bonsoir et merci pour votre rectificatif.Le CM reste néanmoins la GOS bank française la moins pire ! à suivre..

bonjour

partir du CM mais pour aller ou

y a t il une banque fiable ?

que faire pour ne pas perdre ses economies ?

merci

Instructif.

Cependant, comme la structure capitalistique des groupes mutualistes comme le Crédit Mutuel (ou le Crédit Agricole, où c’est encore différent) est assez « spéciale » (en gros : On n’a pas des actionnaires qui contrôle la maison mère, laquelle contrôle les filiales. Mais on a des sociétaires, qui contrôlent les caisses locales, lesquelles mettent des ressources en commun pour capitaliser des filiales qui servent à plusieurs caisse locales) il serait intéressant que quelqu’un se penche en détail sur cette structure capitalistique et ses éventuelles conséquences. Il devrait déjà être possible de trouver quelques articles, ou mêmes des thèses de doctorat ou similaire sur ce sujet.

Et ce n’est pas parce que c’est un groupe mutualiste qu’il sera à l’abri de désastres financiers (rappelez-moi le nom de qqs « mutuelles qui ont eu des soucis dans le passé…) ni que les sociétaires seront responsable d’un éventuel sinistre. Il me semble que ce sont surtout/plutôt les clients qui courraient des risques…

J’en ai parlé à mon chien, et Heffallistos au sien, et nous sommes d’accord !.

Au Pays des Aveugles, les Borgnes sont Rois.

En tant que sociétaire du Crédit Mutuel, j’avais fait un calcul à la louche de combien les sociétaires pourraient être appelés à verser pour renflouer les fonds propres.

C’était environ 1500 EUR/sociétaire.

A la louche parce que c’est par part sociale qu’il faudrait calculer, mais je n’ai l’information que sur le nombre de sociétaires.

J’arrivais à peu près au même chiffre pour la Caisse d’Epargne.

J’ai fermé mes comptes dans ces deux établissements et revendu mes parts.

A noter qu’à la Caisse d’Epargne, les parts ne peuvent être vendures qu’à la prochaine AG (une fois parr an).

Au Crédit Mutuel, s’il y a la contrepartie, il n’y a pas d’attente. Sinon, c’est aussi à l’AG suivante;

J’avais des part sociales au CM Arkéa que j’ai pu revendre sans soucis.

Dans un document du CM Arkéa, j’avais lu qu’en cas de faillite le sociétaire serait redevable de 10 fois la valeur de cette dernière.

Une fois de + : il est indispensable de ne pas faire confiance aux banksters !

effectivement, je l’avais déjà signalé avec lien vers un article de tonic magazine n°125 qui n’est hélas plus disponible dans les archives puisque le site a disparu (mais je crois l’avoir gardé en pdf ce numéro)

c’est à peu près à cette période que MChevallier a arrêté de donner le levier faute d’informations

pour info c’est les banksters de BPCE qui ont fait disparaitre tonic magazine selon la dernière news du site

En effet gmbr, le détenteur de parts sociales crédit mutuel est responsable en bien personnels d’un certain nombre de fois la valeur de ses parts. entre 5 et 1000 en fonction de la convention de caisse…

les vendeurs de ce bankster oublient bien entendu de le faire savoir au potentiels pigeons

un simple livret A vous fait prendre une part sociale A de 15 euros vous engage lourdement

ce n’est pas signalé aux pigeons, et ils ne touchent en aucun cas les bénéfices et dividendes proportionnels aux risques pris.

Cela ne changera pas tant que les gens seront des beaufs qui pensent plus à regarder les chtis font du ski qu’à lire les papiers des banksters et se grouper pour lutter contre ces pratiques.

Par pratique j’entends soit la responsabilité soit le défaut d’information et rémunération pour le risque pris. Une fois informé chacun est libre de prendre le risque qu’il veut.

Et vu l’intelligence des gens, je me dis que les banksters ont de beaux jours devant eux.

les banksters ont de beaux jours devant eux : oui !

« Responsabilité en cas de démission ou d’exclusion

Conformément à l’article L231-6 du Code de Commerce, les sociétaires démissionnaires ou exclus restent tenus pendant cinq ans envers les sociétaires et envers les tiers de toutes les obligations existant au jour où leur retrait ou leur exclusion devient effectif »

article trouvé dans les conditions générales du crédit mutuel 2003

Est ce que cela veut dire que, même en étant plus au crédit mutuel, on reste quand même lié au capital du crédit mutuel pendant 5 ans?

En tout cas c’est ce que je comprends…

Si des gens commencent à lire les documents des banksters et à comprendre ce qu’ils lisent, ça commence à devenir inquiétant !

Dans le document de lAMF qui fait référence il est bien précisé que le sociétaire n’est responsable que de sa ou de ses parts sociales mais pas au delà . Soit 1 euros la part. Il ne faudrait pas diffuser des on dits mais se référer

aux textes , idem pour le CA.

Mardi 12 mars 2013 :

France : le déficit des transactions courantes se creuse en janvier à 5 milliards d’euros.

Le déficit des transactions courantes de la France s’est encore creusé en janvier, à 5 milliards d’euros, contre 3,8 milliards le mois précédent, a annoncé mardi la Banque de France (BdF).

Cette dégradation découle de celle du déficit des échanges de biens, à 6,7 milliards, et d’un repli de l’excédent sur les échanges de services (2,7 milliards après le pic à 3,3 milliards en décembre), explique-t-elle dans un communiqué, citant des chiffres corrigés des variations saisonnières et des jours ouvrables.

L’excédent des échanges de revenus entre résidents et non résidents a légèrement reculé, à 2,1 milliards d’euros contre 2,4 milliards en décembre.

La balance des transactions courantes est un bon indicateur de la situation d’une économie par rapport au reste du monde : elle prend en compte les échanges de biens, mais aussi ceux de services, ainsi que les revenus des investissements directs ou de portefeuille et les revenus du travail.

Elle est une composante de la balance des paiements, qui comporte également le compte de capital (remises de dettes, achats de brevets, de terrains…) et le compte financier qui répertorie entre autres les investissements directs et de portefeuille et l’évolution des réserves en devises et en or.

Dans le compte financier, les investissements directs à l’étranger se sont soldés par des sorties de capitaux de 1,2 milliard. Les opérations sur titres ont donné lieu à des sorties de capitaux de 1,8 milliard.

http://www.romandie.com/news/n/France_deficit_transactions_courantes_se_creuse_en_janvier_a_5_mrd_EUR86120320130940.asp

ça va venir…