De petits rappels…

Rien ne va plus dans la vieille Europe continentale.

Normalement, les rendements des bons des Trésors de référence à 10 ans devraient fluctuer dans une bande de 3 % (entre 3,0 et 4,0 %) en concordance avec une structuration logique des marchés pour assurer une croissance du PIB optimale sans inflation, ce qui s’est rarement produit au cours de la période moderne, c’est-à-dire depuis l’après-guerre,

Document 1 :

Or, depuis le 1° janvier 2014, les rendements des bons à 10 ans des Trésors de la vieille Europe continentale plongent inexorablement, celui des petits Suisses étant même tombé en territoire négatif, ce qui montre que le désordre y est croissant,

Document 2 :

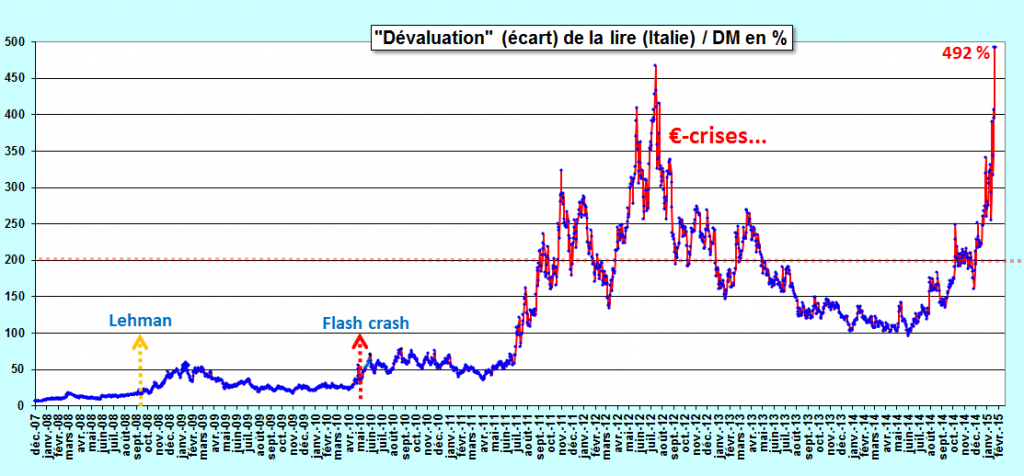

Rien ne va plus partout dans la vieille Europe continentale : la Grèce est une fois de plus au plus mal, idem pour la France par rapport à l’Allemagne et c’est pire encore pour l’Italie,

Document 3 :

Même la Suisse si vertueuse a priori est profondément touchée, surtout à cause des mauvaises décisions qui ont été prises par les dirigeants de la BNS qui n’ont évidemment pas pu tenir l’arrimage du franc par rapport à l’euro.

La Suisse est donc paradoxalement le premier pays qui est sorti de la zone euro… sans jamais y être entré !

Même après une réévaluation du franc suisse, la BNS tente encore d’arrimer le franc au-dessus de la parité d’un franc pour un euro en voulant reconstituer en quelque sorte un nouvel avatar du serpent monétaire, c’est-à-dire une fluctuation du franc par rapport à l’euro dans certaines limites qui sont de toute façon intenables.

En effet, Les avoirs en comptes de virement des banques à la BNS ont augmenté de 26 et 18 milliards de francs au cours des deux dernières semaines, ce qui signifie qu’elle défend encore très activement une parité pourtant intenable.

Que va-t-il se passer concrètement ?

Il est difficile de le prédire car tout est miné partout. Tout peut arriver.

La première grande surprise aura été le décrochage du franc suisse alors que le Grexit semblait le plus probable.

Il est possible que la nomenklatura euro-zonarde fasse tout pour repousser une fois de plus l’inéluctable, ce qui n’est pas la meilleure solution à terme.

Curieusement, Obaba vient de déclarer qu’il ne fallait pas être trop méchant avec les Grecs, ce qui confirme que les Américains ont intérêt à ce que le désordre augmente et dure longtemps en Europe.

Décidément nous sommes aux ordres des américains pour nous tirer une balle dans le pieds (une de +)

Conclusion on n’est pas près de filer droit.

Question : Dans ces conditions, l’or ne va t-il pas devenir une valeur refuge ?

Faut il acheter des actions ou sicav de valeurs américaines.

SVP Un petit conseil Monsieur Chevallier.

M. Chevallier, les interventions des banques centrales via les QE et autres annonces, viennent-elles invalider vos modèles d’analyse ?

on vit une époque formidable : à voir les indices, et ce qui se passe entre l’éco réelle et les marchés, la crise ne se voit pas (encore)

Bonjour Monsieur Chevallier

est ce le moment de profiter de ces taux exceptionnellement bas ou allons nous voir une généralisation des taux négatifs sur des maturité de plus en plus longues

un bund ou une oat négatifs bientot comme le 10 ans suisse?

regardez vos courbes, qu’est ce qui va empêcher les taux de poursuivre leur plongée ?

Extension de la répression financière de la part des branques centrales pour maintenir coute que coute le système en place encore quelque temps ?

quid des contrats assurance vie en fonds euros dont les banques garantissent le capital !!

quoi qu’il arrive l’obectif des eurozonards est de tout faire pour maintenir le système jusqu’au 1er janvier 2016 et la mise en place effective des BAIL IN

cordialement

« sans y avoir jamais entré ! »

Vous n’êtes pas coutumier alors je me permets de vous suggérer plutôt : sans y être jamais entré 🙂

Pour le reste, j’adore votre blog , vos analyses et votre humour, le tout étant renforcé par le courage dont vous faites la démonstration. Encore merci !!

Euh… voui…

http://www.bloomberg.com/news/articles/2015-02-03/germany-s-10-year-bond-yield-falls-below-japan-s-for-first-time

et c’est pas fini !

La zone euro en voie de japonification!… En attendant la momification

Comment en etes-vous arrivé là?

Stef du Canada

GERMAN TWO-YEAR YIELD FALLS TO -0.201%, BELOW ECB DEPOSIT RATE. means ECB can no longer buy it without incurring a loss

alors ça pète ?

Non, pas tout de suite : le Bund est à + de 0,300 %

http://www.forum-monetaire.com/les-politiques-discretionnaires-de-planification-monetaire-centrale-conduites-par-les-banquiers-centraux-actuels-sont-tres-dangereuses/

« La fixation prochaine de taux courts négatifs par la Fed aux USA, afin de freiner la hausse du dollar US qui commence à pénaliser l’économie et les entreprises américaines, est hautement probable: (…)

Ce qui devrait avoir pour conséquence de faire plonger de façon supplémentaire les taux d’intérêt à moyen et long termes US (non pas vers 1,38% qui est le prochain objectif technique du taux US à 10 ans mais vers ZÉRO !!!) et donc de créer, en raison de l’inversion de la courbe des taux (les taux longs baissant au niveau des taux courts voire même passant en dessous d’eux), un signal évident de DÉPRESSION ÉCONOMIQUE MONDIALE, une hausse importante des obligations d’État US, laquelle ferait à terme vaciller la plupart des actifs financiers (or, actions, obligations high yield d’entreprises) alors en situation de KRACH, dont les détenteurs sortiraient pour SE RUER en masse dans l’achat desdites obligations d’État US. »

que pensez vous du point de vue de Pierre LECONTE ?

pensez vous qu’il y a un risque de se trouver avec des taux longs négatifs ?

Encore un idiot inutile…

Bon anniversaire, les 560 traîtres !

C’était il y a sept ans, le 4 février 2008, à Versailles. Les députés et les sénateurs étaient réunis en Congrès pour voter le projet de loi constitutionnelle modifiant le titre XV de la Constitution. En clair :

– Si les députés et les sénateurs avaient voté « contre », un référendum sur le traité de Lisbonne aurait été organisé.

– Si les députés et les sénateurs avaient voté « pour », il n’y aurait pas eu de référendum sur le traité de Lisbonne.

Résultat :

Les députés et les sénateurs se sont rendus complices d’un coup d’Etat : ils ont voté « pour » (560 voix).

560 traîtres ont trahi le peuple français.

560 traîtres ont refusé de soumettre le traité de Lisbonne à référendum, alors que ce traité de Lisbonne reprend 98 % du Traité établissant une constitution pour l’Europe.

Seuls 181 députés et sénateurs ont sauvé l’honneur. Seuls 181 députés et sénateurs ont résisté au coup d’Etat : ils ont voté « contre ».

Conséquence : il n’y a pas eu de référendum sur le traité de Lisbonne. Le traité de Lisbonne a été adopté trois jours plus tard par le Parlement français, le 7 février 2008.

Conclusion : la construction européenne est anti-sociale, anti-populaire, anti-démocratique. Elle doit être détruite.

Pour savoir qui sont les 560 traîtres qui ont voté « pour », c’est ici :

http://www.assemblee-nationale.fr/13/scrutins/jo9000.asp

Il est plus que temps de convertir ses € en $, en $ Hongkong et en couronne norvégienne sur des compte devise

09:50 EUR Moyenne PMI services français 49.4 49.5 49.5

09:50 EUR Basse Markit Comp PMI France 49.3 49.5 49.5

trop fort encore !!!!

Bonjour monsieur Chevallier, je viens de toucher du doigt votre vision de l’analyse de la chose financière. Elle est rigoureusement exacte. D’où votre mépris pour les idiots utiles ou nuisibles.. Cependant, permettez-moi de vous soumettre à la question : Les Tbonds sont un refuse, certes et le dollarUs semble se raffermir. Qu’en sera t il des Tbonds si le dollars glisse et s’écroule. A votre avis, et pour ne pas mourir idiot inutile, ruiné de surcroit! Où faudrait il se réfugier? Dans l’or des barbares? Les terres des paysans? Imaginons le scénario du pire… Bien à vous

si le dollars glisse et s’écroule : le jour où ça arrivera n’est pas dans un avenir envisageable…

Pourquoi le krach du dollar US ne serait pas envisageable ? Un paquet d’analystes anglo-axons l’annoncent eux comme inéluctable, la seule question étant « Quand? »

Les idiots inutiles sont très nombreux parmi les journaleux et bonimenteurs, dont les analystes anglo-saxons) et ils plaisent beaucoup à tous les autres innombrables idiots…

Bonsoir,

« La BCE a annoncé ce mercredi soir qu’elle cessait d’accepter les titres grecs comme collatéraux. Le système bancaire grec n’est désormais relié à la zone euro que par le programme d’accès à la liquidité d’urgence qui est soumis à un accord avec les créanciers d’ici au 1er mars. » (http://www.latribune.fr/actualites/economie/union-europeenne/20150204trib38e533885/grece-le-coup-de-force-de-la-bce.html)

Sortie de la Grèce de la zone euro proche?

Bonne soirée

Tout peut se produire !

Cet article parle des dettes perpétuelles au sujet de la Grèce …

http://www.capital.fr/bourse/actualites/grece-la-dette-perpetuelle-une-vieille-idee-qui-a-deja-fait-ses-preuves-1010693

Il y a marqué :

« Les banques, en particulier, affectionnent les obligations perpétuelles car elles sont considérées par les régulateurs comme des fonds propres, ce qui leur permet de répondre plus facilement aux nouvelles normes de solvabilité. »

« Elles sont surtout plus risquées car elles sont subordonnées, c’est-à-dire, qu’en cas de liquidation de la société, leurs porteurs sont remboursés après l’ensemble des autres créanciers. Lorsqu’il est en difficulté, l’émetteur peut même suspendre le versement des intérêts pendant une certaine période ou diminuer la valeur de sa dette perpétuelle. »

On comprend mieux avec ces explications votre méthode de déductions de ce genre de « fonds propres exotiques » considérés comme très sures par la norme alors qu’il ne le sont pas du tout !

D’ailleurs, rien que le fait que la Grèce s’intéresse à ce genre de dette est très louche. D’ailleurs tous les exemples donnés parle de dettes de guerre, donc de situation de vie ou de mort pour les Etats. Commencer à traiter les budgets annuels comme des situations de guerre total montre bien l’idiotie du problème …

bonjour.

les périodes de crises débouchent toujours sur la découvertes de magouilles et escroqueries tolérées lors des périodes d’insouciances et d’open bar généralisées:

Le patron du groupe BPCE François Pérol, ex-collaborateur de Nicolas Sarkozy à l’Elysée, sera jugé en correctionnelle pour prise illégale d’intérêt lors de sa nomination à la tête du groupe bancaire en 2009, un procès qui s’annonce aussi comme celui du pantouflage.

Eurosterite selon Marine l’austerite n’est pas détachable de l’euro.et je ne suis ni fn ni ps Nino.

Après l’ultimatum de la BCE, voici maintenant l’ultimatum de l’Eurogroupe.

Vendredi 6 février 2015 :

La Bourse de New York a perdu près de 0,5% vendredi, plongeant dans le rouge en fin de séance après que Jeroen Dijsselbloem, président de l’Eurogroupe, a dit que la Grèce avait jusqu’au 16 février pour demander un prolongement de son programme d’aide, faute de quoi le pays risquait d’être privé de soutien financier.

http://www.challenges.fr/finance-et-marche/20150206.REU9325/lead-1-wall-street-finit-en-legere-baisse-avec-la-grece.html

En clair :

Lundi 16 février, si la Grèce ne demande pas officiellement un prolongement de son programme d’aide, la Grèce n’aura plus aucun soutien financier de la zone euro.

Et si la Grèce ne reçoit plus aucun soutien financier de la zone euro, elle sera obligée d’en sortir.

Et pour clore les dettes……la guerre Ukraine.

Dimanche 8 février 2015 :

Tsipras évoque l’obligation historique à réclamer le remboursement d’indemnités de guerre à Berlin.

Le Premier ministre grec Alexis Tsipras a évoqué dimanche l’obligation historique et morale de son pays à réclamer le prêt forcé et des indemnités de guerre à l’Allemagne, un sujet sur lequel Berlin a déjà dit non.

« Il y a une obligation morale envers notre peuple, envers l’Histoire, envers tous les peuples européens qui se sont battus et ont donné leur sang contre le nazisme, une obligation historique à réclamer à l’Allemagne des indemnités de guerre et le remboursement du prêt forcé », a dit M. Tsipras en concluant son discours sur son programme de politique générale devant le Parlement.

Le parti de la gauche radicale Syriza d’Alexis Tsipras réclame une somme d’environ 162 milliards d’euros à l’Allemagne, soit l’équivalent de la moitié de sa dette publique de plus de 315 milliards d’euros.

http://www.romandie.com/news/Tsipras-evoque-lobligation-historique-a-reclamer-le-remboursement-dindemnites-de-/563702.rom

Ce clown de Tsipras perd de vue que historiquement ils n’ont pas eut besoin des allemands pour les persécuter, ils ont tout à fait été à même de le faire eux-mêmes. cf. dictature des colonels 1967-1974.

Merci beaucoup pour vos analyses. Celles-ci son passionnantes !

Au plaisir.

Lundi 9 février 2015, vers 11 heures :

La Bourse d’Athènes chute, les rendements s’envolent.

L’indice ASE des marchés d’actions grecs chute de plus de 6% au lendemain du discours, ferme, de politique générale du premier ministre Alexis Tsipras. Les rendements s’envolent, celui à 3 ans frôlant le seuil des 20%.

Les banques sont une nouvelle fois les plus touchées. Si l’indice général du secteur chute de 7,04%, Banque du Pirée abandonne 8,1%, Euro Bank 6,68%, Banque nationale de Grèce 5,45% et Alpha Bank 8,79%.

Autre réaction, celle du marché obligataire, avec une poussée du rendement des emprunts d’Etat à dix ans à plus de 10%, à 10,6032%, contre 9,94% vendredi.

Pour le seul rendement à trois ans, on approche les 20%, à 19,97%, contre 17,48% vendredi.

« La possibilité que la Grèce quitte la zone euro est passée, avec ce discours, de 35% à 50% », estime Gary Jenkins, responsable de la stratégie crédit de LNG Capital.

Lundi 9 février 2015, vers 13h40 :

A la mi-journée, la Bourse d’Athènes perdait 6,0% et l’indice du secteur bancaire grec chutait de 11,5%, se rapprochant de ses plus bas historiques.

L’action de la Banque du Pirée abandonnait 15,5%, Eurobank 10,4% et Banque nationale de Grèce 10,6%.

Sur le marché obligataire, le rendement des emprunts d’Etat grecs à dix ans dépassait 11% et la hausse était plus spectaculaire encore pour le rendement à trois ans, qui dépassait 21%.

Dans un discours au Parlement dimanche, Alexis Tsipras a déclaré qu’il n’accepterait pas une prolongation du programme d’aide financière dont bénéficie son pays, laissant craindre des tensions lors de la réunion exceptionnelle des ministres des Finances de l’Eurogroupe mercredi et du sommet de jeudi avec les dirigeants de l’Union européenne, favorables à cette solution.

« La possibilité que la Grèce quitte la zone euro est passée, avec ce discours, de 35% à 50% », estime Gary Jenkins, responsable de la stratégie crédit de LNG Capital.

http://www.latribune.fr/depeches/reuters/KBN0LD17D/la-confrontation-tsipras-bruxelles-inquiete-les-marches-grecs.html

*VAROUFAKIS: ECB HAS LOST CONTROL OF MONETARY POLICY

il va mettre les pieds dans la fourmilière lui je le sens

bonjour Monsieur Chevallier

quel est le leverage actuel de la BCE ? la sortie de la Grèce aura quel impact sur ses fonds propres ?

tout est prêt tout peut arriver

cordialement

Lundi 9 février 2015 :

Cameron a présidé une réunion consacrée à un éventuel « Grexit ».

Le Premier ministre britannique David Cameron a présidé lundi une réunion avec des responsables du ministère des Finances et de la Banque d’Angleterre consacrée à la marche à suivre en cas de sortie de la Grèce de la zone euro (« Grexit »), a dit une source du ministère.

Le ministre des Finances George Osborne a dit dimanche que le pays accélérait ses préparatifs à une telle éventualité, notant que le rapport de forces entre la Grèce et la zone euro augmentait les risques pesant sur l’économie britannique.

« Il s’est agi d’une réunion entre le Premier ministre et des responsables du Trésor et de la Banque centrale. Personne ne dit que cela (la sortie de la Grèce de la zone) va avoir lieu, mais il paraît judicieux d’examiner ce risque. Qui serait facteur d’une réelle instabilité », a dit la source.

La Bourse d’Athènes chutait de près de 6% vers 11h35 GMT, au lendemain du discours de politique générale du Premier ministre Alexis Tsipras, qui a réaffirmé vouloir s’affranchir de la « troïka » et en finir avec l’austérité.

« Une sortie forcée de la Grèce de la zone euro entraînerait la fin de la monnaie unique », a pour sa part affirmé dimanche le ministre grec des Finances Yanis Varoufakis.

http://fr.reuters.com/article/frEuroRpt/idFRL5N0VJ25620150209