Un petit complément s’impose pour les archinuls qui n’ont pas bien compris mon étude précédente sur les agrégats monétaires de la zone euro…

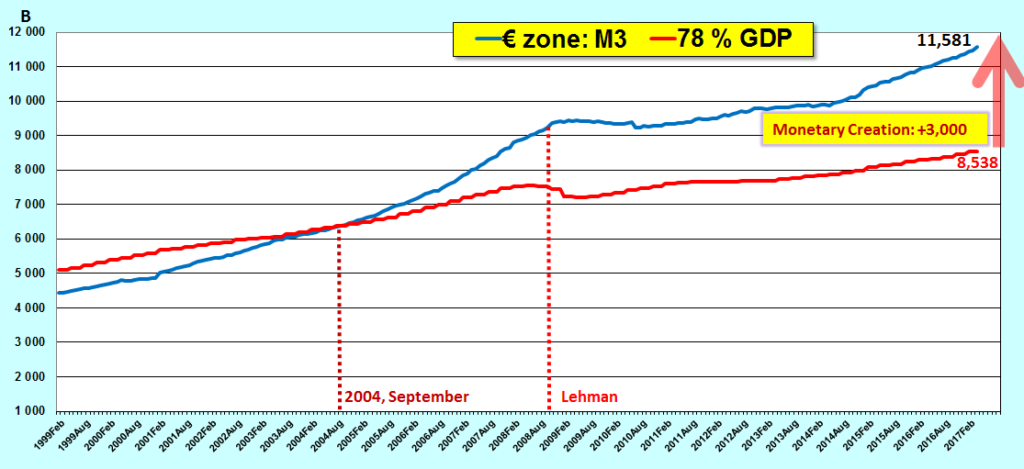

Normalement, c’est-à-dire sur la base de l’observation de l’évolution des agrégats monétaires aux Etats-Unis sur une longue période, la masse monétaire devrait représenter un peu moins de 80 % du PIB (78 % plus précisément), correspondant à un agrégat M2-M1 qui devrait être de l’ordre de 40 %, M3-M2 de 25 % et M1 de 13 %, c’est-à-dire un peu moins de 15 %.

Il s’agit là de données qui permettent à la croissance du PIB d’atteindre son optimum sur la longue période, avec de l’argent sain, donc sans création monétaire ni de bulle intempestive.

A partir de cette analyse, il apparait clairement deux périodes : d’abord, avant septembre 2004, la courbe constituée par cette valeur critique de M3 (de 78 % par rapport au PIB) est inférieure à celle du PIB puis elle continue par la suite à être supérieure à celle du PIB et même par valeurs croissantes…

Document 1 :

… ce qui signifie qu’avant septembre 2004, la masse monétaire M3 étant largement inférieure au PIB, induisait une croissance du PIB supérieure à son potentiel optimal, et inversement par la suite.

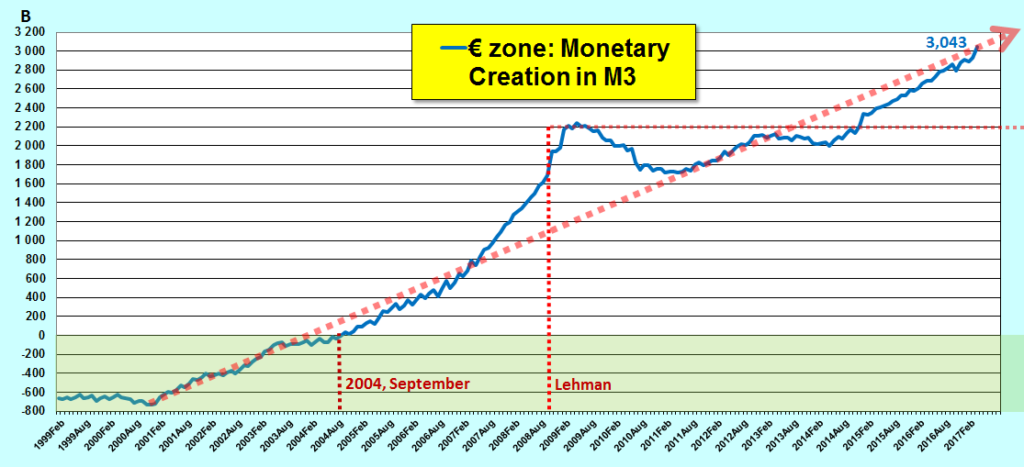

Ces phénomènes sont encore plus clairs sur ce second graphique qui représente l’évolution de l’écart entre cette valeur critique de M3 (de 78 % par rapport au PIB) et (moins) celle du PIB,

Document 2 :

Les valeurs négatives signifient que la masse monétaire M3 est inférieure au PIB, donc avant septembre 2004, et inversement, les valeurs positives signifient que la masse monétaire M3 est supérieure au PIB, donc après septembre 2004, ce qui correspond clairement à une création monétaire qui s’amplifie sur une tendance lourde, longue et régulière.

Depuis novembre 2014, la création monétaire s’accroit en étant même supérieure à celle qui existait avant les grandes turbulences financières des années 2008 et suivantes symbolisées par la faillite de la banque des frères Lehman.

Sur la base de ces analyses, c’est bien en ce mois de mars 2017, dernières données publiées par la BCE, que la création monétaire franchit la barre critique des 3 000 milliards d’euros !

Conclusions :

1 / Il apparait clairement sur ce second graphique qu’avant l’adoption de l’euro, tout allait bien, c’est-à-dire qu’il n’y avait pas de création monétaire dans les pays de la zone, et que par la suite, tout s’est détérioré avec une création monétaire qui va croissant.

2 / Cette création monétaire ne peut pas durer éternellement !

Ça va craquer un jour !

Quand ?

Comment ?

Réponse : un de ces prochains jours !

L’avenir est par définition incertain et il n’y a pas d’antériorité pour ces problèmes.

3 / Carpe diem.

Ca va craquer mais dans quel sens à votre avis?

Faut-il s’endetter et investir dans des actifs tangibles?

Faut-il garder du cash?

Message pour Emmanuel Macron :

Message pour tous les bisounours qui croient encore à « la mondialisation heureuse » :

L’automatisation pourrait faire disparaître près de 70 % des emplois dans les pays développés, selon le directeur de la Banque mondiale.

Mardi 2 mai 2017 :

Emploi : la terrible prédiction de la Banque mondiale.

L’automatisation pourrait faire disparaître près de 70 % des emplois dans les pays développés, selon le directeur de l’institution.

https://www.lesechos.fr/monde/enjeux-internationaux/0212030535591-emploi-la-terrible-prediction-de-la-banque-mondiale-2083847.php

@Nam :

Le mieux me semble être de s’endetter un € et de placer la contrepartie en USD en plaçant ses avoirs en actions US et/ou en les gardant le plus liquide possible. Détenir le moins possible d’avoirs en France : pas d’immobilier (le plus suicidaire des placements ; cf les courbes de Jacques FRIGGIT), pas d’assurances vie (là faut être cinglé), etc. …

C’est mon opinion et je me l’applique

PS : pour ce qui concerne le cash, évidemment pas dans une banque française. Mais je pense que les lecteurs de ce blog le savent depuis longtemps

Bonnes réponses, un peu rapides…

Je vais revenir sur ce thème…

Le Donald, s’il n’échoue pas comme pour toutes ses autres tentatives de réforme, frapperait un coup, et le bonhomme forcerait le respect de beaucoup cette fois : http://www.boursier.com/actions/actualites/news/banques-donald-trump-agite-le-secteur-en-evoquant-glass-steagall-725961.html?headline5

La Grèce est en faillite.

L’Italie est en faillite.

Le Portugal est en faillite.

L’Espagne est en faillite.

La BCE a donc eu une idée géniale ( ! ) : depuis 2015, la BCE a prêté à taux zéro 1500 milliards d’euros aux banques privées européennes !

Résultat : échec total.

Les banques privées européennes ont investi ces 1500 milliards d’euros en Allemagne (pour 60 % de la somme), en France (pour 20 %), aux Pays-Bas, au Luxembourg et en Finlande !

L’euro est un échec total.

L’Union Européenne est un échec total.

Cinq pays détiennent 90% des liquidités injectées par la BCE.

Environ 90% de l’excédent de liquidités injecté par la Banque centrale européenne (BCE) pour soutenir l’activité économique dans la zone euro ont profité à cinq des plus riches pays de la région, montre mardi une étude de la banque centrale.

Elle cite « l’aversion au risque » parmi les raisons expliquant le fait que ces liquidités se concentrent en Allemagne, en France, aux Pays-Bas, au Luxembourg et en Finlande alors que dans d’autres pays, des banques dépendent encore de la BCE pour se fournir en liquidités.

En clair, les banques des pays les plus riches restent réticentes à prêter des liquidités à l’étranger près de dix ans après l’éclatement de la crise financière et en dépit des efforts entreprises par la BCE pour assurer la cohésion de la zone et favoriser le crédit.

« Il semble qu’après la crise financière, une augmentation généralisée de l’aversion au risque et des limites plus prudentes en matière de risque interne au sein des banques continuent de limiter les flux de liquidités transfrontaliers et la redistribution interbancaire des liquidités au sein de la zone euro », résument les 14 auteurs de l’étude.

La BCE a distribué environ 1.500 milliards d’euros d’excédent de liquidités (le solde entre les liquidités déposées par les établissements bancaires auprès des banques centrales et les réserves obligatoires) depuis 2015 par le biais d’achats de titres sur les marchés et d’opérations de refinancement à long terme à des taux extrêmement faibles.

Mais le fait que ces liquidités restent concentrées dans les pays les plus riches de la zone euro au lieu d’irriguer ceux qui semblent en avoir le plus besoin risque de nuire à l’efficacité de cette politique et montre que l’objectif de l’Union européenne de créer une véritable union bancaire est très loin d’être atteint.

L’étude publiée mardi montre que 60% des montants consacrés par la BCE et les banques centrales nationales à des achats d’obligations finissent en Allemagne, entre autres sur des comptes détenus en territoire allemand par des banques britanniques. La France en a quant à elle reçu 20%.

Les auteurs de l’étude expliquent aussi la concentration des liquidités dans les cinq pays cités par des facteurs extérieurs comme le fait que les banques les plus saines attirent davantage de déposants ou les nouvelles dispositions réglementaires qui freinent les prêts interbancaires.

« Les retours des banques et une analyse approfondie suggèrent que les obligations réglementaires et les modèles économiques des banques ont une forte influence sur le niveau de liquidités excédentaires détenues au niveau de chaque banque », dit l’étude.

http://fr.reuters.com/article/businessNews/idFRKBN17Y1DF-OFRBS

Oui, j’ai vu cet article, amusant…