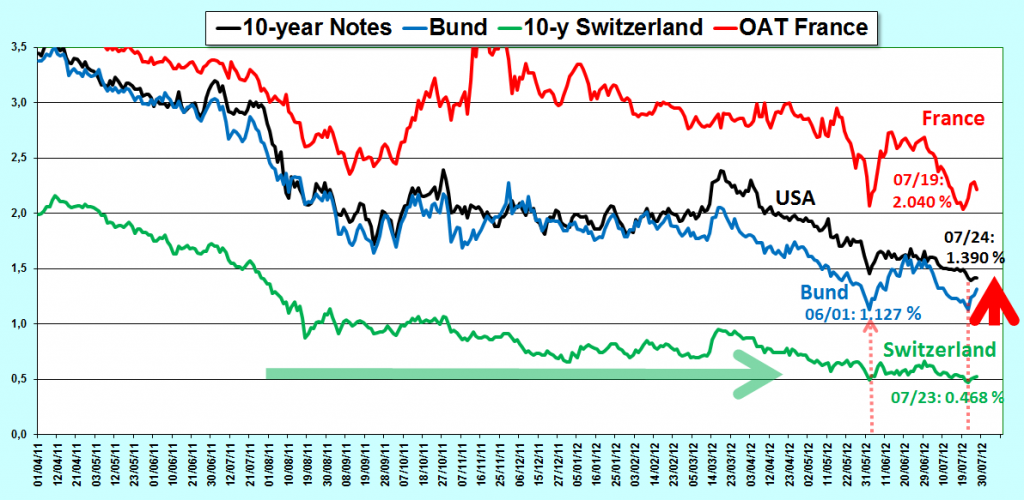

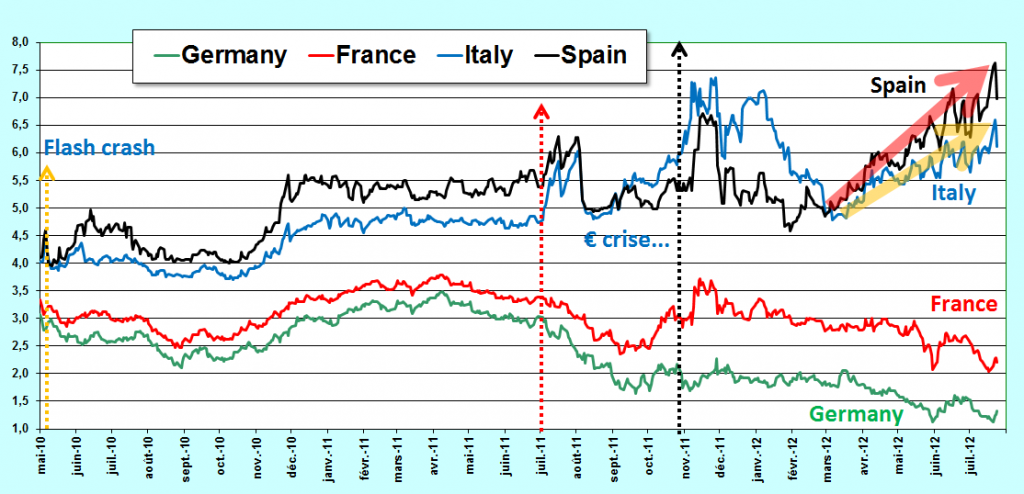

Le Mariole de la BCE vient de couler Angela en déclarant qu’il fera tout pour faire sombrer la zone euro : les rendements du Bund ont bondi après sa déclaration,

Document 1 :

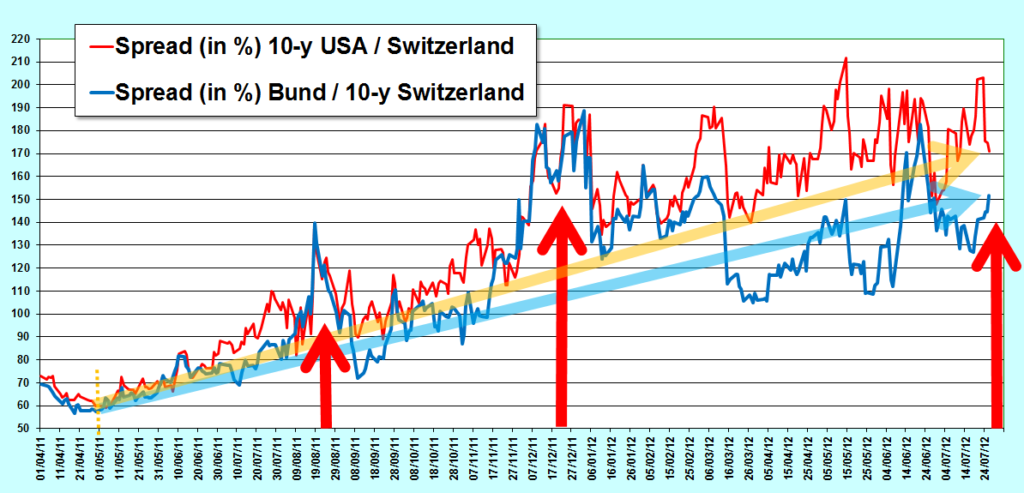

L’Allemagne est prisonnière de ces cochons de pays du Club Med, ces maudits petits Suisses s’en sortant une fois de plus en grands vainqueurs,

Document 2 :

Ces cochons de pays du Club Med profitent pour l’instant du Mariole,

Document 3 :

Une réponse possible à la crise de l’euro-système : la BCE peut emprunter en lançant des bons !

Tout est prévu : la rubrique 4 du passif, Certificats de dette émis, est à zéro alors que la BCE en tant que banque, peut théoriquement emprunter sans problèmes 10 fois le montant de ses capitaux propres qui se montent à 500 milliards d’euros (rubriques 11 et 12 du passif).

Les Marioles peuvent donc emprunter 5 000 milliards d’euros pour prolonger la survie de l’euro-système avant le grand plongeon.

5 000 milliards de papier à venir ?

+ Des taux en bas ?

Bah, à titre perso, je sais ce qui me reste à faire

= la même chose que la FED et la BCE, soit :

– Déplacer le curseur « emprunt » (à ce jour à zéro), vers la limite de ce que mon cash m’autorise,

– Transformer (donc) l’intégralité de mon cash (LA, LDD, assurance vie, livrets à terme, etc.) en investissement(s) : immo, participations dans des entreprises, actions,

– Surveiller la ligne de flottaison…

– Sauter dans un canot de sauvetage avant que ne survienne la vague ultime…

La difficulté étant, bien entendu, certes certes, d’identifier le timing…

Perso, je dirais qu’on est (re)partis pour 5 ans minimum !

5 ans à supporter geigneries politico-journalistiques et fluctuations robotico-financières…

Les jeux sont faits… Rien ne va plus !

Vos pronostics, amis internautes lecteur de Chevallier ? 5 ans ? plus ? moins ?….

Cela devient compliqué pour le néophyte avec toute ces histoires de vases communiquant …

Si la BCE se met à emprunter sur les marchés, cela ne risque-t-il pas d’assécher la demande pour les dettes souveraines européennes et donc les faire s’envoler ? Comme les Euro-bonds, de telles emprunts ne risque-t-il pas d’avoir des taux tendant vers ceux des achats de dette souveraine correspondants dans le bilan de la BCE ? Au final, ne serait-ce pas seulement une forme d’euro-bonds permettant aux allemands de sauver la face ?

En définitive, soit la dette est mutualisée (que ce soit par le MES, les euro-bonds, ou n’importe quel autre moyen, ce qui nivellera automatiquement les taux des bons à 10 ans (vers le haut ET vers le bas – temporairement)), soit elle ne l’est pas. Dans les deux cas, l’avenir est écrit, vu les sommes en jeu. Dans le premier cas, le mécanisme risque d’être plus long mais bien plus violent.

C’est bien sûr celui-là qui sera choisi. Tel est l’être humain… « jusqu’à présent, tout va bien ». 🙂

@Homer

Pronostic : bien avant 5 ans ! Je dirais 1-2 ans avant le grand reset. Dans 5 ans, ce sera méconnaissable….

« Si la BCE se met à emprunter sur les marchés, cela ne risque-t-il pas d’assécher la demande pour les dettes souveraines européennes et donc les faire s’envoler ? Comme les Euro-bonds, de telles emprunts ne risque-t-il pas d’avoir des taux tendant vers ceux des achats de dette souveraine correspondants dans le bilan de la BCE ? Au final, ne serait-ce pas seulement une forme d’euro-bonds permettant aux allemands de sauver la face ? »

Actuellement le problème auquel fait face la BCE est surtout celui de son périmêtre légal d’action, restreint en fait par l’article 123, qui interdit la monétisation des déficits étatiques, contrairement à la BoE et à la Fed, qui peuvent elles monétiser directement les émissions obligataires de leurs trésors respectifs via des opérations qu’on appelle « open market » dans le marché secondaire évidemment, via ce qu’on appelle les primary dealers, les banques d’investissements qui sont market makers des dites émissions obligataires. Et oui, elles ne peuvent pas acheter directement à l’US Treasury, imaginez si la BCE achetait directos à l’AFT des OAT ! Draghi hier avec sa rhétorique creuse habituelle à réitéré que, face à l’inefficacité des mesures monétaires dites classiques (baisse des taux de refis —> baisse des taux d’intérets bancaires –> stimulation du crédit –> relance aggrégataire –> relance PIB), tente de s’aventurer, malgré une opposition politique jusqu’à présent inébranlable (pas de réfutation de la part des deutsches, normal merkel et son équipe esont en vacances, pas bete le mario), dans des mesures dites « non conventionnelles », notamment introduites via le SMP (Securities Market Programme), qui consiste à monétiser des obligations de certains états périphériques dont les taux sont jugés trop élevés. La BCE n’emprunte pas sur les marchés techniquement parlant, euro-bonds ou pas, et elle n’a pas besoin de le faire puisqu’elle est éméttrice de monnaie et donc peut virtuellement s’octroyer de manière illimitée les actifs et l’expansion bilantielle dont elle aura besoin pour justement monétiser à plus grande échelle, si nécessaire, ces dettes souveraines, et de ce fait faire baisser logiquement les taux punitifs que subissent les PIIGS, du moins à court terme, en subordonnant les anciens créanciers obligataires de ces états (l’ECB bien que y ressemblant, n’est pas un hedge fund qui peut se permettre de se manger des énormes haircuts sur de la dette grecque ou espagnole qui pourrait miner son bilan déjà bourré de mauvais collatéral suite à ses opérations de LTRO). C’est la le principal effet « pervers » de telles opérations, qui complexifie grandement la chose et qui pose des problèmes techniques assez importants.(–>subordination imposée chez les créancier —> réluctance à continure à acheter des obligs —> vente sur le marché –> hausse des taux) Attention, jusqu’à présent, la BCE à mené ces opérations de SMP d’une part à petite échelle (il suffit de constater les taux des 10Y espagnols), et d’autres part de manière stérilisée, c’est à dire techniquement sans impact sur sa masse bilantielle. Autrement dit, elle infuse des liquidités, en monétisant de la dette sur le marché secondaire, mais en contrepartie elle en draine, via ses opérations d’absorbtions de liquidités. Il faut bien comprendre une chose, c’est que la BCE n’a pas le même champ d’action, au niveau de son mandat, que la Fed ou encore la BoE. C’est en outre la raison pour laquelle l’angleterre ou les états unis peuvent encore emprunter à des taux réels extrèmement bas, voir négatifs.

Et BIM ca n’a pas pris beaucoup de temps finalement … La buba vient de rétoqué Draghi !!!!

10:47 MNI MAINWIRE :

ECB GOVT BOND BUYS ‘PROBLEMATIC’, CREATE FALSE INCENTIVES

EFSF BUYING GOVERNMENT BONDS IS UNPROBLEMATIC

BUBA SAYS « SMP IS NOT THE BEST WAY TO TACKLE CRISIS »

Durée de vie de l’intervention de Draghi de hier ? 24h à peine….

A suivre !

Oui, fallait bien s’y attendre en même temps ! ^_^

Sinon, en rapport avec votre précédente intervention très détaillée, juste une question : des statuts, ça se modifie. Qui en a le pouvoir ? Le Parlement européen ? Les gouverneurs des différentes banques centrales de la zone € ?

Après, forcément, la FED et la BoE monétise leurs déficits via des primary dealers et une bonne chose pour leur propre monnaie.

La BCE a effectivement mis en place le schéma que vous décriez, un énorme machin avec moult intermédiaires pour essayer en partie de capter la dette des états membres. Avec l'(in)succès que l’on sait. Donc, soit ils y vont franchement, soit ils laissent tomber ces pays.

Angela, was machen wir ?

il fallait lire « schéma que vous décriVez », et non décriez ! Une seule lettre d’écart et ça perd tout son sens !

@Julien

Oui évidemment qu’ils peuvent les modifier dans l’absolu, ils le feront peut-être dans l’adversité, le jour ou un crash similaire à celui de 2008 sera imminent. Ils ne savent prendre que des mesures réelles de toute manière lorsque on est au bord du gouffre, le reste n’est que rhétorique et pipotage. Effectivemment la monétisation des autres banques centrales de leur déficit est peut-etre une bonne chose, cela relève à mon avis plus d’un débat économique idéologique. Dévaluer la monnaie dans une ère pré-bretton woods est une chose, le faire lorsque toute les autres banques centrales s’y adonnent est totalement différent. Aujourd’hui vous constaterez que Bernanke à réussi à dévaluer plus ou moins l’USD de manière relative, c’est à dire contre les autres devises, mais pas de manière absolue : au contraire, toute les monnaies se sont dévalués contre l’or. Les USA ont une économie qui à un leverage systémique (désolé, j’emprunte un vocabulaire anglo-saxon qui n’a pas réellement de semblant en francais) énorme, et qui se calcule d’ailleurs de la manière suivante : USD MO / TCMDO (Total Credit Market Debt Owed), soit le total du passif des bilans privés et publics. A mon avis, la Fed, et plus globalement, l’ensembel des banques centrales occidentales, pour éviter de sombrer dans un collapse déflationnaire engendré par une nécessité organique de deleveraging des bilans privés et publics, empruntera la deuxième voie, celle de l’inflation continue de la base monétaire. La différence est subtile mais cruciale : le deleveraging de la dette administrée par les banquiers centraux via des politiques monétaristes expansionnistes (i.e inflationnistes = inflation is always and everywhere a monetary phemonemon, M.F) anéantirons les créditeurs en terms réels (i.e, inflation adjusted), ce qui est politiquement et sociallement beacoup plus acceptable, que une déflation de la dette quasi-naturelle qui anéantirait à la fois les débiteurs ET les créditeurs, en terme NOMINAL. Et une corollaire à cette réflexion que je ne peux m’empecher de citer, c’est que les décideurs économiques, à travers l’ensemble du spectre politique, ont seulement pu maintenir un semblant de stabilité dans notre système monétaire globale fiduciaire (sans ancrage à une valeur positive tangible, comme ce fut le cas avec BW) via la marginalisation des métaux précieux, et en particulier de l’or, le seul capable de chambouler tout ca. L’analyse que j’en fait est la suivante : à mon sens, les prix grimpants de l’or, en dollars et en autres devises papiers, projette et escompte un deleveraging du système financier absolument nécessaire, via comme je l’ai dit plus haut une expansion de la base monétaire. Ils ne prédisent PAS une hausse ou une baisse des prix per se. (NB : Un barril de pétrole en 1971 ou en 2012 coute approximativement la même chose en once d’or, tout comme une miche de pain durant la période babylonienne sous Nabuchodonosor coute autant en or qu’aujourd’hui dans votre boulangerie, il faut le savoir. En dollars cependant, la perte du pouvoir d’achat de ce dernier est proche de 100%). Les USA ne peuvent plus exporter leur politiques inflationnistes comme ils l’ont fait aprés la WWII !

PS : Le mandat de l’ECB permet fondamentalement de cloisonner politique monétaire et fiscale, dans le cadre d’un paradigme monétariste. La frontière entre les deux deviendra de plus en plus perméable.

Des erreurs dans ce commentaire…

@Julien

Et concernant les modifications des statuts, bonne question, si mes souvenirs sont bons, je pense qu’il faut l’approbation du conseil de l’union européenne, ce dernier devant obtenir l’assentissement du parlement, donc des états membres… La Buba s’y opposerait fermement je pense.

@ Joël :

Vous dites : » …des statuts çà se modifie. Qui en a le pouvoir… ? » =

Tous les dirigeants de l’€-zone via les Traités qu’ils élaborent, modifient, enrichissent, en collégiale et qu’ils signent d’un commun accord ( sauf quelques uns, pour le moment UK par exemple, mais d’autres n’ont pas signé non plus ! ).

Le rôle de la BCE est bien spécifié dans le dernier Traité qui a toujours cours pour le moment et qui s’appelle Traité de Lisbonne ( en attendant de signer le nouveau qui doit instaurer le fameux MES ).

Le mariole de la BCE vient de tenter un coup de force médiatique, selon « sa » vision ( humm ! ), pour supplanter la coquille vide qu’est le FESF ( car le MES, autre coquille vide, n’est toujours pas opérationnel ! et pour cause ! ). Il a outre-passé son rôle dans le cadre du Traité de Lisbonne. La réaction de certains Pays ne s’est pas fait attendre !!!!. En vacances les allemands et autres Pays du Nord ?!.

La BCE dispose de 500 milliard d’€ ; théoriquement elle peut lever 10 fois cette somme sans prendre de risque ( si un hypothétique Traité « futur » l’y autorise ! ).

Mais ! tout emprunt doit se rembourser avec intérêts ( l’usure ) un jour ou l’autre !.

On peut effectivement compter sur les Etats, Grec, Espagnol, Italien, Français et quelques Autres pour rembourser !!!!, leur économie respectives très florissante et très prometteuse le leur permet très largement, effectivement !!!.

« Angela, que faisons-nous ? » dites-vous Joël. Sa position étatique l’oblige déjà à prendre les bonnes décisions, non seulement pour son Peuple, mais aussi en partenariat ( diplomatie ) à l’égard des Peuples européens de l’€-Zone, en regardant les conséquences des Actes présents dans l’Avenir !.

Soit on a une courte vue, soit on projette dans l’avenir……..

Par là même, je remercie Jean-Pierre ( déjà pour son ironie concernant le présent billet ! ) de « relancer » cette Etude historique concernant 1929-1939. Il ne faut bien sur surtout pas faire d’amalgame de base !, les époques, les modes de vie et les contextes sont bien différents. Il y a là matière à étudier, à apprendre, à comprendre…… ; passionnant ! non ?.

Encore mea culpa !!!!!!!!. J’ai dit @ Joël, et c’est @ Julien !. Ah les vieux !!!!.

Question de rire un peu !, concernant la voiture française « Monte le Bourg » : je vais caréner mon vélo !, je suis sure d’avoir une voiture propre à moindre cout !!, surtout si on dit non à la pile nucléaire propre ( exploitation différente de l’atome – fusion et fission – ).

Je rappelle encore une fois, pour Ceux qui sont intéressés, la mise en évidence, le 4/07 dernier, du Boson de Higgs dans l’accélérateur de particules du CERN. Le Monde Entier participe à ces recherches ( info pour Ceux qui ne savent pas quoi faire de leurs p’tites ou grosses économies !… ).

Bon et beau week end à Tous.

@ Julien Allera. Merci l’Ami pour vos précisions. mais tout le monde ici n’a pas vos connaissances et ne maîtrise pas non plus les » jargons pro » de la finance.

L’article 123 de la Constitution européenne !, va chanter çà au gonze qui fait les 3×8 à PSA ! et aux Autres !!!!!!.

Lors du referendum concernant le Traité de Maastricht, la Constitution européenne a été déposée dans les boites aux lettres pour détermination.

Combien ont compris de quoi on leur parlait au juste ?!……….

Et çà continue !.

Bien à Vous.

@JP Chevallier : Possible ! Sur quels aspects mon raisonnement est-il inexact selon vous ?

@BFA : Vous avez raison. je ne prétend pas avoir plus de connaissances que les autres intervenants sur ce blog, mais hélas à mon humble avis les sources de nos maux actuels proviennent d’un tissu complexe mélant à la fois un modèle socio-économique instable et foncièrement non viable, compte tenu notamment des dynamiques démographiques actuelles et prévisionnelles, couplé à une financiarisation poussée à l’extrème de nos économies rendus possible par le laxime régulatoire et prudentiel (bien qu’on pourrait penser l’inverse au premier abord) engendré par des séries de moralisation, de libéralisation et de décloisonnement des marchés financiers aux USA. C’est un phénomène qui remonte à mon sens aux années 80 et même 70, avec notamment la crise des Savings & Loans aux USA et les innombrables qui suivèrent, lorsque Volcker passa le flambeau à Greenspan. Le déplacement du rôle de la Fed comme garant de la stabilité monétaire, et implicitement donc de la valeur du dollar, comme le voulurent ses pères fondateurs, à une institution percu par les opérateurs de marchés comme le sauveur des spéculateurs, (on peut y citer d’innombrales exemples, LTCM, Lehman, Wachovia, Tequila Crisis, S&L, etc…) illustré parfaitement bien par le fameux « Greenspan Put » des années 90-20, a pu à mon avis accélérer ce processus infernal, bien qu’il y’ait d’autres facteurs qui s’y mèlent, pour arriver ou nous en sommes aujourd’hui. Alors oui expliquer certains de ces points aux personnes n’ayant pas de familarité avec ces thématiques (ex les salariés de PSA ?) reste une tâche délicate, car il faut un minimum de culture économique je pense, qui s’acquière en lisant et en s’instruisant, et qui implique donc de disposer de suffisamment de temps libre, et surtout peut être aussi d’avoir sensibiliser son esprit à de telles problématiques, processus qui ne peut que s’enclencher via des études supérieurs, OU par une propension naturelle à l’auto-apprentissage et à une curiosité intellectuelle que malheureusement est moins présente chez les couches les plus populaires, c’est un phénomène sociologique bien connu ? Dans les deux cas, ce voile de complexité et d’opacité qui recouvre les questions économiques actuelles les plus épineuses je pense est volontaire, pour que justement la grand majorité de la population soit noyée dans une terminologie complexe et dans des notions a priori pointues, et ne puisse pas distinguer les vrais enjeux. Un exemple simple : le décricotage des bilans de la SocGen et des autres SIFI fait par Mr. Chevallier. C’est comme il le dit un exercice technique mais assez simple à mener, mais personne sauf lui ne le fait. Pourquoi ? Paresse, ou manque de curiosité ? Les deux ? Ce sont des vaches qui regardent le TGV passer. Comme il le disait justement, lorsqu’on y prend le temps, « tout est simple ».

@mr chevallier : cest possible, mais pourriez vous etre plus … Explicite

Si je comprends bien votre article, le tsunami annoncé c’est pas pour maintenant…voire quelques années.

La seule inconnue d’un tsunami est la date et l’heure…