Les problèmes bancaires sont quand même assez complexes. Beaucoup d’erreurs sont commises dans les deux sens : les banksters font croire à tout le monde que tout va bien alors que certains chiffres montrent le contraire et par ailleurs certaines personnes répandent à tort des informations erronées sur des banques qui seraient en perdition…

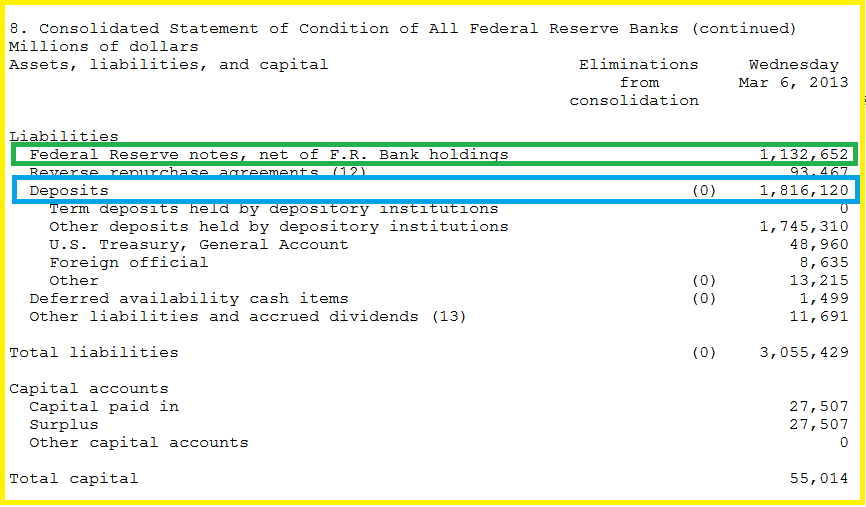

Ainsi par exemple, le dernier bilan de la Fed montre que sur le total de son bilan de 3 110 milliards de dollars, 1 816 milliards proviennent de dépôts de trésorerie de banques et 1 132 milliards de billets,

Document 1 :

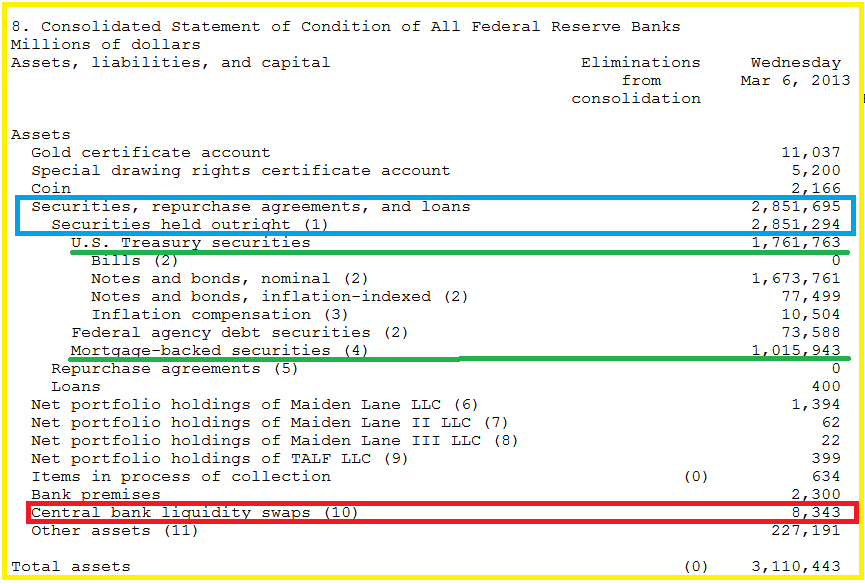

Les gens de la Fed sont donc obligés de faire… quelque chose de tout cet argent ! Ils ont décidé d’acquérir des bons du Trésor et des bons hypothécaires pour 2 851 milliards de dollars,

Document 2 :

Il n’y a pas de création monétaire de la part de la Fed dans ces opérations. Elle ne fait que faire circuler de l’argent gagné, ce qui est normal et indispensable car, sans elle, la situation serait dangereusement déflationniste.

Par ailleurs, la Fed ne prête pas des centaines de milliards de dollars à des banques européennes comme le prétendent à tort certains Américains : elle ne prête que 8,343 milliards de dollars à la BCE dans le cadre des accords de swap.

Ce sont des fonds monétaires américains qui prêtent des centaines de milliards de dollars à des banques européennes… en prenant des garanties (prise en pension) car ils savent que certaines d’entre elles sont dans une situation dangereuse.

Le bilan de la Fed montre clairement que ses problèmes sont tout à fait différents de ceux de la BCE.

Tout est simple.

bonjour.

3 banques françaises figurent encore dans le dernier classement en date des banques les plus sûres élaboré par le magazine Global Finance : la Caisse des dépôts est 7e (- 1 place par rapport au précédent classement d’août 2012), Banque Fédérative du Crédit Mutuel, 38e (- 2), la Banque Postale, 44e, (- 1). A l’époque, le Crédit Agricole, LCL et la Société Générale avaient quitté ce classement. Cette fois-ci, c’est au tour de BNP Paribas de ne plus y figurer en raison de la dégradation de sa note de solvabilité financière par l’agence Standard and Poor’s. Le classement de Global Finance demeure dominé par des banques européennes, qui occupent les 10 premières places et 20 places sur 50.

Bonjour,

pouvez vous m’éclairer sur plusieurs points SVP?

1) en fait la différence entre vous et les autres est que vous soutenez que les achats massifs de bons du trésor par la fed ou quantitative easing, sont financés par les dépots des banques au passif de la Fed, alors que les autres vont soutenir qu’il s’agit la d’un pur financement par « création monétaire »? le montant des deposits peuvent être assimilés à des lignes de crédit, comment être si sur de vous car vous etes a ma connaissance le seul à parler de simple dépot de banques..

2) ou pouvons nous voir dans le bilan des banques ses enormes liquidités qui n’étaient jusque là pas présentes dans le passif de la FED?

3) Si vous avez raison, pourquoi l’argent ne circule pas aux USA? pourquoi les banques ne se font elles pas confiance? Si les banques semblent d’après vos études bien capitalisées et que l’argent y est sain?

4) En tant que libéral, pourquoi ne vous opposez vous pas aux actions de la FED, qui intervient et manipule au final le cout de l’argent..? n’est ce pas la base du libéralisme d’avoir des prix « libres » constitués par un vrai marché.

D’avance merci

Cordialement

1 chose : je crois que les « dépôts » réalisés par les banques sont en fait les dépôts réalisés par leurs propres clients. La banque ne possède rien d’autre que ses fonds propres.

Si les clients des banques déposent d’énormes liquidités, les banques redéposent elles-mêmes ces dépôts auprès de la FED.

Les excédents de liquidités sont l’accumulation de valeur ajoutée réalisée par l’économie réelle : niveau de profitabilité record pour les entreprises américaines, qui redistribuent aux actionnaires qui déposent eux-mêmes cet argent.

Après, la FED n’a pas vocation à spéculer, elle achète des USBONDS comme le ferait n’importe autre banque centrale. Non ?

Oui ! (ces dépôts sont surtout ceux des entreprises qui font des bénéfices élevés, cf. mes articles à ce sujet)

Grand Merci Julien et Merci JP. Je n’osais pas le dire, ne sachant comment le formuler de peur de dire une bêtise QQ !.

Mercredi 13 mars 2013 :

Pour Beppe Grillo, l’Italie est déjà hors de la zone euro.

L’Italie peut déjà être considérée comme étant sortie de la zone euro, a affirmé Beppe Grillo, le leader du Mouvement 5 Etoiles (M5S), dans un entretien publié mercredi en Allemagne. « L’Italie est de facto déjà sortie de la zone euro », a déclaré M. Grillo au quotidien économique allemand Handelsblatt.

http://www.lemonde.fr/europe/article/2013/03/13/pour-beppe-grillo-l-italie-est-deja-hors-de-la-zone-euro_1847144_3214.html

« Le « leverage ratio » version Bâle III, qui rapporte les fonds propres durs de la banque à son bilan, doit voir le jour en 2015. »

Les Echos du 14/03/2013

=> Le leverage cible évoqué dans l’article est de 33!!! Votre blog a de l’avenir, Monsieur Chevallier.

« Les problèmes bancaires sont quand même assez complexes. »

« Tout est simple/ »

Suis perdu, moi.

http://research.stlouisfed.org/fred2/series/BASE/

la banque d’angleterre fait pareil que la FED (LSAP) mais l’explique correctement:

http://www.bankofengland.co.uk/education/Pages/inflation/qe/video.aspx

Travail pointu et dans la dentelle JP ! ( cf : regarder une dentellière faire le Travail avec ses menottes et ses zeuilottes = çà va plus vite qu’à Wall-Street and Co !. ).