Deutsche Bank vient de publier son bilan du 2° trimestre 2013…

Ses dirigeants montrent, une fois de plus, que le plus gros problème de cette banque est, comme je le répète toujours, d’améliorer son leverage qui est tombé d’une année sur l’autre de 55,8 à 43,8 surtout grâce à une diminution des dettes de 334 milliards d’euros !

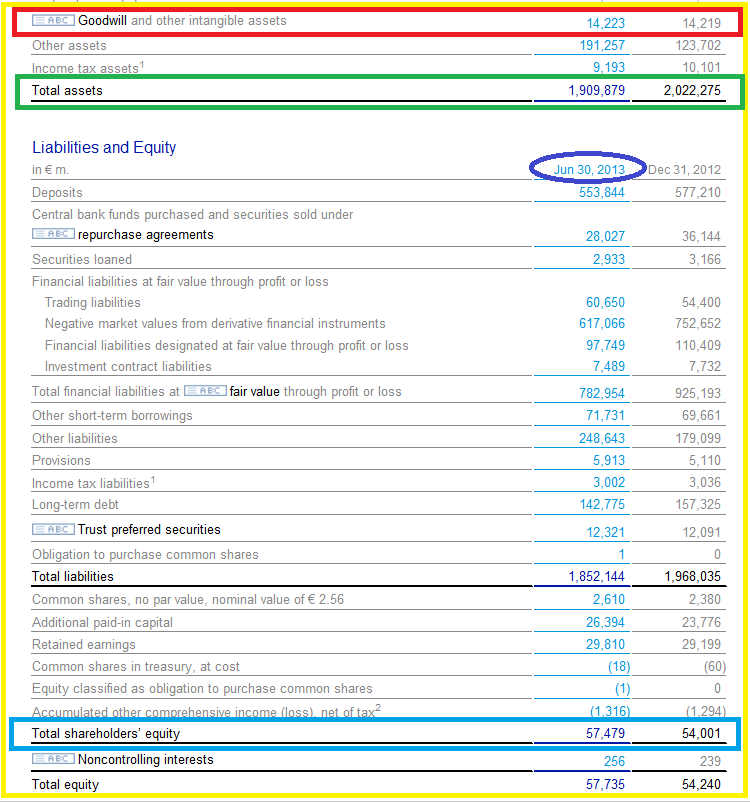

Document 1 :

| Deutsche Bank | 2012 Q2 | 2012 Q3 | 2012 Q4 | 2013 Q1 | 2013 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 2 241,17 | 2 185,65 | 2 022,28 | 2 032,69 | 1 909,88 |

| 2 Equity | 55,745 | 56,815 | 54,001 | 56,078 | 57,735 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 16,265 | 16,287 | 14,219 | 14,342 | 14,223 |

| 5 Tangible eq | 39,48 | 40,528 | 40,181 | 42,473 | 42,592 |

| 6 Liabilities | 2 201,69 | 2 145,12 | 1 982,09 | 1 990,22 | 1 867,29 |

| 7 Leverage (µ) | 55,8 | 52,9 | 49,3 | 46,9 | 43,8 |

| 8 Tier 1 (%) | 1,8 | 1,9 | 2 | 2,1 | 2,3 |

Sommes en milliards d’euros.

Le montant des véritables capitaux propres n’augmente que de 3 milliards d’euros sur cette période.

Tous les journaleux et bonimenteurs reprennent les déclarations de ses dirigeants qui annoncent triomphalement que tout va bien et que la banque s’apprête à diminuer ses dettes de 200 milliard d’euros dans les années à venir…

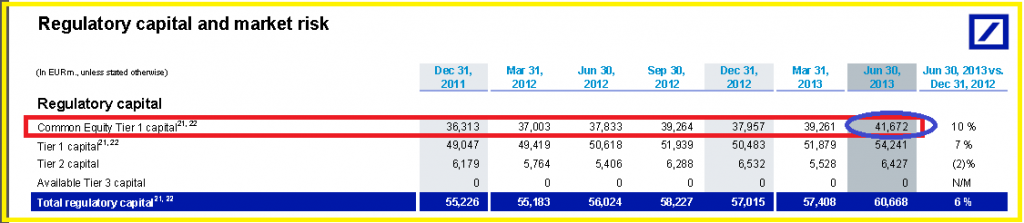

Document 2 :

Il faudrait augmenter les capitaux propres de 131 milliards d’euros pour que Deutsche Bank respecte les règles prudentielles de bonne gestion de ce bon vieux Greenspan et la BRI avec un leverage de 10.

En fait, la situation de cette banque est pire que ce qui apparait dans les comptes officiels.

En effet, d’une part, ils ne prennent pas en considération l’entité américaine de Taunus et d’autre part, ils cachent a priori plus ou moins maladroitement des cadavres dans des placards car ils précisent que les véritables capitaux propres seraient de 41,672 milliards d’euros, c’est-à-dire à 1 milliard près le montant de ce que je retiens selon mes méthodes de calcul qui sont fiables, ce qui montre une fois de plus que j’ai raison contre tous mes détracteurs,

Document 3 :

La situation s’est très légèrement améliorée au cours de ces derniers trimestres mais elle reste largement hors normes.

L’€ crise est aggravée par la situation catastrophique de ces big banks too big to fail qui ne respectent pas les règles prudentielles de bonne gestion.

Les euro-zonards sont inconscients des risques de tsunami bancaire.

Tout est simple, mais c’est quand même un peu délicat de trouver les bons chiffres car les banksters essaient de cacher leurs erreurs et tromperies. Heureusement (pour eux), il y a peu de gens perspicaces en Europe.

Deutsche Bank a été la pire des banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions) mais elle est maintenant largement battue par nos péquenots du Crédit Agricole…

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Danke schön !

Bitte schön !

Ganz gut !

Monsieur Chevallier, pourquoi les analystes qui vous rejoignent sur la situation désastreuse de la DB émettent également des craintes concernant les banques américaines, alors que selon vous il ne faudrait pas grand’chose à ces dernières pour être dans le bon ? Pourquoi les banksters deviennent-ils des gens raisonnables, selon vous, dès que l’on traverse l’Atlantique ?

Parce qu’ils ont vite compris ce que ce bon vieux Greenspan a dit… et je reprends ses idées…