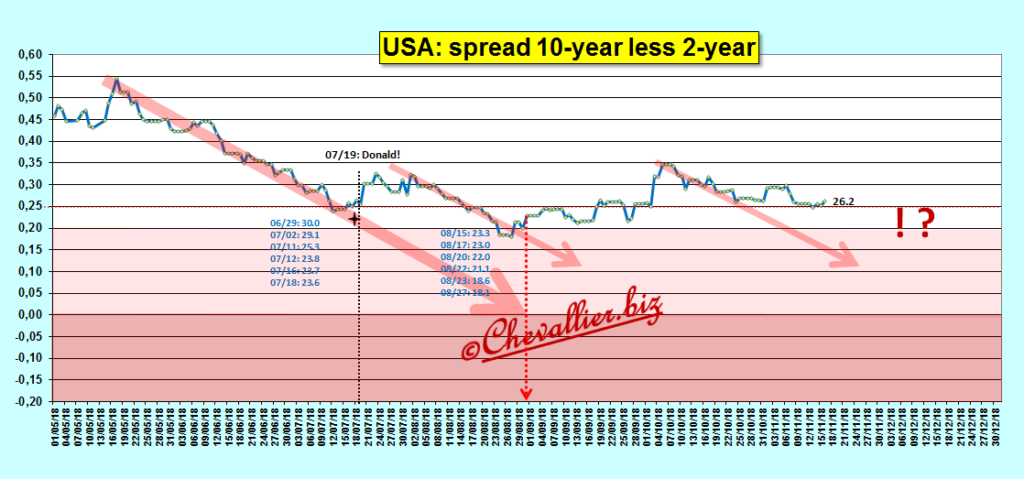

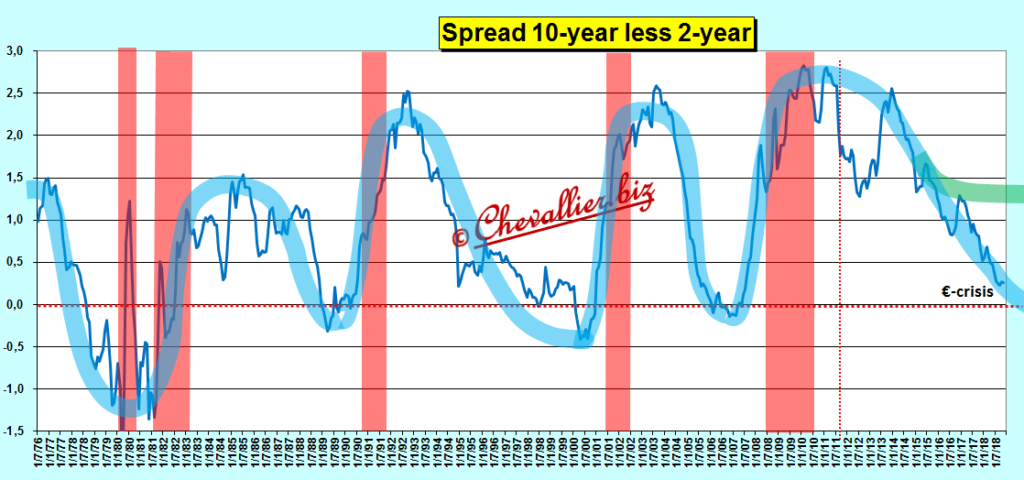

Comme je l’ai écrit récemment, l’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, le yield spread 10y-2y continue à stagner juste au-dessus de la barre critique des 25 points de base (1/4 de point), ce qui devrait signifier que la Donald Company continue à maintenir cette situation tant que ses dirigeants n’ont pas pris les décisions importantes qui engagent l’Amérique pour les deux ans à venir (données arrêtées à la fin de séance du 16 novembre),

Document 1 :

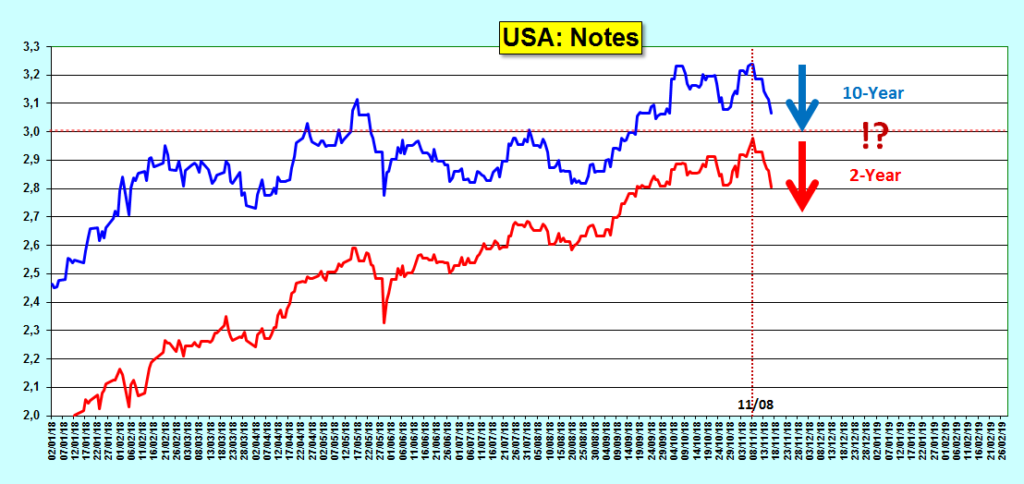

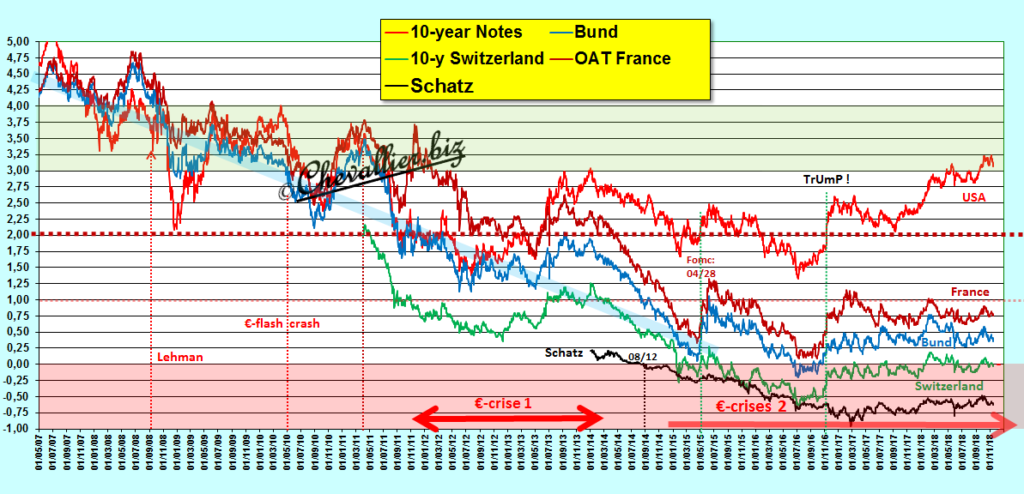

Cependant, les rendements des Notes à 10 ans et à 2 ans plongent après avoir atteint un sommet le 8 novembre, soit deux jours après les midterms, ce qui signifie que les investisseurs avisés (pour ne pas dire initiés) portent préférentiellement leurs capitaux disponibles sur ces valeurs refuges que constituent ces bons du Trésor (les prix des contrats augmentent avec la demande, ce qui fait baisser logiquement leurs rendements),

Document 2 :

Pour le 10 ans, une telle valeur à 3,238 % n’a jamais été atteinte depuis le mois de juin… 2011.

Ainsi, depuis cette date, c’est-à-dire juste avant le début de la première grande manifestation de l’€-crise, les rendements du 10 ans ont toujours évolué sous les 3 % car les investisseurs craignaient toujours une accentuation ou une résurgence de l’€-crise !

Document 3 :

En fait, tout se passe comme si, après avoir soutenu le Donald avant les midterms (et depuis le 19 juillet), les marchés reprenaient leur cours normal, avec une particularité : les capitaux se portent en même temps (comme dirait l’Autre !) sur le 10 ans ET sur le 2 ans.

En effet, ces investisseurs avisés réfugient leurs capitaux sur les bons les plus liquides que constituent ces échéances.

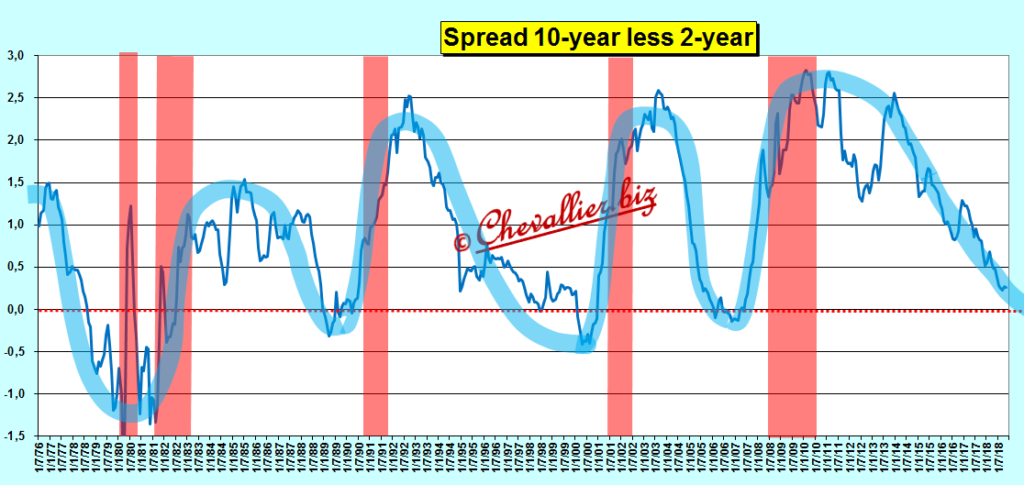

La situation actuelle est tout à fait différente de celle qui prévalait depuis que les statistiques sont disponibles, c’est-à-dire depuis 1976 d’après notre ami Fred de Saint Louis,

Document 4 :

En effet, les cycles passaient toujours par une phase négative du spread 10y-2y (correspondant à l’inversion de la courbe des taux) car les membres du Fomc remontaient le taux de base de la Fed (pour contrer un retour de l’inflation) alors que les investisseurs plaçaient leurs capitaux sur les Notes à 10 ans (qui étaient alors le meilleur et quasiment l’unique refuge) qui atteignaient ainsi un plafond (ou qui baissaient), en étant rattrapées par les rendements des Notes à 2 ans.

Les variations de ces taux étaient purement endogènes, c’est-à-dire propres à la situation économique des Etats-Unis, ce qui n’est plus le cas depuis le début des premières manifestations de cette €-crise car c’est ce risque d’€-crise qui provoque la chute des rendements des Notes (à cause de l’anticipation de ses répercussions négatives aux Etats-Unis),

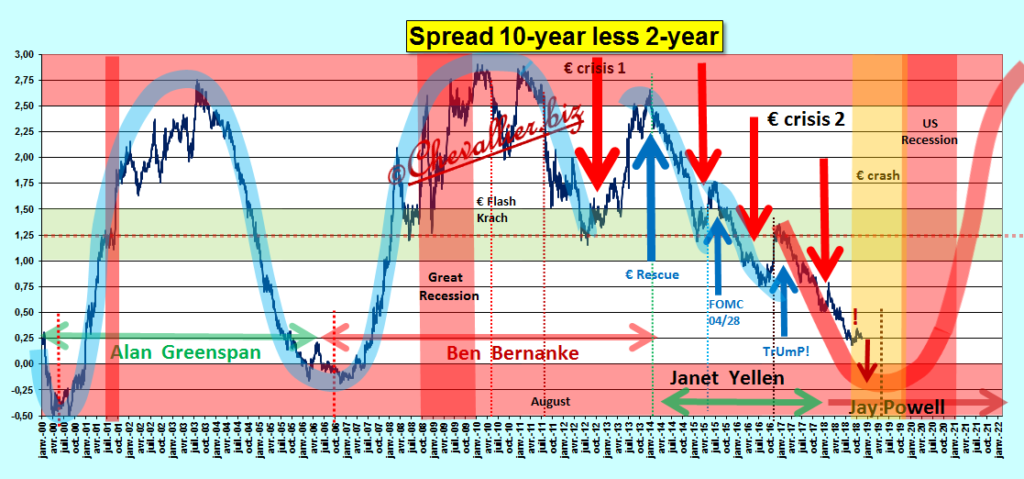

Document 5 :

En conséquence, le spread 10y-2y n’est plus actuellement un indicateur pertinent de l’€-crise.

Ce sont les évolutions des rendements du 10 ans ET du 2 ans qui deviennent les meilleurs indicateurs de l’avancée vers l’€-crash.

Pour rappel, si les risques d’€-crise n’avaient pas existé, les rendements des Notes auraient repris leur cours normal (indiqué dans les bandes larges en couleurs claires),

Document 6 :

Le spread 10y-2y aurait alors tendu vers sa valeur normale et optimale centrée autour de 125 points de base (cf. document 5 ci-dessus),

Document 7 :

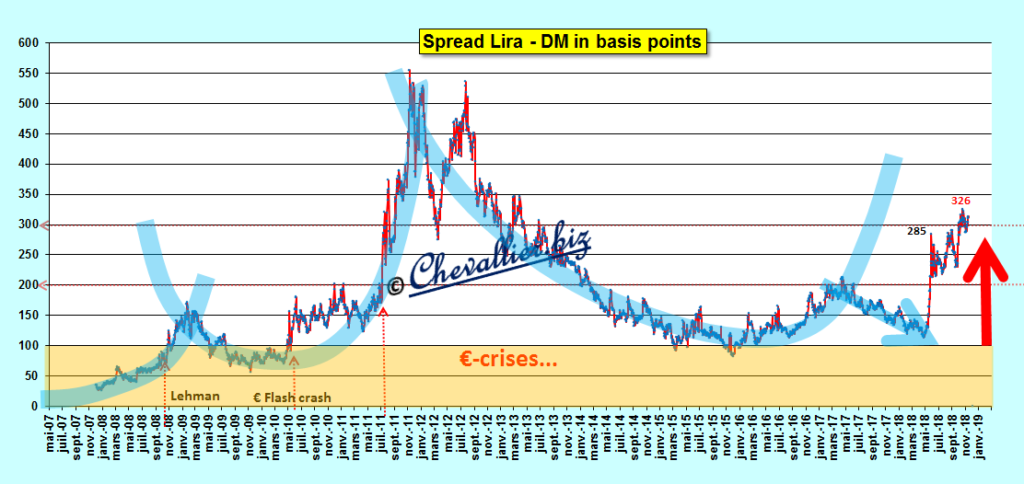

Vue d’ensemble de l’évolution des taux depuis le début du dérapage de la zone euro…

Document 8 :

… et de l’écart (spread) entre les rendements des mauvais bons à 10 ans du Trésor italien et ceux du Bund,

Voilà une action très intéressante des investisseurs fondamentalistes qui savent pertinemment que ce spread est surveillé de près par les analystes techniques dont vous faites également partie du coup 😉

La parade consiste effectivement à investir sur les 2 pour se prémunir de l’€ crise, sans pour autant créer de décalage visible sur le spread qui ferait paniquer tout le monde.

Il faudra donc se pencher maintenant sur les volumes d’échanges…

C’est 1 fois de un exemple de la supériorité de l’analyse fondam / la techn !

Encore un article très pertinent.

Les « choses » paraissent être en stand by, peut être est-ce le vol de l’épervier en vol plané avant le plongeon ?

Une hésitation qui dure cependant, lourde de sens, est-ce une réelle prise de conscience de l’enjeu ?

….Le cours des banques italiennes descendent lentement mais sûrement plombées par la détermination du gouvernement.

le vol de l’épervier : le vautour plutôt…

Bonjour, je découvre ce site et j’ai truové les analyses des bilans des banques intéressantes et je vous remercie.

Par contre, pour ce qui concerne les analyses sur les bonds, j’ai l’impression que vous faites des spéculations très hasardeuses qui font plus brève de comptoir que sérieux.

Désolé, mais pour qui s’y connait, ça ne fait pas sérieux

Faites nous donc profiter de vos lumières…

pour qui s’y connait, ça ne fait pas sérieux : Vous êtes donc un grand spécialiste en la matière !

Bravo !

Comme l’a écrit en commentaire un de mes lecteurs, Faites nous donc profiter de vos lumières…

Merci d’avance !

M Chevallier sous estime éventuellement le caractère résilient du système actuel, qui l’est sans doute plus qu’avant. C’est cependant un paramètre très difficile à jauger.

Mais il faut bien comprendre un truc c’est que monétairement le système est un cadavre debout et M Chevallier démontre très bien l’état de cadavre. Maintenant le fait que le système soit debout ne doit pas être confondu avec le fait qu’il soit vivant.

Et oui ce qui le maintient debout c’est beaucoup de spéculation car c’est presque une nouvelle science. Alors on peut s’en détacher et critiquer ceux qui se risque à son étude, soit. On peut aussi respecter ceux qui s’y risque indépendamment du degrés de réussite de ladite étude.

Spread : Nous voila sauv€!

(ironie)

Petite parenthèse, je ne suis pas pro crypto-monnaie, mais la chute en ce moment des cryptos ne montrerai pas l’arrivé imminente de la crise ?

Car, on dit que les cryptos montent du faite que les gens n’ont plus confiance en leur monnaie ( car ils en achètent ), mais les « illuminés » qui tirent les ficelles au dessus en ont pris le controle en investissant massivement dedans ( Goldman sachs…. ), la chute brutale des cryptos découragerai ainsi les non initié a investir dedans et faire vendre ceux encore qui en possède. Comme ca ils vont pouvoir investir en masse pile au début de l’effondrement et nous revendre à prix d’or quand nos monnaie ne vaudra plus rien !!!!????

Cela pourrai ressembler à un délit d’initié d’ailleurs !

Avis aux amateurs,qu’en pensez vous ?

@Nico,

Chut !… dans une prise d’otages, pas de négociations !

Quand l’effondrement aura lieu et en supposant que les cryptos deviennent incontournables, les illuminés n’en achèterons plus car ils les auront déjà ! Ils pourront ainsi les revendre à prix exorbitant à ceux qui se jetterons dessus…L’investissement en masse a déjà eu lieu et il est encore d’actualité.