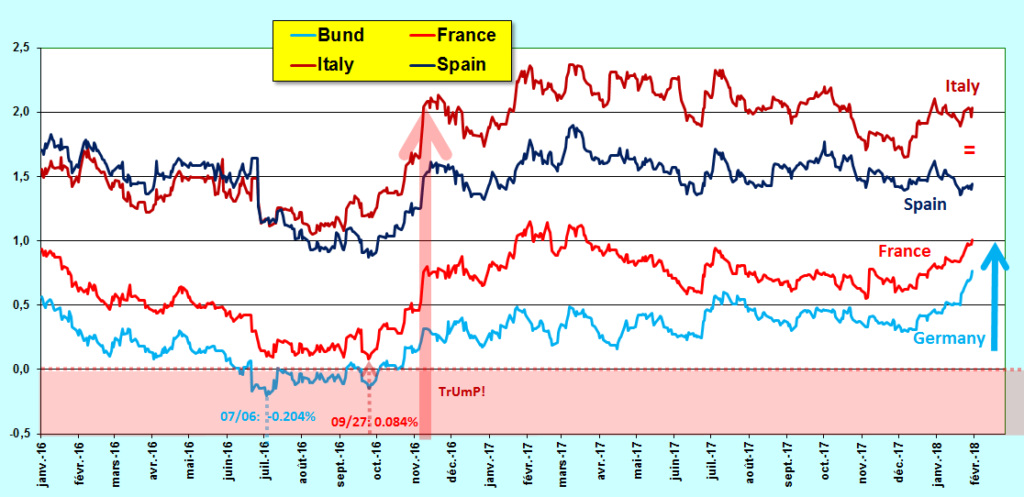

Comme je l’ai déjà écrit, un gigantesque sauvetage est en cours depuis quelques jours pour essayer d’éviter un €-crash : les Marioles de la BCE et la nomenklatura euro-zonarde réagissent énergiquement depuis le 24 janvier pour faire remonter les rendements du Bund,

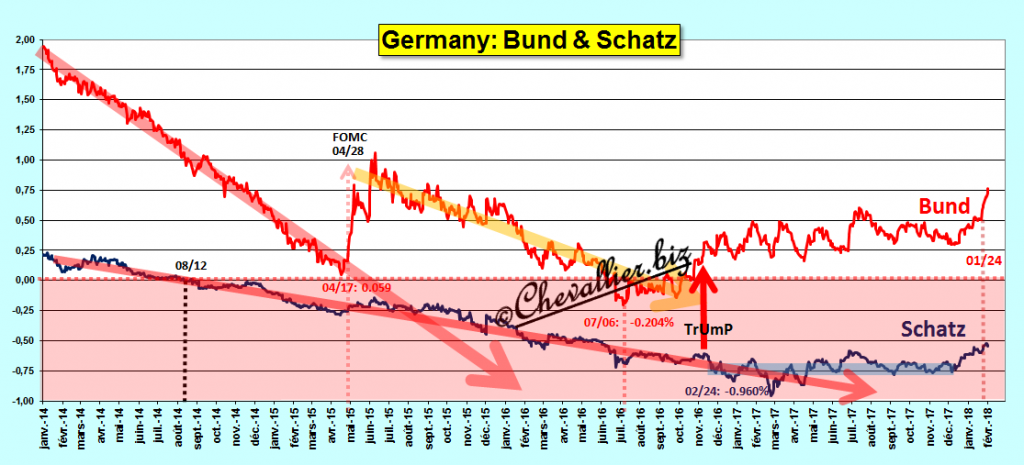

Document 1 :

L’initiative en revient principalement aux Marioles qui profitent des Bund amassés dans le cadre de ce qu’ils appellent leur politique monétaire accommodante, le Q€, Quantitative Easing, pour revendre sur le marché secondaire ces bons, les prix des contrats baissant, les rendements augmentent, tout est logique.

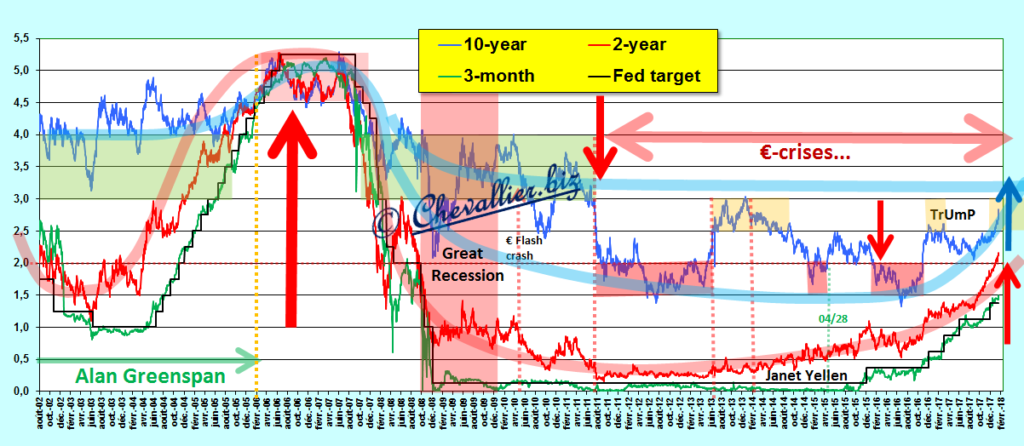

Cependant, tout se complique par la suite aux Etats-Unis le vendredi 2 février avec la publication mensuelle des chiffres de l’emploi et des salaires, en hausse importante, qui montrent que l’inflation est susceptible de repartir, ce qui amènera les membres du FOMC à relever le taux de base de la Fed.

En toute logique, les rendements des Notes à 10 ans ont alors fait un grand bond en avant qui les rapprochent de leur bande normale de fluctuation : dans les 3 %,

Document 2 :

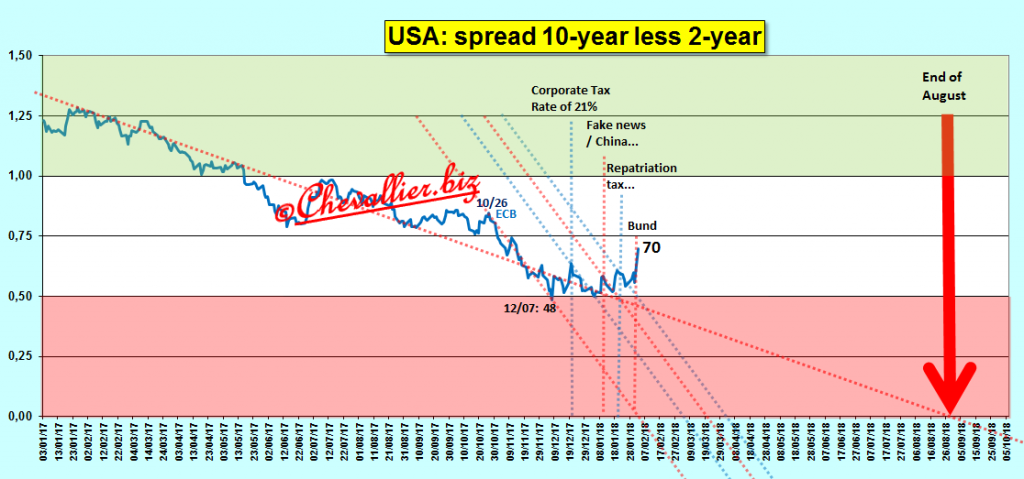

Toujours en toute logique, l’écart entre les rendements des Notes à 10 ans et à 2 ans, notons-le le Yield Spread, fait lui aussi un bond à… 70 points de base !

Document 3 :

De ce fait, la tendance baissière lourde et longue du Yield Spread est cassée,

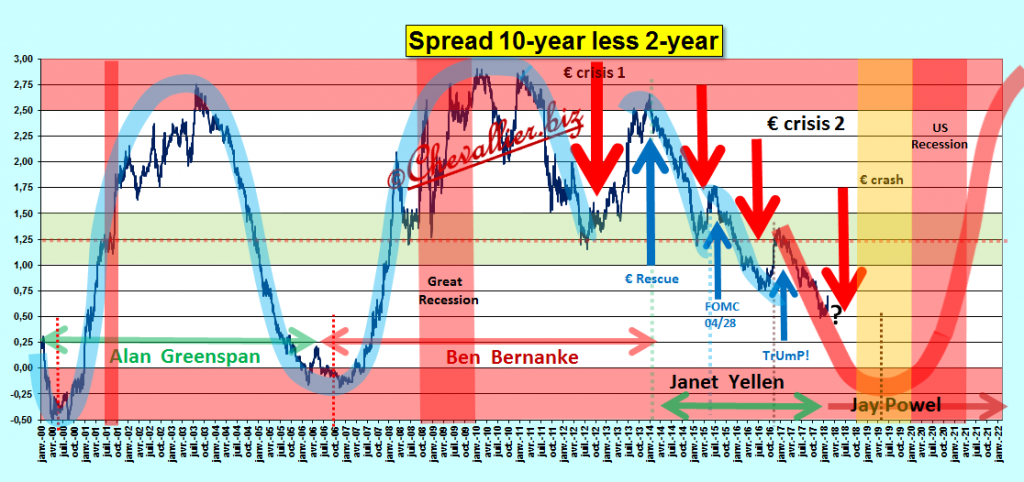

Document 4 :

Soit il s’agit d’un aléa ponctuel, soit d’un retournement de tendance.

En effet, la croissance américaine est indubitablement et durablement forte car elle repose sur de bons fondamentaux, sans création monétaire, avec des entreprises performantes profitant des baisses d’impôts obtenues par le Donald, avec une inflation contenue, ce qui justifie le retour à une structuration normale des taux.

Cependant, il n’en est pas de même dans la zone euro qui est toujours sous la menace d’un €-crash dû à ses mauvais fondamentaux, cf. mes analyses et comme le montrent clairement un certain nombre d’indicateurs tous concordants…

Ainsi par exemple, les rendements du Schatz sont toujours négatifs, cf. le document 1.

Des taux négatifs, ça n’existe pas, c’est inconcevable, inimaginable, impensable comme l’a dit Jean-Claude Le Tricheur.

Le plus grave est que les rendements du Schatz ont baissé après le 24 janvier, ce qui signifie que des gestionnaires de trésoreries d’entreprises y ont encore placé davantage de leurs disponibilités car, en cas d’€clatement, ils auront alors des créances sur l’Etat allemand, c’est-à-dire en bons deutsche marks et non pas en monnaies de singe de ces cochons de pays du Club Med.

Evidemment, les Marioles de la BCE, en vendant du Bund et en rachetant de mauvais bons de trésors de ces cochons de pays du Club Med font converger les taux pour donner l’illusion que tout va bien dans le village Potemkine qu’est leur zone,

Document 5 :

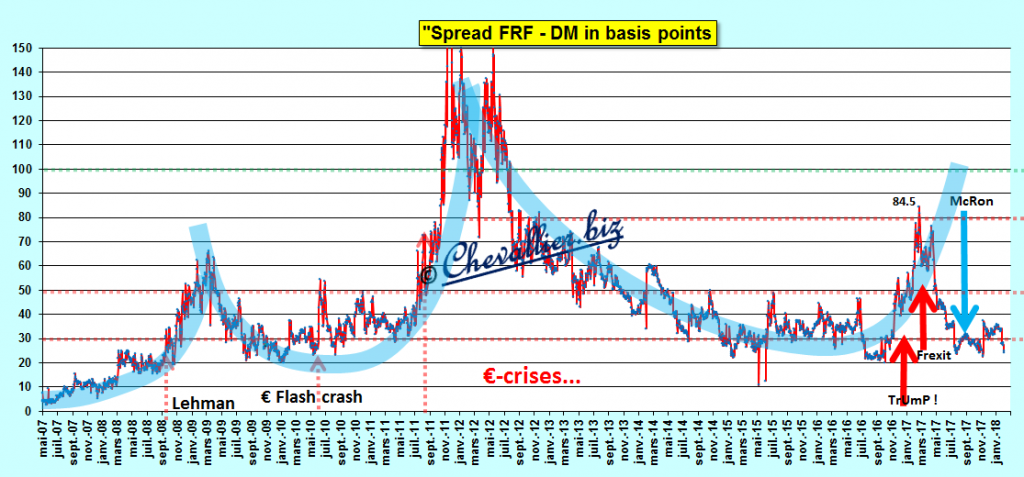

Ainsi par exemple, l’écart entre les rendements de l’OAT et du Bund est revenu sous les 25 points de base, comme avant… septembre 2008 et la faillite de la banque de frères Lehman et la crise qui a suivi,

Document 6 :

Bien entendu, la nomenklatura euro-zonarde est unanime pour dire et répéter que tout va bien parce que tout le monde dit que tout va bien.

C’est ça la propagande de la nomenklatura.

La réalité, ce sont mes graphiques qui en donnent une image fidèle.

bonjour.une remontée trés rapide des taux aurait des répercutions sur les marchés actions , sur les intérêts de la dette des états et sur les ratios de solvabilité des banques…à suivre

Les pourparlers de la coalition Merkel IV s’éternisent et continueront cette nuit, pas de changements en vues, juste une facture un peu plus salée.

La DB a encore perdu 500 myons et les cours ont encore chuté vendredi dernier.

À Venise (Italie), les canaux sont à sec…comme les banques, problèmes de vases communicantes mal lunées.

https://www.francetvinfo.fr/monde/europe/italie-les-canaux-de-venise-sont-a-sec_2592264.html