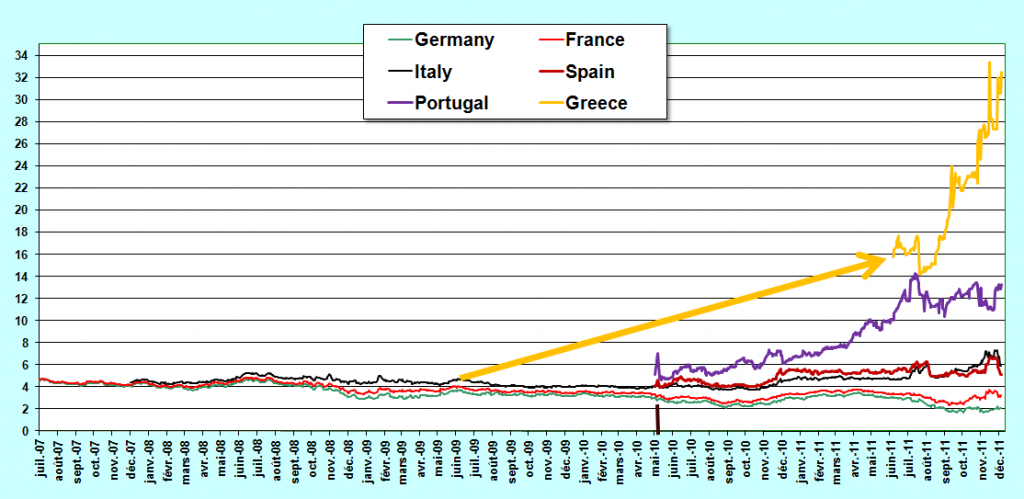

Le Spiegel a publié un graphique très intéressant qui montre clairement que les rendements des bons des Trésors de la zone € (qui jouent le rôle d’ersatz de monnaies nationales) reviennent à des niveaux comparables à ceux de la période précédant l’adoption de l’euro…

Document 1 :

… ce qui signifie que les décrochages de ces rendements par rapport à ceux du Bund ne sont qu’un retour à la normale, l’anormal étant cette période 1999-2010 au cours de laquelle aura subsisté cette monnaie unique contre nature qu’est l’euro.

En effet, les pays de la zone euro sont des nations souveraines et indépendantes dont les niveaux et les gains de productivité sont différents les uns des autres. Dans un tel cas, l’optimum économique est atteint lorsque les marchés sont libres dans le cadre d’un système de changes libres, ce qui correspondait exactement au marché commun avant l’adoption de l’euro.

C’est simple, tout est simple…

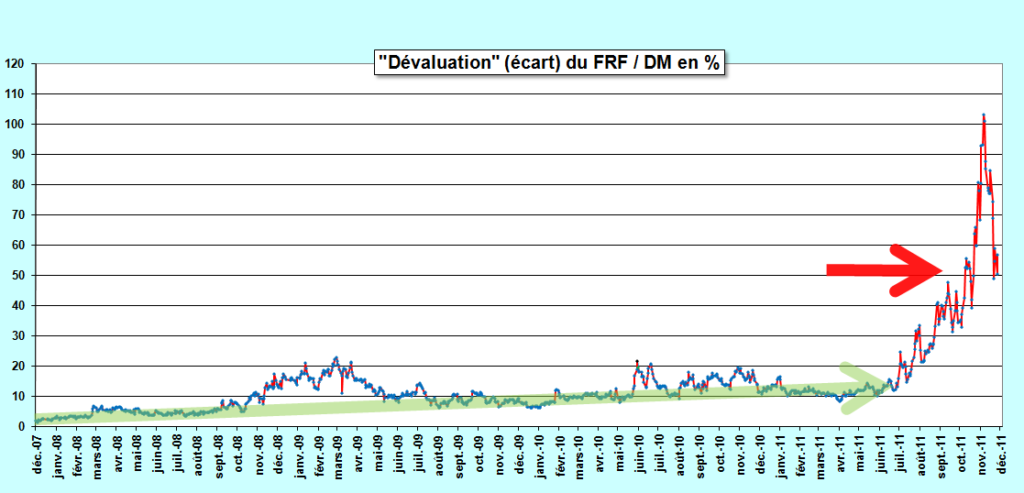

Pour ma part, j’ai suivi ce décrochage des rendements des bons de certains Trésors de la zone euro depuis novembre 2007. Les écarts par rapport aux rendements du Bund qui n’étaient que de quelques points de base en juin 2007 ont augmenté par vagues successives pour atteindre plusieurs points…

Document 2 :

… plus de 50 % pour la France avec des pointes à plus de 100 %,

Document 3 :

La seule solution serait de mettre fin au plus tôt (dès ce prochain sommet de l’UE !) à cette ineptie qu’est cette monnaie unique et de revenir aux monnaies nationales.

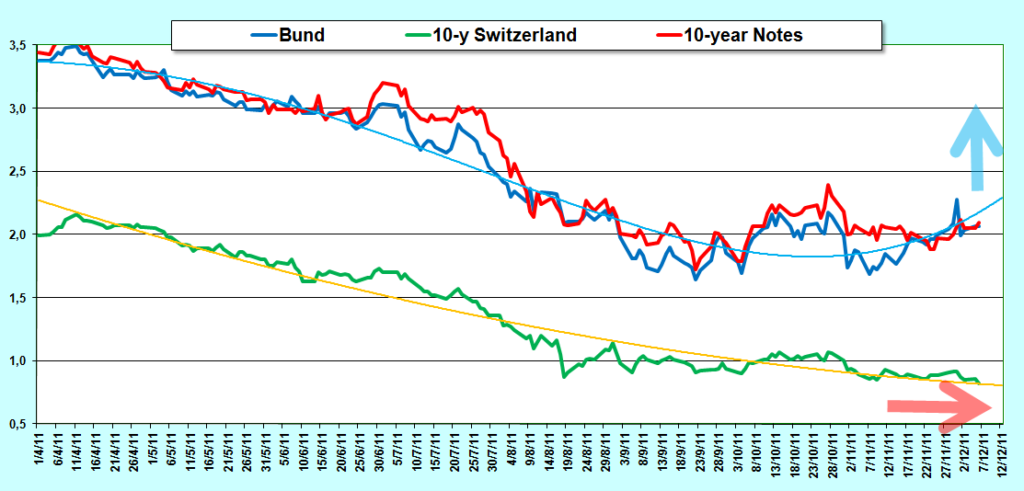

Comme les dirigeants de la nomenklatura voudront évidemment prolonger à tout prix l’existence de l’€URSS, la seule solution pour leurs victimes est alors de faire sortir leur capital de cette zone euro pour le sauver, en le portant dans un pays sûr, c’est-à-dire dans un pays où les rendements des bons à 10 ans (qui sont la référence en la matière) sont au plus bas car c’est là que les bons spéculateurs, ceux qui vient juste et loin, y placent préférentiellement leurs capitaux.

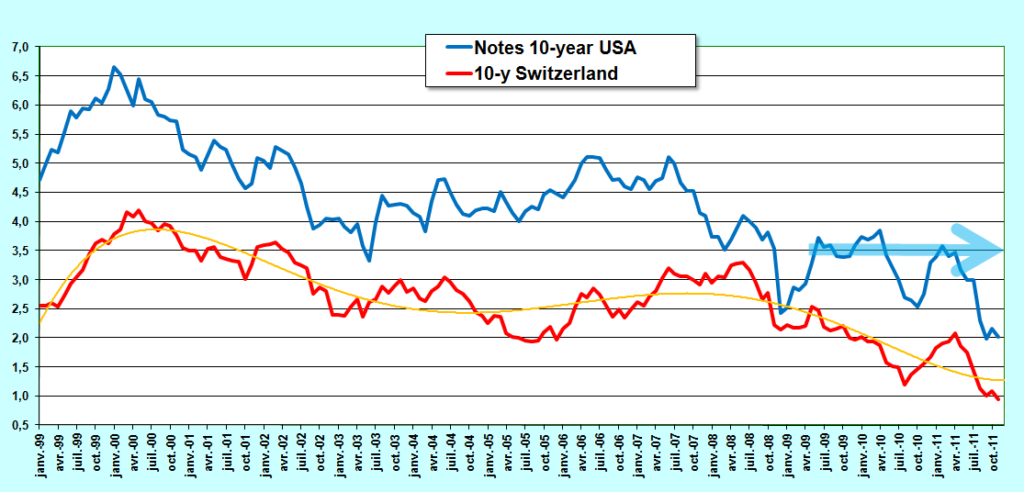

Ce pays, c’est l’Helvétie, évidemment, avec un 10 ans à moins de 1 % contre plus de 2 % pour les Notes à 10 ans et le Bund, sans intervention intempestive de la banque centrale pour le faire baisser comme c’est le cas aux Etats-Unis,

Document 4 :

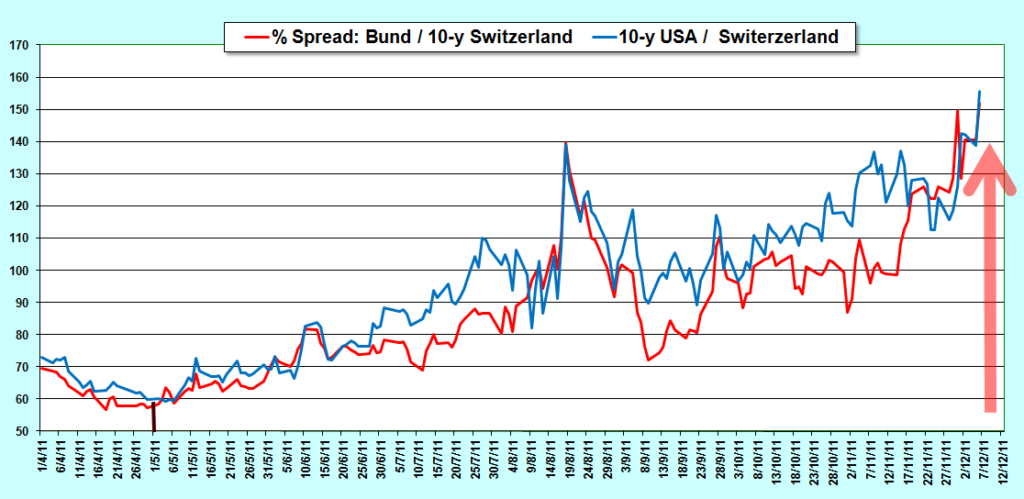

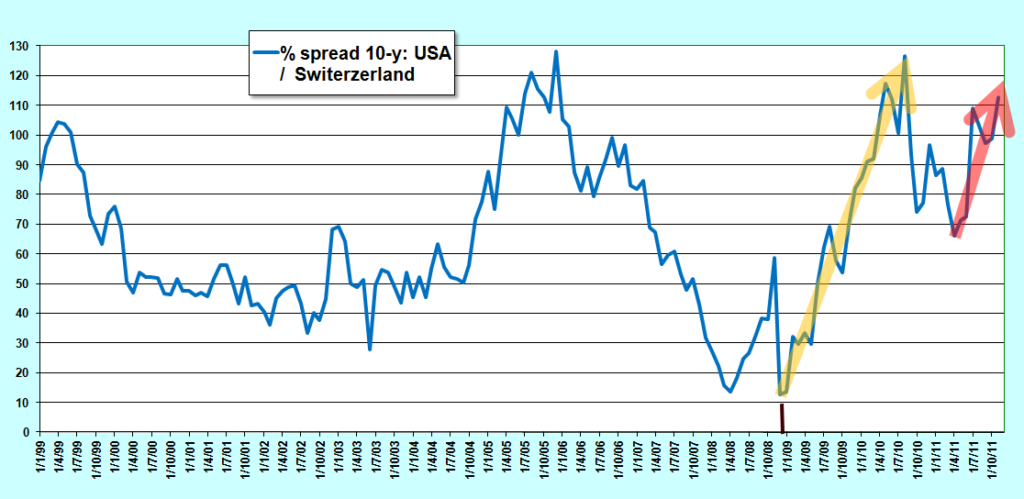

L’avantage comparatif de la Suisse est encore plus clair quand on prend en considération les écarts relatifs, c’est-à-dire en pourcentage,

Document 5 :

Le refuge helvète n’est pas un feu de paille : depuis au moins janvier 1999 (les chiffres dont je dispose remonte au mieux à cette date), les rendements du 10 ans helvète sont nettement inférieurs à ceux des Notes de la même échéance, et il en sera de même à l’avenir a priori car les petits Suisses sont les meilleurs banquiers du monde dans un des pays les mieux gérés du monde, c’est-à-dire avec peu de prélèvements obligatoires et peu de dettes publiques,

Document 6 :

(les rendements des Notes à 10 ans devraient être de l’ordre de 3,5 % au moins sans l’intervention massive de la Fed qui ne permet pas aux marchés de les fixer librement)

Les turbulences financières de ces dernières années et la crise en €URSS ont renforcé l’avantage helvète,

Document 7 :

Le graphique du Spiegel a été rapporté par Hashtable, ce qu’un de mes lecteurs, que je remercie, m’a signalé. Cliquer ici pour lire cet article.

Complément : la BCE se prépare à prêter des $ à des banques sur le point d’être en défaut de paiement en $ ! affaire à suivre, dénouement dans une heure…

Un graphique intéressant fait par Nomura montrant la juste valeur de l’euro par pays

http://www.zerohedge.com/sites/default/files/images/user3303/imageroot/2011/12/20111205_NMA_EU%20depr.png

si j’ai bien compris, votre graphique indique la dévaluation subie si un retour aux monnaies nationales intervenait ? C’est bien ça ?

C’est l’interprétation qu’en font les marchés

he beh la BCE ne prête pas qu’un peu^^

The European Central Bank said demand for three-month dollar loans surged after it almost halved the cost of the funds in a concerted action with five other central banks including the U.S. Federal Reserve.

The Frankfurt-based ECB said it will lend $50.7 billion to 34 euro-area banks tomorrow for 84 days at a fixed rate of 0.59 percent. That compares with the $395 million lent in the last three-month offering on Nov. 9 at a rate of 1.09 percent. The ECB also lent five banks $1.6 billion in its regular weekly dollar operation, up from $352 million last week. The ECB doesn’t disclose the identity of the banks it lends to.

On Nov. 30, six central banks including the Fed, the ECB and the Bank of Japan cut the cost of emergency dollar loans by 50 basis points in a global effort to ease a credit shortage worsened by Europe’s sovereign debt crisis. Yesterday, demand for seven-day dollar loans from the Bank of Japan surged to $25 million from $1 million.

“The reduction in the rate seems to have been enough to reduce the stigma in using the facility,” said Vincent Chaigneau, rate strategist at Societe Generale in Paris. “Banks have had a lot of difficulty in raising funding in dollars, but this amount is still much lower than what we had in 2009.”

European banks need dollars to fund their own lending in the U.S. as well as to clients elsewhere doing business in the world’s leading reserve currency. On Sept. 15, global equity markets rallied after the ECB said it would coordinate with the Fed to offer a series of three-month dollar loans to euro-area banks to ensure they have enough of the currency for the rest of the year.

To contact the reporter on this story: Jeff Black in Frankfurt at [email protected]

Déjà actualisé !

Bonjour,

« La seule solution serait de mettre fin au plus tôt (dès ce prochain sommet de l’UE !) à cette ineptie qu’est cette monnaie unique et de revenir aux monnaies nationales. » je continue à penser que l’euro était une belle idée politique (au sens le plus noble que ce terme puisse avoir) mais la meilleure des idées ne peut rien contre les règles économiques élémentaires. Bien qu’au départ, il m’en est coûté, la lecture et la justesse de vos billets me persuadent de plus en plus que seule une sortie de l’euro peut nous éviter le pire (sur ce dernier point, j’aimerais me tromper mais les signes sont là: retour d’un nationalisme malsain à gauche comme à droite, négation des effets positifs de la mondialisation économique, prise de conscience brutale de la désindustrialisation massive due à un coût du travail disproportionné et à l’absence d’investissement pérenne, naufrage complet de l’outil éducatif, sans compter les effets « positifs »de la dette, celle-là même qui devait nous aider à préparer l’avenir, etc…). Vu la veulerie (je ne vois pas d’autre mot pour caractériser leur conduite) de nos « représentants » (il suffit de voir ce triste épisode de la vie « parlementaire » joliment décrit par H16: http://h16free.com/2011/12/07/11525-ratp-la-vie-duraille-des-syndicalistes), je crois que vous formez un vœu pieu. Ils préfèreront voir le pays sombré que de reconnaître leurs torts immenses.

Quant à la France, la messe est dite: http://fr.reuters.com/article/businessNews/idFRPAE7B603M20111207?pageNumber=1&virtualBrandChannel=0

Bonne fin de journée