Tous les signaux sont concordants : la vieille Europe se rapproche de plus en plus d’une crise majeure, hors normes, du jamais vu…

Ainsi par exemple se conjuguent les effets des rendements des bons à 10 ans des Trésors qui baissent depuis le mois de juin 2007 sur une tendance lourde, longue et certaine pour atteindre actuellement des niveaux proches de zéro voire négatifs, de la zone euro qui a laissé se développer une hypertrophie de l’agrégat monétaire M1 de plus de 5 000 milliards d’euros qui se retrouvent dans les comptes de big banks too big to fail et de beaucoup de petites banques qui ne respectent pas les règles prudentielles d’endettement (ce qui fait courir un risque systémique d’après toutes les sources fiables), du surendettement des Etats, etc.

Il n’existe aucune antériorité permettant de se référer pour trouver des solutions à une telle crise.

Face à cette situation, les seules solutions qui sont envisageables pour les personnes qui en sont conscientes est de fuir cette zone de tous les dangers.

Les Etats-Unis sont a priori le meilleur refuge car les fondamentaux y sont respectés : l’argent y est sain, ce qui est le premier pilier des Reaganomics, et l’Amérique gardera son leadership sur le Monde libre.

Pour différentes raison, un exil aux Etats-Unis est difficilement envisageable pour beaucoup de d’Européens et en particulier de Français.

Une issue de secours existe cependant : l’Andorre !

En effet, comme je l’ai déjà expliqué, ce petit pays indépendant et souverain est l’un des plus libéraux du monde, ce qui explique son dynamisme : le taux d’impôt sur les bénéfices des sociétés est de 10 %, pas d’impôt sur les dividendes, ni sur la fortune, ni sur l’immobilier, une TVA au taux normal (maximal) de 4,5 %, des impôts sur les revenus à des taux très faibles, etc.

Et cerise sur le gâteau : pas de big banks too big to fail ! Seules subsistent des banques créées par des Andorrans et qui respectent les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan avec un leverage réel inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 % !

En effet, les Andorrans qui se sont toujours méfiés des errements des grandes entreprises en général et des grandes banques étrangères en particulier, leur refusent le droit de s’y installer, ce que d’autres petits pays (qualifiés à tort par l’expression déshonorante de paradis fiscaux) n’ont pas eu la sagesse de faire.

Credit Andorra est la grande banque généraliste locale,

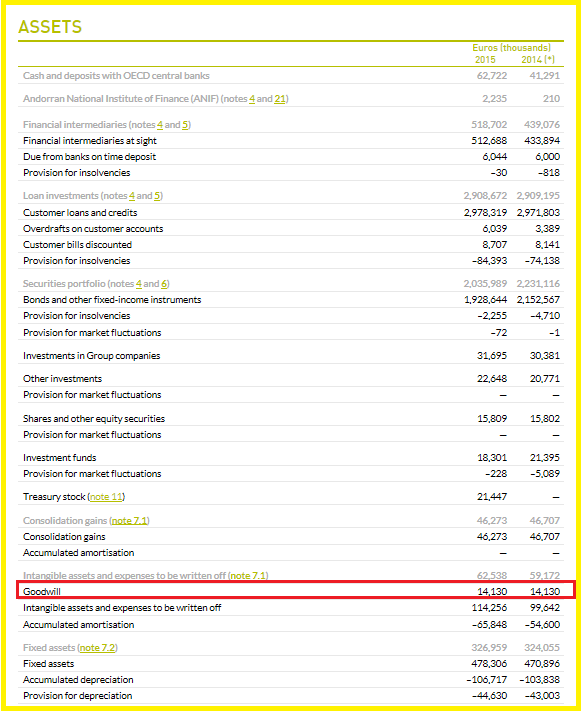

Document 1 :

| Credit Andorra | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|

| 1 Assets | 5 898,53 | 5 678,24 | 6 106,62 | 6 197,23 |

| 2 Equity | 546,078 | 574,488 | 589,47 | 622,863 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | 8,762 | 14,13 | 14,13 | 14,13 |

| 5 Tangible eq | 537,316 | 560,358 | 575,34 | 608,733 |

| 6 Liabilities | 5 361,21 | 5 117,88 | 5 531,28 | 5 588,50 |

| 7 Leverage (µ) | 10 | 9,1 | 9,6 | 9,2 |

| 8 Tier 1 (%) | 10,02 | 10,95 | 10,4 | 10,89 |

Sommes en millions d’euros.

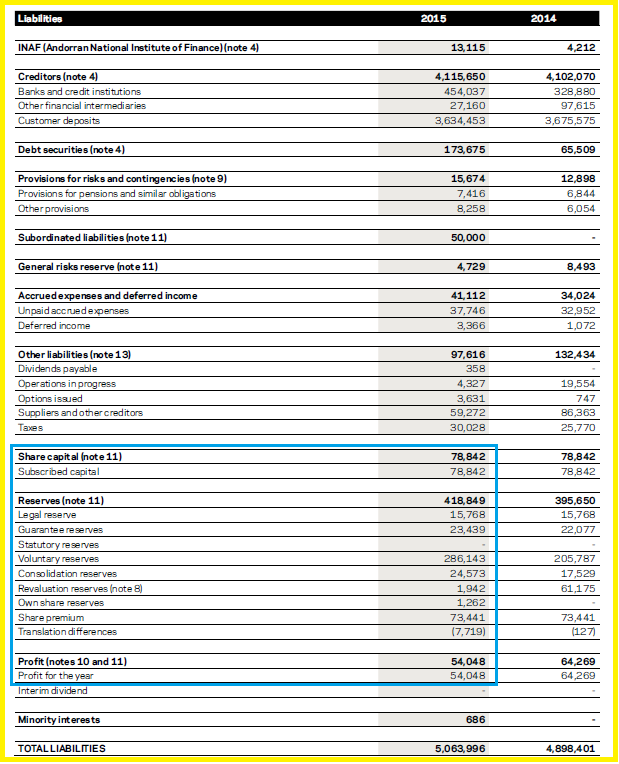

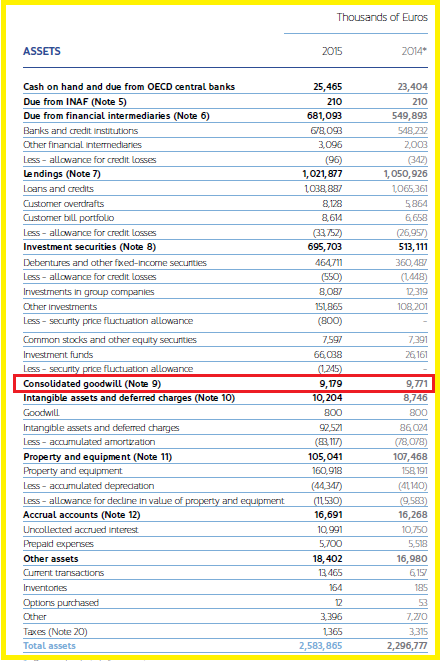

Document 2 :

Document 3 :

AndBank est une banque plus orientée vers les entreprises,

Document 4 :

| AndBank | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|

| 1 Assets | 3 701,02 | 4 042,98 | 4 898,40 | 5 064,00 |

| 2 Equity | 446,269 | 481,946 | 538,761 | 551,739 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | - | - | - | - |

| 5 Tangible eq | 446,269 | 481,946 | 538,761 | 551,739 |

| 6 Liabilities | 3 254,75 | 3 561,03 | 4 359,64 | 4 512,26 |

| 7 Leverage (µ) | 7,3 | 7,4 | 8,1 | 8,2 |

| 8 Tier 1 (%) | 13,71 | 13,53 | 12,36 | 12,23 |

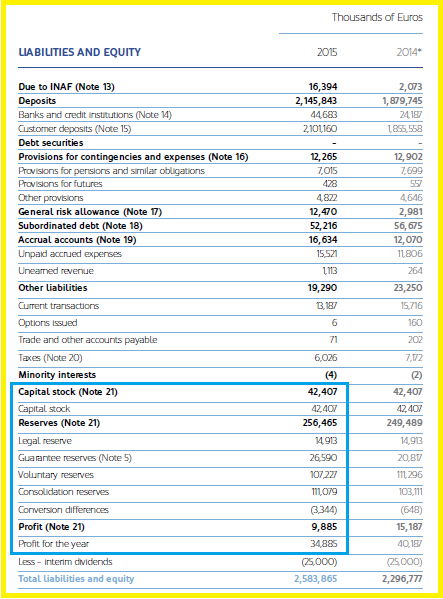

Document 5 :

MoraBanc est une banque de plus petite dimension,

Document 6 :

| MoraBanc | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|

| 1 Assets | 2 147,47 | 2 165,25 | 2 296,78 | 2 583,87 |

| 2 Equity | 310,201 | 322,925 | 347,27 | 343,642 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | 3,422 | 3,422 | 9,771 | 9,179 |

| 5 Tangible eq | 306,779 | 319,503 | 337,499 | 334,463 |

| 6 Liabilities | 1 840,69 | 1 845,74 | 1 959,28 | 2 249,40 |

| 7 Leverage (µ) | 6 | 5,8 | 5,8 | 6,7 |

| 8 Tier 1 (%) | 16,67 | 17,31 | 17,23 | 14,87 |

Document 7 :

Document 8 :

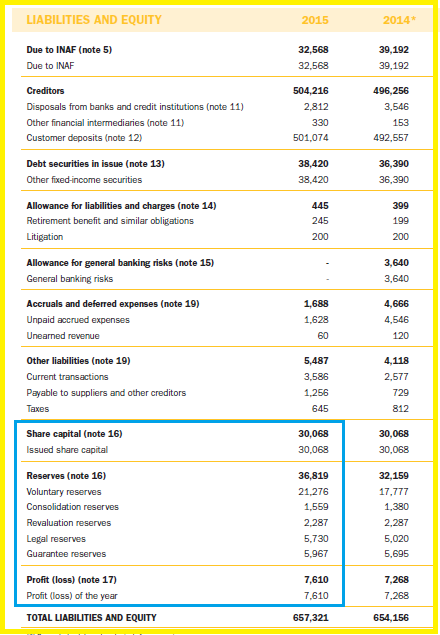

Banc Sabadell d’Andorra est une banque d’Andorrans filiale de la grande banque espagnole Sabadell,

Document 9 :

| Banco Sabadell | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|

| 1 Assets | 641,675 | 636,3 | 654,156 | 657,321 |

| 2 Equity | 58,567 | 62,644 | 67,227 | 71,887 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | - | - | - | - |

| 5 Tangible eq | 58,567 | 62,644 | 67,227 | 71,887 |

| 6 Liabilities | 583,108 | 573,656 | 586,929 | 585,434 |

| 7 Leverage (µ) | 10 | 9,2 | 8,7 | 8,1 |

| 8 Tier 1 (%) | 10,04 | 10,92 | 11,45 | 12,28 |

Document 10 :

Ces quatre banques respectent largement les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan ce qui n’existe nulle part ailleurs dans le monde !

Document 11 :

| Total | 2012 | 2013 | 2014 | 2015 |

|---|---|---|---|---|

| 1 Assets | 12 388,70 | 12 522,76 | 13 955,95 | 14 502,41 |

| 2 Equity | 1 361,12 | 1 442,00 | 1 542,73 | 1 590,13 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | 12,184 | 17,552 | 23,901 | 23,309 |

| 5 Tangible eq | 1 348,93 | 1 424,45 | 1 518,83 | 1 566,82 |

| 6 Liabilities | 11 039,76 | 11 098,31 | 12 437,13 | 12 935,59 |

| 7 Leverage (µ) | 8,2 | 7,8 | 8,2 | 8,3 |

| 8 Tier 1 (%) | 12,22 | 12,83 | 12,21 | 12,11 |

Une cinquième banque, Banca Privada d’Andorra (BPA) existait mais elle avait le plus grand tort de faire des opérations qu’elle n’aurait jamais dû faire avec des clients qu’elle n’aurait jamais dû avoir, ce que tout le monde savait en Andorre… sauf les fonctionnaires des autorités chargées de la surveillance des activités bancaires et financières !

En effet, BPA effectuait des opérations en dollars émanant du Venezuela de Chavez, de mafias russes et chinoises qui passaient aux Etats-Unis par l’intermédiaire de cette banque…

Ce sont les autorités américaines qui ont exigé que leurs homologues andorranes mettent fin à ces activités condamnables, ce qu’elles se sont empressées de faire.

Exit donc BPA (qui a été jadis une filiale de BNP !). Ses clients normaux ont alors ouvert des comptes dans les autres banques andorranes qui ont bénéficié de ces nouveaux clients dans des conditions particulièrement très favorables pour elles.

Ce qui reste de cette banque devenue Vall Banc est repris par une société de capital-investissement JC Flowers & Co fondée par James Christopher Flowers qui est l’un des plus talentueux banquiers de la planète et qui fut en son temps nommé le plus jeune partner de Goldman Sachs.

C’est un spécialiste des opérations financières les plus complexes et hors normes, devenu milliardaire qui a manifestement été attiré par les bons fondamentaux des autres banques andorranes mais qui aurait pu être intrigué par les multiples d’endettement de BPA qui étaient supérieurs à ses concurrents locaux, ce qui était déjà un signe de dysfonctionnements potentiels.

Le système bancaire andorran est donc totalement fiable compte tenu des bons fondamentaux de ces banques et de ce l’on en sait car, comme il s’agit d’un tout petit pays, tout le monde se connait, du moins dans le monde des affaires, et ceux qui ne sont pas fiables sont bien connus.

Il suffit donc de disposer de bonnes sources d’informations, c’est-à-dire émanant d’Andorrans dignes de confiance, pour bénéficier de ce système.

Finalement et globalement, l’Andorre est bien la seule et la meilleure solution pour échapper à la crise majeure qui se développe en Europe tout en y restant mais il faut y entrer par la bonne porte.

Les personnes qui sont intéressées par un investissement en Andorre peuvent me contacter par l’intermédiaire d’un commentaire qui ne sera pas mis en ligne.

Andorre est une solution mais pas forcément la seule, je pense que d’autres existent certaines banques US, canadiennes,australiennes ou encore singapouriennes et mème néo-zélandaises peuvent je pense être aussi une solution.

Mais il est est vrais que question distance et respects des règles prudentielles d’endettements les arguments sont bon.

Néanmoins pépère est co-pince et la je suis plus dubitatif par contre…

Oui….mais….on est encore en euro….d’évaluation de 50% à venir. Et puis on ne monte pas une usine en Andorre.

bertrand, je pense que cela ne va pas se passer ainsi. Les eurocrates ne vont pas sacrifier leur bébé frankenstein.

Cette faillite ne sera pas une faillite de type inflationniste à la brouette mais une rapine spoliative à grande échelle. Une répétition a eu lieu à chypre.

Dans la crise des années 30 on tenta de fusionner toutes les banques.. ce qui échoua, alors on ordonna aux gens de donner leur or. (fort knoxx)

Aujourd’hui, tout est informatisé. La france a 2 000 milliards de dettes, et 1 600 milliards d’épargne rien qu’en assurance vie… sans compter les livrets A, codevi et autres comptes épargne logement, plan épargne logement. vous croyez que les politiques vont vous laisser libre ??? regardez donc le corralito argentin. d’abord spoliation aux max, puis brouettes à billets

(il faut un peu de temps pour que les préteurs internationnaux puissent faire quelque chose de l’argent que le pays en faillite leur rembourse)

Les français ont peur maladive de l’avenir et épargnent tout le temps, et c’est quelques chose qui semble logique vu par quelles racailles nous sommes gouvernés.. épargner ok, mais pas en banque via du tangible… ou alors pas en bankster franchouillard…

dans les faits, on rééquilibrera les agrégats monnétaires via le vol des comptes en banque pour supprimer les dettes des banques. Votre épargne n’est pas votre propriété mais la dette d’une banque.

Les grandes lignes sont les mêmes mais les innovations technologiques modifient certains paramètres.

Il reste quelques banques Françaises fiables , Pouyanne par exemple.

Personnellement je préfère Maurice…et d’ailleurs La banque leader (MCB) respecte largement les règles prudentielles ! 😉

Pfffff … Andorre … on doit affreusement s’y ennuyer au bout de 15 jours … :/

il ne s’agit pas d’y habiter mais d’y déposer son argent.

Certes, mais je préfère dormir « non-loin » de mon pognon. 🙂

Et voilà notre bon sapir…..pas sapeur…..SAPIR.

http://russeurope.hypotheses.org/5079

Et la presse commence à découvrir la situation du système bancaire italien : http://www.courrierinternational.com/article/europe-la-prochaine-crise-viendra-ditalie

Et les banksters recrutent une de leur ancien « copain » de l’UE : http://www.msn.com/fr-fr/actualite/monde/pluie-de-critiques-sur-la-nomination-de-barroso-chez-goldman-sachs/ar-BBu7MND?li=BBoJvSH&ocid=mailsignout

Incroyable j’ai essayé plusieurs fois d’avoir votre site à partir du Canada, mais peine perdue. J’avais pour toute réponse: « Ce site est inaccessible ». Finalement j’ai réussis à l’avoir. Qu’est-ce qui se passe? C’est la censure ou quoi?

Italie : dette publique de 2171,671 milliards d’euros, soit 132,7 % du PIB.

Europe : la prochaine crise viendra d’Italie.

Ces temps-ci, écrit The Economist, “les investisseurs du monde entier sont extraordinairement nerveux”. Et le Brexit ne suffit pas à expliquer l’instabilité qui pèse sur les marchés :

« Une autre menace financière, potentiellement dangereuse, plane de l’autre côté de la Manche. Il s’agit de l’Italie – quatrième économie de la zone euro mais est aussi l’une des plus fragiles – et de ses banques, dans une situation périlleuse.

Ces banques italiennes sont grevées par 360 milliards d’euros de créances douteuses, soit l’équivalent d’un cinquième du PIB italien. Au mieux, elles étrangleront la croissance du pays. Au pire, certaines vont sombrer. »

En première page, nous remarquons que la voiture britannique vient juste de tomber de la falaise, et que le bus italien est en train de basculer :

http://www.courrierinternational.com/sites/ci_master/files/styles/image_original_1280/public/assets/images/economist_0.jpg?itok=a_yIYeAM

Bonjour,

En cas de faillite de l’euro, les euros Andorrans seront’ils des euros marcks , ou des euros francs pesetas ? Andorre n’emet pas de billets, juste 2,3 millions d’euros en pieces de monnaie par ans.

Bien à vous.

Question intéressante !

Andorre étant une principauté française , la monnaie se rattache à la France.

Non !

Un tiers de la population américaine n’a pas de boulot et 46 millions d’américains sont aidés chaque mois par les food stamps pour régler l’épicier. Une telle situation doit nécessairement fragiliser les banques US (à moins que ces personnes vivent en dehors du circuit bancaire…).

Par ailleurs les US ont aussi leur procédure de Bail in :

http://investmentwatchblog.com/bank-deposit-bail-in-law-is-biggest-threat-to-average-usa-g20-savers-hsbcs-james-steel-gold-is-a-highly-regarded-asset/

Oui, les US sont au bord du gouffre !

@ AL 216 : j ai vecu et travaillé aux US : les paresseux assistés y sont en effet très nombreux et vivent mieux qu ailleurs (mieux meme que les assistés de France). Amicalement.

15/7…..15/8…….les périodes charnière de tout temps…..allez on va bien rigoler.

Nous sommes que le 10/07

http://www.zerohedge.com/news/2016-07-10/deutsche-banks-chief-economist-calls-%E2%82%AC150-billion-bailout-european-banks

Est ce le début de la fin de l’EURO ?

Je développe l’info de l’internaute GMRB :

David Folkerts-Landau est le chef économiste de la plus grande banque allemande, la Deutsche Bank.

Dimanche 10 juillet 2016, il vient de tirer la sonnette d’alarme :

les banques privées européennes ont besoin d’être recapitalisées en urgence, sous peine d’être déclarées en faillite.

Montant de l’addition : 150 milliards d’euros !

Contribuables européens, préparez-vous à payer 150 milliards d’euros pour sauver les banques européennes de la faillite !

Source : le journal allemand DIE WELT.

Le chef économiste de la Deutche Bank réclame 150 milliards.

L’Europe risque une nouvelle crise bancaire. David Folkerts-Landau, chef économiste à la Deutsche Bank, demande un vaste programme de sauvetage de l’Union Européenne. Les créanciers privés ne devraient pas participer.

http://www.welt.de/finanzen/article156924408/Deutsche-Bank-Chefoekonom-fordert-150-Milliarden.html

@JPCHEVALLIER

On dirait que vous suscitez des vocations mercantiles 😉

http://formation.objectifeco.com/william-finck-la-liste-des-banques-des-plus-sures/

Bonjour et merci,

C’est très intéressant et bien sympathique d’orienter vos lecteurs vers des lieux plus surs.

Par curiosité, y’a-t’il une banque européenne *cotée en bourse* qui trouve grace a vos yeux?

Je suis lecteur de longue date, j’avait note Martin Maurel mais comme vous le mentionniez elle s’apprête à fusionner avec Rothschild & Co et elle n’était pas quotée en bourse.

Je suis repassé sur vos articles et c’est un désastre un peu partout, meme chez les suisses. On m’avait orienté vers ING mais elle n’apparait pas mieux que les autres! bref, y’en a-t’il une qui survivra a l’éclatement de l’euro?

Merci beaucoup M. Chevalier,

Sebastien

Réponse à Sébastien. M. Chevallier ne nous parle plus de la banque Pouyanne dont il faisait grand cas. Qu’en est-il ? Peut-être qu’ING Luxembourg serait aussi une solution ? Filliale d’ING, elle se doit de respecter la réglementation luxembourgeoise et semble, à première vue, très différente de sa maison mère.

http://www.boursorama.com/actualites/la-bce-prise-a-son-propre-jeu-ne-peut-plus-acheter-certaines-obligations-dans-le-cadre-du-qe-9325f7f7c85fd954de08b009e45781df

Moi j’aime ce que disent les marchés! En conséquence du BREXIT, toutes les banques européennes se sont pris 25% dans la gueule. Les ricaines ont suivis partiellement le mouvement (par solidarité) mais ont d’hors et déjà effacé l’écart.

Un système bancaire solide ne devrait pas se prendre 25% dans la figure pour un vote… Le système bancaire européen n’est pas solide!!!

je reviens d’un séjour à andorre.

Des locaux apparemment bien informés ont attiré mon attention sur le fait que les banques en général à Andorre sont extrêmement fragilisées depuis l’affaire bpa.

Il est vrai que, et c’est flagrant, on voit énormément de chantiers à l’abandon, essentiellement des projets d’infrastructures hotelières, complètement abandonnés.

on comprend que cela ait pu gravement fragiliser les banques.

qu’en est-il à votre avis?

https://all-andorra.com/fr/fitch-a-confirme-la-notation-de-la-banque-dandorre-morabanc-au-niveau-de-bbb/

Il semblerait que Fitch n’ait pas un avis très optimiste quant à la santé financière de Morabanc. Le leverage de Morabanc a t’il évolué défavorablement depuis 2016?

Bonjour,

Pouvez-vous mettre à jour les informations sur la solvabilité des banques d’Andorre.

Je constate qu’avec vos calculs les banques andorranes obtiennent des taux de solvabilité Tier 1 entre 12% et 14% en moyenne, comment se fait-il que ces mêmes banques communiquent avoir un taux de solvabilité supérieur à 20% (cf http://www.andorranbanking.ad/fr/centre-financer/chiffres-cles/)

Cordialement,

Bonjour Mr Chevallier

Je vous suis depuis des années. Chapeau

« Les personnes qui sont intéressées par un investissement en Andorre peuvent me contacter par l’intermédiaire d’un commentaire qui ne sera pas mis en ligne. »

Je suis résident panameen, j ai quitté la France il y a 8 ans maintenant. Dans une optique de diversification je m interesse aux banques Andorannes, donc si vous avez des contacts je suis preneur

Les banques Scandinaves ont aussi des Core tiers 1 superieurs à 10, mais vous le savez sans doute

Je reside au Panama ou les publications et la surveillance des banques me paraient serieuses

https://www.superbancos.gob.pa/

Merci à vous

Tres Cdt

Antoine

Bonjour, une expatriation en Suisse (en supposant qu’on y vive et travaille), A-t-il des inconvénients identifiés par rapport à Andorre ?

Cdlt,

Arnaud C.

Je ne recommande pas une expatriation en Andorre, une expatriation en Suisse (en supposant qu’on y vive et travaille), est recommandable dans la perspective de fortes turbulences…