Les derniers jours de l’année sont toujours difficiles à passer pour les mauvaises banques…

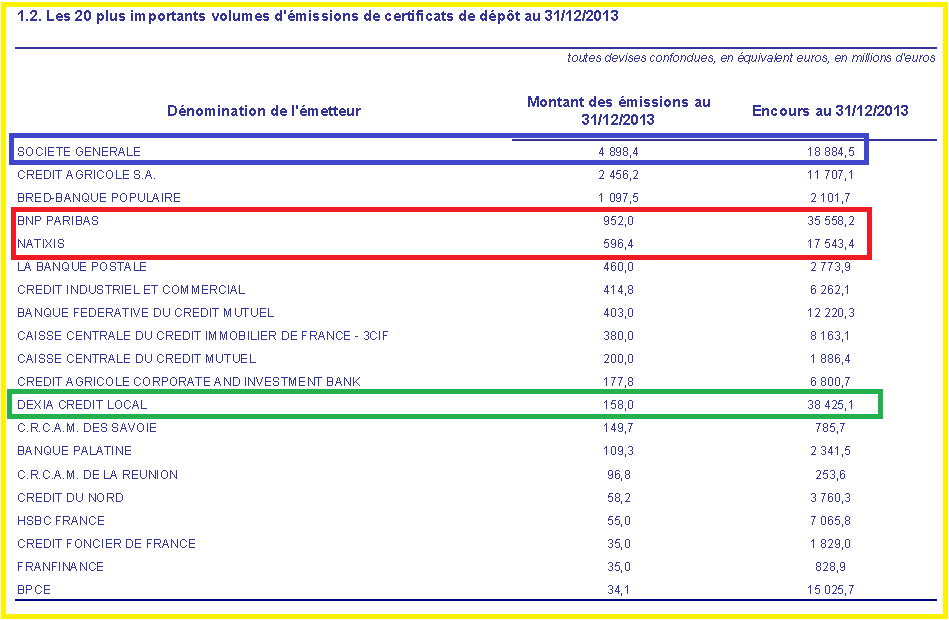

Le 31 décembre, les mécanos de la Générale ont reçu 5 milliards d’euros généreusement prêtés par leurs copains de la Banque de France (+ 1 milliard la veille),

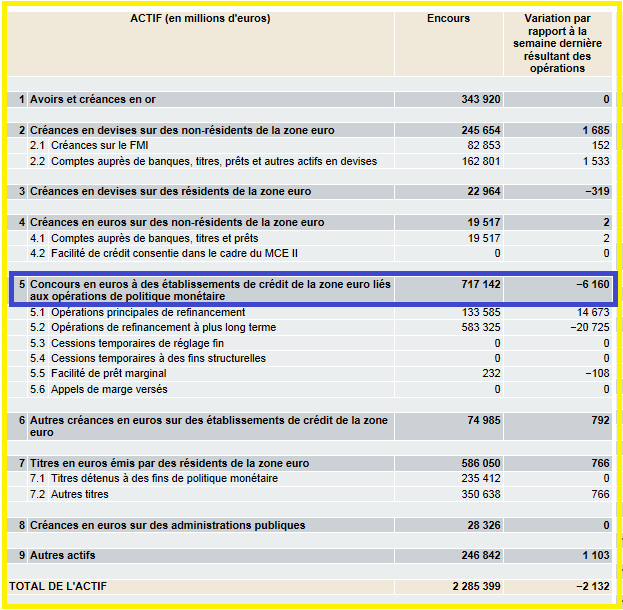

Document 1 :

Heureusement, personne ne l’a vu car ça ne fait pas sérieux.

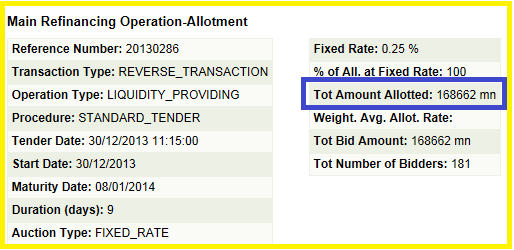

La veille, ce sont les Marioles de la BCE qui ont prêté 168 milliards d’euros à 181 banques de la zone,

Document 2 :

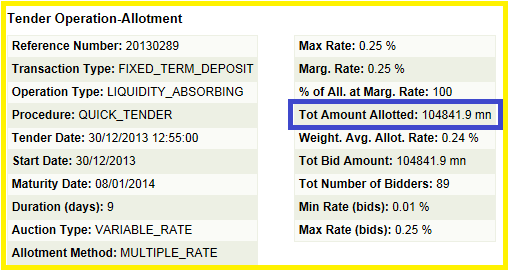

Tout va bien, car 89 banques ont déposé en contrepartie 104 milliards d’euros à la BCE le même jour,

Document 3 :

Euh… y manque 64 milliards d’euros ! Pas grave, disent les Marioles de la BCE, on arrangera ça vendredi soir.

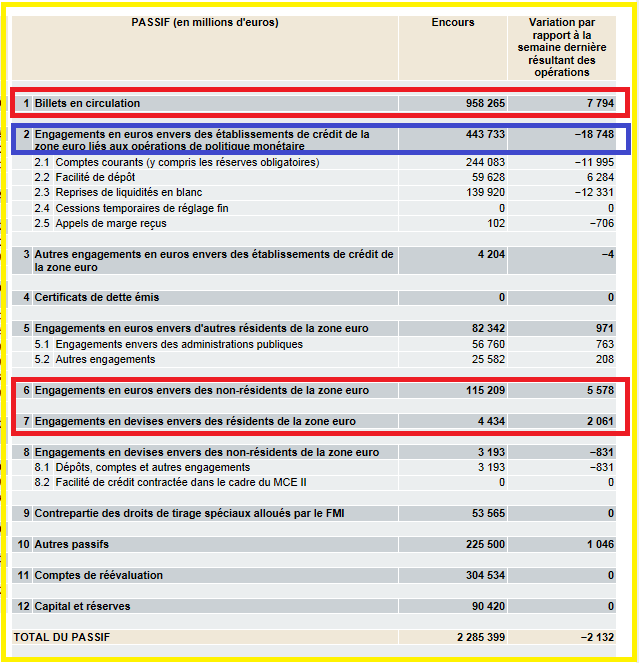

Vendredi dernier, 27 décembre, des banques de la zone ont diminué leurs dépôts de 18 milliards d’euros par rapport à la semaine précédente,

Document 4 :

Pas grave disent les Marioles de la BCE, car on a fait marcher la planche à billets pour 8 milliards d’euros, on a emprunté 7 milliards à des banques en dehors de la zone (et en devises) et des banques ont remboursé 6 milliards,

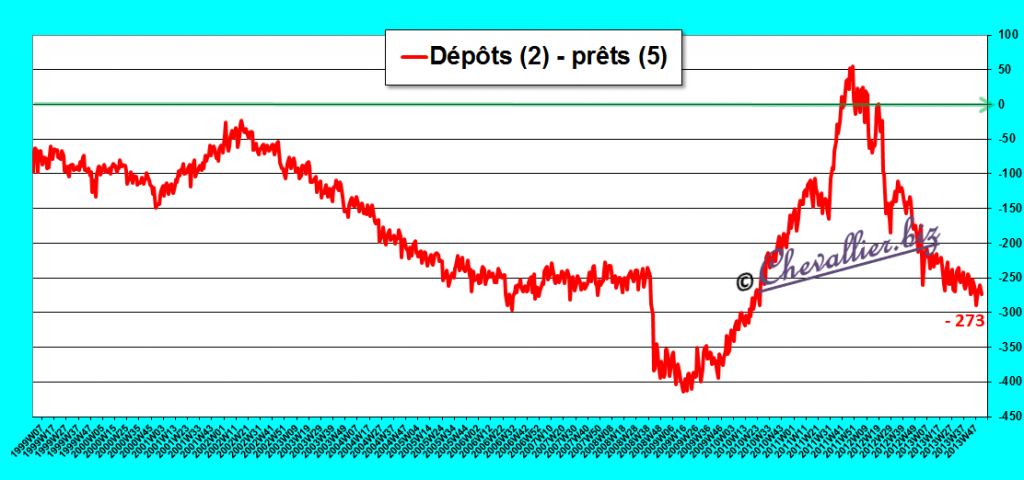

Document 5 :

Euh… y manque 273 milliards d’euros ! Pas grave, disent les Marioles de la BCE, on a eût fait pire et on n’en est pas mort,

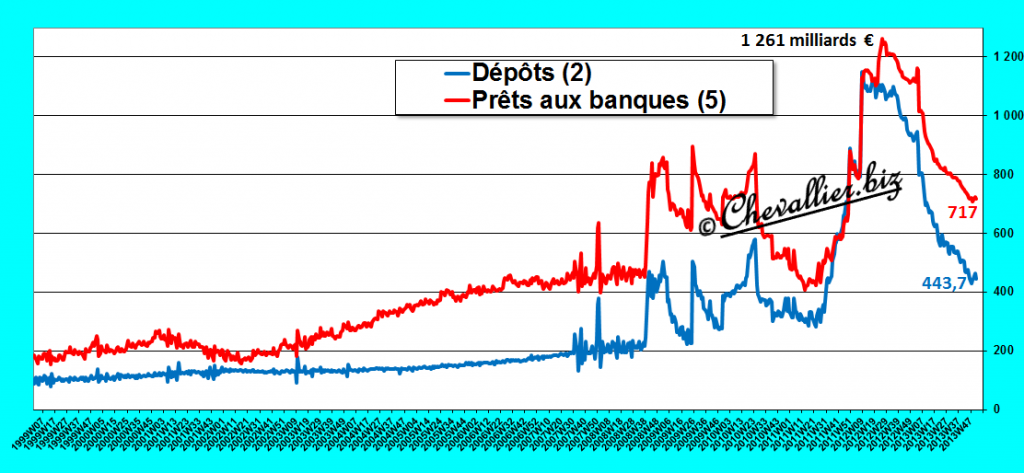

Document 6 :

Le marché interbancaire ne fonctionne plus dans la zone euro. La BCE est obligée de s’y substituer en prêtant les disponibilités de certaines banques à celles qui sont en manque, et ça marche !

Document 7 :

Aujourd’hui, 3 janvier, tout va bien !

Cliquer ici pour voir les données de la Banque de France concernant les certificats de trésorerie.

En décembre 2011 et février 2012, la Banque Centrale Européenne a prêté 1019 milliards d’euros aux banques privées. Durée du prêt : trois ans. Taux d’intérêt : seulement 1 %.

Résultat : échec total. Les banques privées prêtent de moins en moins aux entreprises. L’économie réelle n’a pas du tout profité de cet argent.

Les crédits aux entreprises non-financières se sont dégradés avec un recul de 3,7% sur un an, contre un recul de 3,6% en septembre, a précisé l’institution monétaire de Francfort dans un communiqué, jeudi 28 novembre 2013.

http://www.romandie.com/news/n/Zone_euro_les_credits_au_secteur_prive_reculent_davantage_en_octobre58281120131116.asp

Depuis décembre 2011, avec les centaines de milliards d’euros du LTRO, les banques privées prêtent de moins en moins à l’économie réelle, aux particuliers, aux entreprises privées.

Mais en revanche, chaque banque privée a préféré prêter à son Etat.

Italie :

En 2007, les banques privées italiennes détenaient 12 % du PIB en obligations de l’Etat italien.

Fin 2013, les banques italiennes détiennent 28 % du PIB en obligations de l’Etat italien !

Espagne :

En 2007, les banques privées espagnoles détenaient 7 % du PIB en obligations de l’Etat espagnol.

Fin 2013, les banques espagnoles détiennent 30 % du PIB en obligations de l’Etat espagnol !

Sans le vouloir, la BCE a créé de colossales bulles obligataires en Europe.

Et ces bulles obligataires deviennent de plus en plus gigantesques.

Regardez les graphiques 3a et 3b :

http://cib.natixis.com/flushdoc.aspx?id=74349

je retiens quand même la conclusion de l’analyste (qui va faire plaisir à JPC sur les normes tires core one…) en bas tu tableau 3

« Synthèse: un risque de décrédibilisation de l’Union Bancaire?

L’Union Bancaire doit permettre qu’une information crédible soit donnée sur la

situation des banques européennes, et que les recapitalisations nécessaires des

banques soient réalisées.

Mais si l’analyse des banques (AQR) oublie le

risque qui vient de la dé

tention de portefeuilles de dettes publiques,

ce

risque étant, on l’a vu, très important,

il y a risque de perte de crédibilité de

l’Union Bancaire

et des analyses préalables. Il n’est pas du tout certain que les

taux d’intérêt à long terme sur les dettes

publiques des pays du Sud remontent.

Mais, compte tenu de la dynamique des taux d’endettement publics de ces pays,

peut-on croire que ces dettes sont sans risque? »

Les nouvelles règles comptables favorisent honteusement les dettes souveraines dans les bilans car globalement elle sont comptabilisés comme totalement sures et ne nécessitant presque aucun capital en garantie. Vis-à-vis de ces ratios, les banques ont donc intérêt à se débarrasser des dettes privés et d’avoir plus de dettes souveraines afin de maximiser leur revenu pour un même capital. CQFD. C’est encore l’intervention publique qui pousse les banques à faire l’inverse des objectifs affichés par les hommes politiques.

Oui !

tress test :

les créances douteuses seront examinées de près, certes, mais il ne sera tenu aucun compte des dettes souveraines ! Pourtant les banques en détiennent des montants importants et toute remontée des taux se traduirait par des pertes financières considérables. Eh bien, ce calcul ne sera pas effectué.

Que vaut le personnel de ces banques ?

Vos articles sont très intéressants.

Etant client chez boursorama qui est filiale de la Sogé, celà fait réfléchir !!!

J’ai calculé le leverage (Fonds propres)/(Total passif) de boursorama

et surprise je trouve un leverage de l’ordre de 6 soit bien inférieur à 10

Me voilà rassuré pour l’instant !

Une banque française fiable et pas chère ça semble exister.

Mais que se passerai-til en cas de faillite de la maison mère ???

Slts

Jean-François

en cas de faillite de la maison mère ça se passera mal pour les clients de Bourso !!!

Monsieur Chevalier,

Je ne peux pas m’empêcher de penser que cette banque est plus sûre que les Gos banques Françaises :

*D’après son bilan (simplifié), je calcule un leverage acceptable et bien inférieur aux Gos banques.

*Les fonds des clients sont déposés dans ladite banque (et non pas chez une autre … ce n’est pas un courtier)

*J’imagine qu’en cas de faillite l »actionnaire majoritaire se verra obliger de brader cette filiale au plus offrant.

Votre avis divergent du miens m’incite cependant à réfléchir et à continuer d’étudier la question.

merci pour votre réponse

Slts

Jean-François