Deutsche Bank a été la pire des banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions) mais elle est maintenant largement battue par nos péquenots du Crédit Agricole…

Curieusement, Deutsche Bank ne publie pas son bilan de fin décembre 2012 mais un document très partiel (release) ! … ce qui est particulièrement… original,

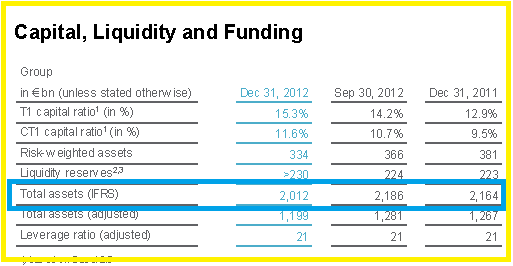

Document 1 :

En fait, tout se passe comme si ses dirigeants voulaient cacher le plus longtemps possible le montant des écarts d’acquisition (goodwill) : 16,28 milliards d’euros à la fin du 3° trimestre 2012 d’après le rapport financier,

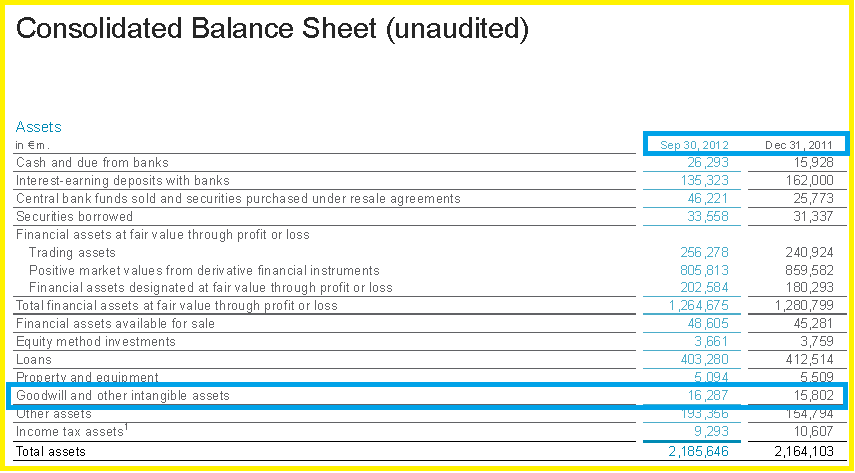

Document 2 :

Pas d’information pour les Européens ! … car les dirigeants de Deutsche Bank comme ceux des autres grandes banques savent qu’ils ne craignent rien des autorités qui sont censées les contrôler, mais ils se méfient des méchants Américains : dans le document très complet destiné à la SEC, se trouve la série des montants des capitaux propres dits Core Tier1 correspondant avec peu de différences aux actifs tangibles, c’est-à-dire aux capitaux propres publiés (sans les minoritaires) diminués du goodwill (page 119 sur 221 !),

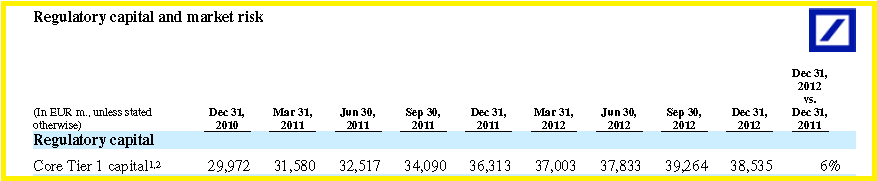

Document 3 :

En prenant donc ces chiffres en considération, et en extrapolant pour le 4° trimestre celui des trimestres précédents, le total des dettes de Deutsche Bank représente 51,7 fois le montant de ses véritables capitaux propres (c’est le multiple d’endettement, mon µ, leverage en anglais), ce qui correspond à un ratio Tier 1 réel de 1,9 % !

Document 4 :

| Deutsche Bank | 2011 Q4 | 2012 Q1 | 2012 Q2 | 2012 Q3 | 2012 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 2 164,10 | 2 103,30 | 2 241,17 | 2 185,65 | 2 012,00 |

| 2 Equity | 177,806 | 181,82 | 183,911 | 186,777 | 186,465 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 15,802 | 15,713 | 16,265 | 16,287 | 16,2 |

| 5 Tangible eq | 37,588 | 39,245 | 39,48 | 40,528 | 38,2 |

| 6 Liabilities | 2 126,52 | 2 064,05 | 2 201,69 | 2 145,12 | 1 973,80 |

| 7 Leverage (µ) | 56,6 | 52,6 | 55,8 | 52,9 | 51,7 |

| 8 Tier 1 (%) | 1,8 | 1,9 | 1,8 | 1,9 | 1,9 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres de… 145 milliards d’euros pour que Deutsche Bank respecte les règles prudentielles d’endettement telles qu’elles ont été définies par ce bon vieux Greenspan et la BRI !

La situation s’est très légèrement améliorée au cours de ce dernier trimestre mais elle reste hors normes et les charges de Taunus aux Etats-Unis ne sont pas prises en considération dans ces chiffres.

L’€-crise est aggravée par la situation catastrophique de ces big banks too big to fail qui ne respectent pas les règles prudentielles de bonne gestion.

Les euro-zonards sont inconscients des risques de tsunami bancaire.

Tout est simple, mais c’est quand même un peu délicat de trouver les bons chiffres car les banksters essaient de cacher leurs erreurs et tromperies. Heureusement (pour eux), il y a peu de gens perspicaces en Europe.

Cliquer ici pour lire les derniers résultats trimestriels incomplets communiqués par Deutsche Bank.

Cliquer ici pour lire les derniers résultats trimestriels les plus complets communiqués par Deutsche Bank : SEC Form 6-K, January 31, 2013.