L’évolution des agrégats monétaires de la zone euro montre que la situation continue à se dégrader fortement…

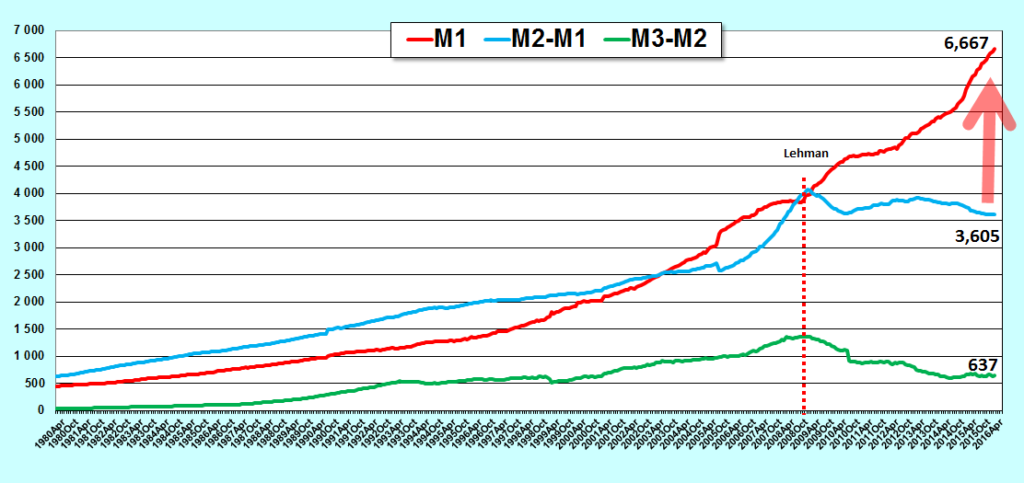

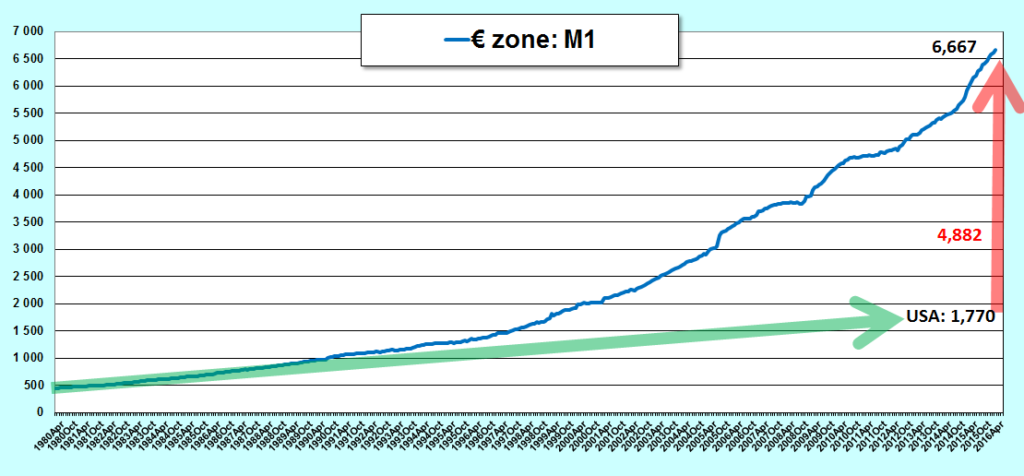

Document 1 :

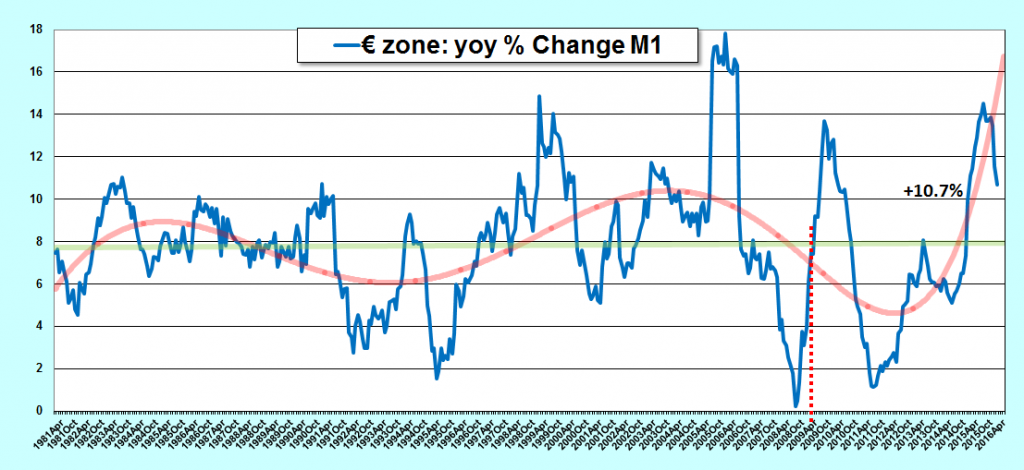

En effet, l’agrégat M1 (qui correspond à l’argent que les Euro-zonards ont sur leurs comptes bancaires et dans leurs portefeuilles) augmente de plus de 10 % d’une année sur l’autre depuis plusieurs mois,

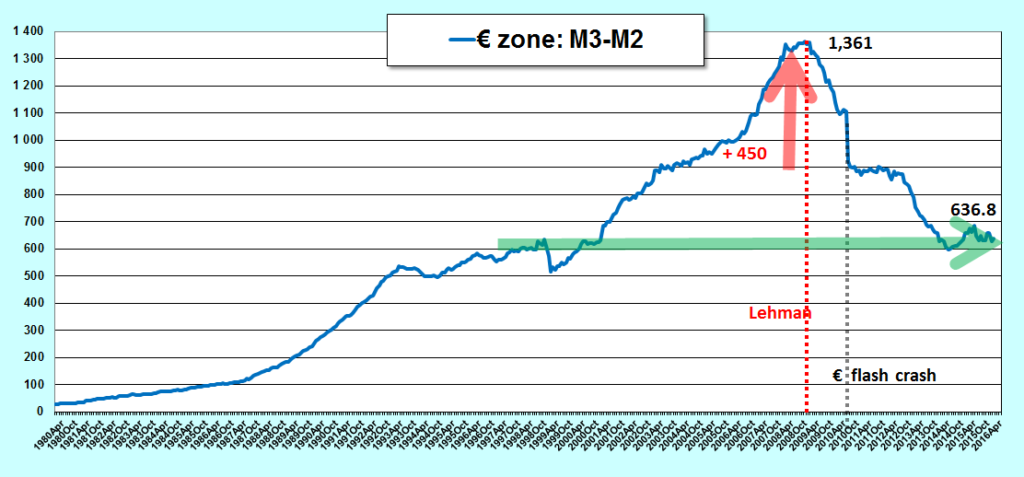

Document 2 :

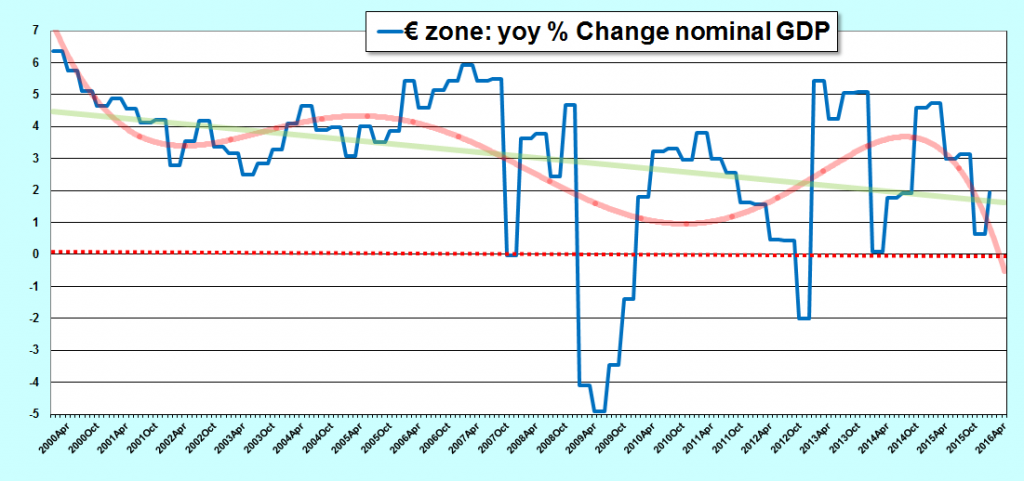

Comme le PIB nominal n’augmente que de 1,95 % d’une année sur l’autre…

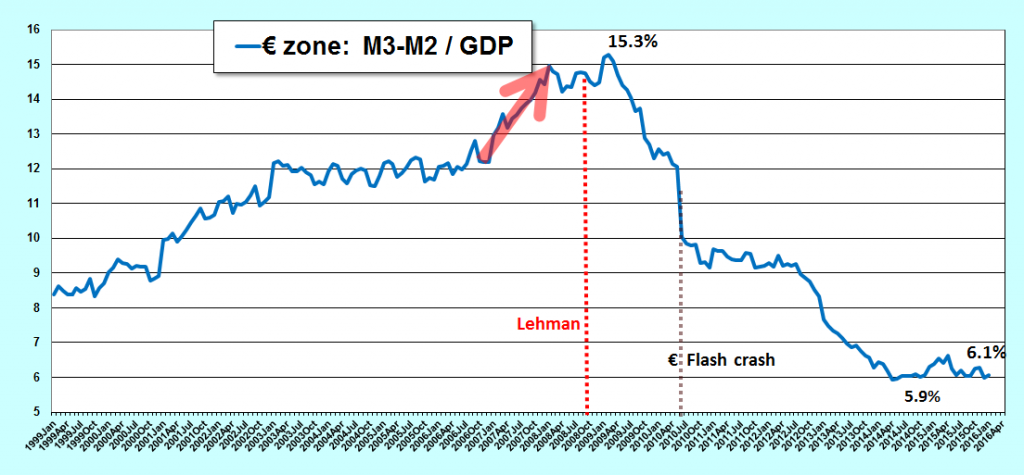

Document 3 :

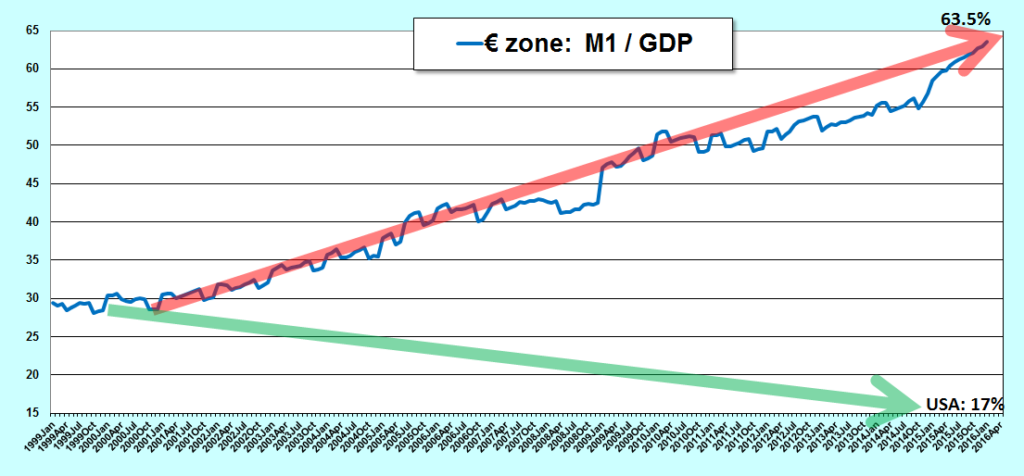

… M1 représente maintenant 63,5 % du PIB annuel contre… 17 % aux Etats-Unis où l’argent y est sain !

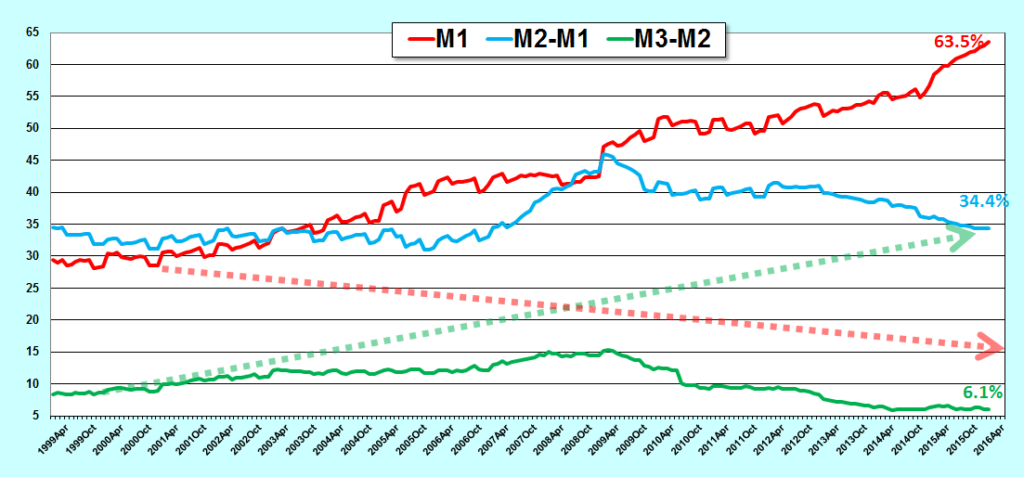

Document 4 :

Ainsi, ce sont comparativement 5 000 milliards d’euros qui se trouvent indument dans les portefeuilles et surtout dans les comptes courants des Euro-zonards,

Document 5 :

Une grande partie de cet argent non gagné aurait dû se trouver dans les trésoreries des entreprises, c’est-à-dire en M3-M2, qui n’ont pas augmenté depuis les années 90 en euros courants !

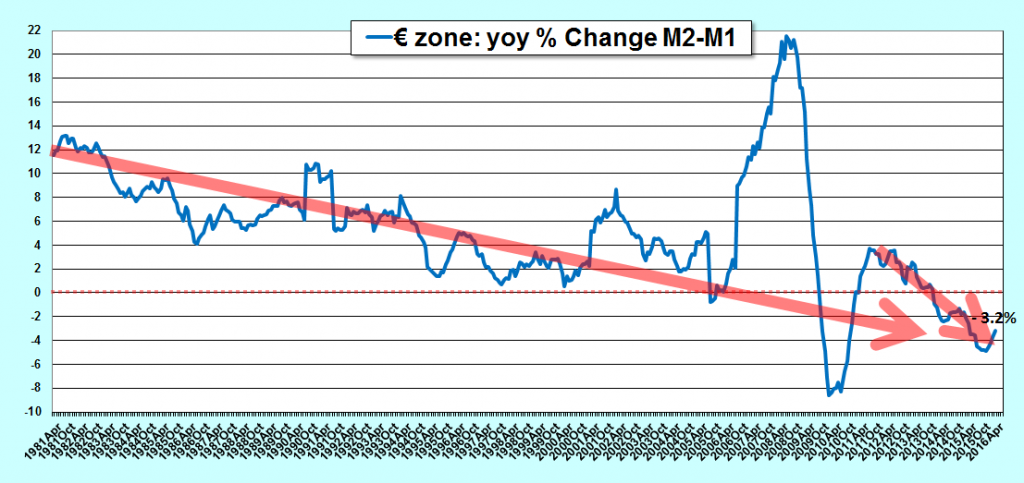

Document 6 :

Ces trésoreries des entreprises continuent à être au plus bas comparativement au PIB depuis l’adoption de l’euro,

Document 7 :

Les agrégats M1 et M3-M2 de la zone euro auraient dû évoluer selon les droites en pointillé,

Document 8 :

La situation est tellement mauvaise que les malheureux Euro-zonards désépargnent (M2-M1 correspond à l’argent que les Euro-zonards déposent dans les caisses d’épargne) !

Document 9 :

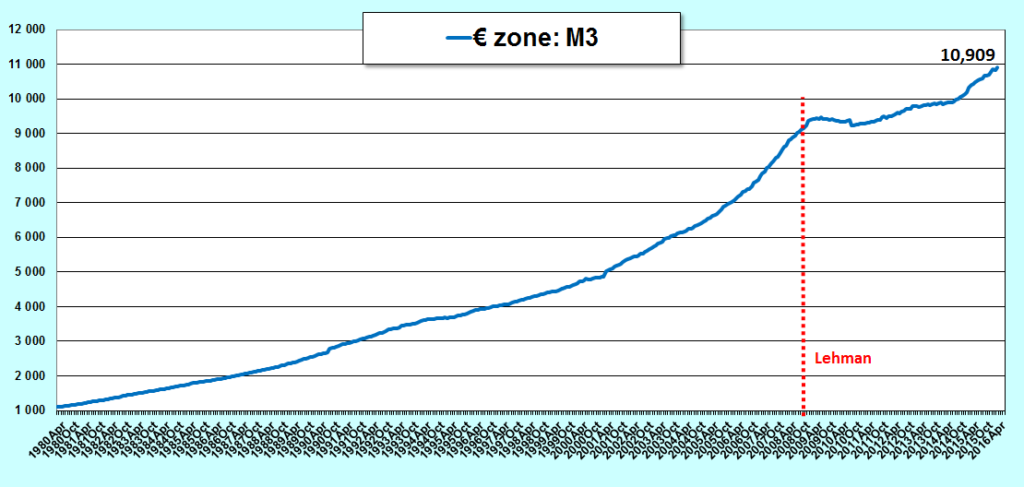

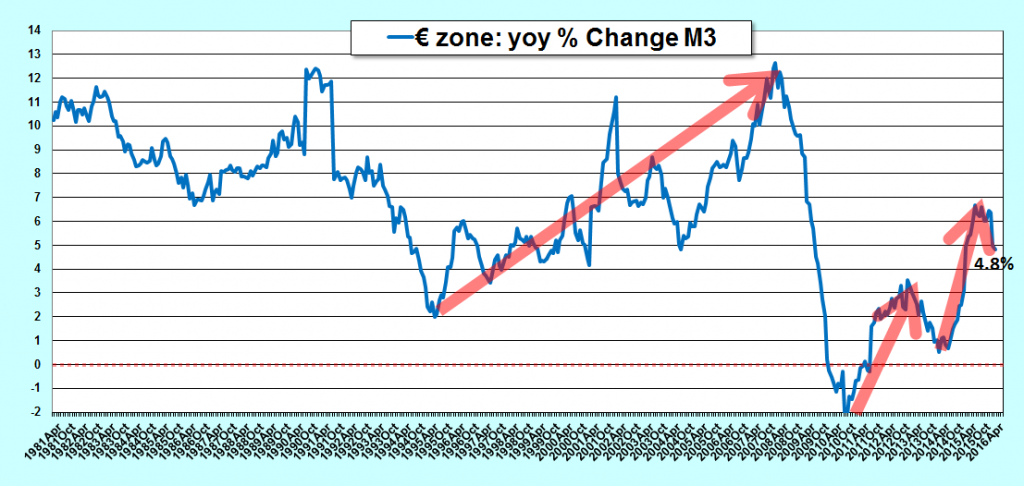

Globalement, la masse monétaire M3 continue à augmenter…

Document 10 :

… sur un rythme trop élevé…

Document 11 :

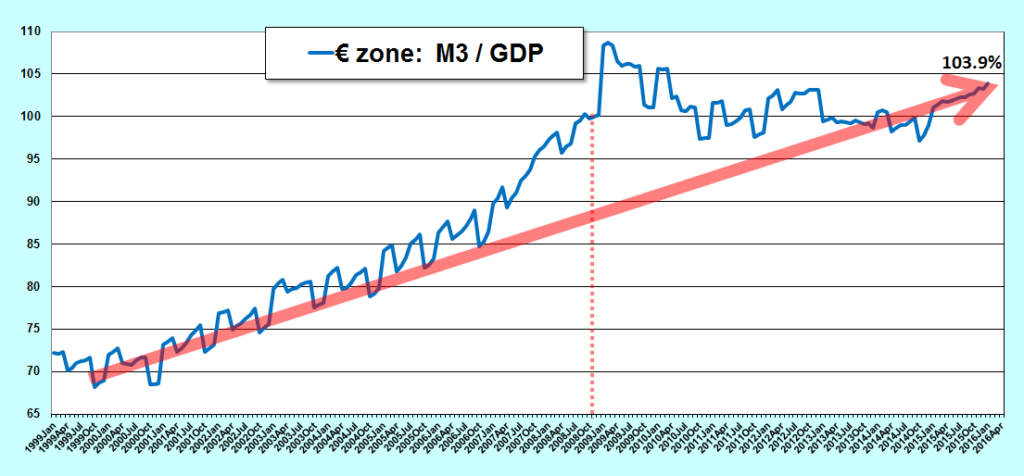

… au point de dépasser le PIB annuel, comme avant la dernière grande crise !

Document 12 :

Ces données sont effarantes pour tout monétariste normalement constitué.

Les malheureux Euro-zonards auront été les victimes de leur manque de culture monétariste.

Par contre, les Américains, du moins ceux qui ont le pouvoir et qui ont encore cette culture monétariste qui a été développée par les Reaganomics, auront gagné cette guerre monétariste.

Tout est simple.

bonsoir.la politique des taux d’interets négatifs serait justifiée pour soi disant forcer les peuples à dépenser leur argent dans l’économie et créer de la croissance.En effet les autorités espèrent que les gens,voyant leur argent rapporter peanuts et pourquoi pas perdre de la valeur,par dépit se disent : »autant consommer au lieu de garder de l’argent sur nos comptes ».seul hic,les gens ne semblent pas raisonner comme cela…

et ils ont raison !!!

Voyez mon commentaire comme un questionnement critique plutôt qu’une simple critique je vous prie.

Ils se pourrait bien que les taux négatifs produisent l’effet inverse de l’effet escompté:

– Les vieux jours sont pour la plupart d’entre nous une certitude et les gens de ma génération (entre 20 et 30 ans) savent qu’ils devront travailler plus longtemps et toucheront moins le moment venu. Personne ne veut voir son niveau de vie dégringoler à la retraite. Ceux qui peuvent se permettre d’épargner le font pour lisser leur niveau de vie.

– Et qui honnêtement en France pense que demain sera meilleur qu’aujourd’hui? Dans ces conditions là si on vous met des taux négatifs vous ne dépensez pas davantage, vous épargnez davantage (si vous le pouvez) en anticipation de jours plus mauvais.

– M1 doit diminuer. Seulement voilà, je ne connais personne qui ne dépenserait pas plus s’il le pouvait, car après tout on aspire tous à un niveau de vie plus élevé. Donc qui peut se permettre des dépenses supplémentaires pour faire baisser M1? Pas les gens ordinaires en tout cas ; parlez avec eux.

– Les taux négatifs sont une étrangeté pour un libéral. Sachant que vous n’êtes pas keynésien, il serait intéressant de connaitre votre point de vue en détail. Comment un marché libre peut-il produire des taux négatifs, la limite est à 0. La seule éventualité où un marché libre peut produire des taux nêgatifs c’est en situation de panique où vous acceptez de perdre de l’argent car vous savez votre argent en sécurité afin d’éviter d’en perdre davantage encore. Dans un marché libre si vous passez les taux sous 0 les gens ordinaires se mettent à détenir du cash. C’est irrationnel.

D’autre part avec des taux négatifs comment faites vous des calculs d’actualisation?

Et que sont des taux négatifs si ce n’est signifier que le temps et le risque valent 0.

Pensez-vous réellement qu’il est possible de maintenir durablement des taux sous 0 pour résorber l’excès de M1 sans créer une mauvaise allocation des ressources dans l’économie?

Comment voyez la gestion dans les instituts de prévoyance dans un contexte de taux négatif prolongé?

… des taux négatifs c’était impensable, inimaginable, inconcevable avant les turbulences financières de 2008…

Bonsoir,

J’essaie de sensibiliser autant que faire se peut des personnes de mon entourage évoluant dans le monde financier ou s’intéressant à ce domaine aux problématiques monétaristes. Je dois avouer que l’adage « il n’y pas de pire sourd que celui qui ne veut rien entendre » est parfaitement justifié. Chez beaucoup, cela suscite juste un sourire poli pourtant certains sont en charge de la gestion de très grosses sommes d’argent. Peut être n’ont-ils pas de marge de manoeuvre et pour cette raison préfèrent-ils la fuite en avant. La chute en sera d’autant p!us sévère. Je ne désespère pas mais il y a un gros effort de pédagogie est à faire.

Bonne soirée

Bonne soirée

La culture économique et financière européenne n’a jamais intégré le monétarisme et rien ne changera dans un avenir prévisible…

Monsieur Chevalier,

Les assurances françaises ont aussi des énormes encours bancaires, surtout en assurance vie /décès. Les supports de ces assurances sont principalement basés sur de l’obligataire, et aussi en bourse à la marge.

Auriez vous la possibilité de vérifier si les ratios des assurances sont aussi catastrophiques que ceux des banques ?

Ces assurances ont des dépôts considérables : AGF, GAN , Et aussi les péquenots de Groupama 😉 .

Je crois que vous en aviez parlé il y a quelques années , pourriez vous actualiser , si vous toutefois vous avez les chiffres.

J’ai bien peur que les chiffres soient aussi mauvais que nos grosbank.

Du coup comment placer un capital ( par exemple pour moi le prix de la vente des parts de ma société) , en prévision d’une retraite, je ne vois rien à ce jour puisque tous les moyens de placement sans risques retournent vers les portefeuilles obligataires. Quoi faire lorsque on ne peut pas expatrier ses fonds ou que simplement on ne le souhaite pas ?

Encore merci pour le travail que vous effectuez,

Oui, je sais que les assureurs posent de gros problèmes mais pour l’instant je ne l’ai pas encore étudié.

Le pire est qu’en France et en Europe, ils défendent la bancassurance alors que les métiers de la banque et de l’assurance sont en fait totalement différents au point qu’aux US il est interdit de faire ces 2 métiers dans une même société, cf. le CL qui a été condamné pour cela… aux US !

Sur certains points, l’herbe est beaucoup plus verte en France qu’ailleurs. On peut faire ce qu’on veut 🙂

Bonjour,

j’ai un soucis avec votre graphique M1/PIB, car j’ai les ordres grandeurs inverses entre les États-Unis et la Zone Euro. Par ailleurs, lorsque vous expliquez qu’en Europe on est pas monétariste, je sais pas ce qu’il vous faut. C’est en Europe où nous sommes aller le plus loin dans la logique d’indépendance de la banque Centrale. Paradoxalement à vouloir trop contrôler l’inflation on risque la déflation qui conduit à terme à la monétisation de la dette. Fameux papier de Sargent et Wallace (1981) Some Unpleasant Monetarist Arithmetic https://www.minneapolisfed.org/research/qr/qr531.pdf

La BCE a été construite sur le modèle de la Bouba faut-il le rappeler.

Sur le fond on peut avoir une vision critique des assouplissements quantitatifs que ne sont pas accompagnés de réformes profondes du système financier de manière à ce qu’il serve à nouveau l’investissement plutôt que la rentabilité financière.

Cordialement,

MC

M1/PIB, car j’ai les ordres grandeurs inverses entre les États-Unis et la Zone Euro ??? Notre ami Fred de Saint Louis aurait-il trop bu ?