[Cet article est en libre accès]

Dans tous les pays dits développés, l’argent joue un rôle essentiel : toutes les actions et interactions de tout le monde passent par l’intermédiaire d’une certaine quantité de monnaie en circulation dans chaque nation.

C’est une évidence trop souvent oubliée mais lorsqu’un système monétaire s’écroule, tout s’écroule comme le montre clairement l’exemple de l’Allemagne de l’entre-deux guerres, cf. le livre de Pierre Jovanovic, Adolf Hitler ou la revanche de la planche à billets.

Autre formulation : l’argent sain est le premier pilier des Reaganomics, dixit Arthur, Laffer.

Au départ de tout système monétaire se trouvent les banques.

Un petit rappel s’impose sur l’évaluation de la bonne ou de la mauvaise santé des banques qui passe par l’analyse de leurs bilans…

Les actifs des banques sont financés par leur passif qui est constitué de capitaux dits propres (qui appartiennent en propre à chaque banque) et par des dettes.

Le premier point à observer est le montant de leurs capitaux propres dits tangibles c’est-à-dire réels qui est publié dans leurs rapports financiers trimestriels sous l’expression franglaise de capitaux propres Common Equity Tier 1 (CET 1).

La règle prudentielle d’endettement (édictée par ce bon vieux Greenspan) est la suivante : le total des dettes ne doit pas dépasser 10 fois le montant de leurs capitaux propres tangibles.

Ensuite, pour ce qui concerne les banques de certains pays peu fiables comme la France (rogue states), il faut observer le hors bilan.

Attention !

Ce qui est comptabilisé dans le hors bilan n’est pas tout ce qui n’est pas comptabilisé dans le bilan !

Ce qui est comptabilisé dans le hors bilan est un ensemble d’opérations bien précises : essentiellement les engagements pris par les banques de payer rapidement à la place de leurs clients des sommes importantes prévues dans le cadre de crédits bail (leasing) de ces clients.

Comme ce sont des contrats qui ne concernent pas directement les banques mais leurs clients, c’est-à-dire des tiers, les engagements pris ne peuvent pas être intégrés dans les bilans des banques, ce qui répond à la logique comptable.

Les banques qui s’engagent à payer à la place de leurs clients ces sommes importantes prennent évidemment des garanties.

Normalement, ces garanties doivent être au moins égales aux engagements.

C’est une obligation légale aux États-Unis. En Turquie, les banques prennent des garanties qui représentent plus de 2 fois le montant de leurs engagements !

En France, les banksters de Société Générale et de BNP-Paribas acceptent d’engager plus de 400 milliards d’euros pour moins de 50 milliards de garanties, ce qui fait craindre des pertes de plus de 300 milliards, cf. mes articles à ce sujet !

Ensuite, et non pas enfin (!), se pose le problème des produits dérivés…

Ces produits financiers très sophistiqués sont indispensables pour beaucoup d’entreprises car ils leur permettent de réduire l’incertitude des prix des marchés dans un avenir hautement incertain.

Le principe (et la fonction) de ces produits dérivés est de répartir les risques de contrats entre un grand nombre de co-contractants qui ne supporteront chacun in fine que des pertes ou des gains faibles.

Les (engagements) notionnels sont les montants des contrats de base sur lesquels se portent les produits dérivés.

Comme ces produits sont des paris sur l’avenir, leur issue est incertaine. Ils ne peuvent donc pas être comptabilisés dans les bilans des banques.

Ils sont donc en dehors des bilans, ce qui ne signifie pas qu’ils sont hors bilan !

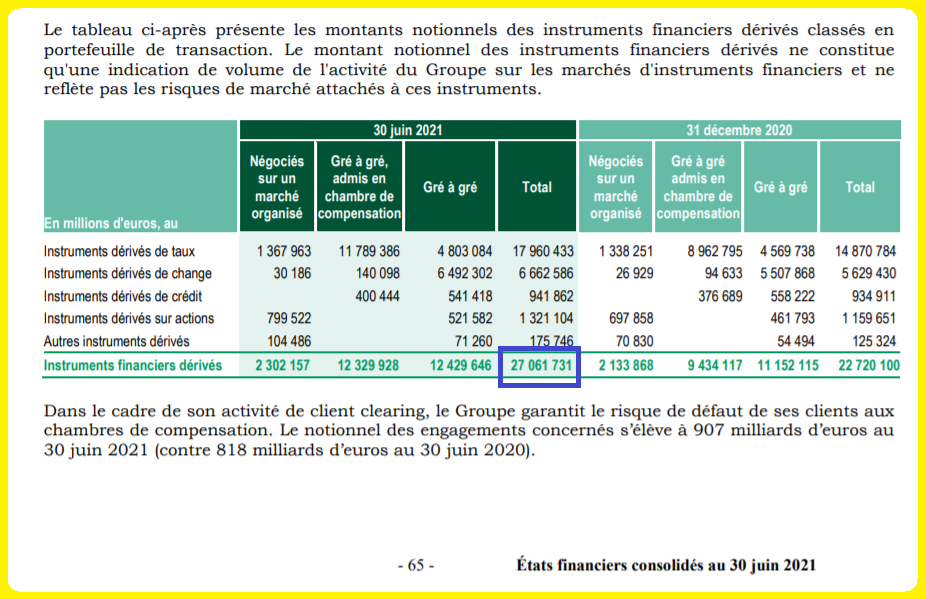

Dans les grandes banques, ces montants notionnels portent sur des sommes considérables : 27 062 milliards d’euros pour BNP-Paribas fin juin 2021 !

A titre de comparaison, le PIB des quatre derniers trimestres de la France est de 2 438 milliards d’euros.

Document 1 :

Les engagements pris par les banksters de BNP-Paribas portent donc sur des montants de base correspondant à plus de 10 fois le montant du PIB annuel courant de la France !

Les gains ou les pertes sur ces contrats devraient être normalement d’un faible montant : moins de 5 milliards d’euros à condition que ces contrats aient été bien négociés !

En cas d’erreurs, les pertes peuvent être gigantesques : les banksters de la Générale ont perdu presque 5 milliards d’euros pour 50 milliards engagés par Kerviel, soit 10 % de pertes sur le notionnel, un record mondial à ce jour. Bravo les artistes !

Un tel plantage pour BNP-Paribas provoquerait un écroulement du système monétaire de la zone euro et de très graves répercussions partout dans le monde.

Les banksters de BNP-Paribas sont des fous dangereux, ainsi que les Français qui ne réagissent pas face à ces problèmes pourtant simples : yaka lire un document de leurs rapports financiers.

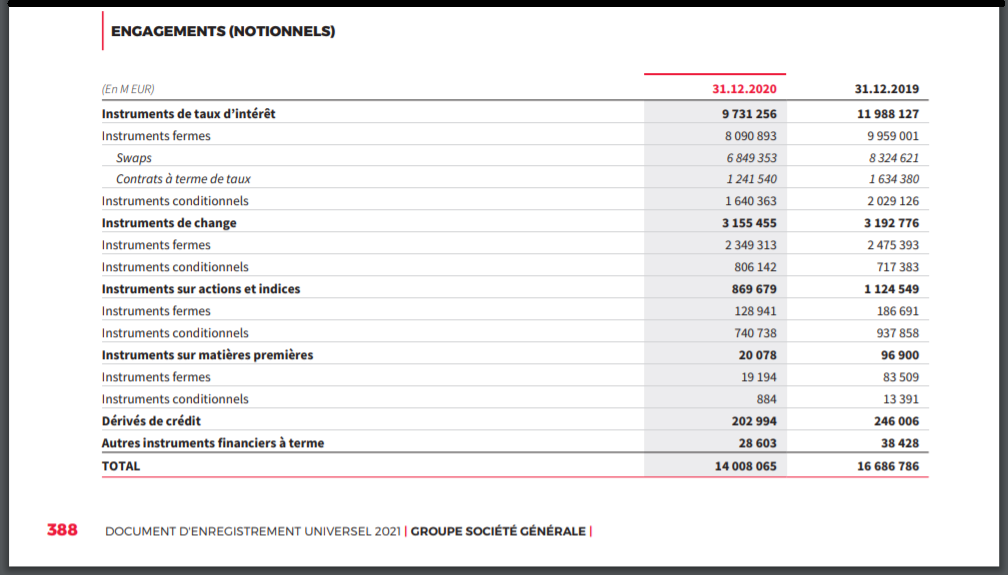

Idem pour les banksters de la Générale : 14 000 milliards d’euros d’engagements notionnels !

Document 2 :

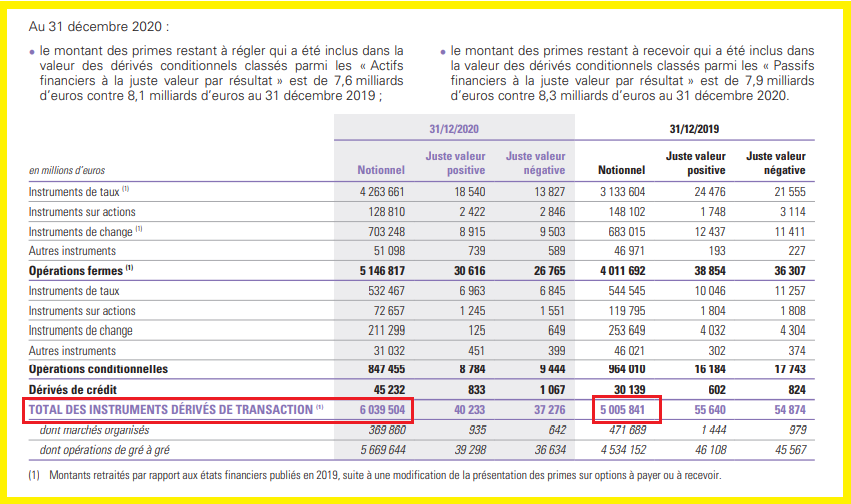

Pour le Groupe BPCE, ce sont 6 040 milliards d’euros d’engagements sur les instruments dérivés de transaction…

Document 3 :

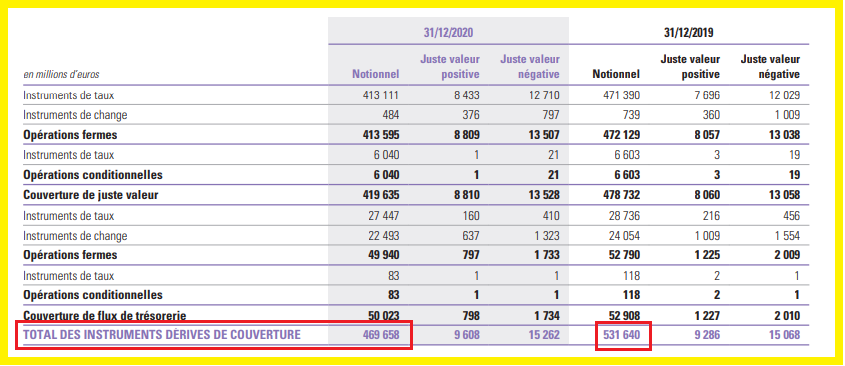

… et 470 milliards sur les instruments dérivés de couverture,

Document 4 :

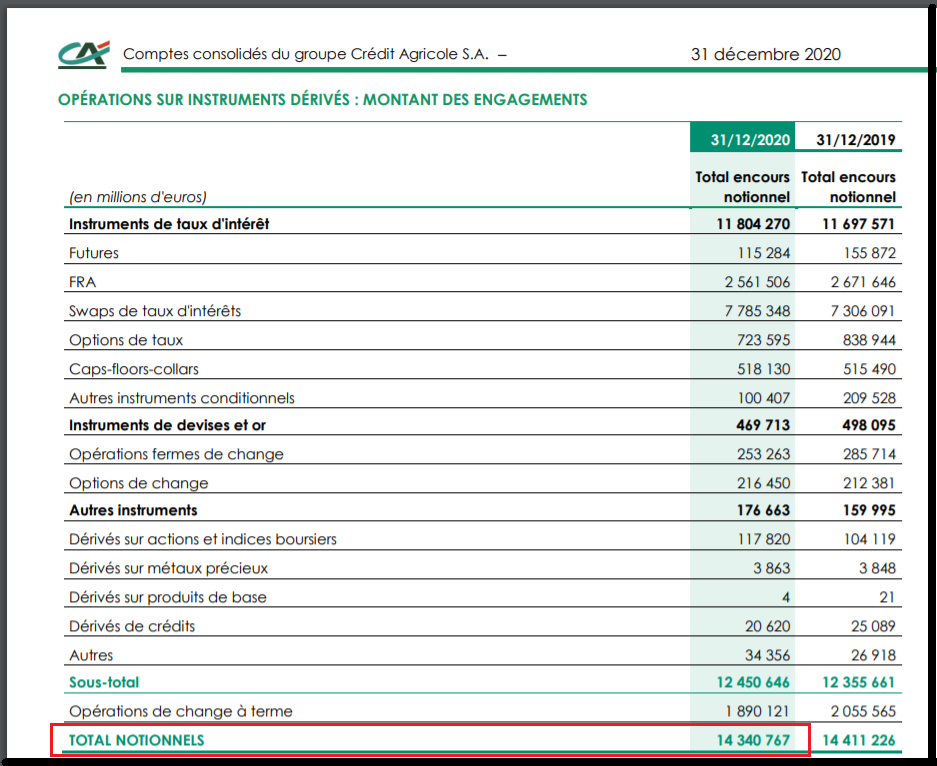

Pour Crédit Agricole, ce sont 14 341 milliards d’euros d’engagements notionnels,

Document 5 :

Bon, ben, voilà.

C’est simple, tout est simple.

Carpe diem.

Zen.

© Chevallier.biz

Petite question : depuis combien de temps est-ce que vous nous dites que ça va mal ?

Et malgré tout, tout continue à bien se tenir …

Question subsidiaire (car j’anticipe que vous allez nous indiquer que vous avez raison mais que le marché ne s’en est pas encore rendu compte) : au bout de combien d’années considérerez-vous que avoir raison trop tôt, c’est avoir tort ?

5 ans, 10 ans, 20 ans, 50 ans, jamais ?

La personne qui a correctement prédit en 1971 que l’abandon des accords de Bretton Woods allait amener l’hyperinflation du dollar a sans doute raison… Mais si elle a prédit cela en 1971, il est possible qu’elle soit morte aujourd’hui. Je le redis : avoir raison trop tôt, c’est avoir tord. Qu’est-ce qu’on entend par « trop tôt » ?

Devoir se rendre compte que : » La situation devient de plus en plus tendue, et de partout ! Les bulles monétaires se sont développées surtout avec cette histoire de coronavirus, et ce n’est pas terminé ! » https://chevallier.biz/banksters-inflation-banques-centrales-krach-crash-tsunami-bancaire-coronavirus-et-incertitudes/